6 फरवरी 2020

छठा द्वि-मासिक मौद्रिक नीति वक्तव्य, 2019-20

मौद्रिक नीति समिति (एमपीसी), भारतीय रिज़र्व बैंक का संकल्प

मौद्रिक नीति समिति ने आज (6 फरवरी 2020) अपनी बैठक में वर्तमान और उभरती समष्टिगत आर्थिक परिस्थिति के आकलन के आधार पर यह निर्णय लिया है कि –

परिणामस्वरूप, एलएएफ के तहत प्रतिवर्ती रेपो दर 4.90 प्रतिशत और सीमांत स्थायी सुविधा (एमएसएफ) दर तथा बैंक दर 5.40 प्रतिशत पर अपरिवर्तित रहेंगे।

ये निर्णय वृद्धि को सहारा प्रदान करते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) आधारित मुद्रास्फीति के 4 प्रतिशत के मध्यावधिक लक्ष्य को +/-2 प्रतिशत के दायरे में हासिल करने के उद्देश्य से भी है।

इस निर्णय के समर्थन में प्रमुख विवेचनों को नीचे दिए गए विवरण में वर्णित किया गया है।

आकलन

वैश्विक अर्थव्यवस्था

2. दिसंबर 2019 में एमपीसी की पिछली बैठक के बाद, वैश्विक आर्थिक गतिविधि धीमी, लेकिन भौगोलिक रूप से अलग बनी हुई है। प्रमुख उन्नत अर्थव्यवस्थाओं (एई) के बीच, अमेरिकी अर्थव्यवस्था में सरकारी खर्चों की भरपाई में उपभोक्ता खर्च में कमी के साथ तीसरी तिमाही की गति के समान 2019 की चौथी तिमाही में 2.1 प्रतिशत की वृद्धि हुई। यूरो क्षेत्र में, उपभोक्ता विश्वास में कमी से फ्रांस और इटली के अप्रत्याशित रूप से संकुचित हो जाने के कारण चौथी तिमाही में आर्थिक गतिविधि धीमी हो गई। यूके में विकास की गति चौथी तिमाही में कमजोर हो गई है, जैसे कि औद्योगिक उत्पादन और खुदरा बिक्री में गिरावट से परिलक्षित होता है। कमजोर खुदरा बिक्री के कारण जापान की अर्थव्यवस्था चौथी तिमाही में कमजोर हो गयी है जैसा कि अक्टूबर में बिक्री कर बढ़ोतरी के कारण उपभोक्ता व्यय में कमी के रूप में परिलक्षित होता है। जापान में औद्योगिक उत्पादन में मंद वैश्विक मांग के कारण कमी आ गयी है।

3. उभरती बाजार अर्थव्यवस्थाओं (ईएमई) के बीच, चीन की अर्थव्यवस्था 2019 में पिछले 29 साल की तुलना में 6.1 प्रतिशत के निचले स्तर पर आ गई, जिसका मुख्य कारण घरेलू मांग में गिरावट और लंबे समय तक व्यापार तनाव है। रूस में, उपलब्ध संकेतक औद्योगिक उत्पादन सहजता के साथ 2019 की चौथी तिमाही में गतिविधि की गति में धीमेपन की ओर इशारा करते हैं, यद्यपि निजी खपत ने कुछ सहायता प्रदान की है। ब्राजील में, औद्योगिक उत्पादन में संकुचन और खुदरा बिक्री में गिरावट के कारण गतिविधि धीमी होती दिख रही है। दक्षिण अफ्रीकी अर्थव्यवस्था ने तीसरी तिमाही में -0.6 प्रतिशत की वृद्धि दर्ज की है और क्यू 4 में संकुचित होने की भी संभावना है क्योंकि उपभोक्ता निराशावाद के बीच औद्योगिक उत्पादन में गिरावट आई है और घरेलू खर्च कम ही बना हुआ है।

4. यूएस-ईरान टकराव के कारण जनवरी की शुरुआत में कच्चे तेल और सोने की कीमतों में उछाल आया, लेकिन भू-राजनीतिक तनाव कम होने के कारण जनवरी के मध्य से दोनों नरम हो गए। जनवरी के अंत तक, कोरोनावायरस के प्रकोप के कारण कच्चे तेल की कीमतों में तेजी से गिरावट आई। दूसरी ओर, सोने की कीमतें सुरक्षित मांग के कारण जनवरी के अंत तक बढ़ी। अंतरराष्ट्रीय खाद्य कीमतें प्रमुख निर्यातक देशों से उच्च मांग और आपूर्ति व्यवधानों के कारण बढ़ रही हैं। इन गतिविधियों को दर्शाते हुए, कुछ प्रमुख एई और ईएमई में मुद्रास्फीति बढ़ गई है।

5. दिसंबर 2019 और जनवरी 2020 में अधिकांश वैश्विक वित्तीय बाजारों में लचीलापन बना रहा क्योंकि अमेरिका-चीन व्यापार संबंधों में सुधार और सुव्यवस्थित ब्रेक्सिट परिप्रेक्ष्य की संभावना से निवेशकों के मनोभाव बेहतर बने रहे। कोरोनोवायरस के फैलाव के कारण बाजारों, खासकर चीन में, विकास की संभावनाओं पर प्रतिकूल प्रभाव के अनुमान ले सभी एई और ईएमई के इक्विटी बाजारों में जनवरी के अंत में मंदी देखि गई। हालांकि, अधिकांश अर्थव्यवस्थाओं में इक्विटी बाजारों ने फरवरी की शुरुआत में घाटे की कुछ वसूली की। बॉण्ड प्रतिफल, जो कि निवेशकों के जोखिम की ओर मूड जाने के कारण 2019 के अंत तक अमेरिका में सख्त हो गए थे विषेशरूप से यूएस फेड द्वारा पॉलिसी रेट को अपरिवर्तित रखने और रेपो परिचालन के विस्तार का आश्वासन देने के बाद जनवरी 2020 में सौम्य हो गए। यूरो क्षेत्र में, बांड प्रतिफल जनवरी में नकारात्मक हो गया। कई ईएमई में भी प्रतिफल सौम्य हुआ । मुद्रा बाजारों में, अमेरिकी बॉण्ड बाजारों को प्रभावित करने वाले कारकों के साथ सहानुभूति में प्रमुख उन्नत अर्थव्यवस्थाओं के एवज में जनवरी में अमेरिकी डॉलर मजबूत हुआ। ईएमई मुद्राओं, जो आम तौर पर एक प्रतिपक्षी मूल्यवृद्धि के साथ कारोबार कर रही थीं, उनमें जनवरी के अंतिम सप्ताह से मूल्यह्रास हुआ है।

घरेलू अर्थव्यवस्था

6. घरेलू अर्थव्यवस्था की ओर बढ़ते हुए, राष्ट्रीय सांख्यिकी कार्यालय (एनएसओ) द्वारा 7 जनवरी, 2020 को जारी किए गए पहले अग्रिम अनुमान (एफएई) ने भारत के वास्तविक सकल घरेलू उत्पाद (जीडीपी) में 2019-20 के लिए 5.0 प्रतिशत की वृद्धि दर्ज की। अपनी 31 जनवरी की रिलीज़ में, एनएसओ ने मई 2019 के अनंतिम अनुमानों में दिए गए 6.8 प्रतिशत से 2018-19 के लिए वास्तविक जीडीपी वृद्धि को संशोधित कर 6.1 प्रतिशत कर दिया। आपूर्ति पक्ष पर, वास्तविक सकल मूल्य वर्धित (जीवीए) 2018-19 में 6.0 प्रतिशत की तुलना में 2019-20 में 4.9 प्रतिशत की वृद्धि अनुमानित है।

7. हाल के संकेतकों की ओर ध्यान देते हुए, पूंजीगत वस्तुओं के उत्पादन और आयात - निवेश गतिविधि के दो प्रमुख संकेतक - दोनों में नवंबर / दिसंबर में संकुचन जारी रहा, हालांकि पिछले महीने की तुलना में इसकी गति मध्यम थी। केंद्र का राजस्व व्यय (ब्याज भुगतान और सब्सिडी को छोड़कर) तीसरी तिमाही में मजबूत बना रहा, जो सरकार की अंतिम खपत द्वारा प्रदान की जा रही घरेलू मांग के प्रति-चक्रीय बफर का संकेतक है। केंद्रीय बजट में दिए गए संशोधित अनुमानों के अनुसार, तीसरी तिमाही की तुलना में चौथी तिमाही में केंद्र के राजस्व व्यय की संवृद्धि (ब्याज भुगतान और सब्सिडी को छोड़कर) कम होने का अनुमान है।

8. आपूर्ति पक्ष पर, एक वर्ष पहले की तुलना में 31 जनवरी 2020 तक रबी की बुआई 9.5 प्रतिशत तक अधिक रही है। उत्तर पूर्व मानसून की बारिश सामान्य से अधिक थी। प्रमुख जलाशयों में भंडारण - रबी मौसम के दौरान सिंचाई का मुख्य स्रोत - पूर्ण जलाशय स्तर (30 जनवरी, 2020 तक) का 70 प्रतिशत था, जबकि यह एक वर्ष पहले 45 प्रतिशत था। पहले अग्रिम अनुमानों के आधार पर, बागवानी उत्पादन 2019-20 में 0.8 प्रतिशत बढ़कर रिकॉर्ड स्तर तक पहुंचने का अनुमान है। प्याज, आलू और टमाटर के अधिक उत्पादन के कारण 2019-20 में सब्जियों का उत्पादन 2.6 प्रतिशत तक बढ़ने का अनुमान है।

9. औद्योगिक उत्पादन सूचकांक (आईआईपी) द्वारा मापी गई औद्योगिक गतिविधि में पिछले तीन महीनों में संकुचन में रहने के बाद नवंबर में सुधार हुआ। मुख्य उद्योगों का उत्पादन चार महीने के संकुचन के बाद दिसंबर में सकारात्मक क्षेत्र में लौट आया, जो इसके आठ में से पांच घटक- कोयला; रिफाइनरी उत्पाद; उर्वरक; इस्पात; और सीमेंट से प्रभावित हुए। रिज़र्व बैंक की आदेश बही, माल सूची और क्षमता उपयोग सर्वेक्षण (ओबीआईसीयूएस) द्वारा मापी गयी विनिर्माण क्षेत्र में क्षमता उपयोग (सीयू) पहली तिमाही में 73.6 प्रतिशत की तुलना में दूसरी तिमाही में 69.1 प्रतिशत तक गिर गया; मौसमी रूप से समायोजित सीयू भी 73.3 प्रतिशत से 70.3 प्रतिशत पर आ गया। रिज़र्व बैंक का औद्योगिक संभावना सर्वेक्षण 2019-20 की तीसरी तिमाही में विनिर्माण क्षेत्र द्वारा सामना की जाने वाली कमजोर मांग स्थितियों की ओर इशारा करता है। रिज़र्व बैंक की व्यावसायिक अपेक्षाओं का सूचकांक चौथी तिमाही में सुधार का सुझाव देता है। यह जनवरी 2020 के लिए विनिर्माण क्रय प्रबंधक के सूचकांक (पीएमआई) द्वारा पोषित है, जो उत्पादन में बढ़ोतरी और नए आदेशों के कारण नवंबर 2019 में 51.2 से बढ़कर 55.3 हो गया है।

10. हाल की अवधि में सेवाओं के कई उच्च आवृत्ति संकेतक ऊपर की ओर मुड़ गए हैं, जो कि गति में मामूली पुनरुद्धार की ओर इशारा करते हैं, हालांकि संभावनाएं अभी भी मंद है। ग्रामीण मांग के संकेतकों के बीच, जबकि दस महीने की गिरावट के बाद दिसंबर में ट्रैक्टर की बिक्री में 2.4 प्रतिशत की वृद्धि हुई, मोटरसाइकिल की बिक्री अभी भी संकुचित रही। घरेलू हवाई यात्री यातायात - शहरी मांग का एक संकेतक - में नवंबर में दोहरे अंक की वृद्धि दर्ज की गई, इसके बाद दिसंबर में मामूली वृद्धि हुई। तिपहिया वाहनों की बिक्री और रेलवे माल ढुलाई में तेजी आई है, जबकि बंदरगाह यातायात दिसंबर में बदलाव आया। दूसरी ओर, यात्री वाहन की बिक्री में संकुचन जारी रहा। नए व्यापार और उत्पादन में वृद्धि के कारण पीएमआई सेवा सूचकांक में नवंबर 2019 में 52.7 की तुलना में जनवरी 2020 में 55.5 तक सुधार आया।

11. सीपीआई में वर्ष-दर-वर्ष बदलावों द्वारा मापी जाने वाली खुदरा मुद्रास्फीति, अक्टूबर में 4.6 प्रतिशत से बढ़कर नवंबर में 5.5 प्रतिशत और दिसंबर 2019 में बढ़कर 7.4 प्रतिशत हो गई, जो जुलाई 2014 के बाद सबसे अधिक रीडिंग है। जबकि खाद्य समूह मुद्रास्फीति दो अंकों में बढ़ गई, ईंधन समूह अपस्फीति से बाहर चला गया। भोजन और ईंधन को छोड़कर सीपीआई में मुद्रास्फीति अपने अक्टूबर के गर्त से लगातार बढ़ती रही।

12. अक्टूबर-नवंबर में बेमौसम बारिश के कारण प्याज की कीमतों में बढ़ोतरी के कारण अक्टूबर में सीपीआई खाद्य मुद्रास्फीति 6.9 प्रतिशत से बढ़कर दिसंबर में 12.2 प्रतिशत हो गई। दिसंबर में प्याज को छोड़कर, खाद्य मुद्रास्फीति 4.7 प्रतिशत और हेडलाइन मुद्रास्फीति 2.1 प्रतिशत अंक कम बनी रही। इसके अलावा, कई अन्य खाद्य उप-समूहों जैसे दूध, दाल, अनाज, खाद्य तेल, अंडे, मांस और मछली की मुद्रास्फीति में भी तेजी आई।

13. सीपीआई ईंधन समूह ने दिसंबर में 0.7 प्रतिशत की मुद्रास्फीति दर्ज की, जो बिजली और जलावन की लकड़ी और चिप्स की कीमतों में वृद्धि; और मिट्टी के तेल की प्रशासित कीमतों को दर्शाती है। साथ में वे सीपीआई ईंधन बास्केट का 68 प्रतिशत हिस्सा हैं। नवंबर-दिसंबर में कीमतों में तेज सुधार के बावजूद एलपीजी मुद्रास्फीति नकारात्मक क्षेत्र में बनी रही।

14. सीपीआई मुद्रास्फीति खाद्य और ईंधन को छोड़कर अक्टूबर में 3.4 प्रतिशत से दिसंबर 2019 तक 3.8 प्रतिशत तक बढ़ गई, जो मोबाइल फोन शुल्क, पेट्रोल, डीजल, परिवहन किराए और वस्त्रों के मुद्रास्फीति में वृद्धि से संचालित है। दिसंबर में आवास मुद्रास्फीति मंद हुई जो मांग में कमी को दर्शाती है।

15. रिज़र्व बैंक के सर्वेक्षण के जनवरी 2020 के दौर में परिवारों की मुद्रास्फीति अनुमान 3 महीने आगे और 1 साल आगे मुद्रास्फीति की उम्मीदों में क्रमशः 60 आधार अंकों (बीपीएस) और 70 बीपीएस की गिरावट के साथ पिछले दौर में तेज उछाल के बाद कम हो गए। रिज़र्व बैंक के उपभोक्ता विश्वास सर्वेक्षण के आधार पर, उपभोग की गैर-आवश्यक वस्तुओं पर उपभोक्ता व्यय एक वर्ष पहले की तुलना में संकुचित हुए; हालांकि, कुल व्यय में बढ़ोतरी की संभावना है जो कीमतों में वृद्धि को दर्शाते है। रिज़र्व बैंक के औद्योगिक संभावना सर्वेक्षण के दिसंबर 2019 के दौर से पता चलता है कि विनिर्माण फर्मों के इनपुट और आउटपुट मूल्य 2019-20 की तीसरी तिमाही में मंद रहे और चौथी तिमाही में भी वैसे ही बने रहने की संभावना है।

16. सिस्टम में कुल चलनिधि दिसंबर 2019 और जनवरी 2020 में अधिशेष में बनी रही। चलनिधि समायोजन सुविधा (एलएएफ़) के तहत औसत दैनिक शुद्ध अवशोषण दिसंबर 2019 में ₹2.61 लाख करोड़ रहा । जनवरी 2020 में, अधिशेष चलनिधि का औसत दैनिक शुद्ध अवशोषण बढ़कर ₹3.18 लाख करोड़ हो गया। रिज़र्व बैंक ने दिसंबर और जनवरी (23 और 30 दिसंबर 2019 तथा 6 और 23 जनवरी) के दौरान प्रत्येक ₹10,000 करोड़ रुपये की अधिसूचित राशि के लिए खुले बाजार परिचालनों (ओएमओ) के तहत दीर्घावधि सरकारी प्रतिभूतियों की खरीद और अल्पावधि सरकारी प्रतिभूतियों की बिक्री को शामिल करते हुए चार नीलामियों का आयोजन किया। इन परिचालनों को दर्शाते हुए 10-वर्ष का जी-सेक प्रतिफल 19 दिसंबर 2019 और 31 जनवरी 2020 के बीच संचयी रूप से 15 बीपीएस तक सौम्य हो गया। तथापि, मध्यवर्ती अवधि के दौरान प्रतिफल में 25 बीपीएस तक की गिरावट आई। भारित औसत मांग दर (डबल्यूएसीआर) ने आसान चलनिधि शर्तों पर दिसंबर में 10 बीपीएस तक और जनवरी में 19 बीपीएस तक पॉलिसी रेपो रेट (औसतन) से नीचे कारोबार किया।

17. विभिन्न मुद्रा बाजार क्षेत्रों और निजी कॉर्पोरेट बॉण्ड मार्केट में मौद्रिक परिचालन काफी अधिक रहा। फरवरी 2019 के बाद से नीतिगत रेपो दर में 135 बीपीएस की संचयी कमी के विपरीत, 31 जनवरी 2020 तक विभिन्न धन और कॉर्पोरेट ऋण बाजार क्षेत्रों में प्रसारण 146 बीपीएस (ओवरनाइट मांग बाजार) से लेकर 190 बीपीएस (गैर-बैंकिंग वित्त कंपनियों के 3 महीने के सीपी) तक सीमित रहा। सरकारी प्रतिभूति बाजार की लंबी अवधि के माध्यम से परिचालन 73 बीपीएस (5-वर्षीय सरकारी प्रतिभूतियों) और 76 बीपीएस (10-वर्षीय सरकारी प्रतिभूतियों) रहा। ऋण बाजार में परिचालन धीरे-धीरे सुधर रहा है। फरवरी 2019 और जनवरी 2020 के दौरान 1-वर्ष की औसत सीमांत लागत की निधि आधारित उधार दर (एमसीएलआर) में 55 बीपीएस की गिरावट आई। फरवरी-दिसंबर 2019 के दौरान बैंकों द्वारा मंजूर किए गए नए रुपये ऋणों पर भारित औसत उधार दर (डब्ल्यूएएलआर) पर 69 बीपीएस और बकाया रुपये ऋण पर डबल्यूएएलआर में 13बीपीएस की गिरावट आई।

18. बाह्य बेंचमार्क प्रणाली की शुरुआत के बाद, अधिकांश बैंकों ने आवास, व्यक्तिगत और सूक्ष्म और लघु उद्यमों (एमएसई) के लिए अपनी ऋण दरों को रिज़र्व बैंक की पॉलिसी रेपो दर से जोड़ा है। अक्टूबर-दिसंबर 2019 के दौरान, घरेलू (सार्वजनिक और निजी क्षेत्र) बैंकों के नए रुपये के ऋणों पर डबल्यूएएलआर आवास ऋण के लिए 18 बीपीएस, वाहन ऋण के लिए 87 बीपीएस और सूक्ष्म, लघु और मध्यम उद्यमों (एमएसएमई) को ऋण के लिए 23 बीपीएस की गिरावट दर्ज की गई है।

19. वैश्विक व्यापार में मंदी को दर्शाते हुए नवंबर-दिसंबर 2019 में निर्यात वृद्धि में संकुचन जारी रहा। तेल और गैर-तेल गैर-स्वर्ण आयात दोनों में संकुचन के साथ नवंबर-दिसंबर 2019 में आयात वृद्धि कम हो गई। जबकि गैर-तेल गैर-स्वर्ण आयात में घरेलू मांग में अंतर्निहित कमजोरी परिवहन उपकरण, कोयला, लोहा और इस्पात और रसायनों जैसी श्रेणियों में फैल गई, तेल आयात मात्रा में कटौती के कारण तेल आयात में कमी आई। दिसंबर 2019 में भी सोने के आयात में गिरावट आई। वित्त पोषण की तरफ, अप्रैल-नवंबर 2019 में निवल विदेशी प्रत्यक्ष निवेश बढ़कर 24.4 बिलियन अमेरिकी डॉलर हो गया, जो एक साल पहले 21.2 बिलियन अमेरिकी डॉलर था। निवल विदेशी पोर्टफोलियो निवेश 2019-20 में (4 फरवरी तक) 8.6 बिलियन अमेरिकी डॉलर था, जबकि पिछले साल की समान अवधि में अमेरिकी डॉलर 14.2 बिलियन का निवल बहिर्वाह दर्ज किया गया। इसके अलावा, स्वैच्छिक अवधारण मार्ग के तहत एफपीआई द्वारा निवल निवेश 11 मार्च 2019 के बाद से समेकित रूप से 7.8 बिलियन अमेरिकी डॉलर बने रहे । अप्रैल-दिसंबर 2019 के दौरान बाह्य वाणिज्यिक उधारी 13.4 बिलियन अमेरिकी डॉलर थी, जबकि एक साल पहले इसी अवधि में यह 2.5 बिलियन अमेरिकी डॉलर थी। 4 फरवरी 2020 को भारत का विदेशी मुद्रा भंडार 471.4 बिलियन अमेरिकी डॉलर था, जो कि मार्च 2019 के अंत तक 58.5 बिलियन अमेरिकी डॉलर था।

संभावनाएं

20. दिसंबर 2019 के पांचवें द्विमासिक संकल्प में, व्यापक रूप से संतुलित जोखिम के साथ 2019-20 की दूसरी छमाही के लिए 5.1-4.7 प्रतिशत और 2020-21 की पहली छमाही के लिए 4.0-3.8 प्रतिशत सीपीआई मुद्रास्फीति का अनुमान लगाया गया था। अक्टूबर-नवंबर में बेमौसम बारिश के कारण मुख्य रूप से दिसंबर 2019 में प्याज की कीमतों में उछाल के कारण दूसरी तिमाही में वास्तविक मुद्रास्फीति परिणाम 70 बीपीएस की वृद्धि के साथ 5.8 प्रतिशत रहे।

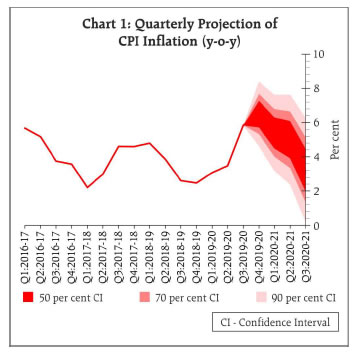

21. आगे बढ़ते हुए, मुद्रास्फीति दृष्टिकोण कई कारकों से प्रभावित होने की संभावना है। पहले, खाद्य मुद्रास्फीति दिसंबर के उच्च स्तर से नरम होने की संभावना है और 2019-20 की चौथी तिमाही के दौरान गिरावट और अधिक स्पष्ट होने की उम्मीद है क्योंकि प्याज की कीमतें देर से खरीफ और रबी की फसल की आवक के जवाब में तेजी से गिर रही हैं। बेमौसम बारिश से शुरुआती नुकसान के बावजूद सब्जियों के उच्च उत्पादन का खाद्य मुद्रास्फीति पर एक लाभदायक प्रभाव होने की संभावना है। दूसरी ओर, गैर-सब्जी खाद्य पदार्थों की कीमतों में हाल ही के उछाल, विशेष रूप से इनपुट लागत में वृद्धि के कारण दूध में और खरीफ उत्पादन में कमी के कारण दालों में सभी के बने रहने की संभावना है। ये कारक समग्र खाद्य कीमतों के लिए कुछ ऊपरी पूर्वाग्रह प्रदान कर सकते हैं। दूसरी ओर, मध्य पूर्व में एक ओर भू-राजनीतिक तनाव और दूसरी ओर अनिश्चित वैश्विक आर्थिक दृष्टिकोण के कारण क्रूड की कीमतें अस्थिर रहने की संभावना है। तीसरा, हाल के महीनों में सेवाओं के लिए इनपुट लागत में वृद्धि हुई है। हालांकि, जनवरी के आखिरी सप्ताह से कमजोर मांग स्थिति और कंपनियों की मूल्य निर्धारण शक्ति, ऊर्जा की कीमतों में सुधार के मद्देनजर, पास-थ्रू प्रभाव से बिक्री की कीमतें सीमित हो सकती हैं। चौथा, घरेलू वित्तीय बाजार वैश्विक और घरेलू दोनों कारकों को दर्शाते हुए अस्थिर बने हुए हैं, जिसका मुद्रास्फीति संभावनाओं पर प्रभाव पड़ सकता है। पांचवां, आधार प्रभाव 2020-21 की तीसरी तिमाही के दौरान अनुकूल होगा। छठे, बजट में खुदरा खपत की वस्तुओं पर सीमा शुल्क में वृद्धि से महंगाई में केवल एक बार की बढ़ोतरी हो सकती है। इन कारकों को ध्यान में रखते हुए और 2020-21 में एक सामान्य दक्षिण पश्चिम मानसून की धारणा के तहत सीपीआई मुद्रास्फीति प्रक्षेपण ऊपरी ओर संशोधित करके मोटे तौर पर संतुलित जोखिम के साथ 2019-20 की चौथी तिमाही के लिए 6.5 प्रतिशत; 2020-21 की पहली छमाही के लिए 5.4-5.0 प्रतिशत; और 2020-21 की तीसरी तिमाही के लिए 3.2 प्रतिशत कर दिया गया है (चार्ट 1)।

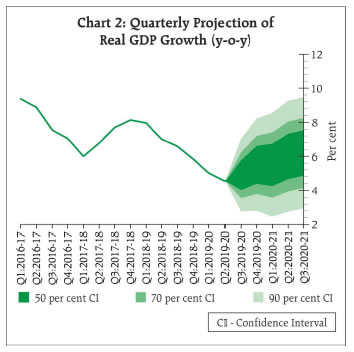

22. विकास के दृष्टिकोण की ओर रुख करें, तो 2019-20 के लिए वास्तविक जीडीपी वृद्धि दिसंबर 2019 की नीति में 5.0 प्रतिशत – दूसरी छमाही में 4.9-5.5 प्रतिशत थी। 2020-21 की पहली छमाही के लिए सकल घरेलू उत्पाद की वृद्धि का अनुमान 5.9-6.3 प्रतिशत था। 2020-21 के लिए, विकास का दृष्टिकोण कई कारकों से प्रभावित होगा। सबसे पहले, निजी खपत, विशेष रूप से ग्रामीण क्षेत्रों में, बेहतर रबी संभावनाओं के आधार पर ठीक होने की उम्मीद है। खाद्य कीमतों में हालिया वृद्धि ने कृषि के पक्ष में व्यापार की शर्तों को अंतरित कर दिया है, जो ग्रामीण आय को समर्थन मिलेगा। दूसरा, वैश्विक व्यापार अनिश्चितताओं को कम करने से निर्यात और निवेश गतिविधियों को बढ़ावा मिलना चाहिए। कोरोनावायरस का फैलाव, हालांकि, पर्यटकों के आगमन और वैश्विक व्यापार को प्रभावित कर सकता है। तीसरा, वाणिज्यिक क्षेत्र में उधार दरों और वित्तीय प्रवाह में कमी के मामले में मौद्रिक संचरण ने अंतिम नीति की दृष्टि से प्रगति की है और यह उपभोग और निवेश दोनों की मांग को बढ़ा सकता है। चौथा, केंद्रीय बजट 2020-21 में व्यक्तिगत आयकर दरों के युक्तिकरण द्वारा घरेलू और बुनियादी ढांचे के खर्च को बढ़ाने के उपायों के साथ घरेलू मांग का समर्थन अपेक्षित है। उपरोक्त कारकों को ध्यान में रखते हुए, 2020-21 के लिए सकल घरेलू उत्पाद की वृद्धि 6.0 प्रतिशत – पहली छमाही में 5.5-6.0 प्रतिशत और तीसरी तिमाही (चार्ट 2) में 6.2 प्रतिशत की सीमा में अनुमानित है।

23. एमपीसी ने नोट किया कि मुद्रास्फीति दिसंबर 2019 में लक्ष्य के आसपास ऊपरी सहिष्णुता बैंड के ऊपर बढ़ी है, मुख्य रूप से प्याज की कीमतों में असामान्य उछाल के कारण। आने वाले हफ्तों और महीनों में प्याज की कीमतों में गिरावट की संभावना है क्योंकि आपूर्ति की स्थिति में सुधार हो रहा है। हालांकि, हेडलाइन मुद्रास्फीति पर मौजूदा लाभदायक प्रभावों के विघटित होने की संभावना है, अन्य खाद्य पदार्थों विशेष रूप से दालों और प्रोटीनों के कीमतों के कड़े रुख से। इस बीच दूरसंचार शुल्क का समायोजन खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति को लागत-दबाव प्रदान कर रहा है। आगे बढ़ते हुए, खाद्य और ईंधन को छोड़कर मुद्रास्फीति के प्रक्षेपवक्र पर सावधानीपूर्वक निगरानी रखने की आवश्यकता है क्योंकि मोबाइल फोन शुल्क में शेष संशोधनों के पास-थ्रू, ड्रग्स और फार्मास्यूटिकल्स की कीमतों में वृद्धि और नए उत्सर्जन मानदंड मुद्रास्फीति को प्रभावित कर रहे हैं। एमपीसी का अनुमान है कि कम से कम 2020-21 की पहली छमाही में इन कारकों के संयोजन से अल्पावधि में हेडलाइन मुद्रास्फीति बढ़ सकती है। कुल मिलाकर, मुद्रास्फीति दृष्टिकोण अत्यधिक अनिश्चित बना हुआ है। तदनुसार, एमपीसी मुद्रास्फीति संबंधी दबावों के संभावित सामान्यीकरण के बारे में सतर्क रहेगा क्योंकि पहले उद्धृत किए गए कई अंतर्निहित कारक एक साथ परिचालित होते हैं।

24. इसी समय, एमपीसी का मानना है कि अर्थव्यवस्था कमजोर बनी हुई है और उत्पादन अंतर नकारात्मक बना हुआ है। हालांकि कुछ उच्च-आवृत्ति संकेतक बदल गए हैं और आर्थिक गतिविधि की गति में वृद्धि की ओर इशारा कर रहे हैं और उनकी स्थिरता का अनुमान लगाने के लिए जरूरी है कि आने वाले आकड़ों की प्रतीक्षा की जाए। वाणिज्यिक क्षेत्र में वित्तीय प्रवाह में हाल के महीनों में सुधार हुआ है। केंद्रीय बजट 2020-21 ने विकास को गति प्रदान करने के लिए कई उपाय प्रस्तुत किए हैं। ग्रामीण अर्थव्यवस्था और बुनियादी ढाँचे को बढ़ावा देने पर जोर दिया जाना चाहिए जिससे निकट अवधि में विकास की गति बढ़ सकती है। सितंबर 2019 के कॉर्पोरेट टैक्स दर में कटौती से मध्यम अवधि में विकास की क्षमता को बढ़ावा देने में मदद मिलेगी। 2019-20 के लिए केंद्र सरकार के राजकोषीय घाटे के संशोधित अनुमानों में सकल घरेलू उत्पाद के 3.3 प्रतिशत की तुलना में 3.8 प्रतिशत रखा गया है। बजट अनुमानों में 2019-20 में उच्च राजकोषीय घाटे के कारण बाजार उधार में वृद्धि नहीं हुई है। 2020-21 के लिए राजकोषीय घाटे के सकल घरेलू उत्पाद के 3.5 प्रतिशत तक घटने का अनुमान है। बजट की संभावना है कि ताजा सकल बाजार उधार ₹70,000 करोड़ से बढ़कर 2019-20 में ₹7.1 लाख करोड़ से 2020-21 में ₹7.8 लाख करोड़ हो जायेगा।एमपीसी नोट करता है कि छोटी बचत योजनाओं पर ब्याज दरों में समायोजन की आवश्यकता है, वहीं 1 अक्टूबर, 2019 से शुरू की गई बाहरी बेंचमार्क प्रणाली ने मौद्रिक परिचालन को मजबूत किया है। इन विकासों को फरवरी 2019 से रिजर्व बैंक द्वारा किए गए संचयी नीति दर में कमी के प्रभावों को बढ़ाना चाहिए और घरेलू मांग को आगे बढ़ाना चाहिए।

25. एमपीसी मानता है कि भविष्य की कार्रवाई के लिए नीति अवसर उपलब्ध है। हालाँकि, मुद्रास्फीति प्रक्षेपवक्र 2019-20 की चौथी तिमाही के माध्यम से बढ़ते हुए स्तर पर है। इस मोड़ पर मुद्रास्फीति के लिए दृष्टिकोण अत्यधिक अनिश्चित है। दूसरी ओर, आर्थिक गतिविधि कमज़ोर हो रही है और हाल ही में बढ़े कुछ संकेतकों द्वारा अभी और अधिक व्यापक-आधारित तरीके से गति प्राप्त करना बाकी है। बढ़ती विकास-मुद्रास्फीति की गतिशीलता को देखते हुए, एमपीसी ने यथास्थिति बनाए रखना उचित समझा है। तदनुसार, एमपीसी ने यह सुनिश्चित करते हुए कि मुद्रास्फीति लक्ष्य के भीतर बनी रहे, विकास को पुनर्जीवित करने के लिए आवश्यक रूप में लंबे समय के लिए नीतिगत रेपो दर को अपरिवर्तित रखने और दृढ़ता के साथ उसे बनाए रखने का निर्णय लिया है।

26. डॉ. चेतन घाटे, डॉ. पामी दुआ, डॉ. रविंद्र एच. ढोलकिया, डॉ.जनक राज, डॉ. माइकल देवव्रत पात्र और श्री शक्तिकान्त दास ने निर्णय के पक्ष में मतदान किया।

27. एमपीसी की बैठक के कार्यवृत्त 20 फरवरी, 2020 तक प्रकाशित किए जाएंगे।

28. एमपीसी की अगली बैठक 31 मार्च, 1 और 3 अप्रैल 2020 के दौरान निर्धारित की गई है।

(योगेश दयाल)

मुख्य महाप्रबंधक

प्रेस प्रकाशनी: 2019-2020/1890 |