18 अक्टूबर 2019

मौद्रिक नीति समिति की 1, 3 और 4 अक्टूबर 2019 को हुई बैठक के कार्यवृत्त

[भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडएल के अंतर्गत]

भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडबी के अंतर्गत गठित मौद्रिक नीति समिति (एमपीसी) की उन्नीसवीं बैठक 1, 3 और 4 अक्टूबर 2019 को भारतीय रिज़र्व बैंक, मुंबई में आयोजित की गई।

2. बैठक में सभी सदस्य – डॉ. चेतन घाटे, प्रोफेसर, भारतीय सांख्यिकी संस्थान; डॉ. पामी दुआ, निदेशक, दिल्ली अर्थशास्त्र स्कूल; और डॉ. रविन्द्र एच. ढोलकिया, पूर्व प्रोफेसर, भारतीय प्रबंधन संस्थान, अहमदाबाद; डॉ. माइकल देबब्रत पात्र, कार्यपालक निदेशक (भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडबी(2)(सी) के अंतर्गत केंद्रीय बोर्ड द्वारा नामित रिज़र्व बैंक का अधिकारी); श्री बिभू प्रसाद कानूनगो, उप-गवर्नर, प्रभारी मौद्रिक नीति उपस्थित हुए और इसकी अध्यक्षता श्री शक्तिकान्त दास, गवर्नर द्वारा की गई।

3. भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडएल के अनुसार, रिज़र्व बैंक मौद्रिक नीति समिति की प्रत्येक बैठक के चौदहवें दिन इस बैठक की कार्यवाहियों के कार्यवृत्त प्रकाशित करेगा जिसमें निम्नलिखित शामिल होगा: –

(क) मौद्रिक नीति समिति की बैठक में अपनाया गया संकल्प;

(ख) उपर्युक्त बैठक में अपनाए गए संकल्प पर मौद्रिक नीति के प्रत्येक सदस्य को प्रदान किया गया वोट; और

(ग) उपर्युक्त बैठक में अपनाए गए संकल्प पर धारा 45 ज़ेडआई की उप-धारा (11) के अंतर्गत मौद्रिक नीति समिति के प्रत्येक सदस्य का वक्तव्य।

4. मौद्रिक नीति समिति ने उपभोक्ता विश्वास, परिवार मुद्रास्फीति प्रत्याशा, कॉर्पोरेट क्षेत्र का कार्यनिष्पादन, क्रेडिट स्थिति, औद्योगिक, सेवा और बुनियादी सुविधा क्षेत्रों की संभावना तथा व्यावसायिक पूर्वानुमानकर्ताओं के अनुमानों का आकलन करने के लिए रिज़र्व बैंक द्वारा करवाए गए सर्वेक्षणों की समीक्षा की। एमपीसी ने इन संभावनाओं के विभिन्न जोखिमों के इर्द-गिर्द स्टाफ के समष्टि आर्थिक अनुमानों और वैकल्पिक परिदृश्यों की विस्तृत रूप से भी समीक्षा की। उपर्युक्त पर और मौद्रिक नीति के रुख पर व्यापक चर्चा करने के बाद एमपीसी ने संकल्प अपनाया जिसे नीचे प्रस्तुत किया गया है।

संकल्प

5. मौद्रिक नीति समिति ने आज (4 अक्टूबर 2019) की अपनी बैठक में वर्तमान और उभरती समष्टिगत आर्थिक परिस्थिति के आकलन के आधार पर यह निर्णय लिया है कि –:

परिणामस्वरूप, एलएएफ के तहत प्रतिवर्ती रेपो दर 4.90 प्रतिशत और सीमांत स्थायी सुविधा (एमएसएफ) दर तथा बैंक दर 5.40 प्रतिशत पर समायोजित हो जाएगी।

ये निर्णय वृद्धि को सहारा प्रदान करते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) आधारित मुद्रास्फीति के 4 प्रतिशत के मध्यावधिक लक्ष्य को +/-2 प्रतिशत के दायरे में हासिल करने के उद्देश्य से भी है।

आकलन

वैश्विक अर्थव्यवस्था

6. अगस्त 2019 में एमपीसी की आखिरी बैठक के बाद से, वैश्विक आर्थिक गतिविधि और कमजोर हो गई है। व्यापार और भू-राजनैतिक तनावों से उत्पन्न अनिश्चितता के कारण संभावनाओं पर अस्पष्टता बनी रही। उन्नत अर्थव्यवस्थाओं (एई) के बीच, 2019 की दूसरी तिमाही में अमेरिकी अर्थव्यवस्था में मंदी आयी जो 2019 की तीसरी तिमाही तक बढ़ी है, जो कि नरम औद्योगिक उत्पादन से प्रभावित है। सितंबर के लिए इंस्टीट्यूट फॉर सप्लाई मैनेजमेंट इंडेक्स बताता है कि विनिर्माण क्षेत्र एक दशक के सबसे कम रीडिंग को छूते हुए संकुचित हो गया; निजी क्षेत्र भी धीमा बना रहा है। यूरो क्षेत्र में भी, आने वाले आंकड़ों से संकेत मिलता है कि खुदरा बिक्री में गिरावट और सितंबर में लगातार आठवें महीने पीएमआई संकुचन में रहने के साथ गतिविधि तीसरी तिमाही में पुनः मंद हो सकती है। ब्रिटेन की अर्थव्यवस्था दूसरी तिमाही में विघटित हुई; जुलाई में औद्योगिक उत्पादन और मंद खुदरा बिक्री में संकुचन से संकेत मिलता है कि हानि की गति तीसरी तिमाही में भी जारी रही है। जापान में, दूसरी तिमाही में हुई हानि की भरपाई तीसरी तिमाही में हुई, यद्यपि इसे राजकोषीय प्रोत्साहन द्वारा बचाया गया है और एक योजनाबद्ध बिक्री कर वृद्धि से उपभोक्ता खर्च को कम किया जा रहा है।

7. प्रमुख उभरती बाजार अर्थव्यवस्थाओं (ईएमई) के समष्टि आर्थिक निष्पादन की तुलना तीसरी तिमाही में बिगड़ते वैश्विक वातावरण से की गयी है। जुलाई-अगस्त में खुदरा बिक्री और औद्योगिक उत्पादन वृद्धि में मंदी और अगस्त में निर्यात में कमी के साथ चीनी अर्थव्यवस्था तीसरी तिमाही में धीमी हो गई है, अब तेज मंदी को रोकने में राजकोषीय और मौद्रिक नीति उत्तेजनाओं की प्रभावशीलता पर ध्यान केंद्रित है। रूस में, आर्थिक गतिविधि में दूसरी तिमाही में विकास हुआ, यद्यपि अभी भी उपभोक्ता भावना और कमजोर औद्योगिक उत्पादन प्रतिरोध कर सकते हैं। आगे बढ़ते हुए दक्षिण अफ्रीका और ब्राज़ील दोनों में आर्थिक गतिविधि दूसरी तिमाही में पलट गई, पिछली तिमाही में संकुचन से बाहर आई है; हालाँकि, यह नव सुधार घरेलू और बाहरी दोनों विपरीत परिस्थितियों का सामना कर रहा है।

8. अगस्त के शुरू में पर्याप्त आपूर्ति के बीच कच्चे तेल की कीमतों में मांग में कमी के कारण गिरावट आई। कीमतें सितंबर के मध्य तक सीमा बद्ध रहीं और भू-राजनीतिक संघर्ष बढ़ने के कारण आपूर्ति में व्यवधान के परिणामस्वरूप बढ़ी तथा उम्मीद से अधिक तेजी से कम हो गई है। सोने की कीमत सेफ हेवन (सुरक्षित स्थान) मांग पर ऊंची बनी रही। प्रमुख एई और ईएमई में लक्ष्य से नीचे बनी मुद्रास्फीति के साथ केंद्रीय बैंक अधिक उदार हो गए हैं।

9. अगस्त शुरुआत में एमपीसी की बैठक के बाद से वैश्विक वित्तीय बाजार संरक्षणवादी नीतियों और बिगड़ती वैश्विक विकास की संभावनाओं द्वारा फैली अस्थिरता के साथ अस्तव्यस्त हो गए है। अमेरिका में शेयर बाजार के अगस्त के नुकसानों को सितंबर की शुरूआत तक संभाल लिया गया- निवेशकों की भावना अमेरिका-चीन व्यापार तनाव में ढील के संकेत से उत्साहित रही। ईएमई में शेयर बाजार गिर गया, चूंकि मजबूत अमेरिकी डॉलर ने पूंजी बहिर्वाह को बढ़वा दिया, हालांकि सितंबर में उनमें आंशिक रूप से सुधार हुआ । अमेरिका में बॉन्ड प्रतिफल में वृद्धि की चिंताओं के कारण अगस्त तक ढील जारी रही, इससे पहले अमेरिकी खुदरा बिक्री के उम्मीद से बेहतर आंकड़ों और अमेरिका और चीन के बीच सुगम व्यापार वार्ता से सितंबर की शुरुआत में थोड़ा सुधार हुआ। यूरो क्षेत्र में, बॉण्ड प्रतिफल पुनः नकारात्मक क्षेत्र में डूब गई, जो यूरोपीय सेंट्रल बैंक (ईसीबी) द्वारा जमा दर में कटौती (-) 0.5 प्रतिशत और मात्रात्मक सहजता पुनर्सृजन से प्रेरित थे। ईएमई में, बॉण्ड प्रतिफल ने मिश्रित गति का प्रदर्शन किया, जो देश-विशिष्ट कारकों द्वारा संचालित है। मुद्रा बाजारों में, अमेरिकी डॉलर अन्य एई की मुद्राओं के मुकाबले मजबूत हुआ। ईएमई मुद्राओं, जो अगस्त में मूल्यह्रास वाले पूर्वाग्रह के साथ कारोबार कर रही थीं, में सितंबर की शुरूआत में देश-विशिष्ट कारकों और वैश्विक जोखिम-आधारित धारणा के पुनरुद्धार पर मूल्यवृद्धि हुई।

घरेलू अर्थव्यवस्था

10. घरेलू मोर्चे पर 2019-20 की पहली तिमाही में सकल घरेलू उत्पाद (जीडीपी) में वृद्धि 5.0 प्रतिशत तक गिर गई, जो लगातार पांचवीं तिमाही में अनुक्रमिक मंदी को बढ़ावा दे रही है। इसके घटकों में से निजी अंतिम उपभोग व्यय (पीएफसीई) 18-तिमाही के निचले स्तर पर आ गया। सकल स्थिर पूंजी निर्माण (जीएफसीएफ) ने अनुक्रमिक आधार पर मामूली सुधार किया लेकिन पिछली तिमाही की तरह मंद रहा। सरकार के अंतिम उपभोग व्यय (जीएफसीई) ने समग्र हानि की गति को कुछ हद तक कम कर दिया।

11. आपूर्ति पक्ष पर, सकल मूल्य वर्धित (जीवीए) की वृद्धि दर 2019-20 की पहली तिमाही में 4.9 प्रतिशत तक गिर गई, जिसे विनिर्माण विकास ने नीचे खींच लिया जो 0.6 प्रतिशत तक कम हो गई। 2018-19 के रबी मौसम के दौरान गेहूं और तिलहन के अधिक उत्पादन ने कृषि और संबद्ध गतिविधियों को उन्नत किया था। विनिर्माण गतिविधि से सेवा क्षेत्र में विकास रुक गया ।

12. 2019-20 की दूसरी तिमाही की ओर बढ़ते हुए, दक्षिण-पश्चिम मॉनसून शुरुआत में देरी के बाद जुलाई से तेजी से बढ़ी। 30 सितंबर 2019 तक संचयी अखिल भारतीय वर्षा दीर्घावधि औसत (एलपीए) से 10 प्रतिशत अधिक हुई। 2019-20 के लिए प्रमुख खरीफ फसलों के पहले अग्रिम अनुमानों ने पिछले वर्ष के चौथे अग्रिम अनुमानों की तुलना में खाद्यान्नों का उत्पादन 0.8 प्रतिशत कम हुआ। रबी मौसम की ओर रुख करते हुए, प्रमुख जलाशयों में पानी का तत्कालीन भंडारण 26 सितंबर 2019 को पिछले वर्ष की तुलना में 115 प्रतिशत और पिछले दस वर्षों में औसत संग्रहण स्तर का 121 प्रतिशत था। पिछले वर्ष की इसी अवधि की तुलना में अगस्त और सितंबर में प्रचुर मात्रा में बारिश ने देश के अधिकांश हिस्सों, विशेष रूप से मध्य भारत में मिट्टी की नमी की स्थिति में सुधार किया है। कुल मिलाकर, कृषि की संभावनाएं काफी उज्ज्वल हो गई हैं जो रोजगार और आय में वृद्धि और घरेलू मांग के पुनरुद्धार के लिए अनुकूल है ।

13. औद्योगिक उत्पादन सूचकांक (आईआईपी) द्वारा मापी गई औद्योगिक गतिविधि जुलाई 2019 (वर्ष दर वर्ष) में मुख्य रूप से विनिर्माण क्षेत्र में कमी के कारण कमजोर हो गई । उपयोग के अनुसार, पूंजीगत वस्तुओं और उपभोक्ता टिकाऊ वस्तुओं का उत्पादन संकुचित रहा। खाद्य तेलों एवं मध्यवर्ती वस्तुओं, मुख्य रूप से हल्के स्टील के स्लैब, द्वारा संचालित उपभोक्ता गैर-टिकाऊ वस्तुओं में सतत विस्तार रहा है और वे संभावित विकास चालकों के रूप में उभरे हैं। पिछले महीने में इंफ्रास्ट्रक्चर/ निर्माण क्षेत्र की गतिविधि में पिछले माह के (-) 1.9 प्रतिशत की तुलना में 2.1 प्रतिशत की वृद्धि दर्ज की गई। अगस्त में आठ मूल उद्योगों के सूचकांक कोयला, विद्युत, कच्चा तेल और सीमेंट के कारण संकुचित रहे। रिज़र्व बैंक के ओबीआईसीयूएस (रिज़र्व बैंक की आदेश बही, वस्तु सूची और क्षमता उपयोग सर्वेक्षण) द्वारा मापा गया विनिर्माण क्षेत्र में क्षमता उपयोग (सीयू) पिछली तिमाही के 76.1 प्रतिशत की तुलना में 2019-20 की पहली तिमाही में 73.6 प्रतिशत तक कम हुआ। तथापि मौसमी समायोजित सीयू, 2018-19 की चौथी तिमाही में 74.5 प्रतिशत की तुलना में 2019-20 की पहली तिमाही में 74.8 प्रतिशत तक बढ़ा । विनिर्माण कंपनियों ने औद्योगिक संभावना सर्वेक्षण (आईओएस) के लिए 2019-20 की दूसरी तिमाही में क्षमता उपयोग में सुधार के अनुमान पर मत दिया। 2019-20 की दूसरी तिमाही के लिए भारतीय रिज़र्व बैंक का व्यवसाय मूल्यांकन सूचकांक (बीएआई) नए आदेशों में कमी, उत्पादन में संकुचन एवं सर्वेक्षणित फर्मों के लाभ मार्जिन में गिरावट के कारण कम हुआ । सितंबर 2019 में उत्पादन पीएमआई पिछले महीने की तुलना में अपरिवर्तित रही; नए आदेशों और रोजगार में मामूली वृद्धि हुई और नए निर्यात आदेशों में गिरावट आयी।

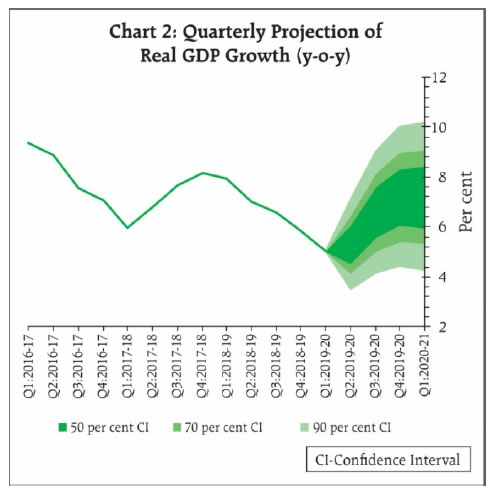

14. उच्च आवृत्ति संकेतक बताते हैं कि जुलाई-अगस्त में सेवा क्षेत्र की गतिविधि कमजोर हुई। ग्रामीण मांग के संकेतक, ट्रैक्टर और मोटरसाइकिल की बिक्री संकुचित रहीं। शहरी मांग के अंतर्निहित संकेतकों में से, जुलाई-अगस्त में यात्री वाहन की बिक्री संकुचित हुई, जबकि अगस्त में घरेलू हवाई यात्री यातायात में तेजी आई। परिवहन क्षेत्र के लिए एक प्रमुख संकेतक वाणिज्यिक वाहनों की बिक्री जुलाई-अगस्त में दोहरे अंकों से संकुचित रही । निर्माण गतिविधि के दो संकेतकों में से, तैयार स्टील की खपत अगस्त में तेजी से कम हो गई और सीमेंट उत्पादन संकुचित हो गया। सितंबर 2019 में सेवा पीएमआई मुख्य रूप से नए व्यापार प्रवाह में गिरावट के कारण संकुचित रही।

15. सीपीआई में वर्ष-दर-वर्ष परिवर्तनों द्वारा मापी गई, खुदरा मुद्रास्फीति, जून और अगस्त के बीच 3.1- 3.2 प्रतिशत की एक संकीर्ण सीमा में चली गई। जबकि खाद्य मुद्रास्फीति में बढ़ोतरी हुई, ईंधन की कीमतों में गिरावट आई। अगस्त में खाद्य और ईंधन को छोड़कर मुद्रास्फीति नरम हो गई।

16. अगस्त में खाद्य मुद्रास्फीति में बढ़ोतरी सब्जियों की कीमतों में वृद्धि, दालों की मुद्रास्फीति में बढ़ोतरी और मांस और मछली मुद्रास्फीति में लगातार उच्च वृद्धि के कारण हुई। दूसरी तरफ, अंडे, तेल और वसा, गैर-मादक पेय और तैयार भोजन की कीमतों में नरम वृद्धि हुई, और फलों और चीनी की कीमतों में गिरावट ने समग्र खाद्य मुद्रास्फीति में वृद्धि दर्ज की।

17. अगस्त में ईंधन समूह में अपस्फीति और गहरी हो गई जो तरल पेट्रोलियम गैस (एलपीजी) की अंतर्राष्ट्रीय कीमतों में भारी गिरावट के कारण थी। रियायती मिट्टी तेल की कीमतें, हालांकि, एक कैलिब्रेटेड ढंग से बढ़ रही थी क्योंकि तेल विपणन कंपनियों ने सब्सिडी में एक क्रमिक कमी को जारी रखा था।

18. खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति जुलाई में बढ़ी, लेकिन इसकी जड़ें काफी हद तक व्यक्तिगत देखभाल की कीमतों और प्रभावों तक - मुख्य रूप से पेट्रोल और डीजल की कीमतों में वृद्धि करनेवाली बुलियन कीमतों और परिवहन और संचार तक सीमित थीं । इसके विपरीत, अगस्त में नरमी रही, जो अधिकांश उप-समूहों में फैली हुई थी; हालांकि, वैश्विक अनिश्चितताओं के कारण सोने की कीमतों में और तेजी आई।

19. रिज़र्व बैंक के सितंबर 2019 के मुद्रास्फीति प्रत्याशा सर्वेक्षण के दौर से संकेत मिलता है कि परिवार प्रत्याशा मुद्रास्फीति में 3 माह आगामी होरीज़ोन में 40 आधार अंकों की वृद्धि और एक वर्ष आगामी होरीज़ोन में 20 आधार अंकों की वृद्धि होगी, जो कि संभवतः हाल के महीनों में खाद्य कीमतों में वृद्धि की अनुकूल प्रतिक्रिया है। रिज़र्व बैंक का उपभोक्ता विश्वास सर्वेक्षण विशेष रूप से गैर-आवश्यक वस्तुओं के संबंध में, कमजोर उपभोक्ता धारणा और कमजोर खपत मांग को दर्शाता है। विनिर्माण फर्मों ने 2019-20 की दूसरी तिमाही और तीसरी तिमाही में मांग की स्थिति को कमजोर होते हुए देखा और उम्मीद की जा रही है कि वित्त और वेतन खर्चों के मद्देनजर उनकी उत्पादन कीमतें मौन रहेंगी।

20. रिज़र्व बैंक द्वारा सिस्टम से चलनिधि की निकासी करके परिचालन और विदेशी मुद्रा संचालन में मुद्रा को बढ़ाने के बावजूद अगस्त और सितंबर 2019 में समग्र चलनिधि अधिशेष में बनी रही। अगस्त में एलएएफ के तहत सकल दैनिक अनुपात अवशोषण ₹1,40,497 करोड़ था, जो अनिवार्य रूप से सरकार द्वारा किए गए खर्च के कारण था, जिसके परिणामस्वरूप महीने की शुरुआत से (25 अगस्त 2019 तक) अर्थोपाय अग्रिम (डब्ल्यूएमए) और आंतरायिक ओवरड्राफ्ट सुविधाएं प्राप्त की गई। सितंबर में, नकदी शेष के स्थिर निर्माण के साथ, विशेष रूप से 15 सितंबर के आसपास अग्रिम कर प्रवाह के कारण, अधिशेष चलनिधि नरम हुई, और सितंबर में रिज़र्व बैंक ने, ₹1,22,392 करोड़ की दैनिक सकल राशि अवशोषित की। आसान चलनिधि की स्थिति को दर्शाते हुए, अगस्त में 8 आधार अंकों (बीपीएस) और सितंबर में 6 आधार अंकों द्वारा पॉलिसी रेपो दर (औसतन) से भारित औसत कॉल दर (डब्ल्यूएसीआर) नीचे लाया गया।

21. मौद्रिक संचरण विचलित और अधूरा रह गया है। फरवरी-अगस्त 2019 के दौरान संचयी नीति रेपो दर में 110 बीपीएस की कमी के बावजूद, वाणिज्यिक बैंकों के नए रुपये के ऋण पर भारित औसत उधार दर (डब्ल्यूएएलआर) में 29 बीपीएस की गिरावट आई। तथापि, इसी अवधि के दौरान बकाया रुपया ऋणों पर डब्ल्यूएएलआर में 7 बीपीएस की वृद्धि हुई।

22. निर्यात के मुकाबले आयात में गहरे संकुचन के कारण सकल निर्यात ने 2019-20 की पहली तिमाही में कुल मांग में योगदान दिया था। दूसरी तिमाही में, जुलाई और अगस्त 2019 में व्यापारिक माल का निर्यात कमजोर रहा, जिसका कारण इंजीनियरिंग सामान, पेट्रोलियम उत्पाद, रत्न और आभूषण और कपास यार्न का कम लदान था। अंतरराष्ट्रीय स्तर पर कच्चे तेल की कीमतों में गिरावट के कारण मुख्य रूप से तेल आयात बिल कम होने और आयातित सोने की मात्रा में कमी होने के कारण इस अवधि में आयात में तेजी से संकुचन हुआ। कोयला, मोती और जवाहारात और परिवहन उपकरण द्वारा गैर-तेल गैर सोना आयात को नीचे संकुचन में खींच लिया। इन गतिविधियों ने जुलाई-अगस्त 2019 के दौरान व्यापार घाटे को कम किया। उच्च सकल सेवा प्राप्तियों और निजी हस्तांतरण प्राप्तियों ने 2019-20 की पहली तिमाही में जीडीपी के चालू खाता घाटे को, एक साल पहले के 2.3 प्रतिशत से घटाकर 2.0 प्रतिशत किया। वित्त पोषण के मामले में, सकल विदेशी प्रत्यक्ष निवेश एक साल पहले के 11.4 बिलियन अमेरिकी डॉलर से बढ़कर अप्रैल-जुलाई 2019 में 17.7 बिलियन अमेरिकी डॉलर हो गया। सकल विदेशी पोर्टफोलियो निवेश (स्वैच्छिक रिटेंशन रूट को छोड़कर) अप्रैल-सितंबर 2019 के दौरान पिछले वर्ष की समान अवधि में 11.5 बिलियन अमेरिकी डॉलर के शुद्ध बहिर्वाह की तुलना में 3.3 बिलियन अमेरिकी डॉलर रहा। अप्रैल-अगस्त 2019 के दौरान बाह्य वाणिज्यिक उधार का कुल वितरण एक साल पहले इसी अवधि के दौरान 0.2 बिलियन अमेरिकी डॉलर के शुद्ध पुनर्भुगतान की तुलना में बढ़कर 8.2 बिलियन अमेरिकी डॉलर हो गया। 1 अक्टूबर 2019 को भारत का विदेशी मुद्रा भंडार 434.6 बिलियन अमेरिकी डॉलर था - मार्च 2019 के अंत तक 21.7 बिलियन अमेरिकी डॉलर की वृद्धि हुई।

संभावनाएं

23. अगस्त 2019 के तीसरे द्विमासिक संकल्प में, सीपीआई मुद्रास्फीति को समान रूप से संतुलित जोखिम के साथ 2019-20 की दूसरी तिमाही के लिए 3.1 प्रतिशत, 2019-20 की दूसरी छमाही के लिए 3.5-3.7 प्रतिशत और 2020-21 की पहली तिमाही के लिए 3.6 प्रतिशत अनुमानित किया गया था। दूसरी तिमाही के लिए अब तक (जुलाई-अगस्त) महंगाई दर 3.2 प्रतिशत रही है जो मोटे तौर पर इन अनुमानों के अनुरूप है।

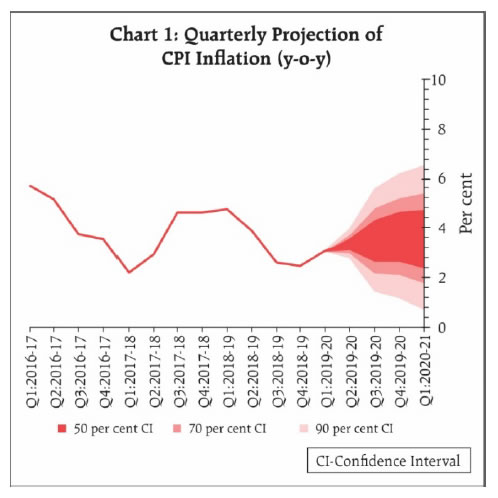

24. आगे, कई कारक मुद्रास्फीति के प्रक्षेपवक्र को आकार देने की संभावना रखते हैं। सबसे पहले, अगस्त द्वि-मासिक नीति के बाद से खाद्य मुद्रास्फीति की संभावना में काफी सुधार हुआ है। खरीफ का उत्पादन पिछले वर्ष के स्तर के करीब अनुमानित है, जो समग्र खाद्य आपूर्ति की स्थिति के लिए अच्छा शकुन है। सब्जी की कीमतें तत्कालिक महीनों में बढ़ सकती हैं, लेकिन सर्दियों की आपूर्तियों के बाजार में प्रवेश करने के साथ उनके मध्यम हो जाने की संभावना है। दालों की कीमतों में पर्याप्त बफर स्टॉक के रहने की उम्मीद है। दूसरी बात यह है कि रिज़र्व बैंक द्वारा किए गए सर्वेक्षणों को देखते हुए 2019-20 की तीसरी तिमाही में उत्पादन की कीमतों में नरमी के संकेत के साथ कमजोर मांग की स्थिति के बने रहने की ओर इशारा करते हैं। तदनुसार, भोजन और ईंधन को छोड़कर सीपीआई में मूल्य दबाव कम हो जाने की संभावना है। तीसरा, कच्चे तेल की कीमतें निकट अवधि में अस्थिर रह सकती हैं; जबकि वैश्विक मांग धीमी हो रही है, लगातार भू-राजनीतिक अनिश्चितता मुद्रास्फीति के दृष्टिकोण के लिए कुछ उपरी ओर की जोखिम पैदा कर सकती है। चौथा, तीन महीने और एक साल आगे रिज़र्व बैंक द्वारा प्रस्तुत परिवारों की मुद्रास्फीति की उम्मीदें मौजूदा दौर में बढ़ी हैं, जो निकट अवधि में मूल्य दबावों को दर्शाती हैं। अंत में, हाल के दौर में मूल्यह्रास प्रभावित कई उभरती हुई बाजार अर्थव्यवस्थाओं की मुद्राओं के साथ वित्तीय बाजार अस्थिर बने हुए हैं। इन कारकों और हाल की नीति दर में कटौती के प्रभाव को ध्यान में रखते हुए, समान रूप से संतुलित जोखिम के साथ सीपीआई मुद्रास्फीति अनुमान को 2019-20 की दूसरी तिमाही के लिए 3.4 प्रतिशत तक संशोधित किया गया है, जबकि 2019-20 की दूसरी छमाही के लिए 3.5-3.7 प्रतिशत और 2020-21 की पहली तिमाही के लिए अनुमानों को 3.6 प्रतिशत पर बरकरार रखा गया है (चार्ट 1)।

25. वृद्धि की ओर रुख करते हुए अगस्त पॉलिसी में वास्तविक सकल घरेलू उत्पाद की विकास दर कुछ हद तक नीचे की ओर झुके हुए जोखिम के साथ 2019-20 की पहली छमाही के लिए 5.8-6.6 प्रतिशत की रेंज में और 2019-20 की दूसरी छमाही के लिए 7.3-7.5 प्रतिशत की रेंज में 6.9% और 2020-21 पहली तिमाही के लिए सकल घरेलू उत्पाद की विकास दर 7.4 प्रतिशत अनुमानित की गई थी। 2019-20 की पहली तिमाही के लिए जीडीपी वृद्धि अनुमान की तुलना में काफी कम रहीं। विभिन्न उच्च आवृत्ति संकेतक बताते हैं कि घरेलू मांग की स्थिति कमजोर बनी हुई है। रिज़र्व बैंक के औद्योगिक आउटलुक सर्वेक्षण की व्यावसायिक अपेक्षाओं का सूचकांक तीसरी तिमाही में मांग की स्थितियों में मूक विस्तार को दर्शाता है। वैश्विक विकास के धीमे हो जाने और व्यापार तनाव के जारी रहने से निर्यात की संभावनाएं प्रभावित हुई हैं।हालांकि, सकारात्मक पक्ष पर फरवरी 2019 के बाद से उदार मौद्रिक नीति के प्रभाव से धीरे-धीरे वास्तविक अर्थव्यवस्था के पोषक हो जाने और मांग को बढ़ाने की उम्मीद है। पिछले दो महीनों में सरकार द्वारा घोषित कई उपायों से भावना और घरेलू मांग, विशेषकर निजी खपत को पुनर्जीवित किए जाने की उम्मीद है। उपरोक्त कारकों को ध्यान में रखते हुए 2019-20 के लिए वास्तविक जीडीपी वृद्धि अगस्त की नीति में समान रूप से संतुलित जोखिम के साथ 6.9 प्रतिशत से नीचे 6.1 प्रतिशत - 2019-20 की दूसरी तिमाही के लिए 5.3 प्रतिशत और 2019-20 दूसरी छमाही के लिए 6.6-7.2 प्रतिशत की सीमा में संशोधित की गई और 2020-21 की पहली तिमाही के लिए सकल घरेलू उत्पाद की वृद्धि भी नीचे की ओर 7.2 प्रतिशत के रूप में संशोधित हो गई है (चार्ट 2)।

26. एमपीसी द्वारा नोट किया गया है कि नकारात्मक आउटपुट अंतर विस्तृत हो गया है। हालांकि सरकार द्वारा हाल ही में घोषित किए गए उपायों से निजी खपत को मजबूत करने और निजी निवेश गतिविधि को बढ़ावा देने में सहायता मिलने की संभावना है, निरंतर मंदी ने विकास की गति को पुनः स्थापित करने के लिए प्रयास तेज करने की आवश्यकता को अधोरेखित किया है । 2019-20 की शेष अवधि में और 2020-21 की पहली तिमाही में मुद्रास्फीति के लक्ष्य से नीचे रहने की उम्मीद है, लचीली मुद्रास्फीति लक्ष्यीकरण के भीतर घरेलू मांग में मजबूती लाकर विकास चिंताओं को दूर करने के लिए नीतिगत अवसर है। एमपीसी ने यह भी निर्णय लिया कि जब तक मुद्रास्फीति लक्ष्य के भीतर बनी रहती है, तब तक वृद्धि को पुनर्जीवित करना आवश्यक है और इसके लिए उदार रुख बरकरार रखा जाए।

27. एमपीसी के सभी सदस्यों ने पॉलिसी रेपो दर को कम करने और मौद्रिक नीति के समायोजन के रुख को जारी रखने के लिए मतदान किया। डॉ.चेतन घाटे, डॉ. पामी दुआ, डॉ. माइकल देवव्रत पात्र, श्री बिभू प्रसाद कानूनगो और श्री शक्तिकान्त दास ने रेपो दर को 25 आधार अंकों तक कम करने के लिए मतदान किया। डॉ. रविंद्र एच. ढोलकिया ने रेपो दर को 40 आधार अंकों तक कम करने के लिए मतदान किया।

28. एमपीसी की बैठक के कार्यवृत्त 18 अक्टूबर 2019 तक प्रकाशित किए जाएंगे।

29. एमपीसी की अगली बैठक 3-5 दिसंबर, 2019 के दौरान आयोजित की जाएगी

पॉलिसी रेपो दर को कम करने के लिए संकल्प पर मतदान

| सदस्य |

मत |

पॉलिसी रेपो दर में कमी का परिमाण

(आधार अंक) |

| डॉ. चेतन घाटे |

हां |

25 |

| डॉ. पामी दुआ |

हां |

25 |

| डॉ. रवींद्र एच. ढोलकिया |

हां |

40 |

| डॉ. माइकल देवव्रत पात्र |

हां |

25 |

| श्री बिभू प्रसाद कानूनगो |

हां |

25 |

| श्री शक्तिकान्त दास |

हां |

25 |

डॉ.चेतन घाटे का वक्तव्य

30. पिछली समीक्षा के बाद से, तीन महीने आगे की परिवार मुद्रास्फीति प्रत्याशा में 40 बीपीएस वृद्धि हुई है (अब 8% पर), और आगे एक वर्ष की मुद्रास्फीति प्रत्याशा के स्तर में 20 बीपीएस की वृद्धि हुई है (8.1% तक)। मुद्रास्फीति के प्रति परिवारों की वर्तमान धारणा भी 50 बीपीएस बढ़कर 7.1% हो गई। उत्तरदाताओं का अनुपात (तीन महीने और एक वर्ष बकैट दोनों में) मुद्रास्फीति के 6% से कम होने की उम्मीद से गिरा है। मुद्रास्फीति की अपेक्षाओं में तेजी, खाद्य मुद्रास्फीति में अनुकूलता को प्रतिबिंबित करते हुए, गिरावट के कई दौरों के बाद आती है और इसलिए प्रमुखता प्राप्त करती है।

31. खाद्य मुद्रास्फीति में वृद्धि (अगस्त में 3%) को ध्यान से देखने की आवश्यकता है। अप्रैल-अगस्त 2019 के दौरान सब्जियों की कीमतों में 23.9% की वृद्धि हुई है (पिछले वर्ष की समान अवधि में 15.7% की तुलना में), गर्मियों में मजबूत-से-सामान्य तेजी को दर्शाती है। अप्रैल-अगस्त के दौरान खाद्य कीमतों में संचयी गति भी पिछले वर्ष की इसी अवधि (3.2%) की तुलना में अधिक (5.5%) रही है। मई 2019 के बाद पहली बार दलहन मुद्रास्फीति सकारात्मक हुई है। मांस और मछली जैसी वस्तुओं पर संचयी गति पहले के अवसरों की तुलना में अधिक रही है। मानसून का देर से जाना हालांकि रबी की फसल उगाने के लिए अनुकूल होगा और अगले कुछ महीनों में खाद्य मुद्रास्फीति में जारी वृद्धि को यह कम कर देगा।

32. खाद्य मुद्रास्फीति में वृद्धि के बावजूद, हेडलाइन सीपीआई मुद्रास्फीति 3.2% पर लगभग समतल रही। खाद्य और ईंधन को छोड़कर अन्य मुद्रास्फीति की अगस्त रीडिंग जुलाई में 4.5% की तुलना में 4.2% पर कम रही। खाद्य और ईंधन को छोड़कर अन्य मुद्रास्फीति के आगे का प्रक्षेपवक्र कई कारकों से प्रभावित होगा: विकास की गति, अनुकूल आधार प्रभाव, आईएनआर में मूल्यह्रास का प्रभाव, कच्चे तेल की कीमत और खाद्य और ईंधन को छोड़कर अन्य मुद्रास्फीति में मुद्रास्फीति प्रत्याशाओं के पास-थ्रू का प्रभाव। इन चरों को ध्यान से देखने की जरूरत है।

33. अंतिम समीक्षा के बाद से, आर्थिक गतिविधि कमजोर बनी हुई है।

34. यह वित्तीय वर्ष 19:20 की कमजोर पहली तिमाही के वृद्धि आंकड़ों (5%) में सबसे मार्मिक रूप से प्रकट हुआ था जो लगातार 5 वीं तिमाही के लिए धीमा होता रहा। वित्तीय वर्ष 19:20 की पहली तिमाही के लिए 4.9% पर वास्तविक जीवीए वृद्धि में भी गिरावट जारी रही। उपभोग की मांग 3.1% बढ़ी, जो 4 वर्षों में सबसे कम रीडिंग है। निवेश 4% बढ़ा, जो वित्तीय वर्ष 18:19 की चौथी तिमाही की 3.6% के तुलना में थोड़ा अधिक था। अंतिम समीक्षा के बाद से उत्पादन अंतराल और अधिक बढ़ गया है।

35. बाहरी मांग की स्थिति खराब हो गई है। भू-राजनीतिक जोखिम अनसुलझे रहे हैं। व्यापार नीति के तनावों का पुनरुत्थान हुआ है, और वैश्विक वृद्धि कमजोर हुई है। वित्तीय वर्ष 19:20 में निर्यात संकुचित हुआ है।

36. घरेलू रूप से मनोभाव कमजोर बने हुए है। लगातार तीसरे दौर में उपभोक्ता विश्वास में गिरावट आयी है। रिज़र्व बैंक द्वारा बनाए गए वर्तमान स्थिति सूचकांक (सीएसआई) और भविष्य प्रत्याशा सूचकांक (एफईआई) दोनों में पिछले दौर की तुलना में कम रीडिंग दर्ज की गई है। विनिर्माण गतिविधि के रिज़र्व बैंक सर्वेक्षण के आधार पर, 1723 सूचीबद्ध निजी निर्माण कंपनियों में वास्तविक बिक्री वृद्धि पहली बार वित्त वर्ष 2016:17 की पहली तिमाही के बाद से नकारात्मक हो गई है। वित्त वर्ष 18:19 की पहली तिमाही से लगातार बढ़ने के बाद क्षमता उपयोग 73.6% तक गिर गया है। रिज़र्व बैंक का कारोबार मूल्यांकन सूचकांक (बीएआई) भी संकुचन क्षेत्र में चला गया है। कारोबार प्रत्याशा सूचकांक (बीईआई) भी नीचे गिर गया है। हालांकि, गैर-आईटी सेवा क्षेत्र के लिए बिक्री में वृद्धि स्थिर रही। मुझे चिंता है कि कमजोर मनोभाव स्वयं पूर्ण हो सकते हैं, जो मौद्रिक नीति के काम को जटिल बना सकते

37. सकारात्मक पक्ष की ओर, जून रीडिंग के मुकाबले जुलाई में आईआईपी वृद्धि दर 4.3% की उंचाई पर थी, जो ज्यादातर गैर-टिकाऊ और मध्यवर्ती सामानों के कारण थी। उपभोक्ता गैर-टिकाउ खंड, जो आम तौर पर तेजी से आगे बढ़ने वाले उपभोक्ता सामान (एफएमसीजी) के लिए प्रबल होता है, 8.3% पर मजबूत रहा (हालांकि इसमें से किसी एक आइटम में एक अननुपातिक उछाल से प्रभावित)। हालांकि, पूंजीगत वस्तुओं में संकुचन (-7.1%) हुआ। ग्राहक टिकाऊ उपभोक्ता वस्तुएं भी संकुचित (-2.7%) हुई। यह कम किया हुआ छोटा आईआईपी है (अर्थात्, दोनों पक्षों से अधिकांश अस्थिर घटकों का 2 प्रतिशत कम किया गया है), जो जुलाई 2019 में आईआईपी में 2.4 प्रतिशत की वृद्धि कराता है। जबकि महीने दर महीने गति (जुलाई में 7.5%) पर इसके मौसमी समायोजन की तुलना में वर्ष दर वर्ष उपभोक्ता टिकाऊ विकास संख्या में परिवर्तन होता है, इस परिवर्तन को जुलाई 2018 में 14.1 प्रतिशत की उच्च वर्ष दर वर्ष वृद्धि की पृष्ठभूमि में देखना होगा।

38. एफडीआई में 2018 के मुकाबले अप्रैल - जुलाई 2019 में बढ़ोतरी हुई।

39. पिछली समीक्षा की तुलना में, मौद्रिक संचरण बदतर हो गया है। पिछली समीक्षा में नए रुपये पर डब्ल्यूएएलआर में 29 बीपीएस गिरावट हुई। बकाया रुपये ऋणों पर डब्ल्यूएएलआर में हालांकि 7 बीपीएस की वृद्धि हुई है, यह एमपीसी की फरवरी-अगस्त विंडो में 110 बीपीएस दरों में कटौती के अतिरिक्त है। बाहरी बेंचमार्किंग पर मानदंडों के एक नए सेट को लागू करने के लिए रिज़र्व बैंक की प्रशंसा की जानी चाहिए। यह मौद्रिक संचरण में मदद करेगा। लेकिन जैसा कि मिल्टन फ्रीडमैन ने कहा, मौद्रिक नीति लंबे और परिवर्तनशील अंतराल के साथ काम करती है। भारतीय मामले में, बैंकिंग प्रणाली में टकराव ने इन खामियों को और भी बदतर बना दिया है, जो प्रति-चक्रीय नीति को लागू करने के एमपीसी के प्रयासों को जटिल बनाता है।

40. मुझे दृढ़ता से लगता है कि हमें भारत में राजकोषीय नीति के बारे में अधिक जानकारी प्राप्त करने की आवश्यकता है। जबकि सरकार की एक नई कॉर्पोरेट कर दर व्यवस्था को लागू करने के लिए प्रशंसा की जानी चाहिए, मेरे द्वारा पढ़ी गई चर्चा के आधार पर, मुझे एक उचित "गतिशील स्कोरिंग" विश्लेषण के बिना, राजकोषीय घाटे पर कर कटौती के प्रभाव, आर्थिक प्रभाव का कौनसा हिस्सा मांग पक्ष और कौनसा हिस्सा आपूर्ति पक्ष में होगा इस बात पर अटकल लगाना अपरिपक्व लगता है।

41. सह-लेखकों के साथ मेरे अपने कुछ अनुसंधानों में, हम दिखाते हैं कि भारत जैसी उभरती बाजार अर्थव्यवस्था में जीडीपी पर कॉर्पोरेट कर में कटौती का प्रभाव बहुत बड़ा नहीं हो सकता है। यह खपत से और निवेश की दिशा में दूर अर्थव्यवस्था को एक पुनर्संतुलन की ओर ले जाता है (जिसके कारण सकल घरेलू उत्पाद प्रभाव मौन है)। कुल मिलाकर, कर कटौती राजकोषीय घाटे में आगे जाकर गिरावट की ओर जाती है, हालांकि इस प्रभाव का आकार नगण्य है। राजकोषीय घाटे का कम प्रभाव हालांकि कर कटौती के बहुत मजबूत निवेश प्रभाव पर निर्भर करता है, जो वर्तमान आर्थिक माहौल में नहीं हो सकता है।

42. उपरोक्त को देखते हुए, मौद्रिक नीति का उपयुक्त मार्ग क्या है?

43. यहां सक्रिय जोखिम प्रबंधन और डेटा आश्रित होने के बीच हमेशा तनाव रहता है। वृद्धि आवेग हालांकि कमजोर बने रहे हैं। इसे देखते हुए, एमपीसी नीति को समायोजित करने में सक्रिय रहा है क्योंकि यह पिछले दर कटौती की मात्रा में परिलक्षित होता है। मौद्रिक नीति हालांकि स्थायी रूप से प्रोत्साहक नहीं हो सकती है। जैसा कि लॉरेंस लिंडसे अपनी पुस्तक, द ग्रोथ एक्सपेरिमेंट रिविसिटेड (बेसिक बुक्स, 2013) में कहते हैं, “मौद्रिक नीति को हवा के खिलाफ झुकना चाहिए और व्यापार चक्र को स्थिर करने में मदद करनी चाहिए। लेकिन यह खुद हवा नहीं बन सकता, विशेष रूप से आंधी के समान हवाएँ जो चोट करती है।

44. मैं नीति दर में 25 बीपीएस की कटौती करने के लिए वोट करता हूं। मैं रुख को निभावकारी बनाए रखने के लिए भी वोट करता हूं। मैं डेटा पर निर्भर रहूंगा, आगे, अगली मौद्रिक नीति कार्रवाई बढ़ती विकास-मुद्रास्फीति की गतिशीलता पर निर्भर करेगी।

डॉ. पामी दुआ का वक्यव्य

45. सीपीआई मुद्रास्फीति द्वारा मापी गई हेडलाइन मुद्रास्फीति, जून 2019 में 3.2% से गिरकर जुलाई में 3.1% हो गई लेकिन अगस्त में वापस 3.2% पर पहुंच गई। खाद्य मुद्रास्फीति जून में 2.4% से बढ़कर अगस्त में 3% हो गई, मुख्य रूप से सब्जियों, दालों और मुद्रास्फीति में वृद्धि के कारण मांस और मछली में मुद्रास्फीति बढ़ी। खाद्य और ईंधन को छोड़कर मुद्रास्फीति जून में 4.1% से बढ़कर जुलाई में 4.5% हो गई, आंशिक रूप से पेट्रोल और डीजल की कीमतों में वृद्धि को दर्शाती है, लेकिन अगस्त में नरम होकर 4.2% हो गई है।

46. आगे, रिज़र्व बैंक के मुद्रास्फीति प्रत्याशा सर्वेक्षण के माध्यम से शामिल परिवारों की मुद्रास्फीति प्रत्याशा, जुलाई दौर की तुलना में, सितंबर 2019 दौर में, तीन महीने के आगामी क्षितिज के लिए 40 आधार अंकों और एक साल आगामी क्षितिज के लिए 20% आधार अंकों से बढ़ी है, जो कि संभवतः खाद्य कीमतों में हाल की वृद्धि के कारण है। इसी समय, औद्योगिक आउटलुक सर्वेक्षण (आईओएस) निर्माण की बिक्री कीमतों में प्रत्याशा को 2019-20 की तीसरी तिमाही में मौन दिखा रहा है। आगे, इकोनॉमिक साइकल रिसर्च इंस्टीट्यूट (ईसीआरआई) इंडियन फ़्यूचर इन्फ्लेशन गेज के अनुसार, जो भविष्य की मुद्रास्फीति की दिशा का पूर्वसूचक है, मुद्रास्फीति का दबाव बना हुआ है।

47. इस प्रकार, जबकि वास्तविक मुद्रास्फीति परिदृश्य और मुद्रास्फीति के लिए दृष्टिकोण सौम्य लगता है, कुछ अपसाइड जोखिम जैसे कि वैश्विक कच्चे तेल बाजार में आपूर्ति में व्यवधान की संभावना बने हुए हैं।

48. आपूर्ति पक्ष पर, पिछली तिमाही के 5.8% से लगातार 5 तिमाही में गिरकर जीडीपी वृद्धि 2019-20 की पहली तिमाही में 5% हो गई। इसी अवधि में निजी अंतिम खपत व्यय में वृद्धि 18-तिमाहियों में कम होकर 3.1% हो गई, जबकि सकल पूंजी निर्माण में वृद्धि 3.7% पर मौन रही। जीवीए वृद्धि भी 2018-19 की चौथी तिमाही में 5.7% से गिरकर 2019-20 की पहली तिमाही में 4.9% हुई, जिसका मुख्य कारण विनिर्माण विकास में नरमी और निर्माण गतिविधि की रोकथाम रहा ।

49. औद्योगिक गतिविधि में मध्यम वृद्धि दर्ज की गई, जून में आईआईपी की वृद्धि 1.2% से बढ़कर जुलाई में 4.3% हो गई, और खनन और उत्खनन, विनिर्माण और बिजली के लिए उप-सूचकांक में सकारात्मक वृद्धि दर्ज की गई है, हालांकि बिजली में वृद्धि धीमी हो गई है। हालांकि, उपयोग आधारित वर्गीकरण पूंजीगत वस्तुओं में निरंतर मंदी का संकेत देता है। ग्राहक गैर-टिकाऊ वस्तुओं में लगातार चौथे महीने में तेजी आई, जबकि ग्राहक टिकाऊ वस्तु के लिए वृद्धि नकारात्मक रही, हालांकि इस वृद्धि में जून के (-) 10.2% से जुलाई में (-) 2.7% तक सुधार हुआ। ग्रामीण मांग के उच्च आवृत्ति संकेतक - ट्रैक्टर और मोटरसाइकिल की बिक्री - और शहरी मांग में- यात्री वाहन बिक्री - संकुचन जारी रहा। अगस्त में आठ प्रमुख उद्योगों के सूचकांक की वृद्धि में भी गिरावट हुई।

50. सर्वेक्षण आंकड़ों की बात करते हुए, रिज़र्व बैंक की आदेश बही, माल सूची एवं क्षमता उपयोग सर्वेक्षण (ओबीआईसीयूएस), 2019-20 की पहली तिमाही में विनिर्माण क्षेत्र में क्षमता उपयोग में पिछली तिमाही के 76.1% की तुलना में 73.6% की गिरावट दिखाता हैं, जबकि मौसमी रूप से समायोजित क्षमता उपयोग 2018-19 की चौथी तिमाही के 74.5% की तुलना में पहली तिमाही में 74.8% तक मामूली रूप से बढ़ा। विनिर्माण क्षेत्र के लिए रिज़र्व बैंक का औद्योगिक आउटलुक सर्वेक्षण, 2019-20 की दूसरी तिमाही के लिए व्यवसाय मूल्यांकन सूचकांक (मांग संकेतक का एक मिश्रण) में गिरावट दर्शाता है। इसी व्यवसाय प्रत्याशा सूचकांक से पता चलता है कि 2019-20 की तीसरी तिमाही में मांग स्थिति के भी कमजोर होने की उम्मीद है। रिज़र्व बैंक के ग्राहक विश्वास सर्वे के अनुसार, वर्तमान स्थिति सूचकांक और भविष्य प्रत्याशा सूचकांक दोनों सितंबर के दौर में घट गए, जो कम वर्तमान गतिविधि और एक कम आशावादी दृष्टिकोण को दर्शाते हैं। इस बीच, विनिर्माण क्रय प्रबंधक सूचकांक पिछले महीने से सितंबर में अपरिवर्तित रहा, जबकि सितंबर में पीएमआई सेवाओं में गिरावट आई।

51. इस प्रकार, निजी खपत और निवेश गतिविधि कमजोर हैं, और व्यापार और उपभोक्ता भावना कुछ हद तक निराशाजनक रहे हैं।

52. वैश्विक मोर्चे पर, अमेरिकी आर्थिक वृद्धि का दृष्टिकोण लगातार कमजोर होता जा रहा है, विशेष रूप से विनिर्माण क्षेत्र में और नौकरी में वृद्धि की संभावना कम हो गई है। यह इस वर्ष फेड दर में अधिक कटौती की संभावना को बढ़ाता है। ईसीआरआई के 20-कंट्री लॉन्ग लीडिंग इंडेक्स के अनुसार समग्र वैश्विक विकास आउटलुक भी निराश करता है। विशेष रूप से, जापान की नवीनतम बिक्री कर वृद्धि ने 2008 के बाद से अर्थव्यवस्था को अपनी पांचवीं मंदी में ढकेल दिया। इस बीच, चीन की आर्थिक वृद्धि कम होने की संभावना है। ईसीआरआई के चीनी अग्रणी औद्योगिक उत्पादन सूचकांक के अनुसार, यह विशेष रूप से औद्योगिक क्षेत्र के लिए सही है, जो जर्मनी जैसे आपूर्तिकर्ता देशों को नुकसान पहुंचा रहा है, जो चीन को निर्यात पर बहुत अधिक निर्भर करते हैं। इस समय, इस वर्ष की शुरुआत में औद्योगिक विकास फ्रांस और इटली में नीचे की ओर गिर गया है ।

53. फिर भी, मोटे तौर पर निराशाजनक अंतरराष्ट्रीय वृद्धि की संभावनाओं के संदर्भ में, ईसीआरआई का भारतीय अग्रणी निर्यात सूचकांक वृद्धि दर एक चक्रीय गिरावट में है, यह दर्शाता है कि भारतीय निर्यात वृद्धि कमजोर रहेगी। इस प्रकार, वैश्विक परिदृश्य घरेलू वृद्धि को गति प्रदान करने में असमर्थ है।

54. संचरण के संबंध में, फरवरी और अगस्त 2019 के बीच, पॉलिसी रेपो रेट में संचयी कमी 110 आधार अंक रही, जिसमें से अधिकांश का संचरण किया जाना बाकी है, हालांकि वित्तीय बाजारों ने इसे संज्ञान में ले लिया है। हालांकि नए सिरे से कटौती करने से पहले मौजूदा दरों में हुई कटौती के संचरण के महत्व को समाप्त नहीं किया जा सकता है, हाल ही में ऋण दरों को बाहरी बेंचमार्क से जोड़ने की प्रक्रिया में तेजी आने की उम्मीद है।

55. बेशक, विकास की मंदी को पलटने के लिए भारी भरकम नीति का बहु-आयामी दृष्टिकोण होना चाहिए। इस संबंध में, पिछली नीति की बैठक के बाद से सरकार द्वारा विकास को पुनर्जीवित करने पर ध्यान केंद्रित करने के साथ कई उपायों को लागू किया जाना स्वागत योग्य है। मोटे तौर पर राजकोषीय-तटस्थ उपायों के बीच, सरकार ने एफडीआई के मानदंडों को शिथिल करने, निर्बाध कर प्रशासन पर ध्यान केंद्रित करने, व्यापार करने में आसानी में सुधार, सार्वजनिक क्षेत्र के बैंकों को समेकित करने और बैंकिंग क्षेत्र से एनबीएफसी को और वास्तविक आर्थिक क्षेत्र के लिए ऋण प्रवाह को प्रोत्साहित करने के लिए कदम उठाए हैं। सरकार ने कॉरपोरेट आय कर में एक मुख्य कायापलट के रूप में राजकोषीय प्रोत्साहन का भी लक्ष्य रखा है, जिसका उद्देश्य कॉरपोरेटों पर कर का बोझ कम करना है और बदले में भारत की वैश्विक प्रतिस्पर्धा में सुधार करना है।

56. विकास मंदी को दूर करने के लिए सरकार द्वारा किए गए उपायों के साथ-साथ मौद्रिक नीति के लंबित संचरण को देखते हुए इंतजार करने और देखने के दृष्टिकोण में फायदा है कि कैसे ये उपाय कैसे वास्तविक अर्थव्यवस्था की गतिविधि को सफल और आगे भी प्रभावित करते हैं। इसी समय, घरेलू और वैश्विक मोर्चों पर वृद्धि में सुस्ती के साथ-साथ सौम्य हेडलाईन मुद्रास्फीति और प्रत्याशा के मुताबिक यह लक्ष्य से नीचे रहेगा, घरेलू विकास को बढ़ावा देने के लिए नीतिगत रेपो दर में और कटौती करने के लिए नीतिगत अवसर है, जो जनादेश को लक्षित करने के लिए लचीली मुद्रास्फीति के अंतर्गत है।

57. इस प्रकार, संतुलन पर, वृद्धि-मुद्रास्फीति गति में 25 आधार अंकों की कटौती के लिए कॉल किया गया, जिससे इस वर्ष संचयी सहजता 135% अंक तक पहुंच गई। इसलिए मैं 25 आधार अंकों की नीतिगत दर में कटौती करता हूं। मैं रुख को निभावकारी के रूप में रखने के लिए भी वोट करता हूं।

डॉ. रवींद्र एच. ढोलकिया का वक्तव्य

58. अगस्त 2019 में एमपीसी की आखिरी बैठक के बाद आने वाले समष्टि आर्थिक डेटा ने निरंतर सौम्य मुद्रास्फीति संभावना के साथ संवृद्धि में आ रहे मंदी के बारे में हमारी गंभीर चिंताओं की पुष्टि की है। वर्तमान वर्ष 2019-20 की पहली तिमाही के दौरान वास्तविक जीडीपी वृद्धि के 5.8% के अनुमान की तुलना में संवृद्धि का आधिकारिक अनुमान 5.0% रहा, जो कि बहुत कम है। हालांकि हम आंकडों में 10-20 बीपीएस तक मामूली रूप से वृद्धि की संभावना से इनकार नहीं कर सकते हैं, 2019-20 कि पहली तिमाही के दौरान संवृद्धि के महत्वपूर्ण मंदी को संज्ञान में लिया जाना चाहिए। आरबीआई और केंद्र सरकार द्वारा मौद्रिक और राजकोषीय सुदृढीकरण के लिए देर से किए गए प्रयासों के बावजूद, यह प्रतीत होता है कि संवृद्धि की वापसी में उम्मीद से अधिक समय लग सकता है। वास्तव में, रिज़र्व बैंक ने अब एमपीसी की अगस्त बैठक की तुलना में वर्तमान वर्ष 2019-20 के लिए अपनी वृद्धि को 80 बीपीएस तक कम कर दिया है। दूसरी ओर, मुद्रास्फीति की दर के बारे में अनुमान स्थिर और अच्छे हैं, जो 4% के लक्ष्य से नीचे है। ऐसी परिस्थितियों में अधिनियम द्वारा एमपीसी को दिए गए अध्यादेश के अनुसार, संवृद्धि संबंधी चिंताओं को दूर करना होगा। मेरी राय में, जब तक कि वृद्धि ठीक नहीं हो जाती हमें संभावित दर कार्रवाई के साथ निभावकारी रुख बनाए रखने की आवश्यकता है, बशर्ते कि मुद्रास्फीति लक्ष्य के भीतर बनी रहे। इस मोड़ पर, मैं पॉलिसी रेपो रेट को 40 बीपीएस से कम करके और अधिक आक्रामक रवैया अपनाना चाहूंगा ताकि यथासमय अर्थव्यवस्था में वास्तविक ब्याज दरों को ठीक किया जा सके। यदि भविष्य में आवश्यकता हो तो दर संबंधी कार्रवाई के लिए और भी अवसर रहेगा। मेरे मतदान के अधिक विशिष्ट कारण इस प्रकार हैं –

-

तिमाही वृद्धि का अनुमान लगाने के लिए संकेतकों पर उच्च आवृत्ति डेटा बताता है कि 2019-20 की दूसरी तिमाही में विकास धीमा हो सकता है। 2019-20 की तीसरी तिमाही में किसी भी पर्याप्त वापसी की संभावना है। ऐसा इसलिए है, क्योंकि विशेष रूप से नए उद्यमों के लिए कॉर्पोरेट कर में कटौती का प्रभाव और अच्छे मानसून का असर चालू वर्ष की तीसरी तिमाही से कम हो जाएगा। परिणामस्वरूप, कम से कम अगली 3 से 4 तिमाहियों के लिए उत्पादन अंतराल कम होना जारी रहेगा, जिससे खाद्य और ईंधन को छोड़कर सीपीआई पर दबाव बढ़ेगा।

-

बेहतर रबी सीजन के साथ अच्छे मानसून की स्थिति में खाद्य मुद्रास्फीति के मंद रहने की संभावना है। हालांकि कुछ सब्जियों और फलों के दर में वर्ष के दौरान वृद्धि का अनुभव हो सकता है, लेकिन उनके परिणामस्वरूप स्थायी उच्च कीमतों की संभावना नहीं है।

-

ईंधन की कीमतों में भी औसत वृद्धि की उम्मीद नहीं है। वास्तव में, सभी संकेत अमरीकी डॉलर 58-65 के बीच निरंतर आधार पर तेल की कीमतों में उतार-चढ़ाव का सुझाव देते हैं।

-

इस प्रकार, मुद्रास्फीति की दर के अगले वर्ष के दौरान 4% के मध्य-बिंदु लक्ष्य को पार कर लेने की संभावना बहुत कम है। यह भी नवीनतम आईआईएमए सर्वेक्षण के अनुसार 3.70% से एक वर्ष आगे हेडलाइन सीपीआई मुद्रास्फीति पर व्यवसायों की मुद्रास्फीति के से समर्थित है। यद्यपि रिज़र्व बैंक की घरेलू मुद्रास्फीति के अनुमान के अपने सर्वेक्षण में एक साल आगे 20 बीपीएस की वृद्धि देखी गई है, यह सर्वेक्षण से पहले खाद्य मूल्य वृद्धि से प्रभावित होने की संभावना है। 2020-21 की पहली तिमाही तक रिज़र्व बैंक की हेडलाइन मुद्रास्फीति के अनुमान 3.6% पर ही रहे हैं। यह उच्च वास्तविक ब्याज दर को सही करने और निवेश को प्रोत्साहित करने के लिए दर में कटौती के लिए पर्याप्त स्थान उत्पन्न करता है।

-

आर्थिक सर्वेक्षण 2018-19 ने अनुभवजन्य समर्थन के साथ तर्क दिया है कि, जबकि भारत में घरेलू बचत उच्च वास्तविक ब्याज दर कि तुलना में आय और जनसांख्यिकी की वृद्धि से निर्धारित होती है, निजी निवेश वास्तविक ब्याज दर से महत्वपूर्ण और नकारात्मक रूप से संबंधित है । मेरी राय में, यह मौजूदा स्थिति के लिए एक महत्वपूर्ण निष्कर्ष है। जबकि अधिकांश तुलनाकारी देशों की वास्तविक पॉलिसी दर शून्य प्रतिशत के आसपास है, हमारी वास्तविक पॉलिसी दर लगभग 1.8 से 2 प्रतिशत है। उच्च वास्तविक ब्याज दरों को ठीक करना अर्थव्यवस्था को धीमी गति से पुनर्जीवित करने के लिए एक लंबा रास्ता तय कर सकता है।

-

मेरी राय में, इस वर्ष के दौरान संयुक्त घाटे की संभावना कम होने के बारे में चिंताएं गलत हैं क्योंकि मैंने पहले तर्क दिया है। किसी भी स्थिति में, बजट लक्ष्य के अनुसार जीएसटी राजस्व का अनुमान लगाते हुए मेरी गणना के अनुसार संयुक्त राजकोषीय घाटे पर सभी मौजूदा घोषणाओं का समग्र प्रभाव शायद ही 10 से 20 बीपीएस होगा । इसका मुद्रास्फीति पर कोई गंभीर प्रतिकूल प्रभाव नहीं होना चाहिए।

59. बैंकों द्वारा ऋण दरों के बाह्य बेंच-मार्किंग के परिणामस्वरूप अब बेहतर संचरण होगा। एएए से कम रेटिंग वाले कॉरपोरेट्स को प्रवेश की अनुमति देकर कॉर्पोरेट बॉण्ड मार्केट सुधार; दीर्घावधि बॉण्ड जारी करने को प्रोत्साहित करना और बेंचमार्क के रूप में काम करने के लिए सरकारी बॉण्ड मार्केट के लिए एक उचित उपज वक्र बनाना जो बाजार में गहनता लाने और संचरण में सुधार करने के लिए एक लंबा रास्ता तय कर सकता है। जबकि ऐसे सुधारों की तत्काल आवश्यकता है, उन्हें रिज़र्व बैंक द्वारा की जाने वाली दर कार्रवाई में बाधा नहीं डालनी चाहिए। जैसाकि पॉलिसी रेपो दर में 40 बीपीएस की कमी के लिए ऊपर बताया गया है मेरे विचार में, पर्याप्त स्पेस मौजूद है, इस के बावजूद संवृद्धि की वापसी तक भविष्य के लिए भी स्पेस मौजूद है। इसलिए मैं निभावकारी रुख को जारी रखते हुए पॉलिसी रेपो दर में 40 बीपीएस की कटौती के लिए मतदान करता हूँ।

डॉ. माइकल देवव्रत पात्र का वक्तव्य

60. 2019-20 की पहली तिमाही के लिए जीडीपी प्रिंट, अगस्त तक दूसरी तिमाही के लिए उच्च आवृत्ति संकेतक, सितंबर के लिए उपलब्ध संकेतक जैसे कि उद्योग की बड़ी कंपनियों की ऑटो बिक्री, बैंक क्रेडिट, 19 महीनों में सबसे कम जीएसटी वसूली और अनुमानों में गिरावट के व्यापक स्तर संकेत देते हैं कि अर्थव्यवस्था में और विशेष रूप से खर्च में, मंदी उम्मीद से अधिक गहरी और अधिक व्यापक हो सकती है। यह फरवरी 2019 से एमपीसी द्वारा अपनाए गए पूर्व-निवारक उदार रुख को सही ठहराता है। वैश्विक मंदी से शुरू में परिकल्पित विपरीत परिस्थितियाँ और भी मजबूत प्रतीत हो रही हैं और घरेलू गतिविधि पर व्यापार के माध्यम से प्रेषित उनके प्रभाव व्यापक हैं जो औद्योगिक गतिविधि और सीमा-पार निवेश को मंद करने में सक्रिय प्रतीत हो रहे हैं । इसे देखते हुए, तीसरी तिमाही के लिए व्यापार की उम्मीदों और एक साल से अधिक समय के लिए उपभोक्ता विश्वास ने अपने पहले के रीडिंग को संशोधित किया है। यह स्पष्ट चक्रीय गिरावट बताती है कि अर्थव्यवस्था की स्थिति बेहतर होने से पहले खराब हो जाएगी।

61. इस बीच, मुद्रास्फीति अभी भी लक्ष्य से नीचे चल रही है और 12 महीने आगे के क्षितिज पर इस स्थिति के बने रहने का अनुमान है। भोजन और ईंधन को छोड़कर इसकी अंतर्निहित गतिशीलता नरम आकड़ों के उत्तरावर्तन और इसके व्यापक-आधार पर कमजोर हो जाने की प्रकृति को देखते हुए अर्थव्यवस्था में बढ़ती सुस्तता प्रतिबिम्बित हो रही है। अगर सोने की कीमतों जैसे एकतरफा कारकों को बाहर रखा जाता है, तो खाद्य और ईंधन को छोड़कर मुद्रास्फीति लक्ष्य से नीचे परिलक्षित हो रही है। हालांकि एक साल आगे की परिवारों की मुद्रास्फीति की उम्मीदें टिकी हुई है, वे अनिवार्य रूप से गर्मियों में खाद्य कीमतों की मजबूती के लिए अनुकूल हैं। व्यवसाय मामूली इनपुट लागत दबावों का अनुमान लगा रहे हैं, लेकिन अभी भी मूल्य निर्धारण शक्ति की कमी है, जो सौम्य कीमतों पर बेचने के दृष्टिकोण को प्रतिपादित कर रही है।

62. मौद्रिक नीति परिचालन उतना ही सटीक होना चाहिए जितना कि अर्थव्यवस्था में संभावित उत्पादन की अपेक्षा हो, यद्यपि यह अप्राप्य है। इससे आउटपुट गैप की स्थिति का मूल्यांकन संभव होता है - वास्तविक और संभावित आउटपुट के बीच के अंतर को पाटने के लिए अर्थव्यवस्था व्यापार चक्र पर तैनात रहती है। तदनुसार, मौद्रिक नीति स्थिति के अनुरूप अपनी स्थिरीकरण या प्रतिगामी भूमिका निभा सकती है। मौद्रिक नीति क्षेत्रपाल का दुख यह रहा है कि संभावित उत्पादन का अनुमान लगाना बेहद कठिन है। लेकिन, भारत में मैक्रो-फंडामेंटल्स के बढ़ते विन्यास के बीच, वास्तविक आउटपुट स्वयं और इसके भविष्य के मार्ग उच्च अनिश्चितता से भरे हैं। नतीजतन, कमी की मांग के कारण अर्थव्यवस्था में सुस्ती की सीमा अस्पष्ट है, हालांकि यह इनपुट मौद्रिक नीति के रुख को स्थापित करने के लिए महत्वपूर्ण है।

63. इस चुनौतीपूर्ण वातावरण में, मैं डेटा-निर्भर होने के बजाय विवेक का सहारा लेता हूँ। अपनी प्रति-चक्रीय भूमिका में, मौद्रिक नीति को नकारात्मक अंतराल - लक्ष्य से कम मुद्रास्फीति और संभावित से कम उत्पादन - जो कुछ दृढ़ता के साथ विकसित हो रहे हैं, को संबोधित करने के लिए अग्रिम कार्रवाई करनी पड़ती है। गैप को बंद करने के लिए पॉलिसी एक्शन के लिए उपलब्ध स्थान की जांच की जानी चाहिए।

64. नकारात्मक जोखिमों की संभावनाएं है, लेकिन कृषि के लिए संभावनाएं उज्ज्वल हो गई हैं और त्यौहारी सीज़न में उद्योग की इन्वेंट्री आवश्यकताओं को पूरा करने के साथ-साथ, खर्च को पुनर्जीवित करने के लिए गुंजाइश बनती है। इस प्रयास में, ब्याज दर का समरेखण एक पसंदीदा तरीका है: मौद्रिक नीति परिणामों का निवारण करने के लिए लगातार कदम के साथ नीति के इरादे को मजबूत करना; एक ही दिशा में बार-बार लेकिन नपीतुली नीतिगत कार्रवाइयों के साथ बैंक डिपॉजिट और उधार दरों के ट्रांसमिशन को परोक्ष रूप से प्रभावित करना ताकि अर्थव्यवस्था के कई क्षेत्रों में निर्माण हो रहे जोखिम प्रीमियम को भी ऑफसेट किया जाए।

65. एमपीसी की जून 2019 की बैठक के समय मेरे कार्यवृत्त में, मैंने इस बात पर जोर दिया था कि जबकि मौद्रिक नीति रक्षा की पहली पंक्ति के रूप में काम कर रही है, समष्टि अर्थवयवस्था प्रबंधन के सभी साधन से पूर्ण त्वरित (थ्रोटल) प्रयास समय की मांग है। हाल के सप्ताहों में, मौद्रिक और राजकोषीय कार्य किए गए हैं, और इस समन्वित प्रयास को बल देना महत्वपूर्ण है।

66. तदनुसार, मैं निभावकारी नीतिगत रुख को बनाए रखते हुए पॉलिसी दर में 25 आधार अंक की कमी के लिए मतदान करता हूं, जब तक कि भारत में आर्थिक गतिविधि फिर से पुनर्जीवित नहीं होती है और वापसी के मार्ग पर दृढ़ नहीं होती है।

श्री बिभू प्रसाद कानूनगो का वक्तव्य

67. 2019-20 की पहली तिमाही के लिए 5 प्रतिशत पर जीडीपी संवृद्धि एक आश्चर्य की बात थी क्योंकि यह रिजर्व बैंक के 5.8 प्रतिशत के अनुमान से काफी कम है। यह विशेष रूप से चिंता का कारण है क्योंकि यह निजी खपत व्यय में तेज मंदी के कारण हुआ था। निवेश गतिविधि कमजोर बनी हुई है, और कमजोर वैश्विक मांग को दर्शाते हुए निर्यात संकुचित है। उच्च आवृत्ति संकेतक में परिलक्षित संवृद्धि लगातार दूसरी तिमाही में अपनी गति को खो दिया। औद्योगिक उत्पादन वृद्धि जुलाई में पिछले वर्ष के संबंधित माह के सापेक्ष मुख्य रूप से सुस्त विनिर्माण गतिविधि के कारण मंद हुई। रिज़र्व बैंक के सर्वेक्षण के अंतिम दौर में विनिर्माण क्षेत्र के क्षमता उपयोग में गिरावट आई। अगस्त में मूल क्षेत्र संकुचित रहा। पीएमआई विनिर्माण सितंबर में अपरिवर्तित रहा। रिज़र्व बैंक के पूर्वानुमान सर्वेक्षणों के माध्यम से प्राप्त जानकारी तीसरी तिमाही में निराशाजनक अनुमान सहित दूसरी तिमाही के औद्योगिक, विशेषकर उत्पादन, नए आदेश और रोजगार संबंधी संभावनाओं में गिरावट दर्शाती है।

68. ग्रामीण और शहरी मांग, परिवहन और निर्माण गतिविधि से संबंधित अधिकांश सेवा क्षेत्र संकेतक जुलाई / अगस्त में गिरावट/ संकुचन में आ गया। नए आदेशों में गिरावट के कारण सितंबर 2019 में पीएमआई सेवाएं संकुचन क्षेत्र में चली गईं।

69. उभरती हुई विकास की गतिशीलता में उम्मीद की किरण कृषि द्वारा प्रदान की गई थी, जो देरी से शुरू होने के बाद जमकर हुई वर्षा द्वारा समर्थित थी। खरीफ फसलों के पहले अग्रिम अनुमान व्यापक रूप से पिछले वर्ष (चौथे अग्रिम अनुमान) के साथ तुलनीय हैं। पिछले दस वर्षों में औसत संग्रहण स्तर के 121 प्रतिशत पर प्रमुख जलाशयों में पानी का वर्तमान भंडारण कृषि और ग्रामीण आय के लिए अच्छा है।

70. सीपीआई मुद्रास्फीति जुलाई-अगस्त में सौम्य रही, यद्यपि उम्मीद के मुताबिक खाद्य मुद्रास्फीति में तेजी रही। खरीफ की नई फसलें बाजार में आने के बाद खाद्य कीमतों में कमी आने की संभावना है। अंतर्राष्ट्रीय बाजार में तरलीकृत पेट्रोलियम गैस (एलपीजी) की कीमतों में गिरावट को दर्शाते हुए ईंधन मुद्रास्फीति में काफी गिरावट आई है। भोजन और ईंधन को छोड़कर सीपीआई मुद्रास्फीति आर्थिक गतिविधि की मंदी को दर्शाते हुए सौम्य बनी रही। खाद्य मुद्रास्फीति में हाल ही में वृद्धि के जवाब में, रिज़र्व बैंक के सर्वेक्षण के नवीनतम दौर के दौरान परिवारों के मुद्रास्फीति अनुमान बढ़ गएं। सीपीआई मुद्रास्फीति अनुमान को 2019-20 की तीसरी तिमाही के लिए 3.4 प्रतिशत (अगस्त 2019 नीति के समय अनुमानित 3.1 प्रतिशत के मुकाबले) पर संशोधित किया गया है लेकिन अगस्त की नीति में अन्य तिमाहियों के लिए बरकरार रखा गया है - 2019-20 की दूसरी छमाही के लिए 3.5-3.7 प्रतिशत और 2020-21 की पहली तिमाही के लिए 3.6 प्रतिशत।

71. फरवरी 2019 से प्रभावी 110 बीपीएस की संचयी रेपो दर में कमी के परिणामस्वरूप अगस्त तक नवीन रुपए ऋण पर भारित औसत उधार दर (डबल्यूएएलआर) में 29 बीपीएस की कमी आई है, जो उम्मीद से काफी कम है। तथापि, 1 अक्टूबर, 2019 से प्रभावी एसएमई और व्यक्तिगत ऋण के लिए बैंकों द्वारा ऋण के मूल्य निर्धारण में बाह्य बेंचमार्किंग को अपनाने के साथ मौद्रिक संचरण में सुधार होने की उम्मीद है।

72. संक्षेप में, हालिया अवधि में सकल घरेलू उत्पाद की वृद्धि में कमी का कारण घरेलू मांग में कमी को माना गया है। सरकार द्वारा शुरू किए गए हाल के उपाय घरेलू मांग, विशेष रूप से निवेश का समर्थन करने में सहायक होने चाहिए। जबकि एमपीसी द्वारा पिछले नीतिगत दरों में कटौती का प्रभाव धीरे-धीरे वास्तविक क्षेत्र में संचारित होने की उम्मीद है, पिछली मौद्रिक नीति के उपायों और सरकार द्वारा घरेलू मांग के समर्थन में हाल ही में उठाए गए कदमों को सुदृढ़ करने की आवश्यकता है। चूंकि 2020-21 की पहली तिमाही तक मुद्रास्फीति 4 प्रतिशत के लक्ष्य से नीचे रहने का अनुमान है, संवृद्धि को समर्थन देने के लिए पॉलिसी स्पेस उपलब्ध है। इसलिए, मैं 25 बीपीएस द्वारा पॉलिसी रेपो दर को कम करने के लिए मतदान करता हूं और निभावकारी मौद्रिक नीतिगत रुख जारी रखता हूं जब तक कि अर्थव्यवस्था लचीली मुद्रास्फीति लक्ष्यीकरण के जनादेश के भीतर एक पुनरुद्धार पथ पर न आ जाए।

श्री शक्तिकान्त दास का वक्तव्य

73. अगस्त 2019 में पिछली एमपीसी बैठक में 2019-20 की पहली तिमाही के लिए वृद्धि सहित आर्थिक गतिविधि और कमजोर हो गई है, जो कि 5 प्रतिशत है। विभिन्न उच्च आवृत्ति संकेतक बताते हैं कि आर्थिक गतिविधि दूसरी तिमाही में कमजोर रही। मुद्रास्फीति अनुमानित रूप से अनुमानित रेखाओं के साथ विकसित हुई है और सौम्य बनी हुई है; खाद्य मुद्रास्फीति में पिछले दो महीनों में बढ़ोतरी हुई है जो खाद्य कीमतों की अनुमानित विधि के तुलना में तेज होने को दर्शाती है, लेकिन सीपीआई मुद्रास्फीति खाद्य और ईंधन को छोड़कर अर्थव्यवस्था के धीमे होने के अनुरूप है। वैश्विक अर्थव्यवस्था ने 2019 के तीसरी तिमाही में उन्नत और उभरती हुई बाजार अर्थव्यवस्थाओं में उच्च आवृत्ति संकेतकों के साथ ट्रैकशन खोना जारी रखा, जो व्यापार तनाव और बढ़ती भू-राजनीतिक अनिश्चितताओं के कारण नीचे की ओर खींचा गया। उन्नत और उभरती बाजार अर्थव्यवस्थाओं के केंद्रीय बैंकों ने अपनी अर्थव्यवस्थाओं को मजबूत करने के लिए मौद्रिक नीति के अधिक निभावकारी रुख अपनाए हैं।

74. हेडलाइन सीपीआई मुद्रास्फीति अगस्त में मामूली रूप से बढ़ी, जो खाद्य मुद्रास्फीति में तेजी द्वारा परिचालित है तथा यह सब्जियों की कीमतों में ग्रीष्म तेजी और दालों की मुद्रास्फीति में तेजी को दर्शाती है। इस साल सब्जियों की कीमतों में वृद्धि पिछले दो वर्षों की तुलना में अधिक थी, लेकिन यह अभी भी दीर्घकालिक औसत के अनुरूप था। ईंधन मुद्रास्फीति, अपस्फीति में चली गयी जिसका मुख्य कारण तरलीकृत पेट्रोलियम गैस (एलपीजी) की कीमतों में गिरावट है। अगस्त में भोजन और ईंधन को छोड़कर मुद्रास्फीति मंद रही, जो पिछले महीने में वृद्धि के विपरीत है; यह मंदी व्यापक-आधारित थी, जो सोने की कीमतों में तेज बढ़ोतरी की तुलना में अधिक थी। मार्च और अगस्त 2019 के बीच खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति लगभग 90 बीपीएस तक मंद रही। रिज़र्व बैंक के सर्वेक्षण के सितंबर के दौर में परिवार मुद्रास्फीति अनुमान में 3 महीने के आगे के क्षितिज के लिए 40 आधार अंकों और 12 महीने के आगे के क्षितिज के लिए 20 आधार अंकों की वृद्धि हुईं। कुल मिलाकर, निकट अवधि की मुद्रास्फीति का परिदृश्य मंद बना हुआ है; सीपीआई मुद्रास्फीति अनुमानों को 2019-20 की दूसरी तिमाही के लिए 3.4 प्रतिशत से थोड़ा ऊपर संशोधित किया गया है, लेकिन 2019-20 की दूसरी छमाही के लिए 3.5-3.7 प्रतिशत और 2020-21 की पहली तिमाही के लिए 3.6 प्रतिशत पर बनाए रखा गया है, जिसमें जोखिम समान रूप से संतुलित हैं।

75. आर्थिक गतिविधियों में आगे बढ़ते हुए, वास्तविक जीडीपी वृद्धि अगस्त पॉलिसी में किए गए 5.8 प्रतिशत के अनुमान के मुकाबले 2019-20 की पहली तिमाही में 5 प्रतिशत पर आ गई। निवेश मांग कमजोर रहने से निजी खपत में भी गिरावट आई। 2018-19 की दूसरी तिमाही में शुरू हुई औद्योगिक गतिविधि में मंदी 2019-20 की पहली तिमाही में विनिर्माण वृद्धि के साथ बढ़कर 0.6 प्रतिशत पर पहुंच गई। उच्च आवृत्ति संकेतक यह सुझाव देते हैं कि आर्थिक गतिविधि 2019-20 कि दूसरी तिमाही में कमजोर रही। औद्योगिक उत्पादन वृद्धि जुलाई 2019 में पिछले साल के इसी महीने की तुलना में कम हो गई, जबकि अगस्त में आठ मूल उद्योगों का उत्पादन संकुचित हुआ। जुलाई-अगस्त में गैर-तेल गैर-सोने के आयात के ह्रास में घरेलू मांग की कमी देखी गई। सितंबर 2019 के लिए विनिर्माण पीएमआई समतल था। उच्च आवृत्ति संकेतक सुझाव देते हैं कि जुलाई-अगस्त में सेवा क्षेत्र की गतिविधि भी कमजोर रही। ग्रामीण मांग जैसे, ट्रैक्टर और मोटर साइकिल की बिक्री, और शहरी मांग जैसे सवारी वाहनों की बिक्री दोनों के प्रमुख संकेतक जुलाई-अगस्त में संकुचित रहे।

76. सकारात्मक पक्ष पर, 2019-20 के लिए प्रमुख खरीफ फसलों के पहले अग्रिम अनुमान मोटे तौर पर पिछले साल के चौथे अग्रिम अनुमानों के अनुरूप हैं। इससे भी महत्वपूर्ण बात यह है कि प्रमुख जलाशयों में पानी के वर्तमान भंडारण की बेहतर स्थिति से रबी 2019-20 सीज़न के लिए संभावनाएं उज्ज्वल हो गई हैं। यह कृषि क्षेत्र, और ग्रामीण मांग के पुनरुद्धार को अच्छी तरह से चित्रित करता है। रिज़र्व बैंक के सर्वेक्षण के अंतिम दौर में विनिर्माण क्षेत्र में मौसमी रूप से समायोजित क्षमता के उपयोग में 2018-19 की चौथी तिमाही में 74.5 प्रतिशत की तुलना में 2019-20 की पहली तिमाही में 74.8 प्रतिशत तक मामूली सुधार हुआ। यह लंबे समय तक औसत के करीब था, जो मौजूदा क्षमताओं के गहन उपयोग को दर्शाता है। 2019-20 के लिए वास्तविक जीडीपी विकास अब संतुलित जोखिमों के साथ अगस्त की पॉलिसी में 6.9 प्रतिशत से नीचे की ओर संशोधित कर 6.1 प्रतिशत– 2019-20 की दूसरी तिमाही में 5.3 प्रतिशत है और 2019-20 की दूसरी छमाही में 6.6-7.2 प्रतिशत की सीमा में कर दिया गया है; 2020-21 की पहली तिमाही के लिए जीडीपी वृद्धि को भी संशोधित कर 7.2 प्रतिशत कर दिया गया है।

77. सिस्टम में कुल चलनिधि अगस्त और सितंबर में अधिशेष में रही। हालांकि, मौद्रिक संचरण कमजोर बना हुआ है। फरवरी-अगस्त 2019 के दौरान 110 बीपीएस की संचयी नीति रेपो दर में कमी के विरुद्ध, वाणिज्यिक बैंकों के नए रुपये ऋण पर भारित औसत उधार दर (डबल्यूएएलआर) में 29 बीपीएस की गिरावट आई। इसके विपरीत, बकाया रुपये ऋण पर डबल्यूएएलआर में 7 आधार अंकों की वृद्धि हुई। तथापि, 1 अक्टूबर से बाह्य बेंचमार्क ढांचे के लागू होने के साथ, आने वाले हफ्तों और महीनों में प्रसारण में सुधार होने की उम्मीद है।

78. कुल मिलाकर घरेलू मांग में काफी कमी आई है। निजी उपभोग, जो लंबे समय से कुल मांग का आधार रहा है, का कमजोर पड़ना विशेष रूप से चिंता का विषय है। निजी निवेश ने भी ट्रैकशन खो दिया है, कॉर्पोरेट क्षेत्र में नए निवेश के लिए अनिच्छुक होने के बावजूद विनिर्माण क्षेत्र में क्षमता उपयोग ने हाल के दिनों में दीर्घकालिक औसत के करीब संचालित किया है। बढ़ते व्यापार तनाव के कारण अशांत वैश्विक वातावरण ने अनिश्चितता पैदा करके निजी निवेश के पुनरुद्धार में देरी के अलावा, भारत के निर्यात को प्रभावित किया है। इस माहौल में, घरेलू मांग को मजबूत करने पर ध्यान देना महत्वपूर्ण है। एमपीसी ने फरवरी 2019 की नीति के बाद से पॉलिसी रेपो दर में 110 आधार अंकों की कमी की है और जून की पॉलिसी में रुख को तटस्थ से निभावकारी में बदल दिया है। प्रणालीगत तरलता जून 2019 से अधिशेष में है। जैसा कि पहले कहा गया है, बाह्य बेंचमार्क से जुड़ी ऋण दरों की शुरूआत के परिणामस्वरूप बेहतर मौद्रिक संचरण होना चाहिए।

79. सरकार ने हाल के महीनों में कई उपाय भी शुरू किए हैं, जो रिजर्व बैंक द्वारा मौद्रिक सहजता के साथ मिलकर धीरे-धीरे वास्तविक अर्थव्यवस्था के माध्यम से अपना काम करने की उम्मीद कर रहे हैं। इसी समय अर्थव्यवस्था की निरंतर मंदी में निजी खपत और निवेश को मजबूत करने के लिए सम्पूर्ण प्रयासों की आवश्यकता है। राजकोषीय स्थिति पर भी ध्यान देने की जरूरत है; हालांकि सरकार ने संकेत दिया है कि वह राजकोषीय घाटे की देखरेख करेगी। जैसा कि मुद्रास्फीति परिदृश्य 2019-20 की शेष अवधि और 2020-21 की पहली तिमाही में लक्ष्य से नीचे अनुमानित हेडलाइन मुद्रास्फीति के साथ सौम्य बना हुआ है संवृद्धि चिंताओं को दूर करने हेतु पॉलिसी में अवसर है। अतः मैं पॉलिसी रेपो दर को 25 आधार अंकों तक कम करने के लिए वोट करता हूं। इसके साथ आठ महीने में पॉलिसी रेपो दर संचयी रूप से 135 आधार अंकों तक कम हो जाएगी। मैं संवृद्धि के पुनरुद्धार की आवश्यकता तक निभावकारी रुख को बनाए रखने हेतु मतदान करता हूँ ताकि यह सुनिश्चित किया जा सके कि मुद्रास्फीति लक्ष्य के भीतर बनी रहे। मौद्रिक नीति रुख संबंधी इस उन्नत भावी मार्गदर्शन से मौद्रिक संचरण मजबूत हो जाएगा और वास्तविक अर्थव्यवस्था को समर्थन प्राप्त हो जाएगा।

(योगेश दयाल)

मुख्य महाप्रबंधक

प्रेस प्रकाशनी: 2019-2020/987

|