5 अक्टूबर 2018

चौथी द्विमासिक मौद्रिक नीति वक्तव्य, 2018-19

मौद्रिक नीति समिति (एमपीसी), भारतीय रिज़र्व बैंक का संकल्प

मौद्रिक नीति समिति ने आज की अपनी बैठक में वर्तमान और उभरती समष्टिगत आर्थिक परिस्थिति के आकलन के आधार पर यह निर्णय लिया है कि –

परिणामस्वरूप, एलएएफ के तहत प्रतिवर्ती रेपो दर 6.25 प्रतिशत पर और सीमांत स्थायी सुविधा (एमएसएफ) दर तथा बैंक दर 6.75 प्रतिशत पर अपरिवर्तित रहेंगी।

एमपीसी का निर्णय मौद्रिक नीति की नपी-तुली (कैलिब्रेटेड) सख्ती के रुझान के अनुरूप है जिसका तारतम्य, वृद्धि को सहारा प्रदान करते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) आधारित मुद्रास्फीति के 4 प्रतिशत के मध्यावधिक लक्ष्य को +2/-2 प्रतिशत के दायरे में रखने के उद्देश्य से भी है। इस निर्णय के समर्थन में प्रमुख विवेचनों का वर्णन नीचे दिए गए विवरण में किया गया है।

आकलन

2. अगस्त 2018 में एमपीसी की अंतिम बैठक के समय से, वैश्विक गतिविधि चालू व्यापार तनाव के बावजूद लचीली रही है किंतु यह असमान हो रही है तथा संभावना पर अनेक अनिश्चतताओं के बादल छाए हुए हैं। उन्नत अर्थव्यवस्थाओं (एई) में, संयुक्त राज्य (यूएस) अर्थव्यवस्था की गति 2018 की तीसरी तिमाही में जारी प्रतीत हुई जैसाकि मजबूत खुदरा बिक्री और सुदृढ़ औद्योगिक गतिविधि में देखा गया। यूरो क्षेत्र में, आर्थिक गतिविधि समग्र कमजोर आर्थिक भावना के कारण मंद रही जो मुख्य रूप से राजनीतिक अनिश्चितता के कारण घट गई। जापानी अर्थव्यवस्था ने अभी तक पिछली तिमाही की गति को बरकरार रखा है जो सुधरते औद्योगिक उत्पादन और मजबूत कारोबारी आशावाद से कायम रही है।

3. प्रमुख उभरती बाजार अर्थव्यवस्थाओं (ईएमई) में आर्थिक गतिविधि वैश्विक और देश-विशिष्ट कारकों के चलते विपरीत परिस्थितियों का सामना कर रही है। चीन में, धीमे होते निर्यात और वित्तीय प्रणाली के चालू डिलीवरेज के कारण औद्योगिक उत्पादन वृद्धि में नरमी आई जो वृद्धि की संभावना के लिए चिंता की बात है। रूसी अर्थव्यवस्था विनिर्माण में सुधार होने के साथ गति हासिल कर रही है तथा तेल की बढ़ती कीमतों के कारण रोजगार परिदृश्य सकारात्मक रहा है। ब्राजील में, आर्थिक गतिविधि में दूसरी तिमाही की मंदी से सुधार हो रहा है जिसमें सुधार हो रहे कारोबार और उभोक्ता भावना से सहायता मिली, हालांकि कमजोर घरेलू मांग और विनिर्माण क्षेत्र में सुधार की धीमी गति धीमे पुनरुद्धार की ओर संकेत कर रही है। दक्षिण अफ्रीकी अर्थव्यवस्था में 2018 की दूसरी तिमाही में मंदी छा गई, जो मजबूत प्रतिकूल आधार प्रभाव के कारण कृषि के नकारात्मक योगदान से और घट गई।

4. वैश्विक ट्रेड की वृद्धि कमजोर हो रही है जैसाकि निर्यात आदेशों और ऑटोमोबाइल उत्पादन तथा बिक्री में दिखाई दिया है। ईएमईज से कम मांग की चिंता से अगस्त के पहले पखवाड़े के दौरान कच्चे तेल की कीमतों में सहजता आई, ऐसा मुख्य रूप से देश-विशिष्ट ऊथल-पुथल के स्पिल-ओवर के कारण हुआ और बढ़ती आपूर्ति के कारण इसमें बढोतरी हुई। तथापि, ईरान पर पाबंदी लगाने तथा यूएस के स्टॉक के गिरने से कम आपूर्ति की आशा से कीमतों में सुधार हुआ। मूल धातु की कीमतों ने प्रमुख अर्थव्यवस्थाओं से कमजोर मांग की प्रत्याशा में बिक्री दबाव देखा गया। मजबूत अमेरिकी डॉलर के कारण स्वर्ण की कीमतों में थोड़ी कमी जारी रही, हालांकि अगस्त के मध्य में न्यून स्तर से सुरक्षित आश्रय मांग के कारण इसमें कुछ सुधार हुआ। अमेरिका में मुद्रास्फीति मजबूत रही, जो श्रम बाजार की कड़ाई और ऊर्जा की बढ़ी हुई कीमतों को प्रतिबिंबित कर रही है जबकि यह जापान में केंद्रीय बैंक के लक्ष्य से काफी नीचे बनी हुई है। यूरो क्षेत्र में, कच्चे तेल की उच्च कीमतों से मुद्रास्फीति दबाव बने हुए हैं। कच्चे तेल की बढ़ती कीमतों और मुद्रा के मूल्यह्रास के कारण कई प्रमुख ईएमईज में मुद्रास्फीति बढ़ गई, इसका कारण मजबूत डॉलर और घरेलू कारक रहे।

5. प्रमुख उन्नत अर्थव्यवस्थाओं में मौद्रिक नीति के रुख, विशिष्ट ईएमईज से संक्रमण जोखिम के विस्तार तथा भौगोलिक-राजनीतिक गतिविधियों का प्रभाव वैश्विक वित्तीय बाजारों पर जारी रहा। उन्नत अर्थव्यवस्थाओं में, अमेरिका में इक्विटी बाजारों ने नया उच्च स्तर छुआ, जो प्रौद्योगिकीय स्टॉकों के कारण हुआ, जबकि जापान में उन्हें कमजोर येन से प्रोत्साहन मिला। इसके विपरीत, यूरो क्षेत्र में, कुछ सदस्य देशों में मंदी के संकेतों तथा बज़ट की चिंताओं के चलते स्टॉक बाजारों ने हानि उठाई। ईएमई इक्विटीज के लिए विदेशी संविभाग निवेशकों की कमजोर होती इच्छा के कारण तेजी से बिक्री (सेल-ऑफ) हुई। अमेरिका में फेडरल रिज़र्व के डविश मार्गदर्शन से 10 वर्षीय सॉवरेन यील्ड का कम दर पर कारोबार हुआ, जिसमें केवल सितंबर के अंत तक मजबूत आर्थिक आंकड़ों के कारण सुधार हुआ। अन्य उन्नत अर्थव्यवस्थाओं में, यूरो क्षेत्र में बॉन्ड प्रतिफल सितंबर में मजबूत हो गए जिसका कारण जोखिम विमुखता था और इसके बाद अगस्त में वित्तीय बाजार अस्थिरता में तेज वृद्धि हुई। इसके विपरीत, जापान में बॉन्ड प्रतिफल संकुचित दायरे में बढ़े, ऐसा केंद्रीय बैंक की प्रतिफल वक्र प्रबंधन नीति के कारण हुआ। अधिकांश ईएमईज में घरेलू कारकों और/अथवा अन्य ईएमईज में होने वाले दबाव से संक्रमण प्रभावों के कारण प्रतिफलों में वृद्धि हुई। मुद्रा बाजारों में, अमेरिकी डॉलर ने अगस्त से बिक्री दबाव देखा, ऐसा यूएस फेड द्वारा दर में बढ़ोतरी करने के बारे में निवेशकों की कम संभावना के कारण हुआ। तथापि, इसमें फेडरल रिज़र्व द्वारा दर बढ़ाने तथा मजबूत आर्थिक आंकड़ों के कारण सितंबर के अंतिम सप्ताह में सुधार हुआ। कुछ सदस्य देशों में राजकोषीय जोखिमों और कमजोर वृद्धि की संभावना के कारण यूरो मंदी के दायरे में रहा। ईएमईज मुद्राओं में अमेरिकी डॉलर की तुलना में मूल्यह्रास जारी रहा।

6. घरेलू मोर्चे पर, वास्तविक सकल घरेलू उत्पाद (जीडीपी) वृद्धि 2018-19 की पहली तिमाही में नौ तिमाही के उच्च स्तर 8.2 प्रतिशत पर पहुंच गई, जिसमें क्रमिक अभिवृद्धि का बाद की चार तिमाहियों में विस्तार हुआ। संघटकों में, सकल स्थायी पूंजी निर्माण (जीएफसीएफ) में लगातार दूसरी तिमाही के लिए दोहरे अंकों तक विस्तार हुआ, ऐसा रोड़ क्षेत्र और वहनीय आवास पर सरकार के ध्यानकेंद्रण के कारण हुआ। निजी अंतिम उपभोग व्यय (पीएफसीई) में वृद्धि 8.6 प्रतिशत तक बढ़ गई जो बढ़ते हुए ग्रामीण और शहरी खर्च दिखा रही है जिसमें क्रेडिट वृद्धि से सहायता मिली। तथापि, मुख्य रूप से उच्च आधार के कारण सरकार के अंतिम उपभोग व्यय (जीएफसीई) में कमी आई। वस्तु और सेवा के निर्यात की वृद्धि 12.7 प्रतिशत तक बढ़ गई, ऐसा मजबूत वैश्विक मांग के सहारे गैर-तेल निर्यात के कारण हुआ। आयात वृद्धि के लगातार बढ़ते रहने के बावजूद, उच्च निर्यात वृद्धि से समग्र मांग पर निवल निर्यात से कर्षण कम करने में मदद मिली।

7. आपूर्ति पक्ष पर, मूल कीमतों पर संवृद्धित सकल मूल्य (जीवीए) पहली तिमाही में बढ़ गया, जिसमें विनिर्माण गतिविधि में दोहरे अंकों के विस्तार से सहायता मिली जो मजबूत और सभी फर्मों रहा। कृषि वृद्धि में भी तेजी आई जिसमें पशुधन उत्पादों, वानिकी और मत्स्यपालन में संधारणीय वृद्धि के साथ चावल, दलहन तथा मोटे अनाज के उत्पादन में अच्छी वृद्धि से मदद मिली। इसके विपरीत, सेवा क्षेत्र की वृद्धि में कुछ नरमी आई जिसका कारण मुख्य रूप से उच्च आधार रहा। तथापि, निर्माण गतिविधि की लगातार दूसरी तिमाही के लिए मजबूत गति बनी रही।

8. वर्ष 2017-18 के लिए अगस्त में जारी कृषि उत्पादन के चौथे अग्रिम अनुमानों में खाद्यान्न उत्पादन 284.8 मिलियन टन के उच्च स्तर पर रहा, जो तीसरे अग्रिम अनुमानों (मई 2018 में जारी) से 1.9 प्रतिशत अधिक और पिछले वर्ष के अंतिम अनुमानों से 3.5 प्रतिशत अधिक रहा। दक्षिण-पश्चिम मानसून की प्रगति असमान स्थानिक और सामयिक वितरण से चिह्नित रही है, जिसमें वर्षा में 9 प्रतिशत की समग्र कमी हुई। तथापि, वर्ष 2018-19 के लिए प्रमुख खरीफ फसल के उत्पादन के पहले अग्रिम अनुमानों में खाद्यान्न उत्पादन 141.6 मिलियन रखा गया है जो पिछले वर्ष के स्तर से 0.6 प्रतिशत अधिक है। प्रमुख भंडारों में वर्तमान भंडारण पूरी क्षमता के 76 प्रतिशत तक पहुंच गया जो पिछले वर्ष से 17 प्रतिशत अधिक था और पिछले 10 वर्षों के औसत से 5 प्रतिशत अधिक रहा। यह रबि फसल की बुआई के लिए अच्छा संकेत है।

9. औद्योगिक वृद्धि जिसका आकलन औद्योगिक उत्पादन सूचकांक (आईआईपी) से लगाया जाता है, में वर्ष-दर-वर्ष आधार पर जून-जुलाई 2018 में वृद्धि हुई, जिसमें मुख्य रूप से उपभोक्ता टिकाऊ वस्तुओं, उल्लेखनीय रूप से दुपहिया, रेडिमेड गारमेंट्स, स्टेनलेस स्टील के बर्तनों, ऑटो के घटकों और पुर्जों तथा सहायक उपस्करों में उच्च वृद्धि द्वारा सहायता मिली। उपभोक्ता गैर-टिकाऊ वस्तुओं में भी जुलाई में वृद्धि हुई। इंफ्रास्ट्रक्चर और निर्माण क्षेत्र ने मजबूत वृद्धि दिखाना जारी रखा। खनन, विद्युत और पेट्रोलियम परिष्करण उत्पादों के कारण प्राथमिक वस्तुओं की वृद्धि में तेजी आई। जून में पूंजीगत वस्तुओं के उत्पादन में वृद्धि तेज हुई किंतु जुलाई में इसमें काफी कमी आई। आठ मुख्य (कोर) उद्योगों की आउटपुट वृद्धि जुलाई में मजबूत रही जिसका कारण कोयला, पेट्रोलियम परिष्करण उत्पाद, स्टील और सीमेंट रहे किंतु यह अगस्त में कम हो गई। क्षमता उपयोग (सीयू) 2017-18 की चौथी तिमाही के 75.2 प्रतिशत से घटकर 2018-19 की पहली तिमाही में 73.8 प्रतिशत हो गया, जबकि मौसमी समायोजित सीयू 1.8 प्रतिशत अंक बढ़कर दीर्घावधि औसत का 74.9 प्रतिशत हो गया। रिज़र्व बैंक के कारोबार संभावना सूचक (बीईआई) पर आधारित 2018-19 की दूसरी तिमाही के आकलन में सुधार हुआ जिसका कारण बढ़ा हुआ उत्पादन, आदेश बहियां, निर्यात और क्षमता उपयोग रहा। अगस्त और सितंबर में विनिर्माण परचेजिंग मैनेजर्स इंडेक्स (पीएमआई) विस्तारकारी क्षेत्र में रहा, सितंबर के आंकड़े विनिर्माण गतिविधि की मजबूती की पुष्टि करते हुए जुलाई के स्तर के निकट पहुंच गए।

10. जुलाई और अगस्त में सेवा के उच्च-बारंबारता संकेतक मिश्रित तस्वीर प्रस्तुत करते हैं। ग्रामीण मांग सूचक अर्थात ट्रैक्टर और दुपहिया बिक्री में वृद्धि में कमी आई। यात्री वाहन जो शहरी मांग का सूचक है, में संभवतः ईंधन की बढ़ती कीमतों के कारण कमी आई। तथापि, हवाई यात्रा – शहरी मांग का दूसरा सूचक मजबूत बना रहा। परिवहन क्षेत्र के सूचक अर्थात वाणिज्यिक वाहन बिक्री और पोर्ट कार्गो में तीव्र गति से विस्तार हुआ। इस्पात उपभोग तथा सीमेंट उत्पादन, निर्माण गतिविधि के सूचक में मजबूत वृद्धि देखी गई। अगस्त और सितंबर में सेवा पीएमआई विस्तारकारी क्षेत्र में रही, हालांकि जुलाई से इसमें कमी आई थी जिसमें नए कारोबार और रोजगार में धीमा विस्तार हुआ।

11. सीपीआई में वाई-ओ-वाई परिवर्तन से मापी गई खुदरा मुद्रास्फीति जून में 4.9 प्रतिशत से घटकर अगस्त में 3.7 प्रतिशत हो गई, जो खाद्य मुद्रास्फीति में गिरावट के कारण नीचे आई है। खाद्य और ईंधन के अलावा अन्य वस्तुओं में मुद्रास्फीति के कुछ नरम होने से भी गिरावट आई है। केंद्र सरकार कर्मचारियों के लिए आवास किराया भत्ता (एचआरए) में वृद्धि के अनुमानित प्रभाव के लिए समायोजन, हेडलाईन मुद्रास्फीति 3.4 प्रतिशत पर थी।

12. फलों और सब्जियों की कीमतों में मौसमी बढ़ोतरी की अनुपस्थिति में खाद्य और पेय पदार्थ समूह की मुद्रास्फीति में तेजी से गिरावट आई है। तीन प्रमुख सब्जियों में से,टमाटर के मंडी में प्रचूर आगमन के कारण कीमतों में गिरावट आई,जबकि प्याज और आलू के मंद बने रहे। दालों और चीनी की कीमतों में लगातार गिरावट ने खाद्य मुद्रास्फीति में गिरावट को बढ़ा दिया। भोजन के अन्य पदार्थों में मुद्रास्फीति - अनाज, मांस और मछली, दूध, मसाले और गैर मादक पेय - सौम्य बनी रही।

13. अंतरराष्ट्रीय उत्पाद की कीमतों को ट्रैक करते हुए, तरल पदार्थ पेट्रोलियम गैस की कीमतों में उल्लेखनीय वृद्धि के कारण ईंधन और लाइट समूह में मुद्रास्फीति बढ़ रही है। केरोसिन की कीमतें बढ़ीं क्योंकि तेल विपणन कंपनियों ने कैलिब्रेटेड तरीके से सब्सिडी कम कर दी। जबकि शेष ऊंचाई पर बने रहे, सीपीआई मुद्रास्फीति खाद्य और ईंधन को छोड़कर आवास; पान, तंबाकू और मादक द्रव्यों; व्यक्तिगत देखभाल; और परिवहन के मुद्रास्फीति में नरमी के कारण घटी।

14. रिजर्व बैंक के परिवार सर्वेक्षण के सितंबर के दौर में आगामी तीन महीने के हेडलाईन मुद्रास्फीति की उम्मीदों में, पिछले दौर में एक वर्ष की उम्मीदों 30 आधार अंकों से कम हो गईं के मुकाबले 50 आधार अंकों की तेज वृद्धि दर्ज की गई। रिजर्व बैंक के औद्योगिक आउटलुक सर्वेक्षण द्वारा प्रदत्त विनिर्माण फर्मों की इनपुट कीमतों और बिक्री की कीमतों दोनों के लिए मुद्रास्फीति की उम्मीदें, दूसरी तिमाही: 2018-19 में मजबूत हुईं। विनिर्माण और सेवाओं के पीएमआई ने दूसरी तिमाही में इनपुट लागत और बिक्री कीमतों में वृद्धि की सूचना दी, जो ग्राहकों को उच्च लागत के पास-थ्रू को दर्शाती है। दूसरी तरफ, ग्रामीण और संगठित विनिर्माण क्षेत्रों में मजदूरी में वृद्धि बनी रही।

15. अगस्त-सितंबर 2018 के दौरान अधिशेष और घाटे के बीच व्यवस्थित प्रणालीगत चलनिधि, परिसंचरण में मुद्रा के विस्तार के संयुक्त प्रभाव, रिजर्व बैंक के विदेशी मुद्रा परिचालन और सरकारी नकदी शेष में गतिविधि को दर्शाती है। 1-19 अगस्त 2018 के दौरान ₹ 201 बिलियन के दैनिक शुद्ध औसत अधिशेष से, चलनिधि 20-30 अगस्त के दौरान घाटे में चली गई। सरकारी खर्च में वृद्धि के कारण 31 अगस्त- 10 सितंबर के दौरान अधिशेष में आने के बाद, सरकारी नकदी शेष में वृद्धि और रिजर्व बैंक के विदेशी मुद्रा हस्तक्षेप के कारण प्रणाली 11-29 सितंबर के दौरान फिर से घाटे में चली गई। विकसित चलनिधि की स्थिति के आकलन के आधार पर, रिजर्व बैंक ने ₹ 200 बिलियन टिकाऊ चलनिधि इंजेक्ट करने के लिए सितंबर के दूसरे पखवाड़े में दो खुले बाजार खरीद परिचालन किए। एलएएफ परिचालन ने दैनिक शुद्ध औसत आधार पर अगस्त में ₹ 30 बिलियन अवशोषित किया, लेकिन सितंबर में ₹ 406 बिलियन इंजेक्ट किया। भारित औसत कॉल दर (डब्ल्यूएसीआर), ने औसतन, अगस्त में 15 आधार अंकों (बीपीएस) और सितंबर में 4 बीपीएस द्वारा रेपो दर से नीचे का कारोबार किया।

16. निर्यात ने जुलाई और अगस्त 2018 में डबल अंकों की वृद्धि को बनाए रखा, जो मुख्य रूप से पेट्रोलियम उत्पादों (जो कच्चे तेल की कीमतों से लाभान्वित), इंजीनियरिंग सामान, रत्न और आभूषण, दवाओं और फार्मास्यूटिकल्स, और रसायनों से प्रेरित है। हालांकि, निर्यात से आयात तेजी से बढ़ा, न केवल उच्च तेल आयात बिल, बल्कि सोने, कोयले, इलेक्ट्रॉनिक सामान और मशीनरी के उच्च आयात को दर्शाता है। इससे जुलाई-अगस्त 2018 में व्यापार घाटे में 35.3 बिलियन अमेरिकी डॉलर की बढ़ोतरी हुई जो एक साल पहले 24.6 बिलियन अमेरिकी डॉलर थी और पहली तिमाही: 2018-19 में वृद्धि से ऊपर थी। हालांकि, उच्च सकल सेवाओं की रसीदें और निजी अंतरण रसीदों ने पहली तिमाही: 2018-19 में सकल घरेलू उत्पाद के चालू खाता घाटा को 2.4 प्रतिशत पर लाने में मदद की जो एक साल पहले 2.5 प्रतिशत था। वित्त पोषण पक्ष की तरफ, अप्रैल-जुलाई 2018 में सकल विदेशी प्रत्यक्ष निवेश (एफडीआई) प्रवाह में सुधार हुआ। इसके विपरीत, विदेशी पोर्टफोलियो निवेशक अब तक 2018-19 में संचयी आधार पर इक्विटी और ऋण खंड दोनों में सकल विक्रेता हैं, जिसका कारण क्योंकि अमेरिकी ब्याज दरें, ईएमई में जोखिम-बंद भावना और व्यापार युद्धों में वृद्धि है। 28 सितंबर 2018 को भारत का विदेशी मुद्रा भंडार 400.5 बिलियन अमेरिकी डॉलर था।

संभावना

17. अगस्त 2018 के तीसरे द्वि-मासिक संकल्प में, सीपीआई मुद्रास्फीति ति2: 2018-19 में 4.6 प्रतिशत पर, एच 2 में 4.8 प्रतिशत और ति1: 2019-20 में 5.0 प्रतिशत अनुमानित थी, जिसके जोखिमों को समान रूप से संतुलित किया गया है। एचआरए प्रभाव को छोड़कर, सीपीआई मुद्रास्फीति ति2:2018-19 में 4.4 प्रतिशत, एच2 में 4.7-4.8 प्रतिशत और ति1:2019-20 में 5.0 प्रतिशत थी। वास्तविक मुद्रास्फीति के परिणाम, विशेष रूप से अगस्त में, अनुमानों से नीचे थे क्योंकि खाद्य कीमतों में अपेक्षित मौसमी वृद्धि कार्यन्वित न हो पाई और खाद्य और ईंधन को छोड़कर मुद्रास्फीति नरम रही।

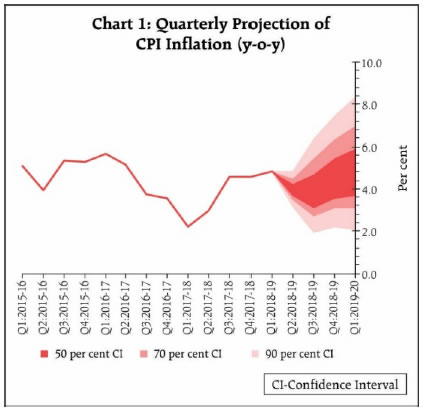

18. आगे बढ़ते हुए, मुद्रास्फीति दृष्टिकोण कई कारकों से प्रभावित होने की उम्मीद है। सबसे पहले, खाद्य मुद्रास्फीति असामान्य रूप से सौम्य बनी हुई है, जो वर्ष के दूसरे छमाही में अपने ट्रेजेक्टरी के लिए नीचे की ओर पूर्वाग्रह प्रदान करती है। दालों, खाद्य तेलों, चीनी, फलों और सब्जियों जैसे प्रमुख खाद्य पदार्थों में मुद्रास्फीति इस समय असाधारण रूप से नरम बनी हुई है। स्थानिक और अस्थायी रूप से असमान वर्षा से खाद्य मुद्रास्फीति का जोखिम भी कम हो गया है, जैसा कि प्रथम अग्रिम अनुमानों में पिछले वर्ष की तुलना में 2018-19 के लिए प्रमुख खरीफ फसलों का उत्पादन अधिक होने की पुष्टि की गई है। जुलाई में घोषित न्यूनतम समर्थन मूल्यों (एमएसपी) में वृद्धि के प्रभाव का अनुमान बेसलाइन अनुमानों में लगाया गया है । दूसरा, पिछले संकल्प के बाद कच्चे तेल की भारतीय बास्केट की कीमत तेजी से 13 अमेरिकी डॉलर प्रति बैरल हो गई है। तीसरा, अंतरराष्ट्रीय वित्तीय बाजार ईएमई करेंसी के साथ काफी हद तक कमजोर रहे। अंत में, एचआरए प्रभाव जून में अपने चरम पर आया और धीरे-धीरे अपेक्षित लाइनों पर विलुप्त हो रहा है। इन सभी कारकों को ध्यान में रखते हुए, मुद्रास्फीति ति2: 2018-19 में 4.0 प्रतिशत, एच2 में 3.9-4.5 प्रतिशत और ति1: 2019-20 में 4.8 प्रतिशत, कुछ हद तक जोखिम के साथ अपसाइड रहने का अनुमान है (चार्ट 1)। एचआरए प्रभाव को छोड़कर, सीपीआई मुद्रास्फीति ति2: 2018-19 में 3.7 प्रतिशत, एच2 में 3.8 - 4.5 प्रतिशत और ति1:2019-20 में 4.8 प्रतिशत अनुमानित है।

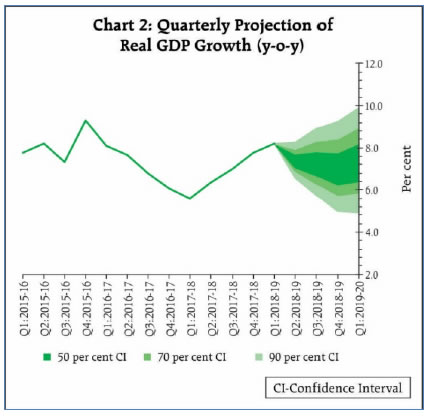

19. विकास दृष्टिकोण को देखते हुए, ति1: 2018-19 का जीडीपी प्रिंट अगस्त के संकल्प में अनुमानित रूप से काफी अधिक था। निजी खपत मजबूत बनी हुई है और तेल की कीमतों में हालिया बढ़ोतरी के कारण डिस्पोजेबल आय पर असर पड़ सकता है। क्षमता के उपयोग में सुधार, कॉर्पोरेट क्षेत्र में बड़े एफडीआई प्रवाह और बढ़े हुए वित्तीय संसाधन निवेश गतिविधि के लिए अच्छे हैं। हालांकि, वैश्विक और घरेलू दोनों वित्तीय स्थितियों सख्त हो गयी है, जो निवेश गतिविधि को कम कर सकती है। कच्चे तेल की कीमतों में बढ़ोतरी और अन्य इनपुट लागत में निगमों के लाभ मार्जिन को दबाने से निवेश गतिविधि भी कम हो सकती है। इस प्रतिकूल प्रभाव को वर्तमान कॉर्पोरेट कंपनियां तक धीमा किया जाएगा जो अपनी इनपुट लागत में बढ़ोतरी करने में सक्षम हैं। अनिश्चितता निर्यात के दृष्टिकोण को बांध लेती है। वैश्विक व्यापार की धीमी गति और बढ़ती टैरिफ युद्ध से रुपये के हालिया मूल्यह्रास की अनुकूल हवा को कम किया जा सकता है। समग्र मूल्यांकन के आधार पर, 2018-19 के लिए सकल घरेलू उत्पाद की वृद्धि अनुमान अगस्त के संकल्प में 7.4 प्रतिशत (ति 2 में 7.4 प्रतिशत और एच2 में 7.1-7.3 प्रतिशत) के रूप में बनाए रखा गया है, जिसमें जोखिमों को व्यापक रूप से संतुलित किया गया है; अगस्त संकल्प का मार्ग ति2:2018-19 में 7.5 प्रतिशत और एच2 में 7.3-7.4 प्रतिशत था। ति1:2019-20 के लिए सकल घरेलू उत्पाद की वृद्धि अगस्त संकल्प के 7.5 प्रतिशत की तुलना से कम मुख्य रूप से 7.4 प्रतिशत पर अनुमानित है, जो कि मजबूत आधार प्रभाव के कारण है (चार्ट 2)।

20. जबकि 2018-19 और क्यू 1: 2019-20 के लिए मुद्रास्फीति के अनुमान अगस्त के संकल्प के बाद नीचली ओर संशोधित हो गए हैं, इसके प्रक्षेपवक्र का अनुमान अगस्त 2018 के प्रिंट से ऊपर उठने का अनुमान है। संभावनाएं कई अनिश्चितताओं से ग्रस्त है। सबसे पहले, सरकार ने सितंबर के उपायों में किसानों को उनके उत्पादन के लिए लाभकारी मूल्य सुनिश्चित करने के उद्देश्य से घोषणा की, हालांकि खाद्य कीमतों पर उनके सटीक प्रभाव के बारे में अनिश्चितता जारी है। दूसरा, तेल की कीमतें उपर की ओर के अधिक दबाव के लिए संवेदनशील रही हैं, खासकर भूगर्भीय तनाव के व्यवधान को देखते हुए अगर तेल उत्पादक देशों की प्रतिक्रिया पर्याप्त आपूर्ति की नहीं हो। पेट्रोल और डीजल पर हालिया उत्पाद शुल्क में कटौती खुदरा मुद्रास्फीति को कम करेगी। तीसरा, वैश्विक वित्तीय बाजारों में अस्थिरता मुद्रास्फीति के दृष्टिकोण को अनिश्चितता प्रदान करती रही है। चौथा, बढ़ती कीमतों के साथ इनपुट लागत में तेज वृद्धि, दोनों वस्तुओं और सेवाओं की खुदरा कीमतों के लिए उच्चतर कीमतों के प्रभाव के अंतरण (पास-थ्रू) का जोखिम बनती है। रिजर्व बैंक की औद्योगिक दृष्टिकोण सर्वेक्षण रिपोर्ट के तहत कवर की गई फर्में क्यू 2: 2018-19 और क्यू 3 में इनपुट लागत की मजबूती का संकेत देती है। हालांकि, तेल के अलावा वैश्विक वस्तुओं की कीमतों में आई कमी से इनपुट लागत पर प्रतिकूल प्रभाव में कमी आनी चाहिए। पांचवीं, अगर केंद्र और/या राज्य स्तर पर राजकोषीय गिरावट होती है, तो बाजार की अस्थिरता को बढ़ाने और निजी क्षेत्र के निवेश को बढ़ाने के अलावा मुद्रास्फीति के दृष्टिकोण पर इसका असर होगा। अंत में, राज्य सरकारों द्वारा एचआरए संशोधन के असरदार प्रभाव से हेडलाइन मुद्रास्फीति बढ़ सकती है। जबकि एमपीसी एचआरए संशोधन के सांख्यिकीय प्रभाव को देखेगी, मुद्रास्फीति पर किसी भी दूसरे दौर के प्रभाव के लिए सावधान रहना होगा। मुद्रास्फीति दृष्टिकोण अगले कुछ महीनों में निकट की सतर्कता की मांग करता हैं, विशेष रूप से क्योंकि आउटपुट अंतर लगभग बंद हो गया है और कई उभरते जोखिम बने हुए हैं।

21. इस पृष्ठभूमि में, एमपीसी ने पॉलिसी रेपो दर को अपरिवर्तित रखने का फैसला किया है। एमपीसी एक स्थायी आधार पर 4 प्रतिशत की मुद्रास्फीति के लिए मध्यम अवधि के लक्ष्य को प्राप्त करने के लिए अपनी प्रतिबद्धता दोहराती है।

22. एमपीसी नोट करती है कि बढ़ते व्यापार तनाव, अस्थिर और बढ़ती तेल की कीमतों और वैश्विक वित्तीय स्थितियों की मजबूती के रूप में वैश्विक विपरीत परिस्थितियों (हेडविंड) से विकास और मुद्रास्फीति के दृष्टिकोण के लिए काफी जोखिम पैदा हुए हैं। इसलिए, घरेलू समष्टि आर्थिक मौलिक सिद्धांतों को और मजबूत करना जरूरी है।

23. पॉलिसी रेपो दर के बारे में डॉ.पामी दुआ, डॉ रविंद्र एच. ढोलकिया, डॉ. माइकल देबब्रत पात्रा, डॉ.विरल वी. आचार्य और डॉ उर्जित आर. पटेल ने पॉलिसी रेपो दर को अपरिवर्तित रखने के पक्ष में वोट दिया। डॉ चेतन घाटे ने 25 बीपीएस तक पॉलिसी रेट में वृद्धि के लिए मतदान किया।

24. रुख के बारे में, डॉ.पामी दुआ, डॉ चेतन घाटे, डॉ.माइकल देबब्रत पात्रा, डॉ.विरल वी. आचार्य और डॉ उर्जित आर. पटेल ने रुख को नपी-तुली (कैलिब्रेटेड) सख्ती के लिए रुख बदलने के पक्ष में मतदान किया। डॉ रविंद्र एच ढोलकिया ने तटस्थ रुख को अपरिवर्तित रखने के लिए वोट दिया। एमपीसी की बैठक के कार्यवृत्त 19 अक्टूबर 2018 तक प्रकाशित किए जाएंगे।

25. एमपीसी की अगली बैठक 3 से 5 दिसंबर 2018 तक आयोजित की जाएगी।

जोस जे. कट्टूर

मुख्य महाप्रबंधक

प्रेस प्रकाशनी : 2018-2019/795 |