19 अगस्त 2022

मौद्रिक नीति समिति की 3 से 5 अगस्त 2022 के दौरान हुई बैठक का कार्यवृत्त

[भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडएल के अंतर्गत]

भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45जेडबी के तहत गठित मौद्रिक नीति समिति (एमपीसी) की सैंतीसवीं बैठक 3 से 5 अगस्त 2022 के दौरान आयोजित की गई थी।

2. बैठक में सभी सदस्य – डॉ. शशांक भिड़े, माननीय वरिष्ठ सलाहकार, नेशनल काउंसिल फॉर अप्लाइड इकोनॉमिक रिसर्च, दिल्ली; डॉ. आशिमा गोयल, अवकाश प्राप्त प्रोफेसर, इंदिरा गांधी इंस्टीट्यूट ऑफ डेवलपमेंट रिसर्च, मुंबई; प्रो. जयंत आर. वर्मा, प्रोफेसर, भारतीय प्रबंध संस्थान, अहमदाबाद; डॉ. राजीव रंजन, कार्यपालक निदेशक (भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडबी (2) (सी) के अंतर्गत केंद्रीय बोर्ड द्वारा नामित रिज़र्व बैंक के अधिकारी); डॉ. माइकल देवब्रत पात्र, मौद्रिक नीति के प्रभारी उप गवर्नर उपस्थित रहें और इसकी अध्यक्षता श्री शक्तिकान्त दास, गवर्नर द्वारा की गई।

3. भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडएल के अनुसार, रिज़र्व बैंक मौद्रिक नीति समिति की प्रत्येक बैठक के चौदहवें दिन इस बैठक की कार्यवाहियों का कार्यवृत्त प्रकाशित करेगा जिसमें निम्नलिखित शामिल होगा:

(क) मौद्रिक नीति समिति की बैठक में अपनाया गया संकल्प;

(ख) उक्त बैठक में अपनाए गए संकल्प पर मौद्रिक नीति के प्रत्येक सदस्य को प्रदान किया गया वोट; और

(ग) उक्त बैठक में अपनाए गए संकल्प पर धारा 45ज़ेडआई की उप-धारा (11) के अंतर्गत मौद्रिक नीति समिति के प्रत्येक सदस्य का वक्तव्य।

4. एमपीसी ने रिज़र्व बैंक द्वारा उपभोक्ता विश्वास, परिवारों की मुद्रास्फीति प्रत्याशा, कॉर्पोरेट क्षेत्र के प्रदर्शन, ऋण की स्थिति, औद्योगिक, सेवाओं और आधारभूत संरचना क्षेत्रों के लिए संभावनाएं और पेशेवर पूर्वानुमानकर्ताओं के अनुमानों का आकलन करने के लिए किए गए सर्वेक्षणों की समीक्षा की। एमपीसी ने इन संभावनाओं के विभिन्न जोखिमों के इर्द-गिर्द स्टाफ के समष्टि आर्थिक अनुमानों और वैकल्पिक परिदृश्यों की विस्तृत रूप से भी समीक्षा की। उपर्युक्त पर और मौद्रिक नीति के रुख पर व्यापक चर्चा करने के बाद एमपीसी ने संकल्प अपनाया जिसे नीचे प्रस्तुत किया गया है।

संकल्प

5. वर्तमान और उभरती समष्टि आर्थिक परिस्थिति का आकलन करने के आधार पर मौद्रिक नीति समिति (एमपीसी) ने आज (5 अगस्त 2022) अपनी बैठक में यह निर्णय लिया है कि:

परिणामस्वरूप, स्थायी जमा सुविधा (एसडीएफ) दर 5.15 प्रतिशत और सीमांत स्थायी सुविधा (एमएसएफ) दर और बैंक दर 5.65 प्रतिशत हो गई है।

ये निर्णय, संवृद्धि को सहारा प्रदान करते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) मुद्रास्फीति को +/- 2 प्रतिशत के दायरे में रखते हुए 4 प्रतिशत का मध्यावधि लक्ष्य हासिल करने के अनुरूप है।

इस निर्णय में अंतर्निहित मुख्य विचार नीचे दिए गए विवरण में व्यक्त की गई हैं।

आकलन

वैश्विक अर्थव्यवस्था

6. जून 2022 में एमपीसी की बैठक के बाद से, वैश्विक आर्थिक और वित्तीय वातावरण, विश्व भर में मौद्रिक नीति की सख्ती और यूरोप में जारी युद्ध, जिससे मंदी का खतरा बढ़ गया है, के संयुक्त प्रभाव के कारण बिगड़ गया है। जोखिम से बचाव की जकड़न से, वैश्विक वित्तीय बाजारों में अस्थिरता और बड़ी बिकवाली में वृद्धि देखी गई है। अमेरिकी डॉलर सूचकांक जुलाई में दो दशक के उच्च स्तर पर पहुंच गया। उन्नत अर्थव्यवस्थाओं (एई) और उभरती बाजार अर्थव्यवस्थाओं (ईएमई), दोनों ने अमेरिकी डॉलर के मुकाबले अपनी मुद्राओं को कमजोर होते देखा। ईएमई, पूंजी बहिर्वाह और आरक्षित निधि संबंधी हानि का सामना कर रहे हैं जो उनकी संवृद्धि और वित्तीय स्थिरता के लिए जोखिम बढ़ा रहे हैं।

घरेलू अर्थव्यवस्था

7. घरेलू आर्थिक गतिविधियां लचीली बनी हुई हैं। 4 अगस्त 2022 तक, दक्षिण-पश्चिम मानसून की वर्षा दीर्घावधि औसत (एलपीए) से 6 प्रतिशत अधिक थी। खरीफ की बुआई में तेजी आ रही है। औद्योगिक और सेवा क्षेत्रों में गतिविधि के उच्च आवृत्ति संकेतकों में सुधार हो रहा है। शहरी मांग मजबूत हो रही है, जबकि ग्रामीण मांग में धीरे-धीरे सुधार हो रहा है। वस्तु निर्यात में अप्रैल-जून 2022 के दौरान 24.5 प्रतिशत की वृद्धि दर्ज की गई, जिसमें जुलाई में कुछ कमी देखी गई। गैर-तेल गैर-सोने का आयात मजबूत था, जो मजबूत घरेलू मांग का संकेत देता है।

8. सीपीआई मुद्रास्फीति मई-जून 2022 के दौरान अप्रैल में 7.8 प्रतिशत से घटकर 7.0 प्रतिशत (वर्ष-दर-वर्ष, व-द-व) हो गई, हालांकि अभी भी यह ऊपरी सहन-सीमा बैंड से ऊपर बनी हुई है। विशेष रूप से खाद्य तेल की कीमतों में सौम्यता और दालों और अंडों में अपस्फीति को गहन बनाने के कारण खाद्य मुद्रास्फीति में कुछ कमी दर्ज की गई है। मुख्य रूप से एलपीजी और केरोसिन की कीमतों में वृद्धि के कारण ईंधन मुद्रास्फीति जून में दोहरे अंकों में वापस आ गई। जबकि 22 मई 2022 से प्रभावी पेट्रोल और डीजल पंप की कीमतों पर उत्पाद शुल्क में कटौती के पूर्ण रूप से प्रत्यक्ष प्रभाव के कारण मई-जून में मूल मुद्रास्फीति (अर्थात्, खाद्य और ईंधन को छोड़कर सीपीआई) में कमी आई, यह उच्च स्तर पर बनी हुई है।

9. जून-जुलाई के दौरान एलएएफ के अंतर्गत ₹3.8 लाख करोड़ के औसत दैनिक अवशोषण के साथ कुल प्रणाली चलनिधि अधिशेष में बनी हुई है। वाणिज्यिक बैंकों से मुद्रा आपूर्ति (एम 3) और बैंक ऋण में 15 जुलाई 2022 तक क्रमशः 7.9 प्रतिशत और 14.0 प्रतिशत की वृद्धि (व-द-व) हुई। भारत का विदेशी मुद्रा भंडार 29 जुलाई 2022 तक 573.9 बिलियन अमेरिकी डॉलर था।

संभावना

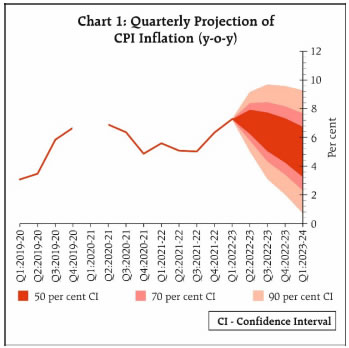

10. भू-राजनीतिक आघातों से उत्पन्न स्पिलओवर से मुद्रास्फीति प्रक्षेपवक्र में काफी अनिश्चितता बनी हुई हैं। हाल ही में, खाद्य और धातु की कीमतें अपने चरम पर आ गई हैं। अंतरराष्ट्रीय स्तर पर कच्चे तेल की कीमतों में हाल के सप्ताहों में कमी आई है, लेकिन वैश्विक मांग के कमजोर होने के संभावनाओं के बावजूद आपूर्ति की चिंताओं पर यह उच्च और अस्थिर बनी हुई है। अमेरिकी डॉलर की मूल्यवृद्धि, आयातित मुद्रास्फीति दबावों में परिलक्षित हो सकती है। खरीफ की बढ़ती बुवाई घरेलू खाद्य कीमतों की संभावनाओं के लिए शुभ संकेत है। तथापि, धान की बुआई में कमी पर बारीक नजर रखने की आवश्यकता है, हालांकि चावल का स्टॉक, बफर मानदंडों से काफी अधिक है। रिज़र्व बैंक के उद्यम सर्वेक्षणों में मतदान करने वाली फर्मों को उम्मीद है कि दूसरी छमाही में सभी क्षेत्रों में इनपुट लागत दबाव कम होगा। तथापि, लागत दबावों का तेजी से विनिर्माण और सेवा क्षेत्रों में उत्पादन कीमतों पर प्रसारित होने की उम्मीद है। इन कारकों को ध्यान में रखते हुए और 2022 में सामान्य मानसून और कच्चे तेल की औसत कीमत (भारतीय बास्केट) 105 अमेरिकी डॉलर प्रति बैरल के अनुमान पर, 2022-23 में मुद्रास्फीति अनुमान को 6.7 प्रतिशत पर बरकरार रखा गया है, जो दूसरी तिमाही में 7.1 प्रतिशत पर; तीसरी तिमाही में 6.4 प्रतिशत पर; और चौथी तिमाही में 5.8 प्रतिशत पर तथा जोखिम समान रूप से संतुलित रहने की उम्मीद है। 2023-24 की पहली तिमाही के लिए सीपीआई मुद्रास्फीति 5.0 प्रतिशत पर अनुमानित है (चार्ट 1)।

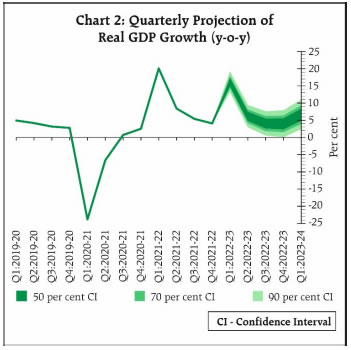

11. संवृद्धि की संभावना पर, ग्रामीण खपत को बेहतर कृषि संभावनाओं से लाभान्वित होने की उम्मीद है। संपर्क-गहन सेवाओं की मांग और कारोबार तथा उपभोक्ता मनोभावों में सुधार से विवेकाधीन व्यय और शहरी खपत को आधार मिलना चाहिए। निवेश गतिविधि को सरकार के पूंजीगत व्यय में वृद्धि, बैंक ऋण में सुधार और क्षमता उपयोग में वृद्धि से समर्थन मिलने की उम्मीद है। रिज़र्व बैंक के औद्योगिक संभावना सर्वेक्षण में मतदान करने वाली फर्मों को 2022-23 की दूसरी तिमाही में उत्पादन मात्रा में क्रमिक विस्तार और नए ऑर्डर की उम्मीद है, जिसकी चौथी तिमाही तक बने रहने की संभावना है। दूसरी ओर, प्रलंबित भू-राजनीतिक तनावों से उत्पन्न उच्च जोखिम, वैश्विक वित्तीय बाजार की अस्थिरता में वृद्धि और वैश्विक वित्तीय स्थितियों में मजबूती का संभावना पर भारी प्रभाव जारी है। इन सभी कारकों को ध्यान में रखते हुए, 2022-23 के लिए वास्तविक जीडीपी संवृद्धि अनुमान 7.2 प्रतिशत पर बरकरार रखा गया है, जो पहली तिमाही में 16.2 प्रतिशत पर; दूसरी तिमाही में 6.2 प्रतिशत पर; तीसरी तिमाही में 4.1 प्रतिशत पर; और चौथी तिमाही में 4.0 प्रतिशत पर, तथा जोखिम व्यापक रूप से संतुलित रहने की उम्मीद है। 2023-24 की पहली तिमाही के लिए वास्तविक सकल घरेलू उत्पाद की वृद्धि 6.7 प्रतिशत पर अनुमानित है (चार्ट 2)।

12. हेडलाइन मुद्रास्फीति हाल ही में शिथिल हुई है और वैश्विक आपूर्ति बाधाओं में कमी के कारण आपूर्ति संभावना में सुधार हो रहा है। हालांकि, एमपीसी ने यह पाया है कि 2022-23 की पहली तीन तिमाहियों के दौरान मुद्रास्फीति 6 प्रतिशत के ऊपरी सहन सीमा से ऊपर रहने का अनुमान है, जिससे मुद्रास्फीति की उम्मीदों को अस्थिर करने और दूसरे दौर के प्रभावों को ट्रिगर करने का जोखिम है। मुद्रास्फीति के उच्च स्तर और घरेलू आर्थिक गतिविधि में लचीलेपन को देखते हुए, एमपीसी ने यह विचार किया कि मुद्रास्फीति के दबाव को नियंत्रित करने, हेडलाइन मुद्रास्फीति को लक्ष्य के करीब सहन-सीमा बैंड के भीतर वापस लाने और संवृद्धि को बरकरार रखने को सुनिश्चित करने हेतु मुद्रास्फीति के अनुमान को स्थिर रखने के लिए और अधिक सुविचारित मौद्रिक नीति कार्रवाई की आवश्यकता है। तदनुसार, एमपीसी ने नीतिगत रेपो दर को 50 आधार अंक बढ़ाकर 5.40 प्रतिशत करने का निर्णय लिया। एमपीसी ने निभाव को वापस लेने पर ध्यान केंद्रित करने का भी निर्णय लिया ताकि यह सुनिश्चित किया जा सके कि मुद्रास्फीति आगे चलकर संवृद्धि को सहारा प्रदान करते हुए लक्ष्य के भीतर बनी रहे।

13. एमपीसी के सभी सदस्य – डॉ. शंशाक भिडे, डॉ. आशिमा गोयल, प्रो. जयंत आर. वर्मा, डॉ. राजीव रंजन, डॉ. माइकल देवब्रत पात्र और श्री शक्तिकान्त दास ने नीतिगत रेपो दर को 50 आधार अंक बढ़ाकर 5.40 प्रतिशत करने के लिए सर्वसम्मति से मतदान किया।

14. प्रो. जयंत आर. वर्मा को छोड़कर सभी सदस्यों अर्थात् डॉ. शशांक भिड़े, डॉ. आशिमा गोयल, डॉ. राजीव रंजन, डॉ. माइकल देवब्रत पात्र और श्री शक्तिकान्त दास ने निभाव को वापस लेने पर ध्यान केंद्रित करने के लिए मतदान किया ताकि यह सुनिश्चित किया जा सके कि मुद्रास्फीति आगे चलकर संवृद्धि को सहारा प्रदान करते हुए लक्ष्य के भीतर बनी रहे। प्रो. जयंत आर. वर्मा ने संकल्प के इस भाग पर आपत्ति जताई।

15. एमपीसी की बैठक का कार्यवृत्त 19 अगस्त 2022 को प्रकाशित किया जाएगा।

16. एमपीसी की अगली बैठक 28-30 सितंबर 2022 के दौरान निर्धारित है।

पॉलिसी रेपो दर को बढ़ाकर 5.40 प्रतिशत करने के संकल्प पर मतदान

| सदस्य |

मत |

| डॉ. शशांक भिडे |

हाँ |

| डॉ. आशिमा गोयल |

हाँ |

| प्रो. जयंत आर. वर्मा |

हाँ |

| डॉ. राजीव रंजन |

हाँ |

| डॉ. माइकल देवब्रत पात्र |

हाँ |

| श्री शक्तिकान्त दास |

हाँ |

डॉ. शशांक भिड़े का वक्तव्य

17. सीपीआई मुद्रास्फीति दर लगातार दो महीनों में 6 प्रतिशत या उससे अधिक रहने के बाद, मार्च 2022 में मुद्रास्फीति दर में तेज वृद्धि ने मुद्रास्फीति पर नीतिगत दृष्टिकोण को बदल दिया। मार्च में रूस-यूक्रेन युद्ध के कारण हुए घटनाक्रम ने सामान्य रूप से ईंधन, खाद्य और व्यापार की वैश्विक आपूर्ति के संबंध में काफी अनिश्चितता प्रदान की। वैश्विक ऊर्जा के कीमतों में वृद्धि का घरेलू कीमतों पर स्पष्ट प्रभाव पड़ा। मई में एमपीसी द्वारा नीतिगत दर में वृद्धि की गई थी, जिसे जून में लागू किया गया था। यद्यपि, कोविड-19 महामारी का जोखिम बना हुआ है, लेकिन आर्थिक गतिविधियों में मजबूती के संकेत मिले हैं, क्योंकि कई क्षेत्रों में आपूर्ति और मांग दोनों की स्थिति में सुधार हुआ है। मध्यावधि में आर्थिक संवृद्धि की गति को बनाए रखने के लिए मुद्रास्फीति दर को लक्ष्य के करीब लाना महत्वपूर्ण था।

18. वित्त वर्ष 2022-23 की पहली तिमाही के लिए हेडलाइन उपभोक्ता मुद्रास्फीति दर 7.3 प्रतिशत है, हालांकि यह जून एमपीसी बैठक में अनुमानित स्तर से कम है। 7.3 प्रतिशत पर भी, यह 2021-22 की पिछली चार तिमाहियों में से किसी से भी अधिक है। अप्रैल में 7.8 प्रतिशत से 7.0 प्रतिशत तक मई और जून में हेडलाइन मुद्रास्फीति दर में देखी गई कमी, मुख्य रूप से खाद्य मुद्रास्फीति में गिरावट और खाद्य तथा ईंधन एवं लाइट को छोड़कर अन्य वस्तुओं की श्रेणी में मुद्रास्फीति के कारण थी। लेकिन हेडलाइन के तीन प्रमुख घटकों में से प्रत्येक में, वर्ष-दर-वर्ष (वाईओवाई) मुद्रास्फीति की दर जून में 6 प्रतिशत पर या उससे अधिक रही, जो निरंतर वैविध्यपूर्ण मुद्रास्फीति दबावों को उजागर करती है।

19. मई के अंत में केंद्र सरकार और कुछ राज्य सरकारों द्वारा पेट्रोल और डीजल पर लागू उत्पाद शुल्क में कटौती ने परिवहन क्षेत्र के लिए मूल्य दबावों को कम करने में मदद की। मई 2022 के अंत तक पाम तेल के निर्यात पर इंडोनेशिया के प्रतिबंध को वापस लेने से खाद्य मुद्रास्फीति पर मूल्य दबावों को कम करने में मदद मिली।

20. धातु और कच्चे तेल सहित अंतरराष्ट्रीय बाजारों में कमोडिटी की कीमतें, रूस-यूक्रेन युद्ध के समय के अपने उच्च स्तर से सौम्य हो गईं। अंतरराष्ट्रीय स्तर पर कच्चे तेल की कीमतों में सौम्यता वैश्विक संवृद्धि की अपेक्षित धीमी गति का परिणाम प्रतीत होती है, क्योंकि मुद्रास्फीति के दबावों को नियंत्रित करने के लिए सभी देशों ने अपनी मौद्रिक नीतियां सख्त की। चीनी अर्थव्यवस्था का धीमा होना भी उभरती वैश्विक कमजोर मांग की स्थिति का एक कारक रहा है, क्योंकि वहां की आर्थिक गतिविधियों पर कोविड 19 का प्रभाव अभी भी जारी है।

21. जहां तक मुद्रास्फीति परिदृश्य का संबंध है, ये सकारात्मक घटनाक्रम रहे हैं। तथापि, वैश्विक परिवेश में मुद्रास्फीति के दबावों पर अनिश्चितता महत्वपूर्ण बनी हुई है। दीर्घकालीन रूस-यूक्रेन संघर्ष और विशेष रूप से ऊर्जा और खाद्य वस्तुओं की आपूर्ति में व्यवधान, मूल्य प्रवृत्तियों के लिए अनिश्चितता का एक प्रमुख स्रोत है। आपूर्ति व्यवधानों का प्रत्यक्ष प्रभाव, भले ही कुछ भौगोलिक क्षेत्रों को लक्षित किया गया हो, समग्र मांग-आपूर्ति असंतुलन को पूरा करने के लिए शीघ्रता से अन्यत्र संचरित किया जाता है। अमेरिकी डॉलर के मुकाबले कई मुद्राओं के कमजोर होने से अन्य देशों की घरेलू अर्थव्यवस्थाओं पर मुद्रास्फीति का दबाव भी पड़ता है।

22. घरेलू मोर्चे पर, बढ़ती इनपुट कीमतों के कारण मुद्रास्फीतिकारी दबाव जारी है। जीएसटी दरों में हाल के परिवर्तनों का प्रभाव, देश के पूर्वी क्षेत्र में कमी के साथ दक्षिण-पश्चिम मानसून वर्षा का कुछ हद तक असमान वितरण, मूल्यों की ऊर्ध्वगामी दबाव का स्रोत हो सकता है। मई-जून 2022 में आरबीआई द्वारा किए गए उद्यम सर्वेक्षण में पाया गया कि अर्थव्यवस्था, विनिर्माण, सेवाओं और अवसंरचना के सभी प्रमुख क्षेत्रों में अधिकांश फर्मों को वर्तमान वित्तीय वर्ष के दौरान लागत दबाव के जारी रहने की उम्मीद है। परिणामस्वरूप, उत्पाद की कीमतों में भी वृद्धि होने की उम्मीद है। जुलाई के पहले पखवाड़े में किए गए उपभोक्ताओं का द्विमासिक सर्वेक्षण भी एक वर्ष आगे मुद्रास्फीति की प्रचलित उच्च दर की व्यापक रूप से साझा धारणा की ओर इशारा करता है, हालांकि मई 2022 में पिछले सर्वेक्षण की तुलना में दर में गिरावट की उम्मीद करने वाले उत्तरदाताओं का प्रतिशत बढ़ा है। जुलाई के पहले पखवाड़े में आरबीआई द्वारा किए गए परिवारों की मुद्रास्फीति संभावनाओं के सर्वेक्षण से पता चलता है कि 3 माह आगे और एक वर्ष आगे की औसत मुद्रास्फीति दर मई की सभावनाओं से कम हो गई है। हालांकि, गुणात्मक माप से, 3 माह आगे या एक वर्ष आगे मुद्रास्फीति दर में गिरावट की उम्मीद करने वाले उत्तरदाताओं का प्रतिशत उन प्रतिशतों से काफी कम है जो दर में वृद्धि या समान रहने की उम्मीद करते हैं। ये नमूना सर्वेक्षण परिणाम भविष्य की मुद्रास्फीति दरों में गिरावट की उम्मीदों के कुछ संकेत दिखाते हैं लेकिन आशावाद सुरक्षित है। जुलाई 2022 के दूसरे पखवाड़े में आरबीआई द्वारा किए गए पेशेवर पूर्वानुमानकर्ताओ का सर्वेक्षण वित्त वर्ष 2022-23 की शेष तीन तिमाहियों में 6 प्रतिशत या उससे अधिक की सीपीआई मुद्रास्फीति दर का अनुमान लगाता है।

23. रुझान और आकलन का वर्तमान ढांचा वित्त वर्ष 2022-23 के दौरान मुद्रास्फीति दर में क्रमिक गिरावट का सुझाव देता है, लेकिन अभी भी यह 4 प्रतिशत के लक्ष्य के आसपास सहन सीमा बैंड के ऊपरी स्तर से ऊपर है। आगे चलकर, वैश्विक मूल्य स्थितियों के अलावा, वर्तमान मानसून की शेष अवधि में समग्र वर्षा की स्थिति और फसल की संभावनाओं से खाद्य मुद्रास्फीति परिदृश्य प्रभावित होगा। ऊर्जा और अन्य कच्चे माल के मामले में वैश्विक कीमतों में कमी से गैर-खाद्य क्षेत्रों में कीमतों में सौम्यता आ सकती है, हालांकि अभी भी प्रचलित उच्च इनपुट कीमतों के अधूरे प्रभाव अंतरण से दबाव हो सकते हैं। अल्पावधि में किसी भी घटती मुद्रास्फीति प्रक्षेपवक्र के लिए ऊर्ध्वगामी जोखिम महत्वपूर्ण हैं। इन प्रवृत्तियों को ध्यान में रखते हुए, वित्त वर्ष 2022-23 के लिए, हेडलाइन सीपीआई मुद्रास्फीति दर दूसरी तिमाही के लिए 7.1 प्रतिशत, तीसरी तिमाही के लिए 6.4 प्रतिशत और चौथी तिमाही के लिए 5.8 प्रतिशत अनुमानित की गई है। वित्त वर्ष 2022-23 के लिए अनुमानित मुद्रास्फीति दर 6.7 प्रतिशत है, जो जून एमपीसी बैठक के समान है।

24. रूस-यूक्रेन युद्ध के आरंभ होने, सभी देशों में कोविड 19 के निरंतर प्रभाव और कई देशों में मुद्रास्फीति पर नियंत्रण के लिए किए गए मौद्रिक नीतियों के सख्ती के संयुक्त आघात से वैश्विक आर्थिक स्थिति, संवृद्धि के लिए प्रतिकूल हो गई है। अंतर्राष्ट्रीय मुद्रा कोष द्वारा 2022 के लिए जुलाई में जारी संशोधित अनुमान में विश्व जीडीपी विकास दर को 3.2 प्रतिशत पर रखा है, जिसमें जनवरी 2022 में अनुमानित 4.4 प्रतिशत और अप्रैल 2022 में अनुमानित 3.6 प्रतिशत से तेज गिरावट देखी गई है। वस्तुओं और सेवाओं के विश्व व्यापार की मात्रा का अब पिछले वर्ष की तुलना में 2022 में 4.1 प्रतिशत बढ़ने का अनुमान है, जोकि जनवरी में अनुमानित 6 प्रतिशत और अप्रैल 2022 में अनुमानित 5 प्रतिशत की तुलना में कम है। विशेष रूप से विश्व के प्रमुख अर्थव्यवस्थाओं में संवृद्धि में गिरावट से उनके आयात पर प्रतिकूल प्रभाव पड़ेगा। अन्य देशों के आयात पर स्पिल ओवर प्रभाव भी प्रतिकूल हैं। उन्नत अर्थव्यवस्थाओं में मौद्रिक नीति की सख्ती के कारण भारत सहित उभरती अर्थव्यवस्थाओं से पूंजी का बहिर्वाह हुआ है। कच्चे तेल की कीमतों के उच्च स्तर और अंतरराष्ट्रीय बाजारों में प्राकृतिक गैस की बढ़ती कीमतों का अर्थ यह है कि आयात लागत बढ़ने से व्यापार घाटा बढ़ रहा है।

25. बिगड़ती वैश्विक आर्थिक स्थिति हमारे लिए ऐसे समय में आई है जब घरेलू अर्थव्यवस्था 2021-22 में कोविड 19 महामारी के आघातों से उत्पादन स्तर हासिल करने के बाद अपनी संवृद्धि की गति को बनाए रखना आरंभ कर रही थी। कई क्षेत्रों के प्रदर्शन ने वित्त वर्ष 2022-23 की पहली तिमाही में, विशेष रूप से विनिर्माण क्षेत्र में, निरंतर वृद्धि दिखाई। हालांकि अप्रैल-मई 2022 के लिए आईआईपी, 2019 में इसी अवधि से केवल 4.0 प्रतिशत अधिक था, यह वर्ष-दर-वर्ष आधार पर 12.9 प्रतिशत था। विनिर्माण के लिए पीएमआई अप्रैल-जून के लिए विस्तार क्षेत्र में बना हुआ है और जुलाई में और बढ़ गया है। सेवाओं के मामले में भी पीएमआई अप्रैल से जून तक बढ़ा, लेकिन इसमें जुलाई में गिरावट देखी गई। विनिर्माण क्षेत्र में क्षमता उपयोग 2021-22 की तीसरी तिमाही में दीर्घकालिक औसत से ऊपर उठ गया और आरबीआई के औद्योगिक संभावना सर्वेक्षण 2022-23 की चौथी तिमाही के दौरान स्थिर सुधार की उम्मीदों को दर्शाता है। हालांकि पहली छमाही में सेवाओं और अवसंरचना क्षेत्रों के मामले में मांग की स्थिति को लेकर चिंताएं हैं, लेकिन वित्त वर्ष 2022-23 की दूसरी छमाही में स्थितियों में सुधार की उम्मीद है।

26. मांग पक्ष पर, जुलाई के पहले पखवाड़े में आयोजित भारतीय रिज़र्व बैंक का उपभोक्ता विश्वास सर्वेक्षण अनावश्यक व्यय पर उपभोक्ताओं द्वारा बरती जाने वाली निरंतर सावधानी को दर्शाता है। अब से एक वर्ष आगे, केवल 30 प्रतिशत उत्तरदाताओं को अनावश्यक व्यय में वृद्धि की उम्मीद है। अमेरिकी डॉलर के मूल्य के संदर्भ में जनवरी-जून 2022 के दौरान पूंजीगत वस्तुओं का आयात 2019 की तुलना में अधिक है, हालांकि इसी अवधि के लिए पूंजीगत वस्तुओं के लिए आईआईपी अभी भी 2019 के स्तर से नीचे है। 2021-22 में माल और सेवाओं दोनों में निर्यात प्रदर्शन 2019 के स्तर से काफी अधिक था और वित्त वर्ष 2022-23 की पहली तिमाही में, निर्यात मूल्य, वर्ष-दर-वर्ष आधार से भी अधिक था। हालांकि, आगे चलकर, निर्यात प्रदर्शन वैश्विक मांग की स्थिति से प्रभावित होगा, क्योंकि डॉलर के मजबूत होने से आयातित इनपुट की उच्च लागत के बावजूद निर्यातकों को कुछ प्रोत्साहन मिलेगा।

27. जीएसटी संग्रह, ई-वे बिल और गैर-खाद्य ऋण जैसे संकेतकों पर हालिया आंकड़े आर्थिक गतिविधियों की निरंतर गति का संकेत देते हैं। हालांकि मांग की स्थिति को नियंत्रित किया जा सकता है, विकास की गति बरकरार है। समग्र आर्थिक गतिविधि स्थितियों के आधार पर, जून 2022 एमपीसी बैठक में अनुमानित वित्त वर्ष 2022-23 के लिए 7.2 प्रतिशत की जीडीपी विकास दर को बरकरार रखा गया है।

28. सीपीआई मुद्रास्फीति दर वित्तीय वर्ष 2021-22 की चौथी तिमाही और वित्तीय वर्ष 2022-23 की पहली तिमाही में 6 प्रतिशत से अधिक है और वित्तीय वर्ष 2023-24 की पहली तिमाही में 4 प्रतिशत के लक्ष्य से काफी ऊपर होने का अनुमान है। वित्त वर्ष 2022-23 के लिए जीडीपी विकास दर और मुद्रास्फीति दर दोनों को जून एमपीसी की बैठक के समान स्तर पर बरकरार रखा गया है। बाह्य और घरेलू कारकों से उत्पन्न संवृद्धि और मुद्रास्फीति दोनों दरों के लिए काफी अनिश्चितताएं बनी हुई हैं। संवृद्धि की गति को बनाए रखने के लिए मुद्रास्फीति दर में कमी की भी आवश्यकता होगी। इसलिए मौजूदा मुद्रास्फीति दबाव चिंता का विषय बना हुआ है और यह सुनिश्चित करने के लिए कि मुद्रास्फीति दर लक्ष्य दर के साथ संरेखित हो, निरंतर मौद्रिक नीति उपायों की आवश्यकता है।

29. तदनुसार, मैं नीतिगत रेपो दर को 50 आधार अंक बढ़ाकर 5.4 प्रतिशत करने के लिए मतदान करता हूं। मैं निभाव को वापस लेने पर ध्यान केंद्रित रखने के लिए भी मतदान करता हूं ताकि यह सुनिश्चित किया जा सके कि मुद्रास्फीति आगे चलकर संवृद्धि का समर्थन करते हुए लक्ष्य के भीतर बनी रहे।

डॉ. आशिमा गोयल का वक्तव्य

30. पिछले तीन महीनों में निरंतर वैश्विक आघात और दर में वृद्धि के बावजूद भारतीय संवृद्धि दर बरकरार रहा। दरअसल, भारत ने उम्मीद से और महामारी तथा यूक्रेन के युद्ध का आघात झेल रहे कई देशों की तुलना में बेहतर प्रदर्शन किया है। इसके कारणों में बढ़ती आर्थिक विविधता है, जो आघातों को अवशोषित करने में मदद करती है। बृहद घरेलू मांग वैश्विक मंदी को कम कर सकती है; अगर लॉकडाउन से उद्योग प्रभावित होता है, तो कृषि अच्छा करती है। सेवाएं, डिजिटलीकरण, दूरस्थ कार्य और निर्यात के साथ न्यून संपर्क-आधारित डिलिवरी के लिए क्षतिपूर्ति करती हैं। भले ही वैश्विक संवृद्धि धीमी हो, चीन से विविधीकरण, भारत का डिजिटल लाभ और निर्यात को बढ़ावा देने के सरकारी प्रयास भारतीय निर्यात का समर्थन करेंगे। विश्व निर्यात में वर्तमान में बहुत छोटे भारतीय हिस्से में वृद्धि संभव है। विविध प्रतिभागियों के मूल्य का एक और उदाहरण वित्तीय बाजारों से आता है। शेयर बाजारों में घरेलू एसआईपी ने एफपीआई के बहिर्वाह की भरपाई की है। चूंकि उनकी वित्तीय परिसंपत्तियों में शेयरों का हिस्सा अभी भी कम है (अमेरिकी परिवारों के 27 प्रतिशत की तुलना में 4 प्रतिशत) इसके लिए और सुरक्षित रूप से बढ़ने और बेहतर विविध पोर्टफोलियो में परिवारों को उच्च रिटर्न देने की गुंजाइश है। वित्तीय क्षेत्र में अन्य प्रकार की विविधता, स्थिरता में सुधार कर रही है।

31. रेपो दर में वृद्धि, जो महामारी से प्रेरित 115 बीपीएस की बड़ी कटौती को अधिक सुविचारित तरीके से प्रतिवर्तित कर रही है, ने अभी तक बहाली को धीमा नहीं किया है। वास्तविक दरें नकारात्मक बनी हुई है और प्रभाव अंतरण में काफी अंतर है। फिर भी, ऐसा हो सकता है कि बढ़ती दरों ने ओवर-हीटिंग को रोका हो। पर्याप्त मांग को बनाए रखते हुए मुद्रास्फीति को कम करने के लिए समन्वित राजकोषीय और मौद्रिक नीति कार्रवाई ने अच्छा काम किया है।

32. महंगाई में भी नरमी आई है। एफपीआई लौट रहे हैं क्योंकि उभरते बाजारों में, भारत में बेहतर संभावनाएं हैं, और मुद्रा और शेयर बाजारों के टूटने, जिसका वे फिर से प्रवेश करने के लिए इंतजार कर रहे थे, की संभावना कम साबित हो रही है। पण्य मुद्रास्फीति अंततः सौम्य हो रही है और वैश्विक मंदी और आपूर्ति-श्रृंखला की बाधाओं, जोकि फर्मों के पास अतिरिक्त माल के कारण बहुलता होने से, के जारी रहने की संभावना है। भारत में उद्योग मजदूरी में कुछ वृद्धि हुई है, लेकिन कॉर्पोरेट मार्जिन उच्च बना हुआ है। बृहद बिक्री और अन्य इनपुट लागतों में सौम्यता, मध्यम वेतन वृद्धि को अवशोषित करने का अवसर देती है। हालांकि आरबीआई के उद्यम सर्वेक्षण से पता चलता है कि कॉरपोरेट्स कीमतों में वृद्धि की उम्मीद करते हैं, अगर मांग गिरती है तो इससे कीमतें बढ़ाने की उनकी क्षमता कम हो सकती है। ग्रामीण वेतन वृद्धि 4.8 प्रतिशत पर सपाट है। घरेलू मुद्रास्फीति की धारणाओं और उम्मीदों में गिरावट आई है।

33. हालाँकि, मुद्रास्फीति अभी भी सहन-सीमा से ऊपर है और 2022-23 की पहली 3 तिमाहियों के लिए ऐसा होने के संकेत दिखाती है। यह मुद्रास्फीति की उम्मीदों के लिए अस्थिर करने वाला हो सकता है। यह नीति यह सुनिश्चित करने के लिए दृढ़ता से प्रतिक्रिया देती है कि मुद्रास्फीति लक्ष्यीकरण व्यवस्था की विश्वसनीयता के लिए इसकी मुद्रास्फीति प्रतिबद्धताएं महत्वपूर्ण हैं। जीएसटी कर दरों, बिजली शुल्क, ऊर्जा लागत में कुछ वृद्धि और रुपये का मूल्यह्रास, हालांकि रुपया वास्तविक संतुलन मूल्यों की ओर औसतन वापसी के संकेत दिखा रहा है, मुद्रास्फीति के लिए अल्पकालिक जोखिम हैं।

34. हालांकि, अर्थव्यवस्था के लिए सॉफ्ट लैंडिंग का प्रयास महत्वपूर्ण है। इसके लिए नीतिगत दरों को संतुलन से दूर नहीं जाना चाहिए। ऐसा परिणाम उन लोगों के बीच भी संतुलन बनाता है जो दरों में वृद्धि से लाभ प्राप्त करते हैं और जिन्हें इससे नुकसान होता है। अपने पिछले कार्यवृत्त में मैंने एक वर्ष आगे की वास्तविक रेपो दर के लिए तत्कालीन निचली सीमा के रूप में (-)1 प्रतिशत का सुझाव दिया था। आघातों से स्थिर-स्थिति वाले प्राकृतिक ब्याज दर प्रभावित होते हैं।1 नीति को नकारात्मक आपूर्ति आघातों के साथ-साथ सकारात्मक माँग आघातों, जोकि संतुलन दर को बढ़ाते हैं, के विरुद्ध भी सख्त होना चाहिए। मेरे शोध से पता चला है कि भारतीय वास्तविक दरों को मंदी में नकारात्मक होना चाहिए लेकिन उछाल में कम सकारात्मक होना चाहिए2। बेहतर बहाली से पता चलता है कि हम अब मंदी में नहीं हैं। कच्चे तेल की कीमतों में गिरावट आई है, लेकिन 100 डॉलर से ऊपर उनका बना रहना, एक नकारात्मक आपूर्ति आघात है, जो आवश्यक एक वर्ष आगे की वास्तविक दर को सकारात्मक क्षेत्र की ओर अग्रसर कर रही है। एक वर्ष आगे की मुद्रास्फीति, 5 प्रतिशत के आसपास रहने की उम्मीद है। इसलिए, मैं रेपो दर को 50 बीपीएस बढ़ाकर 5.4 प्रतिशत करने और आवश्यक न्यून सकारात्मक वास्तविक दर देने के लिए के लिए मतदान करती हूं।

35. चूंकि वास्तविक दर अब तटस्थता के करीब है, लेकिन वृद्धि और मुद्रास्फीति दोनों के लिए अनिश्चितता और वैश्विक जोखिम उच्च बने हुए हैं, नीति को प्राप्त आंकड़ों की सावधानीपूर्वक निगरानी कर वर्तमान गतिविधियों पर प्रतिक्रिया देनी होगी। वास्तव में, अगर यूएस फेड ऐसा करता है, तो मंदी के संकेतों के साथ अपनी दर वृद्धि को कम करते हुए, यह वैश्विक जोखिमों को कम करेगा।

36. बढ़ती नीतिगत रेपो दरों के पहले प्रभावों में से एक क्रेडिट मांग पर होना चाहिए क्योंकि प्रभाव अंतरण ऋण दरों को बढ़ाता है। भारत अभी-अभी डिलीवरेजिंग चक्र से बाहर आ रहा है और बहाली के लिए ऋण संवृद्धि को बढ़ाने की आवश्यकता है। मई और जून 2022 में रेपो दरों में वृद्धि के बावजूद, 2021 में संबंधित महीनों की तुलना में वार्षिक ऋण संवृद्धि आंशिक रूप से आधार प्रभाव के कारण उच्च बनी हुई है। क्षेत्रीय ऋण के प्रारंभिक आंकड़े, सेवा क्षेत्र के लिए बैंक ऋणों में तेज वृद्धि को दर्शाता है, लेकिन मई और जून में एमएसएमई, एनबीएफसी और व्यक्तिगत बैंक ऋणों का औसत अप्रैल की तुलना में कम था, और बड़े उद्योग को ऋण में जून में गिरावट आई। मासिक आधार पर तुलना करने में नुकसान हैं तथा जब और आंकड़े प्राप्त होंगे तो तस्वीर स्पष्ट हो जाएगी। ऋण दरों में वृद्धि अभी भी सीमित है, लेकिन शुरू हो गई है।

37. मैं ‘निभाव को वापस लेने’ को जारी रखने के लिए भी वोट करती हूं क्योंकि चलनिधि के संदर्भ में परिभाषित इस तरह के रुख से भी यह संकेत मिलता है कि टिकाऊ चलनिधि अधिशेष में बनी रहेगी। रिस्क-ऑफ और संभावित बहिर्वाह की अवधि में यह आश्वासन महत्वपूर्ण है क्योंकि फेड अपनी मात्रात्मक सख्ती जारी रखे हुए है। एलएएफ़ प्रणाली में घरेलू चलनिधि पर किसी भी प्रभाव को कम करने के लिए पर्याप्त लिखत हैं।

38. भारत का लचीला मुद्रास्फीति लक्ष्यीकरण ढांचा केवल मुद्रास्फीति और संवृद्धि पर प्रतिक्रिया देने के लिए अधिदेशित है। रेपो दर विनिमय दर पर प्रतिक्रिया नहीं देती है। यह भारत के पूंजी प्रवाह के साथ बाजार निर्धारित है और आरक्षित प्रबंधन विनिमय दर की अस्थिरता को प्रभावी ढंग से कम कर रहा है, जो वैश्विक आघातों के कारण उभरते बाजारों में बहुत अधिक हो सकता है। अनुसंधान से पता चलता है कि यदि अतिरिक्त विनिमय दर और पूंजी प्रवाह अस्थिरता के समाधान के लिए अतिरिक्त लिखत उपलब्ध हो, तो विकासशील अर्थव्यवस्थाओं में मुद्रास्फीति लक्ष्यीकरण बेहतर काम करता है3। भारत के पास ऐसे कई लिखत हैं, जिन्हें जरूरत पड़ने पर सक्रिय किया जा सकता है।

39. इसके अलावा, अमेरिका के साथ ब्याज अंतर का पूंजी प्रवाह पर केवल मामूली और संभावित रूप से प्रतिकूल प्रभाव पड़ता है। भारत की निवल अंतरराष्ट्रीय निवेश स्थिति में ऋण देनदारियों में नियत आय प्रवाह के साथ-साथ ईसीबी और संस्थागत सीमापारीय उधार शामिल हैं। इनमें से 14 बिलियन डॉलर 2020 में बचे हैं, और उसके बाद, अंतर कम होने के बावजूद, 100 बिलियन डॉलर पर स्थिर रहा है। भारतीय ब्याज दरों में वृद्धि इक्विटी निवेश को प्रेरित नहीं करेगी, जो कि वर्तमान में अस्थिर है। 2013 में और 2018 में फेड दर में वृद्धि के बाद भारतीय मंदी बढ़ गई। आज नीति का उपयोग करने के लिए काफी स्वतंत्रता है। इसी तरह, चालू खाते के घाटे को स्थायी स्तर पर रखने के लिए कई लिखतों की आवश्यकता होती है और ये उपलब्ध हैं। एक प्रतिस्पर्धी संतुलन आरईईआर और मांग को कम करने वाली सकारात्मक वास्तविक ब्याज दरों से भी मदद मिलेगी।

प्रो. जयंत आर. वर्मा का वक्तव्य

40. मुद्रास्फीति अस्वीकार्य रूप से उच्च स्तर पर है, और अनुमानित प्रक्षेपवक्र भी पूरी पूर्वानुमान अवधि के दौरान लक्ष्य से ऊपर है। दूसरी ओर आर्थिक संवृद्धि प्रतिकूल वैश्विक वातावरण के सामने आघात-सह सिद्ध हुई है। इस स्थिति में, स्पष्ट रूप से नीतिगत दरों में फ्रंट लोडेड बढ़ोत्तरी की आवश्यकता है। मेरे विचार में 50, 60 और 75 आधार अंकों के मध्य बढ़ोत्तरी उचित है।

41. फ्रंट लोडिंग का तर्क 75 आधार अंकों की वृद्धि के पक्ष में तर्क देता है: यह संदेह से परे मौद्रिक नीति की विश्वसनीयता स्थापित करेगा, मुद्रास्फीति दर में तेजी से गिरावट में मदद करेगा, और आशा है कि मुद्रास्फीति को लक्ष्य के करीब लाने के अनुरूप टर्मिनल रेपो दर में कमी आएगी। इसके विपरीत यह तथ्य महत्वपूर्ण है कि 75 आधार अंकों की वृद्धि काफी असामान्य (हाल की अवधि में वैश्विक स्तर पर इस परिमाण की कुछ हालिया बढ़ोतरी के बावजूद) है। बाजार में 35-50 आधार अंकों की बढ़ोतरी की प्रत्याशा के संदर्भ में, इतनी बड़ी बढ़ोतरी के जोखिम को घबराहट के संकेत के रूप में गलत समझा जा सकता है, और यह अनावश्यक रूप से विघटनकारी हो सकता है। साथ ही इस महीने 50 आधार अंक की बढ़ोतरी के साथ, पिछले कुछ महीनों में 140 आधार अंकों की संचयी सख्ती से 3-4 तिमाहियों में अनुमानित मुद्रास्फीति के आधार पर वास्तविक ब्याज दर सकारात्मक हो जाएगी। इसलिए, मैं इस समय 75 आधार अंकों की वृद्धि का समर्थन नहीं करता हूँ।

42. 50 और 60 आधार अंकों के बीच बढ़ोतरी कम स्पष्ट है। बाद के विकल्प से रेपो दर को एक चौथाई प्रतिशत के एक पूर्णांक गुणक में वापस लाने का लाभ है, लेकिन इससे 75 आधार अंकों की वृद्धि के कुछ नुकसान, कम मात्रा में, होने की संभावना है। जैसा कि मैंने पिछले वक्तव्यों में कहा है, 10 आधार अंक महत्वपूर्ण नहीं हैं और मैं इस मुद्दे पर शेष एमपीसी की सहमति के साथ जाने में प्रसन्न हूँ। इसलिए, मैं नीतिगत रेपो दर को 50 आधार अंक बढ़ाकर 5.40 प्रतिशत करने के पक्ष में मतदान करता हूं।

43. अब मैं निभाव को वापस लेने पर ध्यान केंद्रित करने के दूसरे संकल्प की ओर रुख करता हूं ताकि यह सुनिश्चित हो सके कि मुद्रास्फीति संवृद्धि को समर्थन देते हुए लक्ष्य के भीतर बनी रहे। यह कथन जितना स्पष्ट करता है उससे कहीं अधिक भ्रमित करता है। क्योंकि इस बैठक में दर वृद्धि, नीतिगत दर को महामारी पूर्व स्तर से ऊपर ले जाती है, "निभाव को वापस लेना" महामारी अवधि के निभाव को वापस लेने का उल्लेख नहीं कर सकती है। इसका अर्थ केवल महामारी पूर्व निभाव, जो फरवरी 2019 में 6.50% से 6.25% की दर में कटौती के साथ शुरू हुआ था, को वापस लेना हो सकता है। इस संकल्प का एक सीधा अर्थ यह होगा कि एमपीसी रेपो दर को वापस 6.50% तक ले जाने पर केंद्रित है।

44. मेरे विचार में, जिस स्थिति में हम हैं, उसमें 6.50% की टर्मिनल रेपो दर का ऐसा संकेत पूरी तरह से अनुचित है। वास्तविकता यह है कि यूक्रेन युद्ध और उन्नत अर्थव्यवस्थाओं में मौद्रिक सख्ती ने विश्व अर्थव्यवस्था में मंदी का एक बहुत ही गंभीर जोखिम उत्पन्न कर दिया है। इस कारण, कमोडिटी की कीमतें अपने अप्रैल के चरम स्तर से गिर गई हैं। कच्चे तेल की कीमतों में काफी समय तक तेजी बनी रही, लेकिन एमपीसी की बैठक होते समय भी इसकी कीमतों में गिरावट जारी है। यदि यह प्रवृत्ति जारी रहती है, तो हम अनुमानित मुद्रास्फीति प्रक्षेपवक्र में महत्वपूर्ण गिरावट देख सकते हैं। इसके अलावा, यद्यपि भारतीय अर्थव्यवस्था अब तक भू-राजनीतिक और कमोडिटी की कीमतों के आघातों के प्रति अत्यधिक आघात-सह रही है, जुलाई में निर्यात का कमजोर होना यह दर्शाता है कि भारत विश्व के बाकी हिस्सों से उत्पन्न संवृद्धि के आघातों से प्रभावशून्य नहीं रहेगा। संक्षेप में, यह कल्पना करना आसान है कि अब से कुछ महीने बाद, आर्थिक आंकड़े एक टर्मिनल रेपो दर की ओर इशारा कर सकते हैं, जो कि 6.50% से काफी नीचे है। एक बात पर ध्यान देने का अर्थ है अन्य बातों पर कम ध्यान देना, और मुझे नहीं लगता कि यह कहना बुद्धिमानी होगी कि एमपीसी अन्य बातों की अनदेखी करते हुए निभाव को वापस लेने पर "केंद्रित" रहेगी।

45. मैंने इस प्रस्ताव के विकल्पों के संबंध में एमपीसी को कई अलग-अलग सुझाव दिए हैं। सबसे पहले, जून में, मैंने सुझाव दिया कि अलग-अलग एमपीसी सदस्य नीतिगत दर के भविष्य के पथ के अनुमान प्रदान करने की दिशा में आगे बढ़ना शुरू कर सकते हैं। चूंकि ये अलग-अलग सदस्यों के अनुमान होंगे और समग्र रूप से एमपीसी के नहीं, इसलिए ये अनुमान किसी भी तरह से एमपीसी के हाथों को नहीं बांधेंगे। साथ ही, वे जनता को एमपीसी के भीतर सोच के बारे में मार्गदर्शन प्रदान करेंगे। दूसरा, इस बैठक में, मैंने सुझाव दिया कि इस संकल्प को छोड़ देना चाहिए। भ्रमित करने वाला मार्गदर्शन देने से अच्छा है कि कोई मार्गदर्शन न दें। दुर्भाग्य से, इनमें से किसी भी प्रस्ताव को अन्य सदस्यों का समर्थन नहीं मिला।

46. साथ ही, मैं इस प्रस्ताव पर एकमुश्त असहमति दर्ज नहीं करना चाहता क्योंकि स्पष्ट रूप से निभाव को और वापस लेने की आवश्यकता है। टर्मिनल रेपो दर 6.50% हो सकती है या नहीं भी हो सकती है लेकिन यह निश्चित रूप से 5.40% से ऊपर है। इसलिए मैं इस प्रस्ताव पर अपनी आपत्ति व्यक्त करने तक ही सीमित रहता हूं। मेरे विचार में संकल्प की व्याख्या केवल यह कहते हुए की जानी चाहिए कि बदलते परिवेश का डेटा संचालित तरीके से जवाब देने के लिए एमपीसी की स्वतंत्रता को प्रतिबंधित किए बिना आगे फ्रंट-लोडेड सख्ती की एक उच्च संभावना है।

डॉ. राजीव रंजन का वक्तव्य

47. वैश्विक अर्थव्यवस्था के लिए जोखिम, जिन्हें शुरू में स्टैगफ्लेशनरी रूप में माना जाता था, अब तेजी से अधिकांश अर्थव्यवस्थाओं के लिए एक पूर्ण मंदी के रूप में सामने आ रहे हैं। इसने वैश्विक अर्थव्यवस्था के लिए हार्ड4 बनाम सॉफ्ट लैंडिंग की बहस को हवा दी है। इस प्रकार केंद्रीय बैंकों को समझौताकारी समन्वयन का सामना करना पड़ रहा है जो परिमाण के साथ-साथ उनकी नीति के सख्त होने के समय दोनों द्वारा नियंत्रित होते हैं। जबकि संवृद्धि के आवेगों को रोके बिना मुद्रास्फीति के दबावों को नियंत्रित करने की आवश्यकता एक प्राथमिकता बनी हुई है, केंद्रीय बैंक एक बहुत ही संकरे रास्ते पर चल रहे हैं और उन्हें सुरक्षित और सॉफ्ट लैंडिंग के लिए एक अच्छी तरह से तैयार नीति डिजाइन की आवश्यकता होगी।

48. घरेलू मुद्रास्फीति अप्रैल 2022 में 7.8 प्रतिशत के चरम स्तर पर पहुंचने के बाद मई-जून 2022 में कम होकर 7.0 प्रतिशत हो गई। मई में बड़े अनुकूल आधार प्रभावों के साथ-साथ माह-दर-माह कीमतों में वृद्धि (संवेग) की क्रमिक कमी ने यह नरमी लाई। हेडलाइन सीपीआई मूल्य गति मई में घटकर 0.94 प्रतिशत और जून में 0.52 प्रतिशत हो गई, जो अप्रैल में 1.43 प्रतिशत थी। मौसमी रूप से समायोजित वार्षिक दर (एसएएआर) के आधार पर हेडलाइन सीपीआई भी अप्रैल में 12.8 प्रतिशत से घटकर जून में 2.6 प्रतिशत हो गई। अंशदान के संदर्भ में, जबकि मई में हेडलाइन कीमत गति में गिरावट मुख्य रूप से कोर (खाद्य और ईंधन को छोड़कर सीपीआई) के कारण थी, खाद्य ने भी जून तक हेडलाइन कीमत दबावों में मंदी में योगदान देना शुरू कर दिया। मूल्य संवेग में गिरावट व्यापक रूप से खाद्य समूह के भीतर सभी मदों पर आधारित थी। दूसरी ओर, मुख्य संवेग में नरमी मुख्य रूप से पेट्रोल और डीजल की कीमतों में एकतरफा गिरावट (उत्पाद शुल्क में कटौती के पूर्ण प्रत्यक्ष प्रभाव को दर्शाती हुई) से प्रभावित थी। कुछ नरमी के बावजूद, जून के लिए सीपीआई मुद्रास्फीति5 के विभिन्न चुने हुए माध्य उपायों को 5.7 प्रतिशत से 6.4 प्रतिशत की सीमा में बढ़ाया गया। कुछ नरमी के बावजूद, मुख्य सीपीआई मदों6 के लिए प्रसार सूचकांक भी ऊंचे स्तर पर थे, जिसका अर्थ है कि अंतर्निहित मूल्य दबाव व्यापक आधारित हैं।

49. भारत में परिवारों की मुद्रास्फीति प्रत्याशा, जो अनुकूली और पिछड़े दिखने वाली और मुख्य रूप से खाद्य और ईंधन वस्तुओं (जो कि सीपीआई समूह का लगभग 55 प्रतिशत है) की कीमतों की अपेक्षाओं से प्रभावित हैं, में जुलाई 2022 के दौरान नरमी आई लेकिन ऊंचे स्तरों पर बनी रही। यूरोप में संघर्ष के बाद मुद्रास्फीति में वृद्धि के संदर्भ में मुद्रास्फीति की प्रत्याशा को कम करना, सबसे बड़ा जोखिम है जिसका समाधान एमपीसी ने ऑफ-साइकिल बैठक और फ्रंट लोडेड दर कार्रवाई के माध्यम से किया ताकि कार्रवाइयों की प्रभावकारिता को बढ़ाया जा सके।

50. आगे, यद्यपि अंतरराष्ट्रीय कमोडिटी की कीमतों में गिरावट और मानसून की प्रगति आशावाद के लिए स्थान प्रदान करती है, विशेष रूप से मानसून के स्थानिक और अस्थायी वितरण और खरीफ धान उत्पादन, भारतीय रुपये की विनिमय दर का मूल्यह्रास तथा सेवाओं में लंबित प्रभाव अंतरण हेतु इसके निहितार्थ से काफी अनिश्चितता है। महत्वपूर्ण बात यह है कि वैश्विक भू-राजनीतिक परिदृश्य - अधिकांश मूल्य आघातों का स्रोत - अभी भी अस्थिर बना हुआ है।

51. जबकि डब्ल्यूपीआई मुद्रास्फीति अंतरराष्ट्रीय कमोडिटी मूल्य संवेगों के अनुरूप तेजी से बढ़ी, डब्ल्यूपीआई से सीपीआई मुद्रास्फीति में परिलक्षित उच्च इनपुट लागत का पूर्ण प्रभाव अंतरण अर्थव्यवस्था में प्रचलित सुस्ती के कारण कमजोर मूल्य निर्धारण शक्ति द्वारा नियंत्रित किया गया था। जैसे-जैसे फर्मों की सुस्ती कम होती जाती है और फर्मों की मूल्य निर्धारण शक्ति वापस आती है, एक जोखिम है कि इनपुट लागत में पूर्व में हुई वृद्धि का प्रभाव अंतरण जारी रह सकता है, जो वैश्विक कमोडिटी कीमतों में हालिया गिरावट के अनुकूल प्रभाव को आंशिक रूप से प्रतितुलित कर सकता है। कच्चे तेल की कीमतों में अनिश्चितता बनी हुई है, तथापि उत्पाद शुल्क में कमी जैसे राजकोषीय मध्यक्षेपों के प्रभाव के कारण हाल की अवधि7 में कच्चे तेल की उच्च कीमतों का खुदरा मुद्रास्फीति पर प्रभाव अंतरण मध्यम और निम्न रहा है। इसके अलावा, भारतीय रुपये की विनिमय दर का हालिया मूल्यह्रास भी कमोडिटी की कीमतों में गिरावट के लाभकारी प्रभाव को कम कर सकता है। ये इस पूरे वर्ष कोर सीपीआई मुद्रास्फीति को ऊंचे स्तर पर रख सकते हैं। इसके अलावा, यदि उच्च निर्वाह व्यय की स्थिति बनी रहती है, तो परिवारों की मुद्रास्फीति प्रत्याशा वैविध्यपूर्ण तरीके से मजदूरी में वृद्धि कर सकती हैं और सेवाओं की मुद्रास्फीति को बढ़ा सकती हैं, जो अब तक मंद रही है। इस प्रकार, मौद्रिक नीति को विकसित हो रही इनपुट लागत प्रभाव अंतरण और मजदूरी की गतिशीलता के प्रति सजग रहने और मजदूरी-मूल्य चक्र के उभरने की किसी भी संभावना को रोकने के लिए पूर्वक्रीत कार्रवाई करने की आवश्यकता है।

52. जैसा कि जून नीति के मेरे कार्यवृत्त में उल्लेख किया गया है, हमें एक टर्मिनल दर पर पहुंचने के दौरान इस सख्ती चक्र में बाह्य बेंचमार्क व्यवस्था की शुरूआत के साथ त्वरित और बेहतर मौद्रिक संचरण पर ध्यान देने की आवश्यकता है। ब्याज दर चक्र के ऊर्ध्वगामी बढ़ने के प्रत्युत्तर में, बैंकों ने अप्रैल-जुलाई 2022 के दौरान अपनी बाह्य बेंचमार्क संबद्ध उधार दरों (ईबीएलआर) में तेजी से (90 बीपीएस तक) वृद्धि की है तथा निधि-आधारित उधार दर (एमसीएलआर) की 1 वर्ष की औसत सीमांत लागत में तेजी से (40 बीपीएस तक) वृद्धि की है। रुपये के नए ऋण पर भारित औसत उधार दर (डबल्यूएएलआर) में भी वृद्धि हुई है। यद्यपि खुदरा सावधि जमा दरों के मामले में प्रभाव अंतरण अपेक्षाकृत कम है, बैंकों ने अपनी थोक जमा दरों में उल्लेखनीय वृद्धि की है। जैसे-जैसे ऋण संवृद्धि गति पकड़ रही है, बैंकों से अपेक्षा की जा सकती है कि वे अपने ऋणों के निधिकरण हेतु खुदरा जमा दरों में और वृद्धि करें। इसके अलावा, छोटी बचत योजनाओं (एसएसएस) पर ब्याज दरों में वृद्धि के साथ फार्मूला-आधारित तंत्र के अनुसार जब भी ऐसा होगा, बैंकों पर खुदरा जमा पर ब्याज दरों में वृद्धि करने का दबाव बढ़ेगा।

53. संतुलन पर, वित्तीय वर्ष 2022-23 के लिए मुद्रास्फीति अनुमान, 2022-23 की दूसरी छमाही से हेडलाइन मुद्रास्फीति में क्रमिक अनुशोधन के साथ, 6.7 प्रतिशत पर बरकरार रखा गया है। बेसलाइन पूर्वानुमानों के अनुसार, वर्ष 2022-23 की तीसरी तिमाही तक मुद्रास्फीति 6 प्रतिशत से ऊपर रहने की संभावना है। इसके लिए मौद्रिक नीति को निभाव से वापस लेने पर ध्यान केंद्रित करने की आवश्यकता होगी ताकि यह सुनिश्चित किया जा सके कि फ्रंट-लोडेड नीतिगत दरों में वृद्धि मुद्रास्फीति की प्रत्याशा को कम करे, दूसरे दौर के प्रभावों को स्थिर करे और मूल्य स्थिरता हेतु हमारी प्रतिबद्धता को मजबूती से स्थापित करे। नीतिगत कार्रवाइयों को आगे बढ़ाने से मौद्रिक नीति की विश्वसनीयता मजबूत होने और भविष्य में आक्रामक दर वृद्धि की आवश्यकता को कम करने की आशा है। अधिक विश्वसनीयता अवस्फीति को कम खर्चीला बनाती है, कम होने पर मुद्रास्फीति को कम करने में मदद करती है (ब्लाइंडर, 20008)। इस विश्वसनीयता को स्थापित करने का लाभांश न केवल वास्तविक अर्थव्यवस्था में समसामयिक संचरण में है, बल्कि मध्यावधि में मुद्रास्फीति लक्ष्य को प्राप्त करने के लिए आवश्यक टर्मिनल नीतिगत दर को कम करने में भी है। कुशल समष्टि आर्थिक प्रबंधन ने हाल के दिनों में भारतीय अर्थव्यवस्था को कई आघातों से बचाया है, जिससे यह सुनिश्चित हो गया है कि बहाली एक मजबूत स्थिति में है। इस पृष्ठभूमि के सापेक्ष, मैं रेपो दर में 50 बीपीएस की बढ़ोतरी के लिए वोट करता हूं ताकि लक्ष्य के आसपास मूल्य स्थिरता के लिए एमपीसी की प्रतिबद्धता को मजबूत किया जा सके। मैं यह भी सुनिश्चित करने के लिए निभाव को वापस लेने पर ध्यान केंद्रित करने के लिए मतदान करता हूं कि मुद्रास्फीति आगे बढ़ने के साथ-साथ संवृद्धि का समर्थन करते हुए लक्ष्य के भीतर बनी रहे।

डॉ. माइकल देवब्रत पात्र का वक्तव्य

54. वैश्विक परिदृश्य तेजी से अनिश्चित होता जा रहा है और अधोगामी जोखिमों की ओर झुका हुआ है। संपूर्ण विश्व में मुद्रास्फीति में वृद्धि और महामारी प्रोत्साहन के परिणामों के बारे में अपराध बोध की व्यापक भावना को कम9 करके आंके जाने के साथ, केंद्रीय बैंकों ने दशकों में सबसे आक्रामक, फ्रंट लोडेड और समकालिक मौद्रिक नीति को सख्त किया है। तदनुसार, मंदी या हार्ड लैंडिंग की संभावना उस स्तर तक बढ़ गई है जो अतीत में वास्तविक मंदी से पहले थी।

55. प्रत्येक देश के लिए यह स्वयं पर है कि या तो वे फेड के अनुरूप हो या मुद्रा मूल्यह्रास, आयातित मुद्रास्फीति, व्यापक चालू खाता असंतुलन, पूंजी बहिर्वाह और आरक्षित हानि का सामना करे। इस बीच, यूक्रेन में युद्ध व्यापक होता दिख रहा है और इसके शीघ्र समाप्त होने की संभावना नहीं है। फ्रेंड शोरिंग शुरू हो गई है10।

56. अमेरिकी डॉलर की अविश्वसनीय ताकत एक बड़ी समस्या है जो 31 मार्च 2022 से मात्र एक अंक स्थापित करने के लिए 8.3 प्रतिशत से अधिक बढ़ गया है। भारत में हवा का रुख बदल रहा है और वित्तीय बाजार इसे भांप रहे हैं। इस बदलाव का सबसे हालिया प्रदर्शन बड़ी राहत के रूप में भारतीय रुपये की मजबूत मूल्यवृद्धि है, जिसने जुलाई 2022 की बैठक में फेड की मौद्रिक नीति कार्रवाई में पूरी तरह से मूल्य निर्धारण का पालन किया। वित्तीय वर्ष 2022-23 के दौरान अब तक (3 अगस्त तक) भारतीय रुपया में अमेरिकी डॉलर के मुकाबले 3.9 प्रतिशत गिरावट आई है जो कि एमएससीआई उन्नत अर्थव्यवस्था मुद्रा सूचकांक से 4.4 प्रतिशत अंक कम और एमएससीआई ईएमई मुद्रा सूचकांक (5.1 प्रतिशत) से 1.3 प्रतिशत अंक कम है।

57. यह भारत के मूल सिद्धांतों की अंतर्निहित शक्ति को दर्शाती है। उदाहरण के लिए, भारत में मुद्रास्फीति अपने प्रमुख व्यापारिक भागीदारों11 के भारित औसत से कम है। उच्च आवृत्ति संकेतक बताते हैं कि पिछली तिमाही की तुलना में 2022-23 की पहली तिमाही में संवेग में कुछ कमी आई है, लेकिन विश्व के बाकी हिस्सों के विपरीत संवेग अभी भी सकारात्मक है। अत्यधिक अस्थिर वैश्विक वातावरण द्वारा प्रदान किए गए नकारात्मक पक्ष के बावजूद, भारत की वास्तविक जीडीपी संवृद्धि आरबीआई के अनुमानों से अनुसार है। पोर्टफोलियो निवेश भारत में वापस आ रहा है - जुलाई के महीने में इक्विटी12 के नेतृत्व में 458 मिलियन अमेरिकी डॉलर का शुद्ध अंतर्वाह दर्ज किया गया है। 17 जून 2022 से लगभग एक महीने की अवधि में, बीएसई सेंसेक्स 13.6 प्रतिशत बढ़ा है - ये लाभ कॉर्पोरेट आय के साथ संरेखित है जहाँ कई कंपनियों ने पहली तिमाही में मजबूत परिणाम दिए हैं। 10-वर्षीय सरकारी प्रतिभूति बेंचमार्क पर प्रतिफल 16 जून 2022 को अपने 7.62 प्रतिशत के चरम स्तर से कम हो गया है और 30-40 आधार अंक नीचे कारोबार कर रहा है। ऋण संवृद्धि बढ़ने के कारण बैंकिंग प्रणाली में अधिशेष चलनिधि में कमी आई है। मुद्रा बाजारों में ब्याज दरें नीतिगत रेपो दर के अनुरूप हैं, जो निभाव को वापस लेने के सुविचारित रुख को दर्शाती हैं। अन्य अल्पकालिक दरों में मजबूती आई है। मौद्रिक संचरण वर्तमान में उधार दरों के लिए मजबूत है, लेकिन जमा दरों ने पकड़ शुरू कर दी है। कुल मिलाकर, भारतीय अर्थव्यवस्था शेष विश्व की तुलना में एक सकारात्मक संवृद्धि विभेदक संचालित कर रही है।

58. मौद्रिक नीति, अनदेखी और अनसुनी, ने इस कड़ी में महत्वपूर्ण भूमिका निभाई है। अब तक की फ्रंट लोडेड और पूर्वक्रीत कार्रवाइयां पहले से ही परिवारों की मुद्रास्फीति प्रत्याशा में कार्य कर रही हैं। वर्तमान मुद्रास्फीति के बारे में उनकी धारणा के साथ-साथ तीन महीने और एक वर्ष आगे की उनकी प्रत्याशा में आरबीआई के सर्वेक्षण के नवीनतम दौर में काफी गिरावट आई है। इसके अलावा, उनकी धारणाओं और अपेक्षाओं के बारे में अनिश्चितता (भिन्नता के उनके संबंधित गुणांकों द्वारा मापी गई) कम हो गई है, जो स्थिरता का संकेत है। आने वाले वर्ष में उत्पाद समूहों में मूल्य दबाव कम होने के बारे में उपभोक्ताओं का विश्वास बढ़ रहा है। वैश्विक खाद्य कमी और कीमतों से जूझ रही दुनिया में, स्थिर खरीद परिचालन और उचित बफर स्टॉक संवृद्धि के दृष्टिकोण के लिए सकारात्मक हैं और खाद्य मुद्रास्फीति प्रक्षेपवक्र के लिए सकारात्मक हैं। निस्संदेह, दक्षिण पश्चिम मानसून का एक और अधिक स्थानिक वितरण इन गुंजाइशों को और मजबूत कर सकता है।

59. यद्यपि ऐसा लगता है कि मुद्रास्फीति का चरम स्तर जा चुका है, फिर भी यह अत्यंत उच्च है। मुद्रा मूल्यह्रास, मौसमी दबाव और मानसून की असमान प्रगति के रूप में मुद्रास्फीति के प्रक्षेपवक्र के जोखिम हाल ही में दर्ज संवेग में नरमी को बढ़ा सकते हैं।

60. आपूर्ति आघातों के लिए मौद्रिक नीति प्रतिक्रिया को अपेक्षाओं के प्रबंधन और विश्वसनीयता को मजबूत करने पर आधारित होना चाहिए। अनुभवजन्य रूप से, यह प्रदर्शित किया जा सकता है कि जब एक आघात अस्थायी होता है, यदि विश्वसनीयता अधिक है तो मुद्रास्फीति, बिना किसी मौद्रिक नीति कार्रवाई की आवश्यकता के, संतुलन में लौट आती है। दूसरी ओर, बार-बार आपूर्ति के आघात लागत में वृद्धि, प्रत्याशा, विनिमय दर और मांग चैनलों के माध्यम से दूसरे दौर के प्रभावों को उत्प्रेरित करते हैं, जो पूर्वक्रीत मौद्रिक नीति कार्रवाई का समर्थन करते हैं। पूर्ण विश्वसनीयता के साथ भी, मौद्रिक नीति बार-बार आपूर्ति के आघातों के दूसरे दौर के प्रभावों को अनदेखा नहीं कर सकती है। मुद्रास्फीति लक्ष्य लंबी अवधि के लिए भंग रह सकता है। यह प्रत्याशाओं को अस्थिर कर सकता है और अंततः उच्च मुद्रास्फीति में परिलक्षित हो सकता है। उच्च विश्वसनीयता, बार-बार आपूर्ति आघातों के दूसरे दौर के प्रभावों हेतु मौद्रिक नीति की प्रतिक्रिया को कम कर सकती है - इसका विकल्प नहीं हो सकती है। मौद्रिक नीति की कार्रवाइयों को आगे बढ़ाकर, मुद्रास्फीति लक्ष्य के प्रति प्रतिबद्धता दिखा कर विश्वसनीयता का प्रदर्शन किया जाता है।

61. मौद्रिक नीति की विश्वसनीयता का एक अन्य आयाम इसकी प्रतिक्रिया का समय है। अपूर्ण विश्वसनीयता के साथ, बार-बार प्रतिकूल आपूर्ति आघातों के लिए मौद्रिक नीति की प्रतिक्रिया में देरी से विश्वसनीयता का एक और नुकसान होता है, मुद्रास्फीति प्रत्याशा अस्थिर हो जाती है और अंततः, उच्च मुद्रास्फीति के परिणाम संवृद्धि के उच्च घाटे के साथ होते हैं। तदनुसार, यह आवश्यक है कि (ए) आघात की अवधि का मूल्यांकन करें और (बी) मुद्रास्फीति के सामान्यीकरण से बचने के लिए दूसरे दौर के प्रभावों के किसी भी संकेत पर प्रतिक्रिया दें।

62. वर्तमान समय में आघात बड़े और आवर्ती हैं। महामारी से मुक्त व्यय में रिबाउंड के साथ संयुक्त रूप से, वे मुद्रास्फीति के अनुमानों को अनियंत्रित करने का जोखिम उठाते हैं। मौद्रिक नीति की अग्रिम कार्रवाइयों से मुद्रास्फीति के अनुमानों को पुख्ता आधार पर नियंत्रित जा सकता है, लक्ष्य के साथ मुद्रास्फीति को पुनः संरेखित किया जा सकता है और मध्यावधि में संवृद्धि में हुई हानि को कम किया जा सकता है क्योंकि यह बहाली के समय के दौरान है। लंबी अवधि में छोटे-छोटे कदमों से मुद्रास्फीति की जड़ें मजबूत हो सकती हैं और मुद्रास्फीति के अनुमान स्थिर हो सकते हैं।

63. मैं नीतिगत दर में 50 आधार अंकों की वृद्धि और एमपीसी के संकल्प में व्यक्त निभाव को वापस लेने के रुख के लिए वोट करता हूं।

श्री शक्तिकान्त दास का वक्तव्य

64. जून 2022 में पिछली एमपीसी बैठक के बाद से, वैश्विक अर्थव्यवस्था में काफी मंदी आई है, जिसका अब अंतर्राष्ट्रीय मुद्रा कोष (आईएमएफ) के अनुसार 2022 में केवल 3.2 प्रतिशत बढ़ने की उम्मीद है। साथ ही, वैश्विक मुद्रास्फीति और दृढ़ हो गई है और उन्नत अर्थव्यवस्थाओं (एई) के लिए लगभग 6.6 प्रतिशत और उभरते बाजार और विकासशील अर्थव्यवस्थाओं (ईएमडीई) के लिए 9.5 प्रतिशत तक उच्च और लंबे समय तक बने रहने का अनुमान है (आईएमएफ, जुलाई 2022)। इसने दुनिया भर के केंद्रीय बैंकों द्वारा एक समकालिक और आक्रामक मौद्रिक सख्ती को ट्रिगर कर दिया है, जिससे लगभग एक दशक की निभावकारी नीतियों के बाद वैश्विक वित्तीय स्थिति सख्त हो गई है।

65. हालांकि घरेलू मोर्चे पर, मुद्रास्फीति अप्रैल 2022 के अपने हालिया बढ़ोत्तरी के बाद से कम और स्थिर रही है, लेकिन यह अस्वीकार्य और असुविधाजनक रूप से उच्च बनी हुई है। मुद्रास्फीति का उच्च स्तर 23 सीपीआई उप-समूहों / समूहों में से 13 के साथ वैविध्यपूर्ण बना हुआ है, जिसमें सीपीआई बास्केट का लगभग 60 प्रतिशत शामिल है तथा जून 2022 में 6 प्रतिशत से अधिक मुद्रास्फीति दर्ज की गई है। हालांकि आगे चलकर, इस संबंध में शुरुआती संकेत हैं कि मुद्रास्फीति अप्रैल में बढ़ सकती है, लेकिन भू-राजनीतिक तनाव, अस्थिर वैश्विक पण्य कीमतों और वित्तीय बाजारों से उत्पन्न प्रतिकूल वैश्विक स्पिलओवर के कारण काफी अनिश्चितताएं बनी हुई हैं। जबकि वैश्विक खाद्य और औद्योगिक धातुओं की कीमतों में गिरावट से आयातित मुद्रास्फीति कम होनी चाहिए, अमेरिकी डॉलर की मूल्यवृद्धि कुछ लाभ को ऑफसेट कर सकती है। निर्वाह व्यय में लगातार बढ़ोत्तरी की स्थिति मजदूरी-मूल्य सर्पिल पैदा कर सकती है, खासकर तब, जब फर्म मूल्य निर्धारण की शक्ति हासिल कर लेती हैं।

66. दूसरी ओर, घरेलू संवृद्धि लचीली बनी हुई है और हमें कार्रवाई हेतु अवसर प्रदान करती है। 2022-23 की पहली तिमाही के लिए उच्च आवृत्ति संकेतक और उसके बाद अपेक्षित प्रक्षेपवक्र पर विकसित हो रहे हैं। दक्षिण-पश्चिम मानसून में सुधार हुआ है और यह अच्छी प्रगति कर रहा है। यह कृषि की संभावनाओं को बढ़ावा देगा और ग्रामीण उपभोग के पुनरोद्धार में मदद करेगा। संपर्क-गहन सेवाओं ने फिर से वापसी की है और उपभोक्ता मांग और संवृद्धि को आकर्षित कर रहे हैं। केंद्र और राज्यों दोनों के सरकारी व्यय से सकल मांग को समर्थन मिलने की उम्मीद है।

67. निरंतर उच्च मुद्रास्फीति, जब तक कि प्रभावी ढंग से उसका समाधान नहीं किया जाता है, के परिणामस्वरूप मुद्रास्फीति के अनुमान और उनके दूसरे क्रम के प्रभाव अनियंत्रण हो सकते हैं। इसके कारण लक्ष्य दर से मुद्रास्फीति के ऊर्ध्वगामी बहाव को रोकने के लिए उपयुक्त मौद्रिक नीति प्रतिक्रिया की आवश्यकता होती है। मेरा विचार है कि इस समय रेपो दर में 50 आधार अंकों की वृद्धि आवश्यक है और इसलिए, तदनुसार मतदान करता हूँ। मैं निभाव को वापस लेने पर ध्यान केंद्रित रखने के लिए भी मतदान करता हूं।

68. हमारी मौद्रिक और चलनिधि संबंधी कार्रवाइयों का उद्देश्य निरंतर समष्टि आर्थिक और वित्तीय स्थिरता सुनिश्चित करना है, जो मध्यावधि में उच्च संवृद्धि प्रक्षेपवक्र की नींव रख सके। नई चुनौतियों और अति उच्च अनिश्चितताओं, जिसका हम सामना कर रहे हैं, को ध्यान में रखते हुए, हम ‘चाहे जो भी करना पड़े' दृष्टिकोण के साथ अपना कार्य करते रहेंगे।

69. आज के हमारे कार्य संवृद्धि को समर्थन देते हुए सबसे पहले सीपीआई मुद्रास्फीति को लक्ष्य बैंड के भीतर लाने और फिर मध्यावधि में इसे 4.0 प्रतिशत के लक्ष्य के करीब ले जाने की दिशा में हैं। हमारे नीतिगत उपायों के क्रम से मौद्रिक नीति की विश्वसनीयता मजबूत होने और मुद्रास्फीति प्रत्याशाओं को नियंत्रित करने की उम्मीद है। मुद्रास्फीति और आर्थिक गतिविधि अप्रत्याशित गतिकी के आधार पर हमारे कार्य सुविचारित, पूर्ण रूप से सुचिंतित और सक्रिय होंगे।

(योगेश दयाल)

मुख्य महाप्रबंधक

प्रेस प्रकाशनी: 2022-2023/737

|