07 फरवरी 2019

छठा द्विमासिक मौद्रिक नीति वक्तव्य, 2018-19

मौद्रिक नीति समिति (एमपीसी), भारतीय रिज़र्व बैंक का संकल्प

मौद्रिक नीति समिति ने आज की अपनी बैठक में वर्तमान और उभरती समष्टिगत आर्थिक परिस्थिति के आकलन के आधार पर यह निर्णय लिया है कि –

परिणामस्वरूप, एलएएफ के तहत प्रतिवर्ती रेपो दर 6.0 प्रतिशत और सीमांत स्थायी सुविधा (एमएसएफ) दर तथा बैंक दर 6.5 प्रतिशत पर समायोजित हो जाएगी।

एमपीसी ने मौद्रिक नीति रुख को भी नपी-तुली सख्ती से तटस्थ में परिवर्तित करने का निर्णय लिया गया है।

ये निर्णय वृद्धि को सहारा प्रदान करते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) आधारित मुद्रास्फीति के 4 प्रतिशत के मध्यावधिक लक्ष्य को +2/-2 प्रतिशत के दायरे में हासिल करने के उद्देश्य से भी है।

इस निर्णय के समर्थन में प्रमुख विवेचनों का वर्णन नीचे दिए गए विवरण में किया गया है।

आकलन

2. दिसंबर 2018 में अंतिम एमपीसी बैठक के समय से, वैश्विक आर्थिक गतिविधि में मंदी आई है। मुख्य उन्नत अर्थव्यवस्थाओं (एई) में, वर्ष 2018 की चौथी तिमाही में अमेरिका में आर्थिक गतिविधि में कमी आई। वर्ष 2019 की पहली तिमाही की संभावना पर आंशिक सरकारी मंदी के बादल छाए हुए हैं, हालांकि श्रम बाजार की स्थिति मजबूत बनी हुई है। यूरो क्षेत्र में, आर्थिक गतिविधि ने कमजोर औद्योगिक गतिविधि के कारण गति खो दी। जापानी अर्थव्यवस्था में धीरे-धीरे सुधार हो रहा है तथा उदार मौद्रिक नीति रुख से घरेलू खर्च में मदद मिलने की संभावना है।

3. कुछ प्रमुख उभरती अर्थव्यवस्थाओं (ईएमई) में भी आर्थिक गतिविधि धीमे हुई है। चीन में, वर्ष 2018 की चौथी तिमाही में वृद्धि में कमी आई। रूस में आर्थिक गतिविधि ने अपनी गति खो दी जिसमें तेल की नरम कीमतें वृद्धि के लिए डाउनसाइड जोखिम हैं। ब्राजील की अर्थव्यवस्था 2018 के अंत में मजबूत प्रतीत हुई, जिसका कारण उन्नत घरेलू खर्च और निर्यात है, हालांकि औद्योगिक गतिविधि निरंतर रूप से वर्ष 2018 की पहली छमाही के उथल-पुथल से बाहर निकलने के लिए संघर्षरत है। दक्षिण अफ्रीका में, 2018 की चौथी तिमाही में आर्थिक सुधार धीमा रहा, जिसका कारण कमजोर औद्योगिक गतिविधि और मंद निर्यात रहा।

4. कच्चे तेल की कीमतों में दिसंबर के न्यून स्तर से जनवरी की शुरुआत में उत्पादन कटौती के कारण सुधार हुआ किंतु यह अक्तूबर के अपने शीर्ष स्तर से नीचे रही। मूल धातु जिनपर अमेरिका-चीन के व्यापार टकरावों के कारण लगातार अनिश्चितता की वजह से दिसंबर में बिक्री दबाव रहा, व्यापार विवाद और उत्पादन अवरोध के कम होने की उम्मीद में जनवरी में इनकी हानियों की क्षतिपूर्ति हुई। स्वर्ण की कीमतों में वृद्धि हुई है जिसमें भौगोलिक-राजनीतिक अनिश्चितता तथा इक्विटी बाजारों में अस्थिरता की प्रतिक्रिया में सुरक्षित आश्रय मांग से मदद मिली। प्रमुख उन्नत अर्थव्यवस्थाओं और कई मुख्य उभरती बाजार अर्थव्यवस्थाओं में मुद्रास्फीति कम बढ़ी।

5. वैश्विक वित्तीय बाजारों में दिसंबर के उथल-पुथल के बाद शांत सुर पर वर्ष की शुरुआत हुई। उन्नत अर्थव्यवस्थाओं के बीच, अमेरिका के इक्विटी बाजारों में दिसंबर में तीव्र बिक्री (सेल-ऑफ) से उबरे, जो फेडरल द्वारा मौद्रिक नीति की सख्ती, व्यापार तनाव और भावी मंदी से शुरू हुई थी। ईएम स्टॉक बाजार में दिसंबर में नरम आर्थिक आंकड़ों के कारण गिरावट आई थी, उन्होंने प्रमुख अर्थव्यवस्थाओं में उदार मौद्रिक नीति के रुख की प्रत्याशा से हाल में कुछ लाभ दर्ज किया। अमेरिका में 10 वर्षीय प्रतिफल जो दिसंबर में बहुत-महीनों के निम्न स्तर तक घट गया था, वह कच्चे तेल की कीमतों में वृद्धि और सकारात्मक जोखिम भावना के चलते जनवरी में बढ़ गया, हालांकि फेड के रुख में नरमी से लाभ प्रतिबंधित हुए। अन्य उन्नत अर्थव्यवस्थाओं में, यूरो क्षेत्र और जापान में बॉन्ड प्रतिफल वैश्विक वृद्धि के घटते आशावाद के कारण सहज हो गए। अधिकांश उभरती बाजार अर्थव्यवस्थाओं में भी, बॉन्ड प्रतिफलों में सहजता आई। मुद्रा बाजारों में, अमेरिकी डॉलर दबाव में रहा, हालांकि सहज होते व्यापार तनावों ने कुछ सहायता प्रदान की। फेड द्वारा दर बढ़ोतरी चक्र में ठहराव तथा अमेरिका-चीन की व्यापार बातचीत से सकारात्मक परिणामों की उम्मीद में उभरती बाजार अर्थव्यवस्थाओं की मुद्राओं में मूल्यवृद्धि हुई।

6. घरेलू अर्थव्यवस्था की ओर जाते हुए, 7 जनवरी 2019 को केंद्रीय सांख्यिकीय कार्यालय (सीएसओ) ने 2018-19 के पहले अग्रिम अनुमान (एफएई) जारी किए जिसमें भारत की वास्तविक सकल घरेलू उत्पाद (जीडीपी) वृद्धि को 2017-18 के समान स्तर 7.2 प्रतिशत पर रखा गया(पहले संशोधित अनुमान)। 2018-19 के लिए पहले अग्रिम अनुमानों में सकल स्थायी पूंजी निर्माण (जीएफसीएफ) में अभिवृद्धि और उपभोग व्यय (निजी और सरकारी दोनों) में मंदी दिखाई गई। वर्ष 2018-19 में निवल निर्यात में होने वाली गिरावट में कमी होने का अनुमान लगाया गया है।

7. निवेश मांग अर्थात उत्पादन और पूंजीगत माल का आयात के कुछ संकेतक नवंबर/दिसंबर में संकुचित हुए। उद्योग के लिए क्रेडिट प्रवाह नियंत्रित बना रहा। उपलब्ध आंकड़े दर्शाते हैं कि ब्याज भुगतान और सब्सिडी को छोड़कर केंद्र का राजस्व व्यय तीसरी तिमाही में संकुचित हुआ, राज्यों के मामले में यह तेजी से बढ़ा, इस प्रकार सरकारी खर्च में कुल मिलाकर वृद्धि बनी रही।

8. आपूर्ति पक्ष पर, पहले अग्रिम अनुमानों में वास्तविक संवृद्धित सकल मूल्य 2017-18 के 6.9 प्रतिशत की तुलना में 2018-19 में 7.0 प्रतिशत रखा गया है। अनुमानों में कृषि जीवीए वृद्धि में मंदी और औद्योगिक जीवीए वृद्धि में अभिवृद्धि सम्मिलित की गई है। व्यापार, होटलों, संचार और अन्य सेवाओं में मंद गतिविधि के चलते सेवा जीवीए वृद्धि में नरमी आना निर्धारित किया गया है। लोक प्रशासन और रक्षा सेवाओं से भी उदार होने की संभावना है।

9. अभी तक (1 फरवरी 2019 तक) रबि की बुआई पिछले वर्ष की तुलना में कम रही है किंतु विभिन्न फसलों में 4.0 प्रतिशत की कुल कमी इस मौसम की समाप्ति तक पूरी होने की संभावना है। रबि की कम बुआई उत्तर-पूर्वी मानसून में कमी (दीर्घावधि औसत से 44 प्रतिशत नीचे) दर्शाती है, हालांकि प्रमुख जलाश्यों में जल संग्रहण पिछले वर्ष की तुलना में पूर्ण जलाश्य स्तर (31 जनवरी 2019 को) के 44 प्रतिशत पर थोड़ा उच्च रहा, ये रबि मौसम के दौरान सिंचाई का प्रमुख स्रोत होते हैं। इस वर्ष की सर्दियों में ठंड के मौसम की विस्तारित अवधि से गेहूं का उत्पादन बढ़ने की संभावना है जिससे बुआई क्षेत्र में कमी, यदि कोई है, आंशिक रूप से बराबर हो जाएगी।

10. अक्तूबर के त्यौहारी माह में वृद्धि दर्शाने के बाद, औद्योगिक उत्पादन सूचकांक (आईआईपी) द्वारा मापित औद्योगिक गतिविधि नवंबर में मंदी रही। मुख्य उद्योगों में वर्ष-दर-वर्ष वृद्धि दिसंबर में घटकर 2.6 प्रतिशत (वर्ष-दर-वर्ष) हो गई जो विद्युत और कोयले के उत्पादन में हुई मंदी तथा पेट्रोलियम परिष्करण उत्पादों, कच्चे तेल और उर्वरक उत्पादन में कमी से नीचे आ गई। विनिर्माण क्षेत्र में रिज़र्व बैंक के आदेश बही, इन्वेंटरी तथा क्षमता उपयोग सर्वेक्षण (ओबीआईसीयूएस) द्वारा मापित क्षमता उपयोग (सीयू) पहली तिमाही के 73.8 प्रतिशत से बढ़कर दूसरी तिमाही में 74.8 प्रतिशत हो गया, मौसमी रूप से समायोजित क्षमता उपयोग भी 74.9 प्रतिशत से बढ़कर 75.3 प्रतिशत हो गया। जबकि वर्ष 2018-19 की तीसरी तिमाही के लिए रिज़र्व बैंक का औद्योगिक संभावना सर्वेक्षण (आईओएस) का कारोबार आकलन सूचकांक विनिर्माण क्षेत्र में मांग स्थिति में कमी दर्शाता, कारोबार प्रत्याशा सूचकांक (बीईआई) चौथी तिमाही में सुधार की ओर संकेत करता है। जनवरी के लिए मैन्यूफैक्चरिंग परचेजिंग मैनेजर्स सूचकांक (पीएमआई) बढ़े हुए आउटपुट और नए आदेश के कारण विस्तारकारी स्तर में रहा।

11. सेवा क्षेत्र के उच्च बारंबारता सूचक गतिविधि की गति में कुछ नरमी दर्शाते हैं। मोटरसाइकलों और ट्रैक्टरों की बिक्री दिसंबर में ग्रामीण मांग में कमजोरी दर्शाती है। यात्री कारों की बिक्री जो शहरी मांग का सूचक है, संकुचित हो गई जो संभवत ईंधन की कीमतों और अधिदेशित दीर्घावधि बीमा प्रीमियम भुगतानों में अस्थिरता दर्शाता है। वाणिज्यिक वाहनों की बिक्री भी पिछले वर्ष के उच्च आधार से दिसंबर 2018 में कम हो गई। होटलों के उप-खंड अर्थात विदेशी पर्यटक आगंतुक और हवाई यात्री ट्रैफिक के अग्रणी संकेतक नवंबर-दिसंबर में नरमी की ओर संकेत कर रहे हैं। संचार के उप-खंड टेलीफोन उपभोक्ता आधार में अक्तूबर-नवंबर में संकुचन आया, जबकि ब्रॉडबैंड में अक्तूबर में वृद्धि जारी रही। सेवा पीएमआई में पिछले माह में कमी के बावजूद जनवरी 2019 में विस्तार जारी रहा। निर्माण क्षेत्र के सूचक अर्थात इस्पात का उपभोग और सीमेंट के उत्पादन ने अच्छी वृद्धि दिखाना जारी रखा, हालांकि सीमेंट के उत्पादन में नवंबर 2018 में कम वृद्धि हुई जो आधार प्रभाव दिखाती है।

12. सीपीआई में वर्ष-दर-वर्ष परिवर्तन द्वारा मापित खुदरा मुद्रास्फीति अक्तूबर 2018 के 3.4 प्रतिशत से घटकर दिसंबर में 2.2 प्रतिशत हो गई, जो पिछले 18 महीनों में सबसे कम स्तर पर थी। खाद्य मदों में अवस्फीति जारी रही, ईंधन मुद्रास्फीति में तेज गिरावट और खाद्य तथा ईंधन को छोड़कर मुद्रास्फीति में कुछ कमी से हेडलाइन मुद्रास्फीति की कमी में योगदान मिला।

13. खाद्य समूह के पांच घटक-सब्जियां, चीनी, दलहन, अंडे तथा फल खाद्य समूह का लगभग 30 प्रतिशत हैं, दिसंबर में अवस्फीति में रहे। खाद्य के अन्य प्रमुख उप-समूहों-अनाज, दूध और तेल तथा वसा में मुद्रास्फीति नियंत्रित रही। अनाजों में, चावल की कीमतें दिसंबर माह में लगातार चौथे महीने के लिए कम हुई। माँस और मछली तथा गैर-अल्कोहॉलिक पेय पदार्थों की कीमतों की मुद्रास्फीति ने वृद्धि दिखाई जबकि तैयार खाद्य वस्तुओं के लिए यह स्थिर बनी रही।

14. ईंधन और प्रकाश समूह में मुद्रास्फीति अक्तूबर के 8.5 प्रतिशत से घटकर दिसंबर में 4.5 प्रतिशत हो गई, ऐसा तरल पेट्रोलियम गैस (एलपीजी) की कीमतों में तेज कमी के कारण हुआ, जो पेट्रोलियम उत्पादों की अंतरराष्ट्रीय कीमतों में नरमी दर्शाती है। केरोसिन मुद्रास्फीति में इसकी प्रशासित कीमत में नपी-तुली वृद्धि के कारण बढ़ोतरी जारी रही।

15. खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति अक्तूबर के 6.2 प्रतिशत से घटकर दिसंबर में 5.6 प्रतिशत हो गई, ऐसा मुख्य रूप से पेट्रोलियम उत्पादों की अंतरराष्ट्रीय कीमतों में गिरावट के अनुरूप पेट्रोल और डीज़ल की कीमतों में नरमी आने से हुआ। आवास मुद्रास्फीति में कमी जारी रही क्योंकि केंद्र सरकार के कर्मचारियों के आवास किराये भत्ते (एचआरए) में वृद्धि का प्रभाव समाप्त हो गया । तथापि, अनेक उप-समूहों – घरेलू वस्तुओं और सेवाओं, स्वास्थ्य, मनोरंजन और आनन्द तथा शिक्षा में मुद्रास्फीति दिसंबर में बढ़ गई जिससे पेट्रोल, डीज़ल और आवास में कम मुद्रास्फीति का प्रभाव काफी हद तक बराबर हो गया।

16. रिज़र्व बैंक के सर्वेक्षण के दिसंबर 2018 दौर द्वारा मापित परिवार मुद्रास्फीति प्रत्याशाएं पिछले दौर से तीन महीने आगे की अवधि के लिए 80 आधार अंक तथा 12 महीने आगे की अवधि के लिए 130 आधार अंक तक कम हुई जो खाद्य और ईंधन की कीमतों में निरंतर कमी दर्शाती हैं। इनपुट कीमतों में उत्पादकों का मुद्रास्फीति आकलन तीसरी तिमाही में सहज हो गया जैसाकि रिज़र्व बैंक के औद्योगिक संभावना सर्वेक्षण में मत देने वाली विनिर्माण फर्मों द्वारा रिपोर्ट किया गया है।

17. कुछ नरमी के बावजूद फार्म इनपुटों और औद्योगिक कच्चे माल की कीमतों में मुद्रास्फीति उच्च स्तर पर बनी रही। ग्रामीण मजदूरी में वृद्धि अक्तूबर में कम हो गई।

18. भारित औसत कॉल दर (डब्ल्यूएसीआर) का दिसंबर के 20 में से 12 दिवसों, जनवरी में सभी 23 दिवसों और फरवरी (6 फरवरी तक) में चार दिवसों पर नीति रेपो दर से नीचे कारोबार हुआ। डब्ल्यूएसीआर दिसंबर में औसतन रेपो दर से 4 आधार अंक और जनवरी तथा फरवरी में 11 आधार अंक नीचे थी। प्रचलन में रहने वाली मुद्रा दिसंबर और जनवरी के दौरान तेजी से बढ़ी। मुद्रा में विस्तार के कारण उत्पन्न चलनिधि आवश्यकता को रिज़र्व बैंक द्वारा खुला बाजार परिचालन (ओएमए) के अंतर्गत खरीद के जरिए दिसंबर और जनवरी में प्रत्येक बार ₹ 500 बिलियन तक स्थायी चलनिधि उपलब्ध कराकर पूरा किया गया। तदनुसार, ओएमओ के माध्यम से उपलब्ध कराई गई कुल स्थायी चलनिधि वर्ष 2018-19 के दौरान अब तक कुल ₹ 2.36 ट्रिलियन तक पहुंच गई। एलएएफ के अंतर्गत उपलब्ध कराई गई चलनिधि औसतन दैनिक निवल आधार पर दिसंबर में ₹ 996 बिलियन और जनवरी में ₹ 329 बिलियन रही । तथापि, फरवरी में औसत दैनिक चलनिधि स्थिति ₹ 279 बिलियन के औसत अवशोषण के साथ अधिशेष में बदल गई।

19. वर्ष-दर-वर्ष आधार पर निर्यात वृद्धि नवंबर और दिसंबर 2018 में लगभग सपाट रही जिसका प्रमुख कारण उच्च आधार प्रभाव और कमजोर वैश्विक मांग रही। जबकि पेट्रोलियम उत्पादों के निर्यात में वृद्धि सकारात्मक रही, गैर-तेल निर्यात में कमी आई, ऐसा हीरे और जवाहारात, अभियांत्रिकी वस्तुओं, माँस और पोल्ट्री के कम पोत-लदान के कारण हुआ। नवंबर में आयात वृद्धि धीमी हुई तथा दिसंबर 2018 में यह नकारात्मक हो गई। जबकि आयात मात्रा में वृद्धि के अनुरूप पेट्रोलियमल (कच्चे तेल और उत्पाद) के आयात में वृद्धि हुई, गैर-तेल आयात जैसे मोती तथा बहुमूल्य रत्न (स्टोन), स्वर्ण, इलेक्ट्रॉनिक वस्तुओं तथा परिवहन उपस्करों में कमी दर्ज की गई। अप्रैल-दिसंबर 2018 के लिए व्यापारिक वस्तुओं का व्यापार घाटा एक वर्ष पहले के इसके स्तर से थोड़ा सा ज्यादा रहा। निवल सेवा निर्यात जो तेल की कम कीमतों के साथ संयुक्त था, में अक्तूबर तथा नवंबर 2018 में बढ़ोतरी हुई, का तीसरी तिमाही में चालू खाता घाटे पर उपयोग प्रभाव हो सकता है। वित्तपोषण पक्ष पर, अप्रैल-नवंबर 2018 के दौरान भारत में निवल एफडीआई प्रवाह पिछले वर्ष की तुलना में उच्चतर रहा। विदेशी संविभाग प्रवाह नवंबर और दिसंबर 2018 में सुधरने (रिबाउंड) के बाद, जनवरी 2019 में नकारात्मक हो गया। भारत का विदेशी मुद्रा भंडार 1 फरवरी 2019 को 400.2 बिलियन अमेरिकी डॉलर रहा।

संभावना

20. दिसंबर 2018 में पांचवें द्विमासिक मौद्रिक नीति संकल्प में, ऊपरी ओर की जोखिम के साथ 2018-19 के लिए सीपीआई मुद्रास्फीति 2018-19 की दूसरी छमाही में 2.7-3.2 प्रतिशत और 2019-20 की पहली छमाही में 3.8-4.2 प्रतिशत के दायरे में अनुमानित की गई। 2018-19 की तीसरी तिमाही में वास्तविक मुद्रास्फीति आउटकम अनुमान से थोड़ा कम 2.6 प्रतिशत रहा। वर्ष के दौरान मुद्रास्फीति के अनुमानों में गिरावट देखी गई जो मुख्य रूप से खाद्य उप-समूहों में दर्ज की गई नरम मुद्रास्फीति को दर्शाती है।

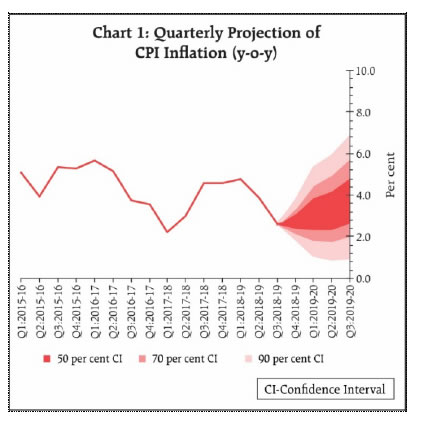

21. आगे कई कारक मुद्रास्फीति की राह को आकार देंगे। पहला, खाद्य पदार्थों की मुद्रास्फीति ने कई वस्तुओं में निरंतर अपस्फीति और अनाज मुद्रास्फीति में महत्वपूर्ण गिरावट के साथ-साथ आश्चर्यचकित करना जारी रखा है। कई खाद्य समूह घरेलू और अंतरराष्ट्रीय स्तर पर अतिरिक्त आपूर्ति की स्थिति का सामना कर रहे हैं। इसलिए, प्रतिकूल आधार प्रभावों के बावजूद खाद्य मुद्रास्फीति के लिए अल्पकालिक दृष्टिकोण विशेष रूप से सौम्य दिखाई देता है। दूसरे, ईंधन समूह में मॉडरेशन प्रत्याशित से अधिक रहा। ग्रामीण उपभोग की वस्तुओं जैसे कि जलाऊ लकड़ी और चिप्स में मुद्रास्फीति, जो चिपचिपी और ऊंचे स्तर पर बनी हुई थी, हाल के महीनों में कम हो गई। बिजली की कीमतों में भी एक अप्रत्याशित बदलाव दिखा, जो ईंधन समूह के लिए एक नरम दृष्टिकोण प्रदान करता है। तीसरा, खाद्य और ईंधन को छोड़कर महंगाई का बढ़ना, हाल ही में स्वास्थ्य और शिक्षा की कीमतों में असामान्य बढ़ोतरी एक बार की घटना हो सकती है। चौथा, कच्चे तेल की कीमत का दृष्टिकोण मोटे तौर पर दिसंबर की नीति के समान है। पाँचवें, रिज़र्व बैंक के सर्वेक्षणों से पता चलता है कि उत्पादकों के इनपुट और आउटपुट मूल्य अपेक्षाओं के साथ-साथ परिवारों की मुद्रास्फीति की उम्मीदों में भी मामूली वृद्धि हुई है। अंत में, केंद्र सरकार के कर्मचारियों के लिए एचआरए वृद्धि का प्रभाव अपेक्षित लाइनों के साथ पूरी तरह से अलग हो गया है। इन विकासों को ध्यान में रखते हुए और 2019 में एक सामान्य मानसून मानकर, केंद्रीय प्रक्षेप वक्र के आसपास मोटे तौर पर संतुलित जोखिमों के साथ क्यू 4: 2018-19 में सीपीआई मुद्रास्फीति का मार्ग नीचे की ओर 2.8 प्रतिशत, एच 1: 2019-20 में 3.2-3.4 प्रतिशत और क्यू3: 2019-20 में 3.9 प्रतिशत संशोधित किया गया है।

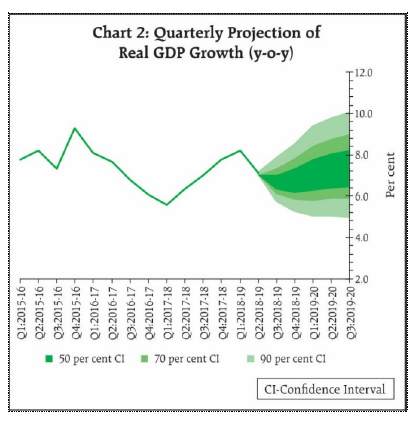

22. विकासात्मक दृष्टिकोण की ओर मुड़ते हुए दिसंबर पॉलिसी में निचली ओर की जोखिम के साथ 2018-19 के लिए जीडीपी वृद्धि 7.4 प्रतिशत (एच 2 में 7.2-7.3 प्रतिशत) और एच 1: 2019-20 के लिए 7.5 प्रतिशत का अनुमान लगाया गया था। सीएसओ ने 2018-19 के लिए सकल घरेलू उत्पाद की वृद्धि दर 7.2 प्रतिशत रहने का अनुमान लगाया है। चालू वर्ष से परे, विकास का दृष्टिकोण निम्नलिखित कारकों से प्रभावित होने की संभावना है। पहले, वाणिज्यिक क्षेत्र में समग्र बैंक ऋण और समग्र वित्तीय प्रवाह का मजबूत होना जारी है, लेकिन अभी तक उनका आधार व्यापक नहीं हुआ है। दूसरी बात यह है कि नरम कच्चे तेल की कीमतों के बावजूद और शुद्ध निर्यात पर भारतीय रुपये के हाल ही में मूल्यह्रास के सुस्त प्रभाव के कारण, धीमी वैश्विक मांग प्रतिकूल प्रभाव बढ़ा सकती है। विशेष रूप से, व्यापार तनाव और संबंधित अनिश्चितताएं वैश्विक वृद्धि को नियंत्रित करती दिखाई देती हैं। उपरोक्त कारकों को ध्यान में रखते हुए, समान रूप से संतुलित जोखिम के साथ 2019-20 के लिए सकल घरेलू उत्पाद की वृद्धि दर 7.4 प्रतिशत - एच 1 में 7.2-7.4 प्रतिशत और क्यू 3 में 7.5 प्रतिशत की सीमा तक अनुमानित है।

23. मुद्रास्फीति के मौजूदा निम्न स्तर और सौम्य खाद्य मुद्रास्फीति दृष्टिकोण को दर्शाते हुए निकट अवधि में हेडलाइन मुद्रास्फीति नरम रहने का अनुमान है। निकट अवधि से परे, कुछ अनिश्चितताओं की सावधानीपूर्वक निगरानी आवश्यक है। सबसे पहले, हाल की अवधि में सब्जी की कीमतें अस्थिर रही हैं; सब्जी की कीमतों में उलटफेर खाद्य मुद्रास्फीति प्रक्षेप वक्र के लिए जोखिम बढ़ा सकते है। दूसरे, तेल की कीमत का दृष्टिकोण धुंधला बना हुआ है। तीसरा, व्यापार तनाव और भू-राजनीतिक अनिश्चितताओं का एक और बड़ा कारण वैश्विक विकास की संभावनाओं, वैश्विक मांग में गिरावट और वैश्विक कमोडिटी की कीमतों को, विशेष रूप से तेल की कीमतें को नरम कर सकता है। चौथा, स्वास्थ्य और शिक्षा की कीमतों में असामान्य वृद्धि को बारीकी से देखने की जरूरत है। पांचवां, वित्तीय बाजार अस्थिर बने हुए हैं। छठे, मानसून का परिणाम सामान्य माना जाता है; वर्षा में कोई भी स्थानिक या अस्थायी परिवर्तन खाद्य मुद्रास्फीति दृष्टिकोण को बदल सकता है। अंत में, 2019-20 के लिए केंद्रीय बजट में कई प्रस्तावों के कारण प्रयोज्य आय बढ़कर कुल मांग को बढ़ावा मिलने की संभावना है, लेकिन कुछ उपायों का पूर्ण प्रभाव समय की अवधि में लागू हो जाने की संभावना है।

24. एमपीसी नोट करता है कि आउटपुट अंतर मामूली रूप से कम हो गया है क्योंकि वास्तविक आउटपुट संभावित से कम है। निवेश गतिविधि ठीक हो रही है लेकिन मुख्य रूप से बुनियादी ढांचे पर सार्वजनिक खर्च से समर्थित है। जरूरत निजी निवेश गतिविधि और निजी उपभोग को मजबूत करने की है।

25. इस पृष्ठभूमि में, एमपीसी ने मौद्रिक नीति के रुख को नपी-तुली कसावट से तटस्थ में बदलने और नीतिगत रेपो दर को 25 आधार अंकों तक कम करने का निर्णय लिया है।

26. मौद्रिक नीति के रुख को बदलने का निर्णय सर्वसम्मति से लिया गया। नीति रेपो दर को कम करने के संबंध में, डॉ.रविंद्र एच. ढोलकिया, डॉ. पामी दुआ, डॉ. माइकल देवव्रत पात्रा और श्री शक्तिकान्त दास ने निर्णय के पक्ष में मतदान किया। डॉ. चेतन घाटे और डॉ.विरल वी. आचार्य ने नीतिगत दर को अपरिवर्तित रखने के लिए मतदान किया। एमपीसी स्थायी आधार पर 4 प्रतिशत की हेडलाइन मुद्रास्फीति के लिए मध्यम अवधि के लक्ष्य को प्राप्त करने के लिए अपनी प्रतिबद्धता को दोहराती है। एमपीसी की बैठक के मिनट 21 फरवरी 2019 तक प्रकाशित किए जाएंगे।

27. एमपीसी की अगली बैठक 2 से 4 अप्रैल 2019 तक निर्धारित की गई है।

जोस जे. कट्टूर

मुख्य महाप्रबंधक

प्रेस प्रकाशनी : 2018-2019/1877 |