20 जून 2018

मौद्रिक नीति समिति की 4-6 जून 2018 को हुई बैठक के कार्यवृत्त

[भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45जेडएल के अंतर्गत]

संशोधित भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45जेडबी के अंतर्गत गठित मौद्रिक नीति समिति (एमपीसी) की ग्यारहवीं बैठक 4-6 जून 2018 को भारतीय रिज़र्व बैंक, मुंबई में आयोजित की गई।

2. बैठक में सभी सदस्य – डॉ. चेतन घाटे, प्रोफेसर, भारतीय सांख्यिकी संस्थान; डॉ. पामी दुआ, निदेशक, दिल्ली अर्थशास्त्र स्कूल; और डॉ. रविन्द्र एच. ढोलकिया, पूर्व प्रोफेसर, भारतीय प्रबंधन संस्थान, अहमदाबाद; डॉ. माइकल देबब्रत पात्र, कार्यपालक निदेशक (भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45जेडबी(2)(सी) के अंतर्गत केंद्रीय बोर्ड द्वारा नामित रिज़र्व बैंक का अधिकारी); डॉ. विरल वी. आचार्य, उप-गवर्नर, मौद्रिक नीति प्रभारी उपस्थित हुए और इसकी अध्यक्षता डॉ. उर्जित आर. पटेल, गवर्नर द्वारा की गई।

3. संशोधित भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45जेडएल के अनुसार, रिज़र्व बैंक मौद्रिक नीति समिति की प्रत्येक बैठक के चौदहवें दिन इस बैठक की कार्यवाहियों के कार्यवृत्त प्रकाशित करेगा जिसमें निम्नलिखित शामिल होगा:–

(क) मौद्रिक नीति समिति की बैठक में अपनाया गया संकल्प;

(ख) उपर्युक्त बैठक में अपनाए गए संकल्प पर मौद्रिक नीति के प्रत्येक सदस्य को प्रदान किया गया वोट; और

(ग) उपर्युक्त बैठक में अपनाए गए संकल्प पर धारा 45जेडआइ की उप-धारा (11) के अंतर्गत मौद्रिक नीति समिति के प्रत्येक सदस्य का वक्तव्य।

4. मौद्रिक नीति समिति ने उपभोक्ता विश्वास, परिवार मुद्रास्फीति प्रत्याशा, कॉर्पोरेट क्षेत्र का कार्यनिष्पादन, क्रेडिट स्थिति, औद्योगिक, सेवा और बुनियादी सुविधा क्षेत्रों की संभावना तथा व्यावसायिक पूर्वानुमानकर्ताओं के अनुमानों का आकलन करने के लिए रिज़र्व बैंक द्वारा करवाए गए सर्वेक्षणों की समीक्षा की। समिति ने इन संभावनाओं के विभिन्न जोखिमों के ईर्द-गिर्द स्टाफ के समष्टि आर्थिक अनुमानों और वैकल्पिक परिदृश्यों की विस्तृत रूप से समीक्षा की। उपर्युक्त पर और मौद्रिक नीति के रुख पर व्यापक चर्चा करने के बाद एमपीसी ने संकल्प अपनाया जिसे नीचे प्रस्तुत किया गया है।

संकल्प

5. मौद्रिक नीति समिति ने आज की अपनी बैठक में वर्तमान और उभरती समष्टिगत आर्थिक परिस्थिति के आकलन के आधार पर यह निर्णय लिया है कि:

- चलनिधि समायोजन सुविधा (एलएएफ) के तहत नीतिगत रिपो दर को 25 आधार अंक बढ़ाकर 6.25 प्रतिशत किया जाए।

परिणामस्वरूप, एलएएफ के तहत प्रतिवर्ती रेपो दर 6.0 प्रतिशत पर और सीमांत स्थायी सुविधा (एमएसएफ) दर तथा बैंक दर 6.50 प्रतिशत पर बरकरार रहेगी।

एमपीसी का निर्णय मौद्रिक नीति के तटस्थ रुझान के अनुरूप है। इसका तारतम्य, वृद्धि को सहारा प्रदान करते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) आधारित मुद्रास्फीति के 4 प्रतिशत के मध्यावधिक लक्ष्य को +2/-2 प्रतिशत के दायरे में रखने के उद्देश्य से भी है। इस निर्णय के समर्थन में प्रमुख विवेचनों का वर्णन नीचे दिए गए विवरण में किया गया है।

आकलन

6. एमपीसी की अप्रैल में अंतिम बैठक के समय से वैश्विक आर्थिक गतिविधि में विस्तार जारी है, हालांकि गति में कुछ सहजता आई है। उन्नत अर्थव्यवस्थाओं (एई) में, अमेरिकी अर्थव्यवस्था ने नरम निजी खर्च और कम आवासीय निवेश के चलते वर्ष की शुरुआत कमजोरी के साथ की है, तथापि, दूसरी तिमाही में मजबूत खुदरा बिक्री और उन्नत रोजगार आंकड़ों के साथ सुधार प्रतीत होता है। यूरो क्षेत्र की वृद्धि में पहली तिमाही में गिरावट आई, हाल के औद्योगिक उत्पादन के आंकड़े और कमजोर उपभोक्ता और कारोबारी भावना से गति में कमी की ओर संकेत करते हैं। जापानी अर्थव्यवस्था पहली तिमाही में संकुचित हुई, हालांकि दूसरी तिमाही में इसमें सुधार होने की संभावना है जैसाकि निर्यात और विनिर्माण खरीद प्रबंधक सूचकांक (पीएमआई) पर हाल के आंकड़ों द्वारा संकेत दिया गया है।

7. प्रमुख उभरती बाजार अर्थव्यवस्थाओं (ईएमई) में आर्थिक गतिविधि काफी लचीली रही। चीनी अर्थव्यवस्था ने पहली तिमाही में मजबूत गति कायम रखी, औद्योगिक उत्पादन पर हाल ही के आंकड़े और पीएमआई दर्शाता है कि दूसरी तिमाही में वृद्धि के स्थिर रहने की संभावना है। रूसी अर्थव्यवस्था में वर्ष 2017 के अंत में नरमी के बाद हाल के वर्षों में बढ़ोतरी प्रतीत होती है, दोनों विनिर्माण और सेवाओं के पीएमआई में अप्रैल में बढोतरी हुई। दक्षिण अफ्रीका में, राजनीतिक स्थिरता आने से वृद्धि संभावनाओं में सुधार हुआ है जैसाकि उपभोक्ता विश्वास, विनिर्माण पीएमआई और खुदरा बिक्री में प्रतिलक्षित हुआ है। इसके विपरीत, ब्राजील से उच्च बेरोजगारी और नरम औद्योगिक उत्पादन पर कमजोर आंकड़े दर्शाते हैं कि मंदी के प्रभाव बने हुए हैं।

8. वैश्विक व्यापार वृद्धि में मजबूती बनी हुई है, हालांकि भौगोलिक-राजनीतिक तनाव से हाल ही में निर्यात आदेशों और हवाई माल भाड़े में गिरावट आई है। बढ़े हुए भौगोलिक-राजनीतिक तनाव के कारण कच्चे तेल की कीमतें 24 मई तक तेजी से बढ़ी किंतु इसके बाद पेट्रोलियम निर्यातक देशों के संगठन (ओपेक) और रूस द्वारा आपूर्ति को सहज करने की संभावनाओं से कीमतों में नरमी आई। रूस पर अमेरिकी प्रतिबंधों के कारण मूल धातु विशेषकर एल्यूमिनियम की कीमतें बढ़ गई। मजबूत डॉलर के कारण स्वर्ण ने बिक्री दबाव देखा है किंतु पिछले सप्ताह में यूरो क्षेत्र में राजनीतिक अनिश्चितता के कारण इस धातु में सुधार हुआ। बढ़ती पण्य-वस्तु कीमतों के आंशिक रूप से कुछ प्रमुख उन्नत और उभरती अर्थव्यवस्थाओं में मुद्रास्फीति दबाव बढ़ गया।

9. वित्तीय बाजारों पर मौद्रिक नीति प्रत्याशाओं और भौगोलिक-राजनीतिक गतिविधियों को प्रमुख रूप से असर पड़ा। इक्विटी बाजार निष्पादन क्षेत्रों में अलग-अलग रहा है, जो उन्नत अर्थव्यवस्थाओं में पहली तिमाही के मजबूत अर्जन और व्यापार तनाव के कम होने के चलते ठीकठाक अभिलाभ हुआ है, जबकि प्रमुख उभरती बाजार अर्थव्यवस्थाओं में स्टॉकों को बढ़ते हुए डॉलर और फेडरल रिज़र्व बैंक द्वारा और वृद्धि की प्रत्याशाओं के चलते सेल-ऑफ का सामना करना पड़ा है। अमेरिका में 10 वर्षीय सॉवरेन प्रतिफल मई के मध्य में 3 प्रतिशत को पार कर गया जिसका कारण मजबूत आर्थिक आंकड़े और सख्त मौद्रिक नीति की प्रत्याशाएं रही किंतु बाद में सुरक्षित आश्रय मांग के कारण इसमें नरमी आई, अन्य मुख्य उन्नत अर्थव्यवस्थाओं (एई) में भी प्रतिफलों में नरमी आई। तथापि, अधिकांश ईएमईज में, वैश्विक बाजार में बढ़ते डॉलर की कमी के कारण उनके ऋण के लिए कम हुई विदेशी भूख के चलते बॉन्ड प्रतिफल बढ़ गए हैं। मुद्रा बाजारों में, अमेरिकी डॉलर ने दिसंबर 2017 से लेकर मई में अपने उच्चतम स्तर को छुआ। डॉलर की तुलना में यूरो में काफी मूल्यह्रास हुआ जो मिश्रित कारक दिखाता है जिसमें यूरो क्षेत्र के लिए नरम वृद्धि आंकड़े शामिल हैं जिन्होंने दर्शाया कि यूरोपीय सेंट्रल बैंक द्वारा मौद्रिक नीति के सामान्यीकरण में विलंब हो सकता है और दूसरा कारक इसके दक्षिणी क्षेत्र में अनिश्चितता भी है। समान्य तौर पर ईएमई मुद्राओं में अमेरिकी डॉलर की तुलना में मूल्यह्रास हुआ है।

10. घरेलू मोर्चे पर केंद्रीय सांख्यिकीय कार्यालय (सीएसओ) ने 31 मई को वर्ष 2017-18 की चौथी तिमाही के लिए राष्ट्रीय आय लेखों के तिमाही अनुमान और वर्ष 2017-18 के लिए अनंतिम अनुमान जारी किए। वर्ष 2017-18 के लिए सकल घरेलू उत्पाद (जीडीपी) 6.7 प्रतिशत अनुमानित की गई है जो 28 फरवरी को जारी किए गए दूसरे अग्रिम अनुमानों से 0.1 प्रतिशत अंक ज्यादा है। बंपर फसल और ग्रामीण आवास और इंफ्रास्ट्रक्चर पर सरकार के जोर के चलते विशेषकर उन्नत ग्रामीण मांग के कारण निजी अंतिम उपभोग व्यय में काफी अधिक बढ़ोतरी से इस वृद्धि को सहारा मिला है। तिमाही आंकड़े दर्शाते हैं कि वर्ष 2017-18 की चौथी तिमाही में अर्थव्यवस्था 7.7 प्रतिशत से बढ़ी जो पिछली सात तिमाहियों में सबसे तेज गति है। सकल स्थायी पूंजी निर्माण (जीएफसीएफ) वृद्धि चौथी तिमाही तक लगातार तीन तिमाहियों में बढ़ी।

11. आपूर्ति पक्ष पर, कृषि और संबद्ध कार्यकलापों के अनुमानों को भी बढ़ाया गया है जिनमें वर्ष के दौरान खाद्यान्न और बागवानी में अब तक के सबसे अधिक उत्पादन द्वारा सहायता मिली। तिमाही आधार पर, वर्ष 2017-18 की चौथी तिमाही में कृषि वृद्धि तेजी से बढ़ी। 16 अप्रैल को भारतीय मौसम विभाग (आईएमडी) ने सामान्य दक्षिण-पश्चिमी मानसून वर्षा का पूर्वानुमान लगाया है जिसकी 30 मई को पुनः पुष्टि की गई। यह कृषि क्षेत्र के लिए अच्छा संकेत है।

12. औद्योगिक वृद्धि में भी मजबूती आई जो विनिर्माण के मजबूत निष्पादन को प्रतिलक्षित करती है, यह चौथी तिमाही में निरंतर तीन तिमाहियों में तेज हुई है। विनिर्माण फर्मों द्वारा क्षमता उपयोग वर्ष 2017-18 की चौथी तिमाही में काफी बढ़ा जैसाकि रिज़र्व बैंक के आदेश बही, इन्वेंटरी और क्षमता उपयोग सर्वेक्षण (ओबीआईसीयूएस) के नवीनतम दौर में देखा गया। कोयले के उत्पादन में तेज विस्तार के कारण आठ मुख्य उद्योगों का उत्पादन अप्रैल में तीव्र हुआ जो 42 महीनों के अपने उच्च स्तर पर पहुंच गया। सीमेंट उत्पादन ने भी अप्रैल में लगातार छह महीनों के लिए दुहरी अंकों में वृद्धि दिखाई। तथापि, विद्युत उत्पादन में कमी आई। रिज़र्व बैंक के औद्योगिक संभावना सर्वेक्षण (आईओएस) के अप्रैल-जून दौर के शुरुआती परिणामों के अनुसार, इनपुट कीमतों में उल्लेखनीय वृद्धि और घरेलू और बाह्य मांग स्थिति की अवधारणों के कारण वर्ष 2018-19 की पहली तिमाही में गतिविधि में कम दर से विस्तार होने की संभावना है। तथापि, नए घरेलू आदेशों और निर्यात के सहारे मई में विनिर्माण पीएमआई लगातार दसवें महीने के लिए विस्तारकारी मोड में रहा।

13. हालांकि, व्यापार, होटल, परिवहन और संचार तथा वित्तीय सेवाओं जैसे कुछ संघटकों में कम वृद्धि के कारण सेवा क्षेत्र की वृद्धि नीचे की ओर संशोधित की गई, फिर भी यह मजबूत रही। निर्माण कार्यकलाप ने नई श्रृंखला (आधार 2011-12) में चौथी तिमाही में उच्चतम वृद्धि दर्ज की। विभिन्न उच्च बारंबारता सूचक भी सेवा क्षेत्र का लचीला निष्पादन दर्शाते हैं। ट्रैक्टरों और दुपहिया वाहनों की बढ़ती बिक्री ग्रामीण मांग की मजबूती दर्शाती है। वाणिज्यिक वाहनों की बिक्री भी अप्रैल में तेज हुई। रेलवे के राजस्व अर्जन मालभाड़ा ट्रैफिक में वृद्धि हुई जिसका कारण कोयले, उर्वरकों और सीमेंट में बढ़ोतरी थी। यात्री वाहनों की बिक्री वृद्धि तेज हुई किंतु अप्रैल में लागतार तीसरे महीने के लिए बंदरगाह ट्रैफिक में गिरावट आई। अप्रैल में घरेलू हवाई यात्री ट्रैफिक उल्लेखनीय रूप से बढ़ा। निर्माण कार्यकलाप के दो मुख्य सूचक-सीमेंट उत्पादन वृद्धि तेज हुई और इस्पात उपभोग में सुधार हुआ। सेवा पीएमआई मई में थोड़ी कम हुई जो कारोबारी गतिविधि में कमी और नए आदेशों का ठहराव प्रतिलक्षित करती है।

14. सीपीआई में वर्ष-दर-वर्ष बदलाव द्वारा मापित खुदरा मुद्रास्फीति अप्रैल में तेजी से बढ़कर 4.6 प्रतिशत हो गई, ऐसा मुख्य रूप से खाद्य और ईंधन को छोड़कर मुद्रास्फीति में काफी वृद्धि के कारण हुआ। केंद्रीय कर्मचारियों के लिए आवास किराया भत्तों (एचआरए) में वृद्धि के अनुमानित प्रभाव को छोड़कर हेडलाइन मुद्रास्फीति मार्च के 3.9 प्रतिशत से बढ़कर अप्रैल में 4.2 प्रतिशत हो गई। खाद्य मुद्रास्फीति लगातार चौथे महीने के लिए नरम रही, ऐसा सब्जियों की कीमतों में साधारण मौसमी वृद्धि की अपेक्षा कम वृद्धि, दलहन और चीनी, जिनमें अवस्फीति बनी हुई है, के कारण हुआ। तथापि, खाद्य समूह के अंदर, अनाज, फलों, तैयार भोजन, माँस और मछली में मुद्रास्फीति बढ़ी।

15. मुख्य रूप से तरल पेट्रोलियम गैस में अंतरराष्ट्रीय कीमतों के अनुरूप गिरावट और विद्युत में गिरावट के कारण अप्रैल में लगातार पांचवे महीने में ईंधन समूह की मुद्रास्फीति में कमी आई। तथापि, अन्य प्रमुख ईंधन मदों जैसे जलाई जाने वाली लकड़ी और चिप्स, उपलों, केरोसिन और कोयले में वृद्धि हुई। परिवहन और संचार उप-समूह में मुद्रास्फीति तेज हुई जिसका कारण कच्चे तेल की अंतरराष्ट्रीय कीमतों का बढ़ना था, हालांकि पेट्रोल और डीज़ल में घरेलू पास-थ्रू अपूर्ण था। कपड़ों, घरेलू सामान और सेवाओं, स्वास्थ्य, मनोरंजन, शिक्षा तथा व्यक्तिगत देखभाल और इसके सामान में भी मुद्रास्फीति बढ़ी।

16. रिज़र्व बैंक के परिवार सर्वेक्षण के मई 2018 के दौर में तीन महीनों और एक वर्ष आगे की अवधि में परिवार मुद्रास्फीति प्रत्याशाओं में क्रमशः 90 आधार अंक और 130 आधार अंकों की उल्लेखनीय वृद्धि रिपोर्ट की गई। रिज़र्व बैंक के आईओएस में पोल की गई विनिर्माण फर्मों ने वर्ष 2018-19 की पहली तिमाही में इनपुट मूल्य दबावों और बिक्री कीमतों में वृद्धि रिपोर्ट की। मई में विनिर्माण पीएमआई में राय देने वाली फर्मों ने भी इनपुट और आउटपुट कीमतों में तेज वृद्धि दर्शाई। खेती इनपुट और औद्योगिक कच्चे माल की लागत क्रमिक रूप से बढ़ी है। ग्रामीण क्षेत्र में मजदूरी दबावों में नरमी आई, तथापि संगठित क्षेत्र में ये दृढ़ रहे।

17. अप्रैल-मई 2018 के दौरान प्रणाली में चलनिधि सामान्य रूप से अधिशेष में रही। अप्रैल के दौरान रिज़र्व बैंक ने विशेषकर महीने के दूसरे पखवाड़े में बढ़े हुए सरकारी खर्च के कारण दैनिक निवल औसत आधार पर ₹496 बिलियन अधिशेष चलनिधि अवशोषित की। सहज चलनिधि स्थिति दर्शाते हुए, भारित औसत कॉल दर (डब्ल्यएसीआर) अप्रैल में कम होकर 5.89 प्रतिशत हो गई (मार्च में 5.96 प्रतिशत)। तथापि, प्रणाली में अधिशेष चलनिधि मई के पहले पखवाड़े में काफी कम हुई था तथा सेवा और वस्तु कर (जीएसटी) के चलते अंतर्वाह के कारण मई के तीसरे सप्ताह में प्रणाली में घाटे की स्थिति आ गई। रिज़र्व बैंक ने प्रणाली में ₹ 100 बिलियन की चलनिधि उपलब्ध कराने के लिए 17 मई 2018 को खुला बाजार परिचालन खरीद नीलामी आयोजित की। मई के अंतिम सप्ताह में प्रणाली में फिर से अधिशेष आ गया जिसने मुख्य रूप से खाद्य सब्सिडी के भुगतान को प्रतिलक्षित किया। एलएएफ के अंतर्गत दैनिक निवल औसत आधार पर अधिशेष चलनिधि अवशोषित की गई जो मई में घटकर ₹142 बिलियन हो गई। मई में 5.88 प्रतिशत पर डब्ल्यूएसीआर व्यापक रूप से अप्रैल 2018 के स्तर पर रहा।

18. अप्रैल 2018 में भारत का निर्यात पिछले महीने के थोड़ी सी गिरावट के बाद बढ़ गया जो कि मुख्य रूप से गैर-तेल निर्यात के समर्थन, विशेष रूप से इंजीनियरिंग सामान और रसायनों के कारण हुआ। अप्रैल 2018 में विकास दर क्रमशः कम हो गई; सोने के साथ-साथ मोती और कीमती पत्थरों के आयात में ज्यादा गिरावट आई है जो कच्चे तेल की कीमतों में बढ़ोतरी के प्रभाव के कारण है। फिर भी,एक साल पहले व्यापार घाटा मार्च और अप्रैल में अपने स्तर से बढ़ गया था। 2017-18 में बाहरी वित्तपोषण आरामदायक रहा। जबकि 2017-18 में सकल विदेशी प्रत्यक्ष निवेश पिछले वर्ष के साथ व्यापक रूप से तुलनीय था, ऋण प्रवाह में तेजी से बदलाव के कारण सकल विदेशी पोर्टफोलियो प्रवाह मजबूत थे । हालांकि, विदेशी पोर्टफोलियो निवेशकों ने 2018-19 (4 जून तक) में घरेलू पूंजी बाजार से सकल आधार पर 6.7 बिलियन अमेरिकी डॉलर वापस ले लिए जो वैश्विक वित्तीय बाजारों में अस्थिरता को दर्शाता है। 1 जून 2018 को भारत का विदेशी मुद्रा भंडार 412 बिलियन अमेरिकी डॉलर था।

परिदृश्य

19. अप्रैल में 2018-19 के पहले द्वि-मासिक वक्तव्य में सीपीआई मुद्रास्फीति को एच1: 2018-19 में 4.7-5.1 प्रतिशत और एच2 में 4.4 प्रतिशत की सीमा में अनुमानित किया, जिसमें केंद्र सरकार के कर्मचारियों के लिए एचआरए प्रभाव शामिल है, जिसमें ऊपर की ओर जोखिम जुड़ा हुआ है। एचआरए संशोधन के प्रभाव को छोड़कर, सीपीआई मुद्रास्फीति एच1: 2018-19 में 4.4-4.7 प्रतिशत और एच2 में 4.4 प्रतिशत थी। अप्रैल नीति के बाद से वास्तविक मुद्रास्फीति के परिणाम अनुमानित ट्रेजेक्टरी के अनुसार व्यापक रूप से विकसित हुए हैं। तथापि, यहां पर एक महत्वपूर्ण रचनात्मक बदलाव हुआ है। जबकि सब्जियों की कीमतों में गर्मी की गति सामान्य पैटर्न की तुलना में कमजोर थी, खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति में अचानक तेजी हुई।

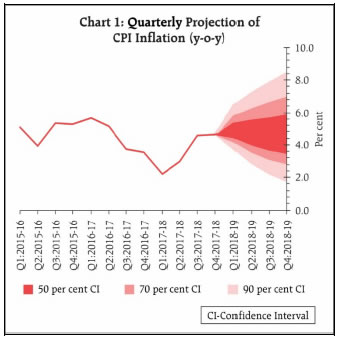

20. हेडलाइन मुद्रास्फीति परिदृश्य मुख्य रूप से दो प्रतिकूल प्रभाव से प्रेरित होता है। एक तरफ, खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति मार्च से अप्रैल में 80 आधार अंकों से बढ़कर 5.3 प्रतिशत के पूर्व- एचआरए स्तर तक पहुंच गई, जो कि अंतर्निहित मुद्रास्फीति दबावों के सख्त होने का संकेत करते है। इसके अलावा, अप्रैल आरंभ में एमपीसी की बैठक के बाद, क्रूड के भारतीय बास्केट की कीमत 66 अमेरिकी डॉलर प्रति बैरल से बढ़कर 74 अमेरिकी डॉलर हो गई। यह, अन्य वैश्विक वस्तुओं की कीमतों और हाल के वैश्विक वित्तीय बाजार विकास में वृद्धि के साथ-साथ, जिसके परिणामस्वरूप इनपुट लागत के दबाव में मजबूती आई है, जिसकी पुष्टि 2018-19 की दूसरी तिमाही में रिजर्व बैंक के विनिर्माण कंपनियों के लिए आईओएस में भी हुई है। खाद्य, ईंधन और एचआरए को छोड़कर मुद्रास्फीति की गति में परिणामी पिक-अप ने 2018-19 के लिए उच्च सीपीआई अनुमानों में दृढ़ता प्रदान की है। दूसरी तरफ,खाद्य मुद्रास्फीति पिछले कुछ महीनों में मौन रही है और सामान्य मौसमी पिकअप में देरी हुई है,जो अल्पावधि में अनुमानों को नरम कर रही है। इन प्रभावों को ध्यान में रखते हुए,अनुमानित सीपीआई मुद्रास्फीति 2018-19 के लिए एच में 4.8-4.9 प्रतिशत और दूसरी छमाही में 4.7 प्रतिशत संशोधित की गई है, जिसमें केंद्र सरकार के कर्मचारियों के लिए एचआरए प्रभाव शामिल है,जिसमें ऊपर की ओर जोखिम जुड़ा हुआ है (चार्ट 1)। एचआरए संशोधन के प्रभाव को छोड़कर,सीपीआई मुद्रास्फीति एच1 में 4.6 प्रतिशत और दूसरी छमाही में 4.7 प्रतिशत पर अनुमानित है।

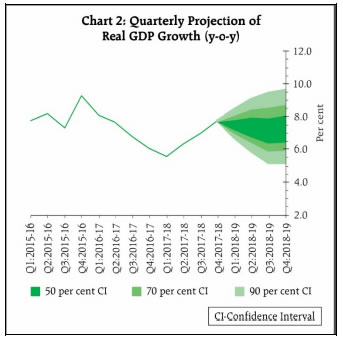

21. विकास परिदृश्य की ओर मुड़ते हुए, सीएसओ के अनंतिम अनुमानों ने ति4: 2017-18 के लिए सकल घरेलू उत्पाद की वृद्धि को 7.7 प्रतिशत पर रखा है – जो कि ति3 की तुलना से 70 आधार अंक उच्च पर है- निवेश और निर्माण गतिविधि में तेज गतिवृद्धि दी गई है। क्षमता उपयोग और क्रेडिट ऑफटेक में सुधार के साथ, हाल के महीनों में वित्त पोषण की स्थिति में कुछ कटौती होने के बावजूद निवेश गतिविधि मजबूत रहने की उम्मीद है। वैश्विक मांग भी उत्साहजनक रही है, जो निर्यात को प्रोत्साहित करेगी और निवेश को और जोर देगी। पेट्रोलियम उत्पाद की कीमतों में तेज वृद्धि, हालांकि,प्रयोज्य आय को प्रभावित कर सकती है। ग्रामीण और शहरी दोनों उपभोग, मजबूत बना हुआ है और इसके आगे बढ़ने की उम्मीद है। रिज़र्व बैंक के आईओएस के शुरुआती परिणामों के मुताबिक, विनिर्माण क्षेत्र में गतिविधि की कुल व्यापार स्थिति और ऑर्डर बुक में गिरावट के कारण ति2: 2018-19 में मामूली रूप से मामूली वृद्धि की उम्मीद है। एक समग्र मूल्यांकन के आधार पर, 2018-19 के लिए सकल घरेलू उत्पाद की वृद्धि अप्रैल नीति में 7.4 प्रतिशत पर बरकरार रखी गई है। सकल घरेलू उत्पाद वृद्धि एच1 में 7.5-7.6 प्रतिशत और एच2 में 7.3-7.4 प्रतिशत की सीमा में अनुमानित है, जिसमें जोखिम समान रूप से संतुलित है (चार्ट 2)।

22. अप्रैल के संकल्प में बेसलाइन मुद्रास्फीति पथ के लिए एक प्रमुख उध्वर्गामी जोखिम कार्यान्वित किया गया, अर्थात, भारतीय क्रूड बास्केट की कीमत में 12 प्रतिशत की वृद्धि, जो पहले के अपेक्षित से तेज थी और टिकाऊ प्रतीत होती है। कच्चे तेल की कीमतों में हाल ही में अस्थिरता रही हैं और यह दोनों ऊपर और नीचे की तरफ मुद्रास्फीति परिदृश्य के लिए काफी अनिश्चितता प्रदान करती है। कई अन्य जोखिम बने हुए हैं। सबसे पहले,वैश्विक वित्तीय बाजार विकास अनिश्चितता के एक और महत्वपूर्ण स्रोत के रूप में उभरा है। दूसरा, रिजर्व बैंक के मई 2018 सर्वेक्षण के दौर में इकट्ठे किए परिवार मुद्रास्फीति प्रत्याशा में उल्लेखनीय वृद्धि आने वाले महीनों में मजदूरी और इनपुट लागत को पूरा कर सकती है। हालांकि, वर्तमान में आउटपुट कीमतों में पास-थ्रू मौन बना हुआ है, तीसरे,विभिन्न राज्य सरकारों द्वारा एचआरए संशोधन के टेढ़े प्रभाव से हेडलाईन मुद्रास्फीति बढ़ सकती है। जबकि एचआरए संशोधन के सांख्यिकीय प्रभाव को देखा जाएगा, मुद्रास्फीति पर किसी भी दूसरे दौर के प्रभाव को देखने की आवश्यकता है। चौथा, खरीफ फसलों के लिए एमएसपी फॉर्मूला में संशोधन का असर पर्याप्त विवरण की अनुपस्थिति के कारण इस चरण में आकलन करना संभव नहीं है। पांचवां,आईएमडी द्वारा पूर्वानुमान के अनुसार,यदि मानसून सामान्य और अस्थायी रूप से और स्थानिक रूप से अच्छी तरह से वितरित होता है, तो यह खाद्य मुद्रास्फीति को अच्छा रखने में मदद कर सकता है।

23. उपर्युक्त पृष्ठभूमि को देखते हुए, एमपीसी ने पॉलिसी रेपो दर को 25 आधार अंकों तक बढ़ाने का फैसला किया और तटस्थ रुख रखा । एमपीसी एक टिकाऊ आधार पर 4 प्रतिशत की हेडलाइन मुद्रास्फीति के लिए मध्यम अवधि के लक्ष्य को प्राप्त करने की अपनी प्रतिबद्धता दोहराता है ।

24. एमपीसी नोट करता है कि घरेलू आर्थिक गतिविधि ने हाल की तिमाहियों में निरंतर पुनरुद्धार का प्रदर्शन किया है और आउटपुट अंतर लगभग बंद हो गया है। निवेश गतिविधि, विशेष रूप से, अच्छी तरह से ठीक हो रही है और दिवालियापन और शोधन अक्षमता संहिता के तहत अर्थव्यवस्था के तंग क्षेत्रों के त्वरित समाधान से और आगे बढ़ सकती है। भू-राजनीतिक जोखिम, वैश्विक वित्तीय बाजार अस्थिरता और व्यापार संरक्षणवाद का खतरा घरेलू वसूली के लिए विपरीत परिस्थितियों को उत्पन्न करता है। यह महत्वपूर्ण है कि सार्वजनिक वित्त इस महत्वपूर्ण मौके पर निजी क्षेत्र की निवेश गतिविधि को उसके स्थान से बाहर न कर दें। केंद्र और राज्यों द्वारा बजटीय लक्ष्यों का पालन करना – जैसा कि अब तक इस मामले में प्रतीत होता है - पर्याप्त रूप में मुद्रास्फीति परिदृश्य के लिए उध्वर्गामी जोखिम को भी कम करेगा ।

25. डॉ चेतन घाटे, डॉ. पामी दुआ, डॉ. रविंद्र एच ढोलकिया, डॉ. माइकल देबब्रत पात्र, डॉ. विरल वी. आचार्य और डॉ. उर्जित आर. पटेल ने निर्णय के पक्ष में मतदान किया। एमपीसी की बैठक के कार्यवृत्त 20 जून 2018 तक प्रकाशित किए जाएंगे।

26. एमपीसी की अगली बैठक 31 जुलाई और 1 अगस्त 2018 को होगी।

नीति दर को 25 आधार अंक बढ़ाकर 6.25 प्रतिशत करने संबंधी संकल्प पर वोटिंग

| सदस्य |

वोट |

| डॉ. चेतन घाटे |

हां |

| डॉ. पामी दुआ |

हां |

| डॉ. रविन्द्र एच. ढोलकिया |

हां |

| डॉ. माइकल देबब्रत पात्र |

हां |

| डॉ. विरल वी. आचार्य |

हां |

| डॉ. उर्जित आर. पटेल |

हां |

डॉ. चेतन घाटे का वक्तव्य

27. भारत में लचीले मुद्रास्फीति लक्ष्यनिर्धारण अपनाने (वर्ष 2014 में वस्तुत और 2016 में विधिक रूप से) के समय से, भारतीय अर्थव्यवस्था में देखे गए ‘महा-विस्फीति’ एक प्रमुख उपलब्धि है। वर्ष 2014 के पहले तक उच्च मुद्रास्फीति के कई वर्षों के बाद, मार्च 2018 में सीपीआई हेडलाइन मुद्रास्फीति (एक्स-एचआरए) की 3.9 प्रतिशत की दर मौद्रिक नीति के सफल आयोजन की प्रमाण है, ऐसा वर्ष 2014 में उर्जित पटेल समिति की रिपोर्ट द्वारा संस्तुत 4 +/- 2 प्रतिशत के लक्ष्य के प्रति इसकी अनुरूपता और वर्ष 2016 में भारतीय रिज़र्व बैंक अधिनियम, 1934 में प्रतिष्ठापित करने के कारण हुआ। भारतीय रिज़र्व बैंक और भारत सरकार को मौद्रिक राजकोषीय मिश्रण को समायोजित करने के लिए बधाई दी जानी चाहिए जिससे इस अवस्फीति में सहायता मिली। इस आउटकम में सौभाग्य ने सहायता की किंतु अच्छी नीति ने भी मदद की।

28. तथापि, मुद्रास्फीति लक्ष्यनिर्धारण पूरी तरह से सफल बन सकता है यदि मुद्रास्फीति लक्ष्य और मुद्रास्फीति पूर्वानुमान टिकाऊ आधार पर एक जैसे हो जाएं। इस प्रकार 4 प्रतिशत मध्यावधि लक्ष्य की लॉकिंग के लिए निरंतर सतर्कता की जरूरत है।

29. पिछली समीक्षा से, मांग स्थितियां निरंतर रूप से मजबूत बनी हुई हैं। वर्ष 2017-18 की चौथी तिमाही में 7.7 प्रतिशत की हेडलाइन वृद्धि 7 तिमाहियों में उच्चतम रही। जबकि 2017-18 में क्षमता उपयोग में वृद्धि हुई, तीसरी तिमाही से बढ़ोतरी (74.1 प्रतिशत) निर्णायक प्रतीत होता है। दिवाला और शोधन अक्षमता संहिता के अंतर्गत मामलों के सफल समाधान से नए निवेश की जरूरत हुए बिना क्षमता उपयोग में और मदद मिलेगी।

30. सेवा में पीएमआई के थोड़े कोमल होने के बावजूद, समग्र कॉर्पोरेट लाभ मजबूत रहा है। जबकि उपभोग (पीएफसीई) वृद्धि धीमी है (चौथी तिमाही की वृद्धि के आंकड़े पिछली 7 तिमाहियों के औसत के नजदीक हैं), निवेश मांग, विनिर्माण और निर्माण में मजबूत पुनरुद्धार मुझे वृद्धि सुधार के टिकाऊपन के बारे में और विश्वास प्रदान करता है। हालांकि वर्ष 2017-18 की चौथी तिमाही के उच्च वृद्धि आंकड़े आधार प्रभाव के चलते बढ़े हैं, मैं बहुत निश्चित हूं कि वृद्धि में चालू चक्रीय सुधार जारी रहेगा और इससे आउटपुट अंतराल तेजी से खत्म हो जाएगा।

31. वृद्धि में पुनरुद्धार होने से नए मुद्रास्फीतिकारी जोखिम आते हैं जिनकी बहुत ध्यान से निगरानी करने की आवश्यकता होती है। भारतीय रिज़र्व बैंक के उद्यम सर्वेक्षण दर्शाते हैं कि इनपुट में ऊपरी दबावों और स्टाफ लागतों में बिक्री मूल्यों में वृद्धि अंकित की जा रही है। सर्वेक्षण के पिछले दौर की तुलना में सेवाओं में स्टाफ लागत 6.6 प्रतिशत तक बढ़ी है और विनिर्माण में 11.6 प्रतिशत तक बढ़ी है। खाद्य मुद्रास्फीति लगातार चौथे महीने की गिरावट के साथ अपरंपरागत है, अप्रैल में सामान्य मौसमी वृद्धि ने अप्रत्याशित रूप से डाउनसाइड की ओर आश्चर्यचकित किया। खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति जो अप्रैल में मजबूत गति प्रभावों के साथ 6 प्रतिशत के निकट मुद्रास्फीति चिंताजनक रूप से मुख्य संचालक बन रही है। खाध्य और ईंधन को छोड़कर सीपीआई के लगभग सभी घटकों में दर्ज वृद्धि संकेत करती है कि मांग प्रेरित ताकतें सीपीआई हेडलाइन मुद्रास्फीति में धीरे-धीरे बढ़ रही हैं।

32. एक वर्ष आगे के सीपीआई अनुमानों के लिए प्रमुख अपसाइड जोखिम तेल की कीमत रही है। यह पिछले छह महीनों से टिकाऊ उछाल पर रही है, जो मजबूत वैश्विक वृद्धि और एवजों में क्षमता सृजन की बढ़ती लागते दिखा रही है। जबकि मजबूत डॉलर और तेल की कीमत सामान्यतः विपरीत संबंध दिखाती है, हाल के महीनों में भौगोलिक-राजनीतिक घटनाओं से सामान्य ‘संबंध’ (कपलिंग) मजबूत हो गया है। तेल की कीमत में अस्थिरता की ध्यानपूर्वक निगरानी करने की आवश्यकता है, विशेषकर क्योंकि उच्चतर ईंधन कीमतों ने मुद्रास्फीति प्रत्याशाओं को सितंबर 2016 से इनके उच्चतम स्तर पर पहुंचान में मदद की है।

33. वर्तमान समय में, लागत-प्रेरित और मांग-प्रेरित कारकों ने एक वर्ष आगे के मुद्रास्फीति अनुमानों को उल्लेखनीय रूप से 4 प्रतिशत से ऊपर रखा है। इसके लिए मौद्रिक नीति प्रत्युत्तर की आवश्यकता है। तथापि, तेल की कीमत के ईर्द-गिर्द अनिश्चितता और अर्थव्यवस्था में शुरुआती सुधार के कारण, लघु कदम उठाना अनुकूल रहेगा।

34. मैं एमएसपी नीति पर विवरणों का इंतजार कर रहा हूं। भारतीय अर्थव्यवस्था के समकालिक दुहरे व्यापारिक झटकों के परिणामों की ध्यानपूर्वक निगरानी करने की जरूरत है जैसाकि अप्रैल में एमपीसी की बैठक के मेरे कार्यवृत्तों में बताया गया था।

35. मैं मौद्रिक नीत समिति की आज की बैठक में 25 आधार अंकों तक नीति दर में वृद्धि करने के लिए अपना वोट देता हूं।

डॉ. पामी दुआ का वक्तव्य

36. मंद खाद्य मुद्रास्फीति के बावजूद, हेडलाइन मुद्रास्फीति अप्रैल में 4.6 प्रतिशत हो गई जो मार्च में 4.3 प्रतिशत और फरवरी में 4.4 प्रतिशत थी। ऐसा मुख्य रूप से खाद्य और ईंधन को छोड़कर मुद्रास्फीति के व्यापक आधारित रूप से कड़े होने के कारण हुआ, इसके साथ परिवहन और संचार, आवास, स्वास्थ्य, मनोरंजन, शिक्षा तथा निजी देखभाल और इससे संबंधित उपकरणों में मुद्रास्फीति बढ़ गई। केंद्रीय सरकार के कर्मचारियों के लिए एचआरए समायोजन के अनुमानित प्रभाव को छोड़कर मुद्रास्फीति ने मार्च और अप्रैल के बीच वृद्धि दर्शाई।

37. इसके अतिरिक्त, रिज़र्व बैंक के परिवार मुद्रास्फीति प्रत्याशा सर्वेक्षण के मई के दौर से गुणवत्ता और मात्रात्मक प्रतिक्रियाएं मुद्रास्फीति प्रत्याशाओं के कड़े होने का संकेत करती हैं। विशेषकर, यह सर्वेक्षण तीन महीने और एक वर्ष आगे के परिवार मुद्रास्फीति प्रत्याशाओं में वृद्धि की सूचना देता है। उपभोक्ता विश्वास सर्वेक्षण का मई दौर भी मूल्य स्थिति के संबंध में गिरावट का दृष्टिकोण दर्शाता है। भारतीय रिज़र्व बैंक का औद्योगिक संभावना सर्वेक्षण (आईओएस) इनपुट लागतों और बिक्री कीमतों में दबाव रिपोर्ट करता है। विनिर्माण खरीद प्रबंधक सूचकांक के लिए सर्वेक्षण की गई फर्म भी इनपुट और आउटपुट कीमतों में वृद्धि की ओर संकेत कर रही हैं।

38. मुद्रास्फीति के लिए अपसाइड जोखिमों में कच्चे तेल की कीमतों से जुड़े भौगोलिक-राजनीतिक जोखिम, अन्य वैश्विक पण्य-वस्तुओं की कीमतों में वृद्धि, एचआरए संशोधन का कार्यान्वयन (राज्य सरकार), खरीफ के न्यूनतम समर्थन मूल्य में वृद्धि, राजकोषीय फिसलन और कमजोर भारतीय रुपया शामिल है। डाउनसाइड जोखिमों में सामान्य मानसून का पूर्वानुमान, वैश्विक वृद्धि में मंदी के चलते वैश्विक पण्य-वस्तुओं की कीमतों में नरमी शामिल है।

39. आउटपुट पक्ष पर, जीडीपी के हाल में जारी अनंतिम अनुमान दर्शाते हैं कि वर्ष 2017-18 में भारतीय अर्थव्यवस्था 6.7 प्रतिशत की गति से बढ़ रही है और 2017-18 की चौथी तिमाही में अर्थव्यवस्था का कार्यनिष्पादन मजबूत जीडीपी वृद्धि के साथ 7.7 प्रतिशत रहा, हालांकि यह आंशिक रूप से अनुकूल आधार प्रभाव दर्शाता है। अर्थव्यवस्था में अच्छी होती वृद्धि भारतीय रिज़र्व बैंक के आदेश बही, इन्वेंटरी और क्षमता उपयोग सर्वेक्षण (ओबीआईसीयूएस) के अनुसार विनिर्माण फर्मों के बढ़ते क्षमता उपयोग तथा सीमेंट और स्टील उत्पादन में वृद्धि के बढ़ने, कृषि वृद्धि की बढ़ोतरी तथा सेवा क्षेत्र की आघात सहनीयता में भी प्रतिलक्षित हुई है। औद्योगिक वृद्धि भी मजबूत रही है जैसाकि लगातार पिछली तीन तिमाहियों के लिए विनिर्माण क्षेत्र के मजबूत कार्यनिष्पादन में प्रतिलक्षित हुआ है।

40. हालांकि, वैश्विक विकास उत्साह खो रहा है, जैसा कि पहले आर्थिक चक्र अनुसंधान संस्थान (ईसीआरआई), न्यूयॉर्क द्वारा बनाए गए अंतर्राष्ट्रीय विकास की लंबे अग्रणी सूचकांकों द्वारा पहले अनुमानित किया गया था। विशेष रूप से, तिमाही-दर-तिमाही जीडीपी वृद्धि जापान में नकारात्मक हो गई, और 2018 की पहली तिमाही में यूरोजोन, यूके और यू.एस. में गिरावट आई। जबकि चालू तिमाही में अमेरिकी सकल घरेलू उत्पाद की वृद्धि में सुधार होने की उम्मीद है, ईसीआरआई के अग्रेषित इंडेक्स अभी भी वैश्विक विकास संभावनाओं को खत्म करने की ओर इशारा करते हैं। साथ ही, वैश्विक विनिर्माण पर्चेसिंग मैनेजर्स का सूचकांक मई में नौ महीने के निम्न स्तर पर गिर गया, जो एक मध्यम वैश्विक औद्योगिक विकास दृष्टिकोण को कम करता है। आगे, ईसीआरआई के भारतीय अग्रणी निर्यात सूचकांक में वृद्धि चक्रीय गिरावट की गहराई में है, यह दर्शाते है कि भारतीय निर्यात वृद्धि कम से कम अगले कुछ तिमाहियों में चक्रीय गिरावट में रहेगी। इसके अलावा, ईसीआरआई के भारतीय अग्रणी सूचकांक के मुताबिक, भारत का घरेलू विकास दृष्टिकोण कमजोर है।

41. इस बीच, ईसीआरआई के अमेरिकी फ्यूचर मुद्रास्फीति गेज के अनुसार, चक्रीय उछाल में अंतर्निहित मुद्रास्फीति दबाव के साथ, अमेरिकी मुद्रास्फीति भी बढ़ रही है, और अब फेडरल रिजर्व के मुद्रास्फीति लक्ष्य 2% पर है। साथ ही, बेरोजगारी दर 18 साल के निचले स्तर पर गिर गयी, जिसने फेड को मौद्रिक नीति को मजबूत रखने के लिए प्रेरित किया है।

42. भारत में, वास्तविक मुद्रास्फीति के सख्त होने के साथ, मुद्रास्फीति के लिए प्रचलित ऊपर की ओर जोखिम के साथ बढ़ती मुद्रास्फीति अपेक्षाओं के साथ, तटस्थ रुख को बनाए रखते हुए मैं रेपो दर में 25 आधार अंकों की वृद्धि के लिए वोट देता हूं।

डॉ रविंद्र एच ढोलकिया का वक्तव्य

43. एमपीसी की पिछली बैठक के बाद (5 अप्रैल 2018), कई व्यापक आर्थिक अनिश्चितताएं कम हो गई हैं और एक स्पष्ट तस्वीर उभर रही है। तथापि, ब्याज दरों में बढ़ोतरी करने के लिए कुछ बुनियादी अनिश्चितताएं अभी भी भू-राजनीति, अंतर्राष्ट्रीय व्यापार नीतियों और कुछ उन्नत अर्थव्यवस्थाओं की क्षमता पर बनी हुई हैं। विशेष रूप से, मैं वर्तमान नीति में रेपो दर निर्णय के लिए निम्नलिखित कारकों पर विचार करता हूं :

(i) तेल की कीमतों में और तेजी आई है और भू-राजनीतिक विकास जल्द ही उस गणना पर कोई राहत नहीं दिखाते हैं। अगले 12-18 महीनों के लिए, तेल की कीमतें दोनों घाटे (राजकोषीय और चालू खाता) और मुद्रास्फीति दबाव में उच्च स्तर पर रहने की संभावना है।

(ii) मई 2018 के दौर में मुद्रास्फीति अपेक्षाओं के लिए परिवारों के आरबीआई सर्वेक्षण ने मार्च 2018 दौर की तुलना में 3 महीने और 12 महीने के लिए क्रमशः 90 बीपीएस और 130 बीपीएस की उल्लेखनीय वृद्धि देखी है। हम यह देख सकते हैं तेल की कीमतों में वृद्धि का उपभोक्ता मुद्रास्फीति प्रत्याशा पर प्रभाव खाद्य कीमतों में समान वृद्धि की तुलना में लगभग 4 से 5 गुना अधिक है और इसलिए,हमें इन नंबरों पर सावधानीपूर्वक विचार करना होगा।

(iii) अप्रैल-मई 2018 में आरबीआई उपभोक्ता आत्मविश्वास सर्वेक्षण आगामी वर्ष के दौरान रोजगार और घरेलू आय के दृष्टिकोण में सुधार दिखाता है। यह मांग दबावों का निर्माण इंगित करता है।

(iv) अप्रैल 2018 में आईआईएम अहमदाबाद के कारोबार सर्वेक्षण भी फरवरी 2018 की तुलना में 12 महीने आगे की सीपीआई मुद्रास्फीति की प्रत्याशा में लगभग 60 बीपीएस की बढ़ोतरी दिखाता है और यह करीब 4.7 प्रतिशत है।

(v) अलग-अलग सर्वेक्षणों से पता चला है कि क्षमता का उपयोग काफी हद तक बढ़ गया है । पूंजी निर्माण में वृद्धि भी गति पकड़ रही है। 2017-18 की चौथी तिमाही की सकल घरेलू उत्पाद की वृद्धि 7.7 प्रतिशत पर आश्वासन देती है कि भारतीय अर्थव्यवस्था दृढ़ता से सुधार पथ पर है। यह सब इंगित करता है कि आउटपुट अंतर बंद होना शूरू हो गया है। हालांकि, इसका अभी भी बेरोजगारी और मजदूरी परिदृश्य और मुद्रास्फीति पर कोई भी दबाव पड़ना शुरू नहीं हुआ है। इस संदर्भ में, यह पहचानना महत्वपूर्ण है कि 2018-19 के दौरान औसत वृद्धि जबकि 7.4 प्रतिशत होने की संभावना है, तिमाही में से कोई भी 2017-18 ति4 में देखे गए 7.7 प्रतिशत अंक से अधिक होने का अनुमान है । दुनिया भर में बढ़ते संरक्षणवाद और तेल की कीमतें ऊंची रहने से हमारे विकास के लिए वास्तविक नकारात्मक जोखिम पैदा हो सकता है।

(vi) 2018-19 की चौथी तिमाही के लिए अप्रैल 2018 तक सीपीआई प्रिंट पर विचार करते हुए आरबीआई का नवीनतम मुद्रास्फीति पूर्वानुमान फरवरी 2018 तक सीपीआई डेटा के आधार पर अपने अंतिम पूर्वानुमान की तुलना में 30 बीपीएस अधिक है। इसे 2018-19 ति4 के लिए 4.7 प्रतिशत पर पूर्वानुमानित किया गया है, जो कारोबारों की अपेक्षा के समान है और इसलिए, अधिक विश्वसनीय है। मुद्रास्फीति दर लगातार 4 - 4.5 प्रतिशत से अधिक रहने की संभावना चिंता का एक कारण है, खासकर तब जब कुछ अपसाइड जोखिम हो। यह भारत में अपेक्षित वास्तविक नीति दर को कम करता है जो ब्राजील, मेक्सिको, चीन और दक्षिण अफ्रीका जैसे हमारे तुलनाकारी देशों से काफी कम है, हालांकि यह अन्य जी20 देशों के लिए नकारात्मक है। उन्नत जी20 देशों में से अधिकांश जहां वास्तविक नीति दरें नकारात्मक हैं,आने वाले वर्ष में दरों में वृद्धि के लिए प्रतिबद्ध हैं । जब भारत में आर्थिक विकास दृढ़ता से मजबूत सुधार के मार्ग पर है, तो बढ़ती मुद्रास्फीति चिंता का समाधान करने की आवश्यकता है।

44. राज्यों द्वारा एमएसपी संशोधन और एचआरए संशोधन कार्यान्वयन जैसे मुद्रास्फीति के अपसाइड जोखिमों की गणना संभवत सामान्य मानसून के पूर्वानुमान की पुष्टि और कई राज्यों में राजकोषीय अंतराल की कमी के कारण है। तेल की कीमतें दोनों तरफ हो सकती हैं और इसलिए वास्तविक जोखिम पैदा कर सकती है। ऐसे कई मौके हैं जो आने वाले महीनों (एच1) में हेडलाईन सीपीआई प्रिंटों आरबीआई की अपेक्षानुसार (अर्थात 4.8-4.9 प्रतिशत मुद्रास्फीति) से कम हो सकते हैं और ऐसे मामले में, 12 महीने आगे का मुद्रास्फीति पूर्वानुमान नीचे आ सकता है। यद्यपि ऐसी संभावनाओं से इंकार नहीं किया जाता है, लेकिन उनकी संभावना कम होती है। ऐसी परिस्थितियों में, मेरा मानना है कि विवेकपूर्ण तटस्थ नीति के रुख को बनाए रखना है, लेकिन अब के लिए नीति दर को 25 बीपीएस तक बढ़ाएं। आगे की कार्रवाई विकास और मुद्रास्फीति पर किस तरह का परिदृश्य विकसित होता पर निर्भर है।

डॉ. माइकल देबब्रत पात्र द्वारा दिया गया वक्तव्य

45. इस बार, मैं पॉलिसी दर को 25 आधार अंकों तक बढ़ाने और ऑपरेटिंग लक्ष्य को संरेखित करने की अति आवश्यकता के साथ अपना वोट देता हूं।

46. मेरे विचार में, मुद्रास्फीति के लक्ष्य बैंड को केंद्र में बनाए रखने के लिए होल्ड पर रखने की लंबी अवधि एमपीसी की प्रतिबद्धता की विश्वसनीयता को कम कर रही है। यहा एक जोखिम उत्पन्न हो सकता है कि जनता इस प्रतिबद्धता को वरीयता देना छोड़ सकती है : अगर यह मानना शुरू हो जाता है कि एमपीसी उच्च पहुंच में मुद्रास्फीति को सहन करने की इच्छुक है, मुद्रास्फीति प्रत्याशा को अपमानित किया जा सकता है। यथास्थिति आरबीआई को अर्जित कठिन प्रतिष्ठित बोनस को भी समाप्त कर रही जो 2009-13 के उच्च मुद्रास्फीति एपिसोड को पीछे छोड़ने पर के लिए मिली है। यहा किस्मत अच्छी थी क्योंकि अंतरराष्ट्रीय वस्तुओं की कीमतों में गिरावट आई थी, लेकिन अच्छी नीति भी है क्योंकि हमने विस्फीति के एक ग्लाइड पथ को स्थापित किया जिसने भारत को नाजुक पांच से बाहर कर लिया।

47. मुद्रास्फीति के लिए बड़े पैमाने पर अपसाइड जोखिम जिसके बारे में एमपीसी पिछले संकल्पों में चिंतित है, निरंतर आधार पर स्पष्ट हो रहा है। इसके अलावा, प्रारंभिक चेतावनी संकेतक – परिवारों का मुद्रास्फीति प्रत्याशा; पेशेवर पूर्वानुमानियों के अनुमान; आरबीआई के सर्वेक्षण में कैप्चर की गई निवेश और बिक्री की कीमतें और पर्चेसिंग मैनेजर द्वारा मतदान ; विभिन्न इनपुट लागत, खेत और खेत से इतर, कॉर्पोरेट कर्मचारियों की लागत सहित ; कीमत की स्थिति पर उपभोक्ता विश्वास में क्षरण- सभी में कमी दिखाई दे रही है। बाजार और वित्तीय संस्थान पहले से ही वक्र से आगे बढ़ रहे हैं। निरंतर नीति निष्क्रियता के कारण लक्ष्य बैंड के केंद्र से मुद्रास्फीति के परिणामों के दूर होने का खतरा बढ़ रहा है। हालिया अवधि की अपनी सबसे बड़ी उपलब्धि के रूप में परिभाषित करने वाली व्यापक आर्थिक स्थिरता के लाभों को दूर कर दिया जा सकता है।

48. विकास की ओर मुड़ते हुए, अर्थव्यवस्था तेजी से बढ़ रही है। तेज बिक्री वृद्धि, घटती हुई मालसूचियों, क्षमता का बढ़ता उपयोग और खासतौर पर विवेकपूर्ण वस्तुओं पर खर्च के प्रति उपभोक्ता आशावाद में वृद्धि, सभी संकेत देते हैं कि अर्थव्यवस्था में ढीलापन आ रहा है और उत्पादन अंतराल समाप्त हो रहा है। नतीजतन, हालिया मुद्रास्फीति आंकड़ों में मांग-प्रेरित घटक दिखाई रहे हैं। इस बारीकी से संतुलित स्थिति में, मुद्रास्फीति अस्थिरता हाल के तिमाहियों में निवेश वृद्धि के नए आवेगों को बाधित कर सकती है।

49. मेरे विचार में, एमपीसी के लिए समाप्त हो रहे अवसर में 25 आधार अंकों से पॉलिसी रेट बढ़ाने के लिए सर्वसम्मति से कार्य करने का समय आ गया है। इससे लक्ष्य बैंड के केंद्र तक मुद्रास्फीति को वापस ले जाने का हमारा संकल्प सिद्ध हो जाएगा। मौद्रिक नीति को बहुत देर हो जाने से पहले कदम उठाना चाहिए और गैर-तेजी से बढ़ती मुद्रास्फीति विकास पथ के दौरान अर्थव्यवस्था का मार्गदर्शन करना चाहिए।

डॉ विरल वी. आचार्य का वक्तव्य

50. अप्रैल 2018 की मौद्रिक नीति समिति (एमपीसी) की बैठक के कार्यवृत्त में, मैंने अंतर्निहित मुद्रास्फीति दबाव के प्रति मेरी बढ़ती चिंता का संकेत दिया था। ये दबाव केंद्र के मकान किराया भत्ते (एचआरए) के प्रभाव को समायोजित करने के बाद भी खाद्य और ईंधन को छोड़कर उपभोक्ता मूल्य सूचकांक (सीपीआई) मुद्रास्फीति को सुदृढ़ करने के रूप में प्रकट हो रहे हैं। पिछले 9 महीनों में तेल की कीमत में हुई तेज वृद्धि जैसे आपूर्ति के झटके के कारण इनपुट लागत में वृद्धि हुई है। मुद्रास्फीति के सुदृढ़ हो जाने से कुल मांग दबाव भी प्रभावित होते हैं,जिसकी पुष्टि अब लगभग बंद हो रहे उत्पादन अंतराल, क्षमता के बेहतर उपयोग संबंधी आंकड़ों और क्रेडिट वृद्धि में महत्वपूर्ण बढ़ोतरी द्वारा की गई हैं। नतीजतन, मध्यम अवधि के हेडलाइन सीपीआई मुद्रास्फीति के लिए प्रक्षेपण उपर की ओर दृढ़ हो गया है; यह 5% के करीब और एमपीसी के अनिवार्य लक्ष्य 4% से दूर चला गया है।

51. आम आदमी द्वारा भी मुद्रास्फीति दबाव का अनुभव किया जा रहा है। भारतीय रिजर्व बैंक (आरबीआई) के परिवारों की मुद्रास्फीति अपेक्षाओं के सर्वेक्षण (आईईएस) में मुद्रास्फीति अपेक्षाओं के सख्त हो जाने की एक समान तस्वीर सामने आ रही है, चाहे जिस तरह से आंकड़ों को देखा जाए। सबसे खास बात यह कि, अंतिम सर्वेक्षण के बाद से 3 महीने और 12 महीने आगे की मुद्रास्फीति अपेक्षाओं में क्रमशः 90 आधार अंक (बीपीएस) और 130 बीपीएस की वृद्धि हुई है। इन्हें इस तथ्य से समझा जा सकता है कि पेट्रोल और डीजल की कीमतें प्रमुख होती है : ईंधन की कीमतें अग्र भाग में होती हैं और सामान्य वस्तुओं और सेवाओं की कीमतों में परिवहन लागत के माध्यम से तेजी से सामान्यीकृत होती हैं।

52. वर्तमान में एक प्रमुख अनिश्चितता मध्यम अवधि के क्षितिज पर तेल मूल्य विकास से संबंधित है जो मौद्रिक नीति द्वारा संचालित होती है। मजबूत वैश्विक विकास, ओपेक और रूसी आपूर्ति में कटौती, वेनेजुएला में आपूर्ति सदमे, और ईरानी आपूर्ति के आसपास भू-राजनीतिक अनिश्चितता सभी ने अंतरराष्ट्रीय क्रूड कीमतों को थोड़े समय में असहज रूप से उच्च स्तर पर धकेल दिया है। ब्रेंट वायदा वक्र का आकार (अब "मंदी बदला" में, यानी, तेल की वायदा खरीद हाजिर खरीद से सस्ती है) बताता है कि बाजार "स्टॉक आउट" के जोखिम में मूल्य निर्धारण कर रहा है - जब इसकी आवश्यकता हो तो आपूर्ति तक पहुंच संभव नहीं होगी। अमेरिकी शेल गैस प्रतिक्रिया अभी तक इस स्टॉक-आउट जोखिम को कम करने के लिए पर्याप्त नहीं है क्योंकि कुछ आपूर्तियों को बाजारों तक पहुंचने में पाइपलाइन-इंफ्रास्ट्रक्चर हेडविंड का सामना करना पड़ेगा।

53. हेडलाइन मुद्रास्फीति प्रिंट के लिए एक राहत लगातार सौम्य खाद्य मुद्रास्फीति रही है जहां प्याज और टमाटर की कीमतों में गिरावट के चलते मौसमी पिकअप मूक रहा है। इसने सीपीआई में गैर-खाद्य, ईंधन और एचआरए में बढ़ती गति के बावजूद 2018-19 की पहली छमाही में मुद्रास्फीति अनुमानों को बनाए रखने के लिए अल्प-कालिक नरमी प्रदान की है। हालांकि, यदि मौसमी पिक-अप किसी बिंदु पर पहली छमाही में प्रकट होता है, तो हेडलाइन प्रिंटों में किसी भी घटक के कारण से थोडी कमी आएगी। इस तरह के परिदृश्य के तहत, उदार न्यूनतम समर्थन मूल्यों (एमएसपी) के माध्यम से खाद्य कीमतों पर कोई भी ऊपरी ओर का दबाव हेडलाइन मुद्रास्फीति दबाव को बढ़ा देगा।

54. इन विचारों का फैक्टरिंग करते हुए, नीतिगत दर को 25 बीपीएस तक बढ़ाने के अलावा कोई और विकल्प नहीं है ताकि अंतर्निहित मुद्रास्फीति, मुद्रास्फीति की अपेक्षाओं का प्रबंधन और मुद्रास्फीति में और वृद्धि के खिलाफ सक्रिय रूप से सुरक्षा के लिए चिंता का संकेत दिया जा सके। हालांकि, तेल और खाद्य कीमतों के साथ-साथ व्यापार युद्धों और वैश्विक वित्तीय बाजार परिणामों के खेल के बारे में काफी अनिश्चितताएं मुझे रुख को तटस्थ रखने के लिए प्रेरित करती हैं। यह एमपीसी को एक लचीली तरीके से निर्धारण करने की अनुमति देगा कि आने वाले महीनों में मुद्रास्फीति की स्थिति, मुद्रास्फीति अपेक्षाओं और विकास प्रिंटों के चल रहे मूल्यांकन के आधार पर आगे किस प्रकार की मौद्रिक नीति प्रतिक्रिया की आवश्यकता है।

डॉ उर्जित आर. पटेल का वक्तव्य

55. एमपीसी के अप्रैल 2018 के संकल्प में उल्लिखित मुद्रास्फीति का एक प्रमुख जोखिम तब से कार्यान्वित हुआ है; हाल के दिनों में कुछ मामूली गिरावट के चलते कच्चे तेल की कीमतें तेजी से 12 फीसदी से ज्यादा बढ़ी हैं। सकारात्मकता की तरफ, खाद्य मुद्रास्फीति सौम्य रही है। कुल मिलाकर मार्च और अप्रैल में मुद्रास्फीति लगभग अप्रैल के प्रस्ताव में अनुमानित पथ की रेखाओं के अनुसार व्यवहार कर रही है।मूल्य स्थिरता के दृष्टिकोण से दो विकास उल्लेखनीय हैं। सबसे पहले, मुद्रास्फीति (सीपीआई गैर-एचआरए) नवंबर 2017 के बाद से औसतन 4.4 प्रतिशत रही है। दूसरा, रिजर्व बैंक के सर्वेक्षण के मई 2018 के दौर में दर्शाई गई परिवारों की मुद्रास्फीति अपेक्षाओं में उल्लेखनीय वृद्धि हुई है।

56. आगे देखते हुए, क्यू 4: 2018-19 के लिए अनुमानित मुद्रास्फीति (4.7 प्रतिशत पर) अप्रैल के प्रस्ताव से 30 बीपीएस अधिक है। बेसलाइन मुद्रास्फीति पथ में कई अनिश्चितताओं का सामना करना पड़ रहा है, जैसे, (i) तेल की कीमतों के लिए दृष्टिकोण; (ii) वैश्विक वित्तीय बाजारों में निरंतर अस्थिरता; (iii) मजदूरी और इनपुट लागत में पोषण करने वाले घरों की मुद्रास्फीति अपेक्षाओं में उल्लेखनीय वृद्धि का जोखिम, यद्यपि उत्पादन कीमतों के प्रभाव अंतरण अब तक म्यूट बने हुए हैं; (iv) एमएसपी फॉर्मूला में संभावित संशोधन का असर; और (v) विभिन्न राज्य सरकारों द्वारा एचआरए संशोधन के असरदार प्रभाव के कारण मुद्रास्फीति पर दूसरे दौर के प्रभाव, हालांकि एचआरए संशोधन के प्रत्यक्ष सांख्यिकीय प्रभाव को देखा जाएगा। हालांकि, सामान्य मानसून खाद्य मुद्रास्फीति सौम्य रखकर एक कमजोर कारक के रूप में कार्य कर सकता है।

57. वर्ष 2017-18 की चौथी तिमाही के प्रिंट के साथ घरेलू विकास सातवीं तिमाही में तेजी से मजबूत हुआ है और अब प्रतीत होता है कि यह चिरस्थायी मार्ग पर है। निवेश गतिविधि, विशेष रूप से, तेजी से बढ़ी है। विनिर्माण में भी एक पिक-अप रहा है और क्षमता उपयोग में वृद्धि से यह स्पष्ट हुआ है। सेवा क्षेत्र कई उच्च आवृत्ति संकेतकों के साथ लचीला रहा है,जिसने हाल के महीनों में मजबूत विकास को जारी रखा हैं, भले ही पीएमआई सेवाओं में मई में थोड़ा सा संकुचन हो गया। बैंक क्रेडिट वृद्धि में सुधार जारी है। डिस्पोजेबल आय को प्रभावित करके तेल की कीमतों में हालिया बढ़ोतरी से निजी उपभोग पर कुछ प्रतिकूल प्रभाव पड़ सकता है। हालांकि, कुल मिलाकर अप्रैल नीति के समान सकल घरेलू उत्पाद में 2018-19 के लिए अनुमानित 7.4 प्रतिशत की वृद्धि के साथ आर्थिक गतिविधि उछालदार बनी हुई है।

58. अप्रैल नीति के बाद से मुद्रास्फीति जोखिम में वृद्धि हुई है। इसलिए, मैं पॉलिसी रेपो दर में 25 आधार अंकों की वृद्धि के लिए वोट देता हूं। प्रचलित अनिश्चितताओं को ध्यान में रखते हुए, तटस्थ रुख को बनाए रखने के विपरीत यह जरूरी है ताकि लचीले तरीके से उभरती परिस्थितियों का जवाब दिया जा सके।

जोस जे. कट्टूर

मुख्य महाप्रबंधक

प्रेस प्रकाशनी : 2017-2018/3320 |