18 अक्टूबर 2017

मौद्रिक नीति समिति की 3-4 अक्टूबर 2017 को हुई बैठक के कार्यवृत्त

[भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45जेडएल के अंतर्गत]

संशोधित भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45जेडबी के अंतर्गत गठित मौद्रिक नीति समिति (एमपीसी) की सातवीं बैठक 3 और 4 अक्टूबर 2017 को भारतीय रिज़र्व बैंक, मुंबई में आयोजित की गई।

2. बैठक में सभी सदस्य – डॉ. चेतन घाटे, प्रोफेसर, भारतीय सांख्यिकी संस्थान; डॉ. पामी दुआ, निदेशक, दिल्ली अर्थशास्त्र स्कूल; और डॉ. रविन्द्र एच. ढोलकिया, प्रोफेसर, भारतीय प्रबंधन संस्थान, अहमदाबाद; डॉ. माइकल देबब्रत पात्र, कार्यपालक निदेशक (भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45जेडबी(2)(सी) के अंतर्गत केंद्रीय बोर्ड द्वारा नामित रिज़र्व बैंक का अधिकारी); डॉ. विरल वी. आचार्य, उप-गवर्नर, मौद्रिक नीति प्रभारी उपस्थित हुए और इसकी अध्यक्षता डॉ. उर्जित आर. पटेल, गवर्नर द्वारा की गई।

3. संशोधित भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45जेडएल के अनुसार, रिज़र्व बैंक मौद्रिक नीति समिति की प्रत्येक बैठक के चौदहवें दिन इस बैठक की कार्यवाहियों के कार्यवृत्त प्रकाशित करेगा जिसमें निम्नलिखित शामिल होगा :–

(क) मौद्रिक नीति समिति की बैठक में अपनाया गया संकल्प;

(ख) उपर्युक्त बैठक में अपनाए गए संकल्प पर मौद्रिक नीति के प्रत्येक सदस्य को प्राप्त वोट; और

(ग) उपर्युक्त बैठक में अपनाए गए संकल्प पर धारा 45जेडआइ की उप-धारा (11) के अंतर्गत मौद्रिक नीति समिति के प्रत्येक सदस्य का वक्तव्य।

4. मौद्रिक नीति समिति ने उपभोक्ता विश्वास, परिवार मुद्रास्फीति प्रत्याशा, कॉर्पोरेट क्षेत्र का कार्यनिष्पादन, क्रेडिट स्थिति, औद्योगिक, सेवा और बुनियादी सुविधा क्षेत्रों की संभावना तथा व्यावसायिक पूर्वानुमानकर्ताओं के अनुमानों का आकलन करने के लिए रिज़र्व बैंक द्वारा करवाए गए सर्वेक्षणों की समीक्षा की। समिति ने इन संभावनाओं के विभिन्न जोखिमों के ईर्द-गिर्द स्टाफ के समष्टि आर्थिक अनुमानों और वैकल्पिक परिदृश्यों की विस्तृत रूप से समीक्षा की। उपर्युक्त पर और मौद्रिक नीति के रुख पर व्यापक चर्चा करने के बाद एमपीसी ने संकल्प अपनाया जिसे नीचे प्रस्तुत किया गया है।

संकल्प

5. मौद्रिक नीति समिति (एमपीसी) ने आज आयोजित अपनी बैठक में वर्तमान और उभरती समष्टि आर्थिक स्थिति के आकलन के आधार पर निर्णय लिया है कि:

परिणामस्वरूप, चलनिधि समायोजन सुविधा (एलएएफ) के अंतर्गत प्रतिवर्ती रेपो दर 5.75 प्रतिशत और सीमांत स्थायी सुविधा (एमएसएफ) दर और बैंक दर 6.25 प्रतिशत पर अपरिवर्तित रहेंगी।

एमपीसी का निर्णय मौद्रिक नीति के तटस्थ रुख के अनुरूप है जो वृद्धि को सहारा देते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) मुद्रास्फीति का 4% का उद्देश्य +/- 2 प्रतिशत के बैंड के भीतर हासिल करने के मध्यम अवधि के लक्ष्य के अनुरूप है। इस निर्णय को रेखांकित करने वाले मुख्य विचारों को नीचे वक्तव्य में दिया गया है।

आकलन

6. अगस्त 2017 में एमपीसी की बैठक होने के बाद से वैश्विक आर्थिक तिविधियों में और अधिक मजबूती आई है तथा उनका आधार विस्तृत हुआ है। उन्नत अर्थव्यवस्थाओं (एई) के मध्य, अमेरिका में सकल घरूलू उत्पाद (जीडीपी) की दूसरी तिमाही में संशोधित वृद्धि में विस्तार जारी रहा। यह वृद्धि दो वर्षों से अधिक समय में होने वाली सबसे तीव्र वृद्धि रही, जिसे उपभोक्ता व्यय के मजबूत होने और कारोबार द्वारा निर्धारित निवेश से सहारा मिला। हालांकि, हाल ही में उत्पन्न तूफानी परिस्थितियों का निकट-अवधि में आर्थिक गतिविधियों पर असर पड़ सकता है। यूरो क्षेत्र के अंतर्गत, आर्थिक बहाली में और तेजी आई तथा इसका विस्तार हुआ, जिसे घरेलू मांग से संबल प्राप्त हुआ। जहां, रोजगार प्राप्ति होने से निजी उपभोग को लाभ हुआ, वहीं अनुकूल वित्तीय परिस्थितियों के कारण निवेश में वृद्धि हुई। विनिर्माण से संबंधित यूरो क्षेत्र खरीदी प्रबंधक सूचकांक (पीएमआई) में छह वर्षों से अधिक की अवधि में अपने उच्चतम स्तर पर पहुंच गया। पूंजीगत व्यय के अपेक्षा से कम रहने के कारण मार्च 2017 से वृद्धि में कमी होने के बावजूद जापान की अर्थव्यवस्था स्वस्थ विस्तार के पथ पर गतिमान है।

7. प्रमुख उभरते बाजारों वाली अर्थव्यवस्थाओं के मध्य, दूसरी तिमाही में चीन की मजबूत वृद्धि को खुदरा बिक्रीसे बल मिला, और आयात में तीव्र गति से वृद्धि हुई। इससे घरेलू मांग मजबूत होने; निवेश संबंधी गतिविधियों, हालांकि इसमें मंदी रही, का पता चलता है। श्रम बाजार में मंदी बने रहने का असर होने के बावजूद, ब्राजील की अर्थव्यवस्था में दूसरी तिमाही में व्यापार की शर्तों में सुधार होने से लगातार दो तिमाहियों में विस्तार हुआ। रूस की आर्थिक गतिविधियों में और सुधार हुआ। इन गतिविधियों को वैश्विक मांग में हो रही मजबूती, तेल मूल्यों में वृद्धि होने और समायोजनकारी मौद्रिक नीति से मदद मिली। दूसरी तिमाही में दक्षिण अफ्रीका के मंदी से उबरने के बाद भी अर्थव्यवस्था के समक्ष आर्थिक और राजनैतिक चुनौतियां विद्यमान हैं।

8. विश्व व्यापार संगठन (डब्लूटीओ) के ताजा आकलन से वैश्विक व्यापार में 2016 की कमजोर वृद्धि की तुलना में काफी सुधार होने का संकेत मिलता है। इस सुधार में एशियाई व्यापार प्रवाह एवं उत्तरी अमेरिका के बढ़ते आयात में हुए पुनरुत्थान से मदद मिली। मांग में सुधार होने, पेट्रोलियम निर्यातक देशों के संगठन (ओपीईसी) द्वारा उत्पादन में कमी किए जाने के कारण आपूर्ति में कमी होने और अमेरिका में कच्चे तूल की मालसूचियों में गिरावट होने के मिले-जुले असर से सितंबर में कच्चे तेल की कीमतें दो-वर्षीय उच्चतम स्तर पर पहुंच गईं। चीन के औद्योगिक उत्पादन आंकड़ों के उम्मीद से कम रहने के कारण सितंबर के मध्य से धातु मूल्यों में कमी आई। सितंबर की शुरुआत में स्वर्ण मूल्य वर्ष के उच्चतम स्तर पर पहुंच गए। इस वृद्धि का कारण भू-आर्थिक तनावों के कारण सुरक्षित निवेश के रूप में मांग की वृद्धि होना रहा। हालांकि, सितंबर के उत्तरार्द्ध में इसमें कुछ कमी आई। तेल से इतर पण्यों के मूल्यों के कमजोर रहने और मजदूरी की वृद्धि कम रहने क कारण अधिकांश एई में मुद्रास्फीति का दबाव कम रहा। बहुत सी ईएमई में यह दबाव नियंत्रित रहा। इनसे व्यापक रूप से देश-विशेष के कारकों का पता चलता है।

9. वैश्विक वित्तीय बाजार मुख्यत: एई में मौद्रिक नीतियों के परिवर्तित होती राहों, सामान्य रूप से सुधर रही आर्थिक संभावनाओं और दोलायमान भू-राजनैतिक कारकों द्वारा नियंत्रित रहे। अधिकांश एई के इक्विटी बाजारों में वृद्धि जारी रही। ईएमई में, बेहतर वैश्विक जोखिम की चाहत के कारण इक्विटी में सामान्यत: लाभ हुआ। इसमें आर्थिक आंकड़ों के आशापूर्ण होन और प्रमुख एई में मौद्रिक नीति में कड़ाई बरतने की तीव्रता में कमी की संभावनाओं से मदद मिली। प्रमुख एई के अंतर्गत बॉन्ड प्रतिफलों में एकतरफा परिवर्तन हुए। ईएमई के अंतर्गत इन प्रतिफलों में अधिक उतार-चढ़ाव देखा गया। मुद्रा बाजारों में, अमेरिकी डॉलर में और गिरावट आई और कमजोर मुद्रास्फीति के कारण सितंबर में यह अनेक महीनों के निम्नतम स्तर पर पहुंच गया। हालांकि, अमेरिकी फेड के सुदूरदर्शी रुख तथा उत्तरी कोरिया के आस-पास तनाव बढ़ने के कारण सितंबर के अंतिम सप्ताह में इसके मूल्य में कुछ सुधार हुआ। आर्थिक आंकड़ों के सकारात्मक होने के कारण अगस्त-अंत के करीब अमेरिकी डॉलर की तुलना में यूरो का मूल्य अढ़ाई वर्षों के उच्चतम स्तर पर पहुंच गया, जबकि जापानी येन में भू-राजनैतिक जोखिमें के कारण जब-तब उतार-चढ़ाव देखे गए। उभरते बाजारों की मुद्राओं में विविधतापूर्ण हलचल देखी गईं और ये मुद्राएं मुख्य एई की मौद्रिक नीति के से अत्यधिक प्रभावित होती रहीं। ईएमई में होने वाले पूंजीगत प्रवाह जारी हैं, किंतु ये प्रवाह अमेरिकी फेड द्वारा मौद्रिक नीति को सामान्य करने के प्रति अधिक संवेदनशील प्रतीत होते हैं।

10. घरेलू मोर्चे पर देखा जाए तो वास्तविक सकल योजित मूल्य (जीवीए) की वृद्धि में 2017-18 की पहली तिमाही में काफी कमी आई। इसे केंद्र सरकार द्वारा अत्यधिक शुरुआती व्यय से सहायता मिली। कृषि और सहबद्ध गतिविधियों की जीवीए वृद्धि में तिमाही-दर-तिमाही गिरावट आई जो आमतौर पर प्रथम तिमाही में होने वाली कमी के अनुरूप रही। इस कमी से, पशु उत्पादों, उद्यान एवं मत्स्य संबंधी उत्पादन में कमी का पता चलता है। इसके बाद, औद्योगिक क्षेत्र की जीवीए की वृद्धि में में भी वर्ष-दर-वर्ष आधार पर गिरावट आई। विनिर्माण क्षेत्र, जो औद्योगिक जीवीए का प्रमुख अवयव है, में 1.2 प्रतिशत की वृद्धि हुई। यह विगत 20 तिमाहियों में दर्ज हुई सबसे कम वृद्धि है। खनन क्षेत्र, जिसमें 2016-17 के उत्तरार्द्ध में सुधार के संकेत देखे गए, में कोयला उत्पादन में कमी होने और कच्चे तेल के नियंत्रित उत्पादन के कारण 2017-18 की पहली तिमाही में पुन: गिरावट का दौर प्रारंभ हो गया। हालांकि, सेवा क्षेत्र के कार्यनिष्पादन में उल्लेखनीय सुधार हुआ। इसे मुख्यत: व्यापार, होटलों, यातायात और संचार क्षेत्रों से सहारा मिला। इन क्षेत्रों में पूरे 2016-17 के दौरान लगातार मंदी के बाद सुधार हुआ। भवन निर्माण क्षेत्र में 2016-17 की चतुर्थ तिमाही में मंदी के उपरांत सुधार आना प्रारंभ हुआ। वित्तीय, स्थावर संपदा और पेशेवर सेवाओं के क्षेत्र में 2016-17 के उत्तरार्द्ध में कमजोर निष्पादन रहा, इसके बाद इनमें सुधार आया। समग्र मांग के घटक के रूप में 2017-18 की प्रथम तिमाही में, निजी उपभोग व्यय में वृद्धि छह तिमाहियों के निम्नतम स्तर पर रही। पहली तिमाही में, सकल स्थायी पूंजी निर्माण में पिछली तिमाही में रही मंदी की तुलना में मामूली बहाली देखी गई।

11. दूसरी तिमाही का रुख करें तो दक्षिण-पश्चिम मानसून का समय से पहले आगमन हुआ और जुलाई के प्रथम सप्ताह तक यह जारी रहा। जुलाई के मध्य से अगस्त तक मानसून कमजोर पड़ गया। यह समय खरीफ की बुआई का मुख्य समय होता है। सितंबर के अंत तक संचयी वर्षण दीर्घावधिक औसत की तुलना में लगभग 5 प्रतिशत कम रहा। इसके अंतर्गत, देश के 17 प्रतिशत भौगोलिक क्षेत्र में अल्प वर्षा हुई। जलाशयों में संग्रहित जल का स्तर उनकी पूर्ण क्षमता का 66 प्रतिशत रह गया, जबकि एक वर्ष पूर्ण यह 74 प्रतिशत के स्तर पर था। कृषि मंत्रालय द्वारा खरीफ उत्पादन के प्रथम अग्रिम अनुमानों से मानसून के विषम स्थानिक वितरण का पता चलता है, जो पिछले वर्ष की तुलना में निम्न स्तर पर रहा। इस कमी का कारण धान, मोटे अनाजों, दालों, तिलहन, जूट और मेस्ता सहित प्रमुख फसलों की बुआई कम क्षेत्र में होना रहा।

12. जुलाई 2017 में औद्योगिक उत्पादन सूचकांक (आईआईपी) में जून में संकुचन के बाद खनन, उत्खनन और बिजली उत्पादन में सुधार से मामूली रूप से सुधार हुआ। हालांकि, विनिर्माण कमजोर बना रहा। उपयोग आधारित वर्गीकरण के संदर्भ में, पूंजीगत सामान, मध्यवर्ती वस्तुओं और उपभोक्ता ड्यूरेबल्स में संकुचन से समग्र आईआईपी वृद्धि में कमी आई । हालांकि, अगस्त में, कोर उद्योगों के उत्पादन में कोयला उत्पादन और बिजली उत्पादन में वृद्धि के कारण मजबूत वृद्धि दर्ज की गई। विनिर्माण पीएमआई अगस्त और सितंबर 2017 में नए ऑर्डर की ताकत पर विस्तार क्षेत्र में चले गए।

13. सेवाओं के पक्ष में तस्वीर मिश्रित रही। सेवा पीएमआई में अगस्त में कम नए ऑर्डर के कारण संकुचन जारी रहने के बावजूद कई संकेतकों ने बेहतर प्रदर्शन की ओर इशारा किया। निर्माण खंड में स्टील की खपत मजबूत रही। परिवहन क्षेत्र में, वाणिज्यिक और यात्री वाहनों की बिक्री के साथ-साथ दो और तीन-पहिया वाहन, रेलवे माल ढुलाई या अंतरराष्ट्रीय हवाई यात्री यातायात में उल्लेखनीय वृद्धि हुई। हालांकि, सीमेंट उत्पादन, प्रमुख बंदरगाहों, घरेलू हवाई माल और यात्री यातायात पर कार्गो में प्रदर्शन कमजोर रहा।

14. उपभोक्ता मूल्य सूचकांक (सीपीआई) में वर्ष-दर-वर्ष परिवर्तन के अनुसार खुदरा मुद्रास्फीति अनुकूल बेस प्रभाव के जुलाई में कम होकर अगस्त में गायब हो जाने से पूरी तरह से तेज गति से क्रमशः जुलाई और अगस्त में बढ़ते हुए, पांच महीने की ऊँचाई तक पहुंच गई। जून में कीमतों में गिरावट आने के बाद, मुख्य रूप से सब्जी की कीमतों में तेजी से वृद्धि के साथ-साथ तैयार भोजन और फलों में मुद्रास्फीति में वृद्धि के साथ खाद्य मुद्रास्फीति की दर दो महीने में पुन: बढ़ गई। अनाज की मुद्रास्फ़ीति सौम्य रही, जबकि दालों में अपस्फीति लगातार नौवें महीने जारी रही। अगस्त माह में ईंधन समूह की मुद्रास्फीति मोटे तौर पर अपरिवर्तित रही थी, हालांकि द्रवीभूत पेट्रोलियम गैस (एलपीजी), मिट्टी के तेल, जलाशय और चिप्स में मुद्रास्फीति में वृद्धि हुई। पेट्रोलियम उत्पाद की कीमतों में अंतरराष्ट्रीय कच्चे तेल की कीमतों में बढ़ोतरी हुई है।

15. जून 2017 में कमी के विपरीत खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति जुलाई और अगस्त में और तेजी से बढ़ी। यह वृद्धि माल और सेवाओं दोनों में व्यापक थी। 7 वें केंद्रीय वेतन आयोग अवॉर्ड के तहत केंद्रीय सरकारी कर्मचारियों के लिए उच्चतर घर किराया भत्ते के कारण अगस्त में आवास महंगाई और अधिक कठोर हो गई। स्वास्थ्य, मनोरंजन और कपड़ों एवं फुटवियर उप-समूहों में घरेलू सामानों और सेवाओं में मुद्रास्फीति में वृद्धि हुई। रिज़र्व बैंक के सर्वेक्षण के सितंबर 2017 दौर में घरों की मात्रात्मक मुद्रास्फीति की उम्मीदें कम हो गईं। हालांकि, गुणात्मक प्रतिक्रियाओं के संदर्भ में, तीन महीने के लिए और एक साल आगे सामान्य कीमत स्तर के मौजूदा दर से अधिक बढ़ने की उम्मीद करने वाले उत्तरदाताओं का अनुपात स्पष्ट रूप से बढ़ा। अगस्त में कृषि और उद्योग इनपुट लागतें बढ़ीं ग्रामीण और संगठित क्षेत्रों में वास्तविक मजदूरी बढ़ती रही। रिजर्व बैंक के औद्योगिक दृष्टिकोण सर्वेक्षण में यह पता चलता है कि विनिर्माण क्षेत्र के लिए कॉर्पोरेट मूल्य निर्धारण शक्ति कमजोर रही। इसके विपरीत, सेवाओं के क्षेत्र में मिले फर्मों की पीएमआई ने कीमतों में तेजी से बढ़ोतरी का आरोप लगाया है।

16. महीने के उत्तरार्द्ध में अग्रिम कर बहिर्वाह के कारण अधिशेष चलनिधि की मात्रा में काफी कमी होने से सितंबर 2017 के मध्य से सरकारी नकदी शेष जमा (तैयार) होने के बावजूद दूसरी तिमाही के दौरान प्रणाली में अधिशेष चलनिधि विद्यमान रही। दूसरी तिमाही में परिचालनगत मुद्रा में धीमी गति से ₹ 569 बिलियन की वृद्धि हुई, जबकि पहली तिमाही के दौरान ₹ 1,964 बिलियन की वृद्धि हुई थी। इससे आमतौर पर देखी जाने वाली मौसमीयता का पता चलता है। अप्रैल 2017 में प्रदत्त मार्गदर्शन के अनुरूप, रिज़र्व बैंक ने दूसरी तिमाही के दौरान खुले बाजार परिचालनों के तहत छह बार बिक्री का आयोजन किया। इससे ₹ 600 बिलियन की अधिशेष चलनिधि का स्थायी आधार पर अवशोषण किया गया। यह अवशोषण अप्रैल और मई में बाजार स्थिरता योजना (एमएसएस) के तहत ₹ 1 ट्रिलियन मूल्य के खजाना बिल जारी किए जाने आलावा था। परिणामस्वरूप, एलएएफ के तहत चलनिधि का निवल औसत अवशोषण सितंबर के उत्तरार्द्ध में घटकर ₹ 1.6 ट्रिलियन रह गया, जो जुलाई में ₹ 1.6 ट्रिलियन था। भारित औसत मांग दर (डब्लूएसीआर), जिसका जुलाई के दौरान औसतन रिपो दर से 18 आधारभूत अंक (बीपीएस) नीचे कारोबार हो रहा था, में सितंबर में 5 बीपीएस की मजबूती आई। इस मजबूती का कारण अग्रम कर बहिर्वाह के प्रत्युत्तर में सितंबर के मध्य के आसपास चलनिधि की मांग अधिक होना रहा।

17. वैश्विक मांग में में सुधार परिलक्षित हुआ, जिससे अगस्त 2017 में वस्तु निर्यात में वृद्धि में तेजी आई जबकि पिछले तीन महीनों के दौरान इसमें गिरावट बनी हुई थी। अगस्त 2017 में निर्यात वृद्धि में अभियांत्रिकी वस्तुओं, पेट्रोलियम उत्पादों और रसायनों ने मुख्य रूप से योगदान दिया; सिले-सिलाए वस्त्रों और दवा एवं औषधियों में हुई निर्यात वृद्धि भी सकरात्मकता की ओर लौट आई। तथापि, भारत की निर्यात वृद्धि अन्य उभरती हुई अर्थव्यवस्थाओं की तुलना में कमतर रही, जैसे कि ब्राज़ील, इंडोनेशिया, दक्षिण कोरिया, तुर्की और वियतनाम, इनमें से कुछ को वैश्विक जिंस मूल्यों में लौटती हुई तेजी का फायदा मिला। अगस्त माह में लगातार आठवें माह आयात वृद्धि द्वि-अंकीय बनी रही और यह मुख्यत: व्यापक रही। कच्चे तेल और कोयले के आयातों में आई वृद्धि जहां अंतरराष्ट्रीय मूल्यों में आई तेजी दर्शाती है वहीं, मशीनरी, मशीन-उपकरणों, लौह और स्टील के आयात में भी तेजी देखी गई। जून 2017 से स्वर्ण की आयात की गई मात्रा में उल्लेखनीय गिरावट दर्ज की गई है, हालांकि अगस्त का स्तर एक वर्ष के स्तर के दोगुने से अधिक था। सेवाओं के निवल निर्यातों और विप्रेषणों में तेजी आने के बावजूद निर्यात की तुलना में आयात में हुई तीव्र वृद्धि ने 2017-18 की ति1 में चालू खाता घाटे को और बढ़ा दिया। अप्रैल-जुलाई 2017 में प्रत्यक्ष निवल विदेशी निवेशयूएस$10.6 बिलियन रहा जो कि पिछले वर्ष की समान अवधि के दौरान किए गए निवेश से 24 प्रतिशत अधिक था। घरेलू पूंजी बाजार के कर्ज क्षेत्र ने यूएस$14.4 बिलियन के विदेशी पोर्टफोलिओ निवेश आकर्षित किए, हालांकि भू-राजनैतिक अनिश्चितताओं एवं फेड की आस्ति खरीद के सामान्य दिशा की ओर लौटने की संभावना के कारण अगस्त-सितंबर में ईक्विटी क्षेत्र में उल्लेखनीय बहिर्वाह हुआ। भारत का विदेशी मुद्रा भंडार 29 सिंतंबर 2017 की स्थिति के अनुसार, यूएस$ 399.7 बिलियन था।

परिदृश्य

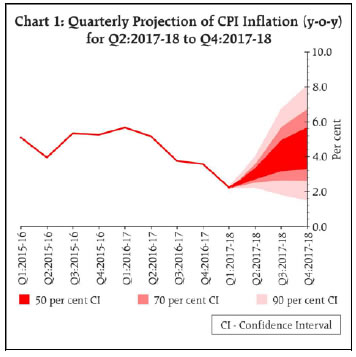

18. अगस्त में, मुख्य मुद्रास्फीति ति2 के संबंध में 3 प्रतिशत पर अनुमानित थी और 2017-18 की दूसरी छमाही में यह अनुमान 4.0-4.5 प्रतिशत था। अभी तक वास्तविक मुद्रास्फीति, मोटे तौर पर अनुमानों के अनुरूप रही है, तथापि, खाद्य और ईंधन को छोड़कर मुद्रास्फीति में वृद्धि की व्याप्ति आशा से कहीं अधिक ऊंची रही। 2017-18 की शेष अवधि के दौरान मुद्रास्फीति पथ के कई कारकों से प्रभावित होने की संभावना है। प्रथम, खाद्य कीमतों के अनुमान की भावी स्थिति मोटे तौर पर अनुकूल रहने की आशा है यद्यपि, खरीफ उत्पादन के पहले अग्रिम अनुमानों उत्पादन में कुछ अनिश्चितता दर्शाते हैं। प्राथमिक संकेतक दर्शाते हैं कि हाल के महीनों में दालों की कीमतें जो रुझान से काफी नीचे रही थीं, वे अब स्थिर होने लगी हैं। दूसरे, वस्तु एवं सेवा कर (जीएसटी) के क्रियान्वयन चलते कुछ मूल्य संशोधन लंबित रहे हैं। तीसरे, खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति में एक व्यापक वृद्धि देखी गई है। अंतिम, अंतरराष्ट्रीय कच्चे तेल मूल्य, जो जुलाई के पूर्वाद्ध से बढ़ना प्रारंभ हुए थे उनमें सितंबर के महीने में और तेजी आई। इन घटकों को ध्यान में रखते हुए ऐसी संभावना है कि मुद्रास्फीति अपने वर्तमान स्तर से बढ़ेगी और वर्ष की दूसरी छमाही में 4.2-4.6 प्रतिशत के बीच रहेगी जिसमें केंद्र द्वारा प्रदान किया जाने वाला आवास किराया भत्ता शामिल है (चार्ट-1)।

19. जैसा कि अगस्त की नीति में उल्लेख किया गया था, आधारभूत मुद्रास्फीति के पूर्वानुमान के संबंध में वृद्धि लाने वाले अभी भी कुछ कारक विद्यमान हैं : (क) राज्यों द्वारा प्रदान किया जाने वाला कृषि ऋण माफी के क्रियान्वयन के परिणामस्वरूप राजकोषीय चूक उत्पन्न हो सकती है और वो सार्वजनिक खर्च को प्रभावित कर सकती है, जिससे कि मूल्यों पर दबाव बढ़ेगा; और (ख) राज्यों के वेतन और भत्तों के क्रियान्वयन को अभी तक आधारभूत अनुमानों में शामिल नहीं किया गया है;केंद्र की तर्ज पर ही राज्यों द्वारा वृद्धि प्रदान किए जाने की स्थिति में मुख्य मुद्रास्फीति में 18-24 महीनों के दौरान आधारभूत मुद्रास्फीति में लगभग 100 आधार अंकों का दबाव बढ़ सकता है, यह एक सांख्यिकीय प्रभाव है जिसमें दूसरे चरण के प्रभावों में परिलक्षित होने की संभावना है। तथापि, सरकार द्वारा पर्याप्त खाद्य स्टॉक आपूर्ति के प्रभावी प्रबंधन के कारण खाद्य स्फीति बेसलाइन में परिकल्पित स्तर की तुलना में कम स्तर पर रहने की संभावना है।

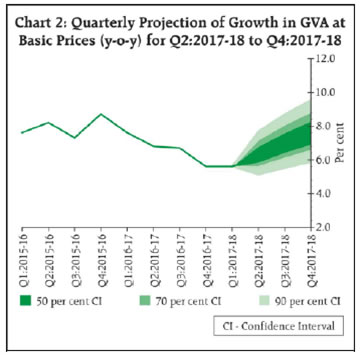

20. पुन:, यदि संवृद्धि संबंधी अनुमानों की बात करें तो वर्ष 2017-18 की पहली तिमाही में इसकी रफ्तार कम हो गयी और खरीफ के खाद्यान्न उत्पादन के प्रथम अग्रिम अनुमान हमारे लिए शुरुआती झटकों की तरह हैं जो इस सोच के नकारात्मक पक्ष की ओर इशारा करते हैं। अब तक जीएसटी के कार्यान्वयन से ऐसा प्रतीत होता है कि इसका नकारात्मक प्रभाव पड़ा है और इससे विनिर्माण क्षेत्र की संभावनाओं के संबंध में अल्पकालिक अनिश्चितता बनी है। इससे निवेश क्रियाकलापों, जो पहले ही बैंकों और कॉर्पोरेट की दबावग्रस्त तुलन-पत्रों से कुप्रभावित है, की बहाली में और देर लगेगी। वर्ष 2017-18 की दूसरी तिमाही में रिज़र्व बैंक द्वारा सप्ताहांत में विनिर्माण और सेवा क्षेत्रों का सर्वेक्षण किया गया और इसके सकारात्मक पक्ष की बात करें तो फर्मों को आशा है कि तीसरी तिमाही में कारोबारियों के रुख में पर्याप्त सुधार देखने को मिलेगा। उपर्युक्त कारकों के मद्देनज़र वर्ष 2017-18 के लिए वास्तविक जीवीए वृद्धि अगस्त 2017 के 7.3 प्रतिशत के पूर्वानुमान से कम होकर 6.7 प्रतिशत हो गयी है जिसमें जोखिम संतुलन एकसमान रहा। (चार्ट 2)

21. अगर इस आधार रेखा को अधिकतम की तरफ रखा जाए, तो राज्यों द्वारा वेतन और भत्तों में संशोधन करते हुए इन्हें यदि बढ़ाया जाता है तो घरेलू उपभोग की चीजों की मांग बढ़ सकती है। जीएसटी और बैण्डबिड्थ के बंधनों से जुड़ी शुरुआती समस्याओं का समाधान अपेक्षाकृत शीघ्रता से किया जा सकेगा जिससे दूसरी छमाही में संवृद्धि की गति बढ़ सकेगी। यदि इसे न्यूनतम की ओर रखा जाए तो इनपुट लागत में आशा से अधिक उछाल आने और मूल्यन क्षमता की कमी के कारण कॉर्पोरेट मार्जिन पर और अधिक दबाव पड़ सकता है जिससे उद्योग द्वारा वर्धित मूल्य पर असर पड़ सकता है। इसके अलावा, भारतीय रिज़र्व बैंक द्वारा गृहस्थ ग्राहकों के विश्वास के संबंध में किए गए सर्वेक्षण में रोजगार, आय, अदा की जा रही कीमतों और किए जा रहे खर्च जैसी मदों पर उनकीप्रतिक्रियाएं तुलनात्मक रूप से नकारात्मक रही हैं।

22. मौद्रिक नीति समिति ने पाया कि इसकी पिछली बैठक से लेकर अब तक उपभोक्ता मूल्य सूचकांक में लगभग 2 प्रतिशत की बढ़ोत्तरी हुई है। बढ़ती कीमतों के इस दबाव के साथ-साथ बढ़ती वैश्विक भू-राजनीतिक अनिश्चितता तथा यूएस फेडरल रिज़र्व द्वारा तुलन-पत्र मोचन की योजना और यूरोपीय केंद्रीय बैंक द्वारा नॉर्मलाइज़ेशन के जोखिम के मद्देनज़र वित्तीय बाजारों में उतार-चढ़ाव बढ़ गया है। मुद्रास्फीति के सम्मुख वर्तमान इन जोखिमों का प्रबंधन सावधानीपूर्वक करने की आवश्यकता है। हालांकि घरेलू खाद्य-वस्तुओं की कीमतें स्थिर रहने का अनुमान है, खाद्येतर वस्तुओं की कीमतों में वृद्धि के आसार बनते नज़र आ रहे हैं, और ऐसा विशेष रूप से कच्चे तेल के कारण हो रहा है। संभावित राजकोषीय खर्चों से भविष्य में कीमतें और तेजी से बढ़ सकती हैं। एमपीसी ने उत्पादन अंतराल और अधिक बढ़ने की संभावना से भी इनकार नहीं किया है लेकिन हाल के दिनों में दिखे संवृद्धि के आसार के मार्ग में आने वाली अल्पकालिक बनाम दीर्घकालिक बाधाओं के बेहतर आकलन के लिए समिति को और अधिक आंकड़ों की आवश्यकता है। इसीलिए एमपीसी ने यह निर्णय लिया कि नीतिगत दर को अपरिवर्तित रखा जाए। एमपीसी ने यह निर्णय भी लिया कि नीतिगत रुख को तटस्थ रखा जाए और आय के आंकड़ों की कड़ी निगरानी की जाए। एमपीसी ने इस बात को लेकर अपनी प्रतिबद्धता दर्शायी कि मुख्य मुद्रास्फीति को लगातार 4% के आस-पास बनाए रखा जाए।

23. एमपीसी का यह मानना था कि हाल के दिनों में किये गए विभिन्न प्रकार के ढाँचागत सुधारों से आर्थिक संवृद्धि में मध्यम और दीर्घकालिक तेजी आएगी क्योंकि इनसे कारोबारी माहौल में सुधार आएगा, पारदर्शिता बढ़ेगी और और अर्थव्यवस्था अधिकाधिक रूप में औपचारिक बनेगी।बैंक तुलन-पत्र में दबावग्रस्त कॉर्पोरेट जोखिम के समाधान की दिशा में रिज़र्व बैंक लगातार प्रयासरत है जिसका मध्यावधि लाभअर्थव्यवस्था को मिलना प्रारंभ हो जाना चाहिए।

24. एमपीसी ने जोर देकर कहा कि आर्थिक गतिविधियों को नवजीवन देना अति आवश्यक है क्योंकि ऐसा करने वर्तमान क्षमता का उपभोग होगा और नई क्षमता निर्माण की आवश्यकता के मद्देनजर उद्योगों द्वारा बैंक ऋण की मांग बढ़ेगी जिनका वित्तपोषण किया जा सकेगा। सरकारी बैंकों को समुचित रूप से पुन: पूंजी उपलब्ध कराने से यह सुनिश्चित किया जा सकेगा कि उत्पादक क्षेत्र को ऋण का प्रवाह निर्बाध हो और वृद्धि की संभावनाएं कुंद न पड़ें। इसके साथ ही साथ, संवृद्धि को सहारा देने और उत्पादन अंतराल को अपेक्षाकृत अधिक तेजी से कम करने के लिए निम्नलिखित उपाय किए जा सकते हैं यथा- गंभीर आधारिक अंतराल को कम करने के लिए संगठित अभियान चलाना, रुकी पड़ी निवेश परियोजनाओं, विशेष रूप से सरकारी क्षेत्र की, को नये सिरे से प्रारंभ करना; कारोबार के लिए सहूलियतें बढ़ाना जिसमें जीएसटी में और अधिक सुधार करना शामिल है; और समय-बद्ध सिंगल विंडो समाशोधन करना और राज्यों द्वारा लगाए जा रहे अत्यधिक स्टांप शुल्कों को तर्कसंगत बनाते हुए वहनीय लागत वाले आवासीय कार्यक्रमों के तीव्रतर कार्यान्वयन सुनिश्चित करना।

25. डॉ. चेतन घटे, डॉ. पामी दुआ, डॉ. माइकल देवव्रत पात्र, डॉ. विरल वी. आचार्य और डॉ. ऊर्जित आर. पटेल मौद्रिक नीति संबंधी निर्णयों के पक्ष में थे जबकि डॉ. रवींद्र एच. ढोलकिया ने नीतिगत दरों में कम से कम 25 बेसिस अंकों की गिरावट के पक्ष में वोट किया। एमपीसी की बैठक का कार्यवृत्त 18 अक्टूबर 2017 को प्रकाशित किया जाएगा।

26. एमपीसी की अगली बैठक 5 और 6 दिसंबर 2017 को निर्धारित की गयी है।

नीति रेपो दर को 6.0 प्रतिशत पर अपरिवर्तित करने के संकल्प पर वोटिंग

| सदस्य |

वोट |

| डॉ. चेतन घाटे |

हां |

| डॉ. पामी दुआ |

हां |

| डॉ. रविन्द्र एच. ढोलकिया |

हां |

| डॉ. माइकल देबब्रत पात्र |

हां |

| डॉ. विरल वी. आचार्य |

हां |

| डॉ. उर्जित आर. पटेल |

हां |

डॉ चेतन घाटे द्वारा वक्तव्य

27. अगस्त की समीक्षा में, मैं खाद्यान्न और ईंधन को छोड़कर दोनों सीपीआई हेडलाइन मुद्रास्फीति और मुद्रास्फीति में नीचे की ओर झुकाव भविष्य में टिका नहीं रहे इसके लिए चिंतित था। पिछले दो महीनों में हेडलाइन मुद्रास्फीति में करीब 200 आधार अंकों की बढ़ोतरी के साथ, और खाद्य और ईंधन को छोड़कर 4.1 प्रतिशत से 4.6 प्रतिशत तक मुद्रास्फीति की वृद्धि के साथ, मध्यम अवधि मुद्रास्फ़ीति लक्ष्य का चार प्रतिशत का जोखिम फिर से सामने आ गया है। इससे पता चलता है कि मार्च में शुरू होने वाली मुद्रास्फीति में खाद्य और ईंधन को छोड़कर बड़ी गिरावट अस्थायी हो गई है।

28. सब्जी मुद्रास्फीति में तेजी की वजह से हेडलाइन मुद्रास्फीति में मुनाफ़ा बढ़ गया है, जिसने सीपीआई का सब्जी सूचकांक अपने पहले चरम पर वापस आ गया है। मैं कच्चे तेल की कीमतों में प्रतिकूल मांग-आपूर्ति की गतिशीलता के बारे में चिंतित हूं जिससे जून 2017 के बाद से कच्चे तेल की कीमतों में 22 फीसदी की बढ़ोतरी हुई है। जीएसटी से जुड़ी बाधाओं के कारण अगर कर राजस्व में कमी आ जाती है, तो आखिरकार राजकोषीय घाटे में कमी का लक्ष्य भी मध्यम अवधि के मुद्रास्फ़ीति लक्ष्य को बढ़ा देता है। दूसरी ओर, मैं मुद्रास्फीति प्रत्याशा आंकड़ों के हाल के दौर को सकारात्मक मानता हूं, जिसमें सितंबर 2016 के बाद से 3 महीने की मुद्रास्फीति प्रत्याशा में 230 आधार अंकों की गिरावट दर्ज की गई है।

29. पिछले 6 तिमाहियों के लिए आर्थिक वृद्धि में एक सेक्युलर गिरावट आई है, यह संभावना है कि ति1: 2017-18 का 5.6 प्रतिशत का जीवीए विकास प्रिंट संभवतः एक गर्त था, और यह कि आर्थिक गतिविधियों में एक पुनरुद्धार संभवत: कार्य पर है। अर्थव्यवस्था दिवाला और दिवालियापन संहिता (आईबीसी), जीएसटी, रियल इस्टेट (विनियमन और विकास) अधिनियम (आरईआरए), ऋण छूट और विमुद्रीकरण के रूप में कई नीतिगत झटके के अधीन रही है, इन सभी ने निस्संदेह कुछ मंथन को जन्म दिया है लेकिन जो अर्थव्यवस्था को सुधारित स्थिर अवस्था में भी स्थानांतरित कर देगा। मुझे आशावादी बनाने के लिए निम्नलिखित कारक हैं : (i) दोनों अगस्त और सितंबर पीएमआई विनिर्माण क्षेत्र में विस्तार के दौर में रहे हैं। (ii) यूरोज़ोन का आर्थिक पुनरुद्धार निर्यात को आगे बढ़ाएगा (iii) ग्रामीण क्षेत्र में 6-8 प्रतिशत के परिमाण की वास्तविक मजदूरी विकास से खपत से चलने वाली वृद्धि का समर्थन करना जारी रखेगा। यह कह कर, मेरा पूंजी संचय की धीमी दर और संभावित वृद्धि और कुल कारक उत्पादकता (टीएफपी) को कम करने पर इसके प्रभाव के बारे में चिंता करना जारी है, लेकिन मैं अगले जीडीपी विकास प्रिंट को देखना चाहूगां कि क्या विकास में मौजूदा गिरावट क्षणिक है, या सेक्युलर प्रवृत्ति का हिस्सा है।

30. भारतीय अर्थव्यवस्था के एक कैलिब्रेटेड / अनुमानित गतिशील स्टोकेस्टिक सामान्य संतुलन (डीएसजीई) मॉडल पर, मेरे और कुछ सहलेखकों द्वारा किए गए कुछ संयुक्त अनुसंधानों में, बेसलाइन मॉडल से विचलन में अपघटन से पता चलता है कि पिछले पांच सालों में भारतीय अर्थव्यवस्था में उत्पादन में उतार-चढ़ाव (भिन्नता) के आधे हिस्से को टीएफपी झटके द्वारा समझाया गया है, और एक तिहाई को वित्तीय झटकों द्वारा समझाया गया है। मौद्रिक नीति झटके केवल 12 प्रतिशत आउटपुट विविधताओं की व्याख्या करते हैं। यह न केवल भारतीय अर्थव्यवस्था में मौद्रिक नीति संचरण की कमजोरी को उजागर करता है, लेकिन लगातार ढांचागत सुधारों और राजनीतिक नीति को नियंत्रित करने की आवश्यकता है जो भारतीय व्यापार चक्र को स्थिर करेगा।

31. इन विचारों को ध्यान में रखते हुए, मैं मौद्रिक नीति कमेटी की आज की बैठक में पॉलिसी रेपो दर की यथास्थिति के लिए वोट देता हूं।

डॉ पामी दुआ द्वारा वक्तव्य

32. मुद्रास्फीति की तरफ, अगस्त 2017 में खुदरा मुद्रास्फीति पांच महीने के उच्चतम पर दर्ज की गई। यह कुछ हद तक सब्जी की कीमतों में वृद्धि के कारण अनुकूल आधार प्रभाव के अपव्यय और खाद्य मुद्रास्फीति में एक पलटाव से प्रेरित था। सीपीआई मुद्रास्फीति, खाद्य और ईंधन को छोड़कर, कई श्रेणियों में कीमतों में सख्ती होने के कारण तेजी से बढ़ी। 7वें केंद्रीय वेतन आयोग अधिनिर्णय के तहत केंद्रीय सरकारी कर्मचारियों के लिए उच्चतर घर किराया भत्ते के कारण आवास महंगाई में वृद्धि हुई। अन्य उप-समूह में वृद्धि में घरेलू सामान और सेवाएं, कपड़े, जूते और विविध वस्तुएं शामिल हैं।

33. ब्रेंट क्रूड ऑयल की कीमतें भी सितंबर में बढ़ीं, जबकि रूपया कमजोर हुआ। मुद्रास्फीति के अन्य ऊपरी जोखिमों में खरीफ सीजन के दौरान बुवाई में कमी के कारण खाद्यान्न के उत्पादन में गिरावट का असर शामिल है; जीएसटी के प्रभाव के संबंध में अल्पावधि में अनिश्चितता; केंद्रीय सरकार के संभव प्रोत्साहन के प्रभाव; कृषि ऋण छूट के कारण संभावित राजकोषीय गिरावट; और राज्यों द्वारा वेतन आयोग अधिनिर्णय की शुरुआत। आगे, वैश्विक विकास के कारण वित्तीय बाजार की अस्थिरता में संभावित वृद्धि, जिसमें फेड द्वारा बैलेंस शीट को खोलना और ईसीबी द्वारा सामान्यीकरण की संभावना शामिल है, भी चिंता का बड़ा कारण है।

34. मुद्रास्फीति के लिए इन जोखिमों को उपभोक्ताओं के फॉरवर्ड-लुकिंग सर्वेक्षणों की प्रतिक्रिया से मजबूत बनाया जाता है। विशेषत: रिज़र्व बैंक का परिवारों के मुद्रास्फीति प्रत्याशा सर्वेक्षणों के सितंबर 2017 के दौर में गुणात्मक प्रतिक्रियाएं दर्शाती हैं कि उत्तरदाताओं का अनुपात वर्तमान दर से सामान्य दर स्तर के बढ़ने की उम्मीद तीन महीने के साथ-साथ एक वर्ष की सीमा तक कर रहा है। उपभोक्ता विश्वास सर्वेक्षण का सितंबर का दौर भी अगले एक साल में कीमत स्तर में वृद्धि की उम्मीद का संकेत दे रहा है। इसके अलावा, इंडियन फ्यूचर इन्फ्लेशन गेज, जो कि (आर्थिक चक्र अनुसंधान संस्थान (ईसीआरआई), न्यूयॉर्क द्वारा तैयार की गई मुद्रास्फीति का अग्रदूत होता है, जिसके साथ लेखक सम्बद्ध है) अंतर्निहित मुद्रास्फीति दबाव में मजबूती इंगित करता है।

35. उत्पादन के मोर्चे पर, 2017-18 की पहली तिमाही में सकल घरेलू उत्पाद की वृद्धि काफी धीमी हो गई, जो गहरे खपत और निवेश की मांग के साथ, धीमी कृषि और विनिर्माण वृद्धि को दर्शाता है। सेवा क्षेत्र में वृद्धि, हालांकि, व्यापार, होटल, परिवहन और संचार में बढ़ोतरी के साथ बढ़ी है। रिजर्व बैंक के उपभोक्ता विश्वास सर्वेक्षण के सितंबर के दौर में नीची वृद्धि बढ़ी है, जो आय और रोजगार पर बदतर भाव के कारण वर्तमान स्थिति सूचकांक और भविष्य प्रत्याशा सूचकांक में गिरावट को दर्शाता है। इसके अलावा, ईसीआरआई के भारतीय अग्रणी सूचकांक में वृद्धि, भविष्य की आर्थिक गतिविधि की एक भविष्यवाणी, में हाल के महीनों में सुगमता आयी है। इससे अन्य उपायों के रूप, निवेश की गतिविधियों को पुनर्जीवित और बुनियादी सुविधाओं से संबंधित परियोजनाओं को फिर से सजीव करने की तुरंत आवश्यकता है।

36. इसी समय में, ईसीआईआर के इंडियन लीडिंग एक्सपोर्ट इंडेक्स में वृद्धि, जो निर्यात में वृद्धि की दिशा में गिरावट की आशंका को दिखा रहा है, इस संदर्भ में यह भी उल्लेखनीय है, जबकि अंतर्राष्ट्रीय विकास वर्तमान में मजबूत है, वैश्विक अर्थव्यवस्था की ईसीआरआई के अग्रणी सूचकांक वैश्विक विकास संभावनाओं को घटाना दर्शाते हैं।

37. वर्तमान परिदृश्य में, एक अस्थायी प्रभाव और एक लंबे समय तक चलनेवाले संरचनात्मक प्रभाव के बीच भेद करने के लिए डेटा की निरंतर निगरानी के साथ प्रतीक्षा और नजर रखने की रणनीति की सिफारिश की जाती है।

38. इस प्रकार, मैं पॉलिसी रेपो दर अपरिवर्तित रखने के लिए वोट देती हूं।

डॉ. रविन्द्र ढोलकिया का वक्तव्य

39. जुलाई और अगस्त के पिछले दो महीनों के दौरान हेडलाइन मुद्रास्फीति और खाद्य तथा ईंधन के बिना मुद्रास्फीति में वृद्धि आशा से अधिक रही। मेरे पूर्वानुमानों में इन महीनों के दौरान मुद्रास्फीति में कुछ उछाल का अनुमान लगाया गया था किंतु वास्तविक वृद्धि पूर्वानुमानों से अधिक रही। जबकि अंतरराष्ट्रीय बाजारों में तेल की कीमतों में मजबूती आई, उनसे और ज्यादा बढ़ने की उम्मीद नहीं है। हालांकि मानसून वर्षा में थोड़ी सी कमी के साथ खत्म हो गया है, खाद्य कीमतों पर इसका प्रभाव अधिक प्रतिकूल होने की संभावना नहीं है क्योंकि फिर से भरे हुए बफर स्टॉक से जो भी कमी आएगी वह पूरी हो जाएगी। इस समय चिंता का वास्तविक कारण वर्ष 2017-18 की पहली तिमाही के दौरान वास्तविक जीडीपी के अनुमान है जिन्होंने आर्थिक गतिविधि में प्रत्याशा से अधिक कमी दर्शाई है जो अर्थव्यवस्था में नकारात्मक आउटपुट अंतराल के व्यापक होने की ओर संकेत कर रही है। इन अतिरिक्त गतिविधियों पर विचार करते हुए, मैं मजबूती के साथ नीति दर में कम से कम 25 आधार अंकों की कमी का अनुरोध करता हूं। मेरे मत के लिए कारण निम्नानुसार हैं:

-

भारतीय रिज़र्व बैंक के सर्वेक्षण के अनुसार एक वर्ष आगे के मुद्रास्फीतिकारी प्रत्याशाएं पिछले वर्ष से तेजी से 340 आधार अंकों तक कम हो गई जब नीति दर में केवल 50 आधार अंकों की गिरावट हुई थी। इसका अर्थ है कि परिवारों की वास्तविक ब्याज दर में 290 आधार अंकों की बड़ी वृद्धि हुई है।

-

भारतीय प्रबंधन संस्थान अहमदाबाद (आईआईएमए) का कारोबारी मुद्रास्फीति प्रत्याशा सर्वेक्षण (बीआईईएस) दर्शाता है कि कारोबार अपनी लागत पर एक वर्ष आगे की मुद्रास्फीति का लगभग 3.5 प्रतिशत होने की संभावना कर रहे हैं। यह मुद्रास्फीति संख्या सामान्यतः मुख्य मुद्रास्फीति से निकटता से संबधित है।

-

भारतीय रिज़र्व बैंक के सर्वेक्षण में पाया गया है कि कंपनियों ने स्थायी आस्तियों की तुलना में वित्तीय आस्तियों में निवेश करना शुरू कर दिया है। इससे संकेत मिलता है कि एक तरफ वास्तविक ब्याज लागत और दूसरी तरफ वास्तविक ब्याज दर बहुत अधिक है जिसका कंपनियों ने अनुमान लगाया है। घोषित नई परियोजनाओं में कमी से इसमें सहायता मिलेगी।

-

मुद्रास्फीति का छह महीनों और एक वर्ष का मेरा पूर्वानुमान थोड़ा ऊपर की ओर परिवर्तित हुआ है क्योंकि मैं उम्मीद करता हूं कि मध्यावधि में तेल की कीमतें और विनिमय दरें उचित रूप से स्थायी रहेंगी। इसके अलावा, हमने अपने पूर्वानुमानों में पहले भी ऐसे परिदृश्यों पर विचार किया था। हालांकि मुद्रास्फीति के बारे में भारतीय रिज़र्व बैंक के पूर्वानुमान में ज्यादा बदलाव नहीं हुआ है और यह आवास किराया भत्ता में हुए संशोधन के प्रभाव के बिना लगभग 4.3 प्रतिशत है। जैसाकि मैंने अगस्त में एमपीसी के कार्यवृत्तों में उल्लेख किया था, हमारा पूर्वानुमान कम है। इस संदर्भ में, यह देखने वाली बात है कि आवास सूचकांक को शामिल किए बिना हेडलाइन मुद्रास्फीति वर्तमान में लगभग 3 प्रतिशत के आसपास है।

-

भारतीय रिज़र्व बैंक के सर्वेक्षण लगातार लगभग 71-71 प्रतिशत पर कम क्षमता उपयोग दिखा रहे हैं जो उत्पादन क्षेत्र में काफी बड़ा नकारात्मक आउटपुट अंतराल की ओर संकेत है। इसमें भारतीय रिज़र्व बैंक के उपभोक्ता विश्वास सर्वेक्षण से भी समर्थन मिलता है जो आय, रोजगार और समग्र परिवेश के लिए बदतर होती भावनाएं दर्शा रहे हैं। भारतीय रिज़र्व बैंक ने भी अपने अप्रैल 2017 के एमपीआर की तुलना में अपनी अक्तूबर की मौद्रिक नीति रिपोर्ट (एमपीआर) में 2017-18 के लिए अक्तूबर में अपनी द्विमासिक मौद्रिक नीति समीक्षा में 60 आधार अंकों और वर्ष 2018-19 के लिए 70 आधार अंकों तक अपनी जीवीए वृद्धि में कमी का अनुमान लगाया है। यह अपने आप में बताता है कि अर्थव्यवस्था में नकारात्मक आउटपुट अंतराल वर्तमान समय में व्यापक हो गया है और निकट भविष्य में भी यह बढ़ेगा क्योंकि आउटपुट अंतराल को स्तर पर परिकलित किया जाता है, न कि वृद्धि दर पर जिसका अर्थ है कि नकारात्मक आउटपुट अंतराल केवल तभी कम होना शुरू होगा जब वर्तमान वृद्धि दर संभावित वृद्धि दर से अधिक हो जाएगी।

-

कुछ संशयवादी है जो यह तर्क देते हैं कि भारत में जहां सड़कों और रेलवे जैसी भौतिक इन्फ्रास्ट्रक्चर भीड़ से भरा है, नकारात्मक आउटपुट अंतराल सामान्य रूप से नहीं हो सकता है। तथापि, यह तर्क वैध नहीं है क्योंकि यह संभावित आउटपुट की गलत धारणा पर आधारित है। इस प्रकार के भौतिक इन्फ्रास्ट्रक्चर में भीड़-भाड़ तथा अधिक भीड़ जो गलत मूल्यनिर्धारण और अन्य नीतियों के कारण है, से साधारणतया बहुत कम उत्पादकता होती है तथा यह संसाधनों के उप-इष्टतम उपयोग की ओर संकेत करता है। यह नकारात्मक आउटपुट अंतराल के अस्तित्व को निष्फल करने की तुलना में सहयोग प्रदान करता है क्योंकि संभावित आउटपुट को संसाधनों के इष्टतम उपयोग के अनुसार परिभाषित किया गया है, न कि संसाधनों के वास्तविक उपयोग के अनुसार। उदाहरण के लिए, पहले से भीड़-भाड़ वाले और इस प्रकार असक्षम सड़कें वस्तु और सेवा कर (जीएसटी) की शुरुआत से अधिक सक्षम हो गए हैं। मौजूदा पूंजी का बेहतर उपयोग होता है और अधिक उत्पादन होता है। इसके अलावा, हम यह पहचानने की भी जरूरत है कि कुछ हवाई अड्डों, बंदरगाहों, सिंचाई बांधों, अस्तपतालों, उच्चतर शिक्षा संस्थानों और अनेक औद्योगिक संयंत्रों तथा मशीनरी जैसी कई अन्य भौतिक इन्फ्रास्ट्रक्चर का गंभीर रूप से अल्प उपयोग हो रहा है। इसी प्रकार, श्रम बल के एक बड़े भाग का भी अल्प उपयोग हो रहा है। इसलिए, नकारात्मक आउटपुट अंतराल और वर्तमान में इसकी व्यापकता जिसपर पहले भी तर्क-वितर्क हुआ है, को इनकार नहीं किया जा सकता।

-

नियम आधारित मौद्रिक नीति जिसमें लचीला मुद्रास्फीति लक्ष्य ढ़ांचा अंतर्निहित है, में वर्तमान परिस्थितियों में एक सुन्यायसंगत नीति दर कटौती की जरूरत होगी। अर्थव्यवस्था में प्रत्याशित भावी मुद्रास्फीति दर के साथ वास्तविक ब्याज दर इस समय अधिकांश अन्य देशों की तुलना में काफी अधिक है। अब इसने टिकाऊ वस्तुओं के ग्राहकों और उत्पादकों और इस प्रकार उत्पादन को गंभीरता से नुकसान पहुंचाना शुरू कर दिया है। हम स्पष्ट रूप से बेरोजगारी और गरीबी के मामले में आउटपुट वृद्धि का परित्याग करने की लागत को पहचानने की आवश्यकता है जब मुद्रास्फीति की स्थिति निकट से मध्यावधि में व्यवहारिक रूप से नियंत्रण में है। बढ़ते नकारात्मक आउटपुट अंतराल द्वारा उत्पन्न समस्याओं का समाधान करने के लिए हमें अर्थव्यवस्था में वास्तविक ब्याज दर को कम करने की जरूरत है। मेरी राय में, जून 2017 में नीति दर में 50 आधार अंकों तक कटौती की जानी चाहिए थी। अगस्त में 25 आधार अंकों की कटौती बहुत कम और काफी देरी से हुई। हम अब 25 आधार अंकों की अतिरिक्त कटौती कर सकते हैं यदि हम बहुत ज्यादा सतर्क होना चाहते हैं। अन्यथा, मेरा विचार है कि हमारे पास भविष्य की मुद्रास्फीति के लिए संभावित ऊपरी जोखिम पर उचित रूप से विचार करते हुए वर्तमान में लगभग 40 आधार अंकों की कमी करने की गुंजाइश है।

डॉ. माइकल देवब्रत पात्र का वक्तव्य

40. हालिया मुद्रास्फीति के छापों ने मेरा रुख साबित किया है। उन्होंने परिवारों और पेशेवर पूर्वानुमानियों की अपेक्षाओं को भी उजागर किया है। अगस्त के लिए मुद्रास्फीति के आंकड़ों में सभी कारकों - केंद्र सरकार के कर्मचारियों के लिए घर किराया भत्ता (एचआरए); जीएसटी; आधार प्रभावों के प्रतिकूल प्रत्यावर्तन और सब्जियों की कीमतों में मौसमी स्पाइक ने वही भूमिका अदा की है जिसका मैंने उल्लेख किया था। इन कारकों में से कुछ आगामी महीनों में आगे खिंचाव हासिल करेंगे। अंतरराष्ट्रीय मुद्रास्फीति की बढ़ती कीमतों के कारण आंशिक रूप से पेट्रोल और डीजल की कीमतों में मजबूती के कारण मुद्रास्फीति के माहौल में अतिरिक्त रंग चढ़ गया है। पेट्रोलियम उत्पादों पर उत्पाद शुल्क में हालिया कमी इस स्रोत से मुद्रास्फीति के लिए सामाजिक सहिष्णुता सीमा की एक अभिस्वीकृति है।

41. इसके विपरीत, अगस्त में दर कटौती के सभी कारक या तो कारगर सिद्ध नहीं हुए या परास्त हो गए हैं - एचआरए को छोड़कर मुद्रास्फीति वर्ष के अंत तक 4 प्रतिशत से अधिक होगी; खाद्य और ईंधन को छोड़कर मुद्रास्फीति में वृद्धि हुई है और आगामी महीनों में यह 4 प्रतिशत से ऊपर रहने की संभावना है; जीएसटी का परिचालन सुचारू रूपसे नहीं हुआ है; और महत्वपूर्ण बुवाई सप्ताह के दौरान वितरण के मामले में मानसून सामान्य से कम रहा है। 4 प्रतिशत से ऊपर मुद्रास्फीति के विभिन्न वैकल्पिक प्रतिरोध-आधारित संकेतकों - इनपुट लागत; पेट्रोलियम उत्पाद की कीमतों, विनिमय दर मूल्यह्रास; मुद्रास्फीति की उम्मीदें के साथ एक घातक चक्र विकसित हो सकता है। पेशेवर पूर्वानुमानियों ने 2018-19 की पहली तिमाही तक मुद्रास्फीति 5% तक बढ़ने की परिकल्पना की है। परिवारों की गुणात्मक अपेक्षाओं ने अगले तीन महीनों में मौजूदा दर से तेज मुद्रास्फीति की बढ़ती संभावना का संकेत दिया है।

42. वर्तमान मुद्रास्फीति के विकास और विशेष रूप से पूर्वानुमानों के परिणामों से विचलन जारी त्रुटि सुधार सहित मुद्रास्फीति के भविष्य के रास्ते को आकार दे रहे हैं। भारतीय रिज़र्व बैंक अधिनियम द्वारा आदेशित मौद्रिक नीति के प्राथमिक उद्देश्य को चुनौती दी गई है और एमपीसी की विश्वसनीयता का परीक्षण आगामी महीनों में किया जाएगा।

43. इस बीच, विकास के नकारात्मक परिणाम चकित करनेवाले है। आंकड़ों का विश्लेषण करने से पता चलता है कि कृषि और संबद्ध गतिविधियां प्रत्येक वर्ष की पहली तिमाही में समान गति से बढ़ रही हैं, जबकि सेवा क्षेत्र में विकास में तेजी आई है। अधिक हाल के संकेतक इन प्रारंभिक प्रभावों की पुष्टी करते हैं। मेरा मतलब यह है कि मंदी न्यूनतम है और कृषि और सेवाओं की बेहतर संभावनाओं और जीएसटी से जुड़े शुरुआती प्रतिरोधों के समायोजन के साथ वर्ष की दूसरी छमाही में गतिविधि में सुधार आएगा।

44. मंदी वास्तव में विनिर्माण क्षेत्र में स्थित है, और उसे पुनर्जीवित किया जाना महत्वपूर्ण है। सवाल यह है: क्या विनिर्माण नीति में कमजोरी, जो नीति दर में 200 आधार अंक कम करने के बावजूद बनी रहती है, मौद्रिक नीति के संकीर्ण नियंत्रण के भीतर है? पॉलिसी दर में एक और कमी के लिए वकालत अनिवार्य रूप से पूंजी की लागत या न्यूनतम प्रतिलाभ दर को एक स्तर तक कम करने का मामला है, जिस पर कम या घटती आंतरिक वापसी दर (आईआरआर) व्यवहार्य हो जाती है। मेरे विचार में, यह एक स्थायी प्रस्ताव नहीं है और आत्मसंतोषप्रद भी हो सकता है: बिगड़ती आईआरआर के अनुसरण से केवल उच्च मुद्रास्फीति बढ़ेगी और कोई निवेश नहीं होगा।

45. सभी संकेत निजी उद्यम में जिंदादिली को बंदी बनाने का इंगित करते हैं और व्यापार और निवेश परिवेश के स्पष्ट संरचनात्मक परिवर्तन की मांग करते हैं। एमपीसी का संकल्प वांछित नीति प्रतिक्रिया के तत्वों को निर्धारित करता है जो निवेश गतिविधि को दोबारा शुरू करेगा। इन मोर्चों पर तैयारी के अभाव में मौद्रिक नीति का प्रभाव समय सुसंगत नहीं है - एमपीसी एक मध्यम अवधि के क्षितिज पर मुद्रास्फीति लक्ष्य के लिए वचनबद्ध है, लेकिन व्यवस्था क्रम भंग में वृद्धि की अस्थायी कमजोरी के प्रेरक प्रभाव संभावित रूप से इस प्रतिबद्धता को कमजोर कर देते हैं।

46. इसलिए मैं यथास्थिति के लिए वोट देता हूं, जब तक मुद्रास्फीति 4 प्रतिशत के लक्ष्य के भीतर ही रहती है। इस समय, अगर मुद्रास्फीति के अंतर्निहित प्रेरक अधिक मजबूत हो जाते हैं तो उन्हें परास्त करने के लिए नीति दर बढ़ाने के लिए तत्पर रहना चाहिए।

डॉ. विरल वी. आचार्य का वक्तव्य

47. पिछले कुछ सालों में, घरेलू मुद्रास्फ़ीति की प्रत्याशाओं पर प्राप्त मुद्रास्फीति के परिणामों के साथ अनुकूलन से लगातार अंकुश लगाया जा रहा हैं। हालांकि, ये प्रत्याशाएं अभी भी अपेक्षाकृत उच्च रही हैं और ग्रामीण और गैर-ग्रामीण मजदूरी वृद्धि में संभवतः स्पष्ट रूप से उच्च स्तर पर बनी रही हैं। हाल की प्रमुख मुद्रास्फीति की छापें जून में ऐतिहासिक कमी से व्यापक आधार पर बढ़ी हैं; इसके अलावा, तेल-मूल्य जोखिम और वैश्विक बाजार की अस्थिरता महत्वपूर्ण रूप से बढ़ गई है। इस परिदृश्य में, मेरे विचार में रिजर्व बैंक के लिए यह महत्वपूर्ण है कि वह अपने उद्देश्य (और जनादेश) के साथ-साथ मध्यम-अवधि के लिए मुद्रास्फीति के 4% के लक्ष्य की अद्भुत सीमा के भीतर अपने आप को रखना मजबूती से जारी रखें।

48. सकल समय गतिविधि संकेतक पिछले दो तिमाहियों में अस्थिर है और अभी तक कोई स्पष्ट तस्वीर नहीं बन पाईं है। इसलिए, मेरे विचार में, 2016-17 की पहली तिमाही के बाद से समग्र विकास में धीरे-धीरे गिरावट के अतिरिक्त हाल की एक तिमाही में गति हानि के अस्थायी घटकों को सक्षमता से अलग करने में बहुत जल्दबाजी होगी। धीरे-धीरे की गिरावट, जिसने आउटपुट गॅप के हमारे उपायों पर रोक लगाई, को कॉर्पोरेट क्षेत्र के भारी ऋणी भागों में डिलीवरेजिंग प्रक्रिया से और सार्वजनिक क्षेत्र के बैंकों के पास विरासत में आने वाले नुकसान की तुलना में अपर्याप्त पूंजी के कारण बैंकों की खराब क्रेडिट वृद्धि से अच्छी तरह से समझा जा सकता है।

49. कॉर्पोरेट क्रेडिट जोखिम प्रोफाइल धीरे-धीरे सुधार के कुछ संकेत दिखा रहा है; बड़े संकटग्रस्त उधारकर्ताओं को दिवाला और दिवालियापन संहिता के लिए निर्देशित किया जा रहा है; और निकट भविष्य में सार्वजनिक क्षेत्र के बैंकों के स्वास्थ्य को कड़ाई से संबोधित करने के प्रयास चल रहे हैं। ये संरचनात्मक परिवर्तन प्रभावित आर्थिक गतिविधि को पुनर्जीवित करेंगे, लेकिन एक अंतराल के साथ। वस्तु एवं सेवा कर (जीएसटी) परिचालन संबंधी प्रारंभिक समस्याओं, या कम से कम अनिश्चितताओं, का शीघ्र ही हल किया जाना चाहिए। इस दौरान, यह देखते हुए कि हमारे मुद्रास्फीति के दृष्टिकोण में 4 प्रतिशत के लक्ष्य पर कुछ दूरी बढ़ी है, मौद्रिक नीति समायोजन के लिए ज्यादा जगह नहीं दिखाई दे रही है।

50. रिज़र्व बैंक मौद्रिक नीति के संचरण में सुधार के लिए प्रतिबद्ध है। मेरा मानना है कि मौजूदा ऋण पोर्टफोलियो, जो आधार दर से जुड़ा है, में पिछले मौद्रिक नीति संयोजन के संचरण के लिए अभी भी कुछ गुंजाइश शेष है। एमसीएलआर पर हमारे अध्ययन समूह ने जो प्रस्ताव किया है उसे मैं भी उचित पथ समझता हूं कि फ्लोटिंग दर के ऋण को सरल बाज़ार के बेंचमार्क के संदर्भ में आगे बढ़ाने से उधारकर्ताओं के लिए पारदर्शिता और ऋण देने में प्रतिस्पर्धा में सुधार आएगा। मुझे उम्मीद है कि अधिक से अधिक रीसेट के साथ किसी एक अनुशंसित बेंचमार्क पर स्विच करने से भविष्य में मौद्रिक नीति की प्रभावशीलता में वृद्धि होगी।

डॉ. उर्जित आर. पटेल का वक्तव्य

51. प्रमुख सीपीआई मुद्रास्फीति पिछले दो महीनों में तेजी से बढ़ी है और खाद्य और ईंधन को छोड़कर मुद्रास्फीति में व्यापक वृद्धि हुई है। यहां तक कि खाद्य पदार्थों की कीमतें आगे बढ़ने का आकलन आम तौर पर अनुकूल है, कुछ कारकों ने निकट अवधि के समग्र मुद्रास्फीति के दृष्टिकोण को अनिश्चितता प्रदान की है। सबसे पहले, अंतरराष्ट्रीय स्तर पर कच्चे तेल की कीमतों में काफी तेजी आई है। दूसरा, वित्तीय बाजारों में वैश्विक भू-राजनीतिक अनिश्चितता और अस्थिरता बढ़ गई है। तीसरा, राज्य सरकारों द्वारा कृषि ऋण की माफी का संयोजन और वेतन आयोग अधिनिर्णय के कार्यान्वयन से कुछ राजकोषीय गिरावट आ सकती है और मुद्रास्फीति के लिए जोखिम पैदा हो सकती है। हाल की अवधि में कुछ नरम होने के बावजूद, मुद्रास्फ़ीति अपेक्षाओं में नीचे की ओर कठोरता दिखाई देती है। यह विशेष रूप से विनिर्माण क्षेत्र में कर्मचारियों की लागत में उच्च वृद्धि में परिलक्षित हो रहा है।

52. 2017-18 की पहली तिमाही में गति की हानि ने समग्र जीवीए दृष्टिकोण को एक नकारात्मक पहलू प्रदान किया है। जीएसटी के कार्यान्वयन ने विनिर्माण क्षेत्र के लिए संभावनाओं को अल्पावधि में अनिश्चितता प्रदान की है। इससे निवेश गतिविधि में गतिवृद्धि में देरी हो सकती है। हालांकि, यह आंकलन करने के लिए कि क्या समग्र सकल घरेलू उत्पाद की वृद्धि की छापों में हाल की विपरीत परिस्थितियां क्षणिक हैं या स्थायी, अधिक आंकड़ों की आवश्यकता है। खरीफ उत्पादन के मामूली कमी के अनुमान के बावजूद, कृषि की संभावनाएं अनुकूल हैं। रिज़र्व बैंक के औद्योगिक दृष्टिकोण सर्वेक्षण में कहा गया है कि 3 री तिमाही में समग्र कारोबारी भावना में सुधार आ रहा है। विनिर्माण पीएमआई अगस्त और सितंबर में विस्तार मोड में बना रहा। प्रमुख उद्योगों के उत्पादन में अगस्त में मजबूत वृद्धि देखी गई। सेवा क्षेत्र की गतिविधि के कई प्रमुख संकेतकों - वाणिज्यिक और यात्री वाहनों की बिक्री, अंतरराष्ट्रीय हवाई यात्री यातायात, रेलवे माल ढुलाई यातायात और विदेशी पर्यटकों का आगमन – में अगस्त में तेजी आई। वर्ष की दूसरी छमाही में जीवीए विकास के मजबूत होने का अनुमान है।

53. हाल ही के ढांचागत सुधार अल्पावधि में वृद्धि पर कुछ प्रभाव ड़ाल सके। हालांकि, वे मध्यम से दीर्घकालिक वृद्धि संभावनाओं को बढ़ावा देंगे। तत्काल विकास की संभावनाओं को सुधारने के लिए, जीएसटी से संबंधित परेशानियों को शीघ्रता से संबोधित किया जाना चाहिए। विभिन्न बाधाओं को दूर कर के निवेश गतिविधि को प्रोत्साहित करने के लिए ठोस प्रयास किए जाने की आवश्यकता है। निवेश चक्र के पुनर्जीवन का समर्थन करने के लिए बैंकों के प्रभावी तूलन पत्र का संकल्प महत्वपूर्ण है। अंतत:, सरकार को मौद्रिक संचरण में मदद के लिए फार्मूले के अनुसार हर तिमाही में बचत लिखतों पर प्रशासित ब्याज दरों को समायोजित करना चाहिए।

54. दीर्घकालिन आधार पर हेडलाइन मुद्रास्फ़ीति को 4 फीसदी के करीब रखने के लिए, मुद्रास्फीति दृष्टिकोण में निकट और मध्यम अवधि के जोखिमों की पहचान महत्वपूर्ण है। बाहरी और राजकोषीय मोर्चों पर अनिश्चितताओं के कारण हमें सावधानी बरतनी होगी; जिसके लिए एक सतर्क दृष्टिकोण की आवश्यकता है। इसलिए, मैं तटस्थ रुख को बनाए रखते हुए, पॉलिसी रेपो रेट को होल्ड पर रखने के लिए वोट देता हूंI

जोस जे. कट्टूर

मुख्य महाप्रबंधक

प्रेस प्रकाशनी: 2017-2018/1081 |