16 अगस्त 2017

मौद्रिक नीति समिति की 1-2 अगस्त 2017 को आयोजित बैठक के कार्यवृत्त

[भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45जेडएल के अंतर्गत]

संशोधित भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45जेडबी के अंतर्गत गठित मौद्रिक नीति समिति (एमपीसी) की छठी बैठक 1-2 अगस्त 2017 को भारतीय रिज़र्व बैंक, मुंबई में आयोजित की गई।

2. बैठक में सभी सदस्य – डॉ. चेतन घाटे, प्रोफेसर, भारतीय सांख्यिकी संस्थान; डॉ. पामी दुआ, निदेशक, दिल्ली अर्थशास्त्र स्कूल; और डॉ. रविन्द्र एच. ढोलकिया, प्रोफेसर, भारतीय प्रबंधन संस्थान, अहमदाबाद; डॉ. माइकल देबब्रत पात्र, कार्यपालक निदेशक (भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45जेडबी(2)(सी) के अंतर्गत केंद्रीय बोर्ड द्वारा नामित रिज़र्व बैंक का अधिकारी); डॉ. विरल वी. आचार्य, उप-गवर्नर, मौद्रिक नीति प्रभारी उपस्थित हुए और इसकी अध्यक्षता डॉ. उर्जित आर. पटेल, गवर्नर द्वारा की गई।

3. संशोधित भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45जेडएल के अनुसार, रिज़र्व बैंक मौद्रिक नीति समिति की प्रत्येक बैठक के चौदहवें दिन इस बैठक की कार्यवाहियों के कार्यवृत्त प्रकाशित करेगा जिसमें निम्नलिखित शामिल होगा :–

(क) मौद्रिक नीति समिति की बैठक में अपनाया गया संकल्प;

(ख) उपर्युक्त बैठक में अपनाए गए संकल्प पर मौद्रिक नीति के प्रत्येक सदस्य का कारणसहित वोट; और

(ग) उपर्युक्त बैठक में अपनाए गए संकल्प पर धारा 45जेड की उप-धारा (11) के अंतर्गत मौद्रिक नीति समिति के प्रत्येक सदस्य का वक्तव्य।

4. मौद्रिक नीति समिति ने उपभोक्ता विश्वास, परिवार मुद्रास्फीति प्रत्याशा, कॉर्पोरेट क्षेत्र का कार्यनिष्पादन, क्रेडिट स्थिति, औद्योगिक, सेवा और बुनियादी सुविधा क्षेत्रों की संभावना तथा व्यावसायिक पूर्वानुमानकर्ताओं के अनुमानों का आकलन करने के लिए रिज़र्व बैंक द्वारा करवाए गए सर्वेक्षणों की समीक्षा की। समिति ने इन संभावनाओं के विभिन्न जोखिमों के ईर्द-गिर्द स्टाफ के समष्टि आर्थिक अनुमानों और वैकल्पिक परिदृश्यों की विस्तृत रूप से समीक्षा की। उपर्युक्त पर और मौद्रिक नीति के रुख पर व्यापक चर्चा करने के बाद एमपीसी ने संकल्प अपनाया जिसे नीचे प्रस्तुत किया गया है।

संकल्प

5. मौद्रिक नीति समिति (एमपीसी) ने आज आयोजित अपनी बैठक में वर्तमान और उभरती समष्टि आर्थिक स्थिति के आकलन के आधार पर निर्णय लिया है कि:

- चलनिधि समायोजन सुविधा (एलएएफ) की नीति रेपो दर 6.25 प्रतिशत से 25 आधार अंक कम करके 6.00 प्रतिशत किया जाए।

परिणामस्वरूप, चलनिधि समायोजन सुविधा (एलएएफ) के अंतर्गत प्रतिवर्ती रेपो दर 5.75 प्रतिशत और सीमांत स्थायी सुविधा (एमएसएफ) दर और बैंक दर 6.25 प्रतिशत पर अपरिवर्तित रहेंगी।

एमपीसी का निर्णय मौद्रिक नीति के तटस्थ रुख के अनुरूप है जो वृद्धि को सहारा देते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) मुद्रास्फीति का 4% का उद्देश्य +/- 2 प्रतिशत के बैंड के भीतर हासिल करने के मध्यम अवधि के लक्ष्य के अनुरूप है। इस निर्णय को रेखांकित करने वाले मुख्य विचारों को नीचे वक्तव्य में दिया गया है।

आकलन

6. एमपीसी की जून 2017 की बैठक के समय से, वृद्धि की इच्छा वैश्विक अर्थव्यवस्था में बढ़ी है,हालांकि फिर भी स्व-संधारणीय सुधार की ताकत का अभाव दिखाई दे रहा है। उन्नत अर्थव्यवस्थाओं (एई) में, अमेरिका में पहली तिमाही की कमजोरी के बाद दूसरी तिमाही में तेज गति से वृद्धि हुई है, जिसमें स्थिर रूपसे उन्नत हो रही बाजार स्थिति, बढ़ते उपभोक्ता खर्च, प्रत्याशा से अधिक नरम मुद्रास्फीति की सहायता से हासिल सकारात्मक उपभोक्ता विश्वास और उन्नत हो रहे औद्योगिक उत्पादन से मदद मिली है। तथापि, नीति और राजनीतिक जोखिम इस संभावना पर मंडराए हुए हैं। यूरो क्षेत्र में कम होती बेरोजगारी और निजी उपभोग में वृद्धि के सहारे संघटक अर्थव्यवस्थाओं में व्यापक सुधार हुआ है, राजनीतिक अनिश्चितता उल्लेखनीय रूप से कम हुई है। जापान में, नरम किंतु स्थिर बढ़ोतरी हो रही है जिसे मजबूत होते निर्यात, त्वरित औद्योगिक उत्पादन और मजदूरी में वृद्धि से सहायता मिली है।

7. उभरती बाजार अर्थव्यवस्थाओं (ईएमई) में, दूसरी तिमाही में चीन में वृद्धि पुनः प्राप्त हो रही है जहां खुदरा बिक्री और औद्योगिक उत्पादन स्थिर गति से बढ़ रहा है। फिर भी, डिलीवरेजिंग वित्तीय संस्थाओं और भूसंपदा में मंदी के कारण सख्त वित्तीय स्थिति का नकारात्मक प्रभाव हो सकता है। रूसी अर्थव्यवस्था दो वर्ष की मंदी से उभर आई है जिसे कम होती बेरोजगारी, बढ़ती खुदरा बिक्री और मजबूत औद्योगिक उत्पादन से सहायता मिली। ब्राजील में नरम सुधार राजनीतिक अनिश्चतता और अब भी दबावग्रस्त श्रम बाजार के कारण कमजोर बना हुआ है। दक्षिण अफ्रीका में आर्थिक गतिविधि संरचनागत और संस्थागत बाधाओं से घिरी हुई है तथा तकनीकी मंदी में है।

8. वैश्विक मांग और पण्य-वस्तुओं की कीमतों के उदार रूप से बढ़ने से वैश्विक व्यापार मात्रा में सहायता मिली है जो मुख्य अर्थव्यवस्थाओं में बढ़ते निर्यात और आयात में प्रतिलक्षित हुई है। जुलाई के दूसरे पखवाड़े में कच्चे तेल की कीमतों में मंदी के बावजूद थोड़ी वृद्धि हुई जो अमेरिका में इन्वेंटरी में कमी आने के कारण हुई, किंतु आपूर्ति का अभी भी झुकाव है। चीनी मांग ने धातुओं की कीमतों को, विशेषकर कॉपर बढ़ा दिया है। बुलियन की कीमतें उन्नत जोखिम आघात सहनीयता के कारण कई महीनों के न्यूनतम स्तर पर पहुंच गई किंतु भौगोलिक-राजनीतिक वातावरण में बदलावों के प्रति कमजोर बनी हुई हैं। इन गतिविधियों के बावजूद, अधिकांश उन्नत अर्थव्यवस्थाओं में मुद्रास्फीति लक्ष्य से नीचे है और अधिकांश उभरती बाजार अर्थव्यवस्थाओं में मंद है।

9. अंतरराष्ट्रीय वित्तीय बाजार राजनीतिक अनिश्चितताओं के प्रति लचीले बने हुए हैं और केवल प्रणालीगत केंद्रीय बैंकों द्वारा तुलनपत्र समायोजनों के संकेतों के प्रति छिटपुट प्रतिक्रियाओं को छोड़कर अस्थिरता कम हुई है। अधिकांश उन्नत अर्थव्यवस्थाओं में इक्विटी बाजारों में बढ़ोतरी दर्ज हुई इसमें अमेरिका में सूचकांक पहले के उच्चतम स्तर को पार कर गए किंतु यूरोपीय बाजारों में ब्रेग्जिट वार्तालाप और मजबूत होते यूरो के कारण गिरावट आई। उभरती बाजार अर्थव्यवस्थाओं में इक्विटी बाजार में बढ़ती वैश्विक जोखिम सहनीयता क्षमता के कारण बढ़ोतरी देखी गई है जिसमें उन्नत होते समष्टि आर्थिक मूल तत्वों से सहायता मिली जो पूंजी अंतर्वाह को आकर्षित कर रहे हैं। प्रमुख उन्नत अर्थव्यवस्थाओं में बॉन्ड प्रतिफल मौद्रिक नीति के सामान्यीकरण की प्रत्याशाओं से सख्त हो गए, जिसमें जर्मन बॉन्ड वर्ष के अंदर उच्च सीमा पर पहुंच गए। उभरती बाजार अर्थव्यवस्थाओं में, स्थिति विविध रही और ऐसा घरेलू कारकों के कारण हुआ तथा स्थायी आय बाजारों को सामान्य रूप से बॉन्ड सेल-ऑफ से सुरक्षित किया गया। मुद्रा बाजारों में अमेरिकी डॉलर और कमजोर हो गया और कम मुद्रास्फीति तथा अमेरिकी प्रशासन की नीतियों की अनिश्चितता से जुलाई में कई महीनों के न्यूनतम स्तर पर पहुंच गया। यूरो जो मजबूत बना रहा है, उसमें सकारात्मक आर्थिक आंकड़ों के कारण और मजबूती आई। जापानी येन सुरक्षित आश्रय मांग क्षणिक मूल्यवृद्धि द्वारा सामान्य रूप से सहज, छितराया हुआ है। उभरती बाजार अर्थव्यवस्थाओं की मुद्राएं मुख्य रूप से स्थिर रही और मूल्यवृद्धि पूर्वाग्रह के साथ इनका कारोबार किया गया।

10. घरेलू मोर्चे पर लगातार दूसरे वर्ष दक्षिण-पश्चिमी मानसून के सामान्य और सही वितरण से कृषि तथा संबद्ध गतिविधियों और ग्रामीण मांग की संभावनाएं उज्ज्वल हुई हैं। 1 अगस्त तक, दीर्घावधि औसत (एलपीए) से 1 प्रतिशत अधिक वर्षा हुई और देश के भौगोलिक क्षेत्र के 84 प्रतिशत हिस्से में अधिक से सामान्य बारिश हुई है। खरीफ की बुआई पिछले वर्ष की तुलना में अधिक तेज गति से हुई है जहां गन्ने, पटसन और सोयाबीन की पूरे मौसम की बुआई पूरी हो चुकी है। कुछ क्षेत्रों में तुर को छोड़कर दलहन और चावल की बुआई के बारे में प्रारंभिक अनिश्चितता भी मुख्य रूप से छितराई हुई है। कपास और मोटे अनाज की बुआई पिछले वर्ष के स्तर से अधिक हुई है किंतु तिलहन की बुआई पिछड़ी हुई है। कुल मिलाकर, इन गतिविधियों से वर्ष 2017-18 के लिए फसल उत्पादन लक्ष्यों को प्राप्त करने में सहायता मिलेगी जिन्हें कृषि मंत्रालय द्वारा पिछले वर्ष में हासिल शीर्ष स्तर की अपेक्षा उच्चतर स्तर पर निर्धारित किया है। इसी बीच रबी विपणन मौसम के दौरान चावल और गेहूं के संबंध में खरीद परिचालन रिकार्ड स्तर तक बढ़ गए हैं जो अप्रैल-जून 2017 में 36.1 मिलियन टन थे और स्टॉक सितंबर को समाप्त होने वाली तिमाही के लिए बढ़कर बफर मानदंड के 1.5 गुणा हो गए हैं।

11. औद्योगिक कार्यनिष्पादन अप्रैल-मई 2017 में कमजोर रहा है। इससे मुख्य रूप से विनिर्माण में व्यापक आधारित हानि प्रतिलक्षित हुई। कोयल की अधिक इन्वेंटरी और कच्चे तेल तथा रिफाइनरी उत्पादों का लगभग स्थिर आउटपुट ने मिलकर खनन गतिविधि को मंदा कर दिया। विद्युत उत्पादन, मांग में कमी बाध्यकारी प्रतिबंध प्रतीत होता है। उपयोग के मामले में, उपभोक्ता गैर-टिकाऊ वस्तुओं का उत्पादन तेज हुआ और ग्रामीण मांग के लचीलेपन को रेखांकित किया। तथापि, उपभोक्ता टिकाऊ वस्तुओं में कमी द्वारा काबू पा लिया गया जो अभी भी सुस्त पड़ी शहरी मांग और आवक पूंजीगत माल की ओर संकेत करता है, और यह अर्थव्यवस्था में पूंजी निर्माण के निरंतर छँटनी की तरफ इशारा करता है। कैपेक्स चक्र में कमजोरी नई निवेश घोषणाओं में भी देखी गई जहां निवेश घोषणाएं पहली तिमाही में 12 वर्ष के न्यूनतम स्तर पर पहुंच गई, रूकी हुई परियोजनाओं के कार्यान्वयन में पकड़ के अभाव, इंफ्रास्ट्रक्चर माल के आउटपुट में कमी और कॉर्पोरेट क्षेत्र में चालू डिलीवरेजिंग में देखी गई। मुख्य उद्योगों का आउटपुट भी विद्युत, कोयला और उर्वरकों के उत्पादन में कमी के कारण जून में नीचे आ गया जिसका कारण अधिक इन्वेंटरी और धीमी मांग रहा। सकारात्मक पक्ष पर, प्राकृतिक गैस ने लंबी गिरावट के बाद उत्पादन में वृद्धि दर्ज की और इस्पात का उत्पादन मजबूत रहा। रिज़र्व बैंक के औद्योगिक संभावना सर्वेक्षण (आईओएस) के 78वें दौर ने दूसरी तिमाही में विभिन्न पैरामीटरों में, विशेषकर क्षमता उपयोग, लाभ मार्जिन और रोजगार में मांग स्थिति के बारे में सकारात्मकता में कमी दिखाई। विनिर्माण परचेजिंग मैनेजर्स सूचकांक (पीएमआई) क्रमिक रूप से जून में चार महीनों के न्यूनतम स्तर पर पहुंच गया और भावी आउटपुट सूचकांक भी थोड़ा सहज हो गया। जुलाई में, नए आदेशों की कमी और कारोबारी स्थिति में गिरावट के साथ पीएमआई संकुचन जोन में चला गया, जो अन्य बातों के साथ-साथ जीएसटी की शुरुआत को प्रतिलक्षित करत है, तथापि निर्यात के नए आदेश और भविष्य का आउटपुट सूचकांक दोनों में बढ़ोतरी हुई जो संभावना में आशावाद को प्रतिलक्षित करती है।

12. विनिर्माण के विपरीत, सेवा क्षेत्र की गतिविधि का उच्च आवर्ती वास्तविक सूचकांक पहली तिमाही में मिश्रित तस्वीर की ओर संकेत करता है। परिवहन उप-क्षेत्र में हवाई माल-भाड़े ने क्रमिक और वार्षिक आधार पर मजबूत कार्यनिष्पादन दर्ज किया। भारत मानक (बीएस)-IV उत्सर्जन अनुपालन स्विचओवर के जवाब में वाणिज्यिक वाहनों की बिक्री लगातार दो महीने के संकुचन के बाद बढ़ गई। यात्री कारों और दुपहिया वाहनों की बिक्री में जून में क्षणिक अव्यवस्था रही, हालांकि मोटरसाइकिल बिक्री में लगातार तीसरे महीने में वृद्धि जारी रही जो ग्रामीण मांग की दृढ़ता को दर्शाती है। वाइस और डेटा सेवा के उपभोक्ता आधार में मजबूत और संधारणीय वृद्धि के कारण मई में संचार उप-क्षेत्र में गतिविधि तेज रही। आतिथ्य उप-क्षेत्र को विदेशी पर्यटकों के आगमन और वायु यात्रा ट्रैफिक से मजबूत वृद्धि द्वारा सहायता मिली। अप्रैल-मई में इस्पात उपभोग में अभिवृद्धि पहली तिमाही में निर्माण गतिविधि में बढ़ोतरी का अग्रदूत हो सकती है, किंतु सीमेंट उत्पादन संकुचित मोड में रहा है। सेवा क्षेत्र के लिए पीएमआई बाजार स्थिति में सुधार की संभावनाओं पर मई-जून में विस्तार मोड में बना रहा।

13. जून में, सीपीआई में वर्ष-दर-वर्ष में होने वाले बदलावों से मापी गई खुदरा मुद्रास्फीति, 2011-12 के आधार पर श्रृंखला में अपनी सबसे कम रीडिंग में पाई गई। यह मुख्य रूप से बड़े अनुकूल प्रभावों का नतीजा था जिसके नष्ट होने की तथा अगस्त से पलटने की उम्मीद हैं। अप्रैल से महीने के महीने आधार पर कीमतों में बढ़ोतरी हो रही है, लेकिन वे गर्मियों में उतार-चढ़ाव वाले खासतौर के खाद्य कीमतों वालो के मुकाबले कमजोर थे। अप्रत्यक्ष कर संशोधन में देरी और वस्तुओं में क्लियरेंस बिक्री का वास्तविक साक्ष्य, गति को कम कर सकता था।

14. खाद्य और पेय पदार्थों की कीमत, जो नई सीपीआई श्रृंखला में पहली बार मई 2017 में अपस्फीति में आई, जून में दालों, सब्जियों, मसाले और अंडों की कीमतों में साल दर साल गिरावट दर्ज की गई और ज्यादातर अन्य उप-समूहों में मुद्रास्फीति कम हो गई। हालांकि, सामान्य मौसमी मूल्य बढ़ने के संकेत दिखाई दे रहे हैं, भले ही विलंब से हो, और विशेषकर टमाटर, प्याज और दूध के मामले में।

15. लगातार दूसरे महीने के लिए ईंधन मुद्रास्फीति में गिरावट आई क्योंकि तरल पेट्रोलियम गैस (एलपीजी) की अंतरराष्ट्रीय कीमतें गिर गई और कोक, लकड़ी और चिप्स के मामले में कीमतों में बढ़ोतरी हुई। एलपीजी और केरोसीन के प्रशासकीय मूल्य सब्सिडी में अंशाकित कमी के साथ वृद्धि के लिए तैयार हैं।हाल की कम मुद्रास्फीति के कारण में घरों में रियायती दिखाई देती है; रिजर्व बैंक के जून 2017 के सर्वेक्षण के दौर में किए गए तीन महीने आगे और एक वर्ष आगे मुद्रास्फीति की उम्मीदें कुछ हद तक कठोर है।

16. भोजन और ईंधन को छोड़कर, सीपीआई मुद्रास्फीति जून में लगातार तीसरे महीने के लिए, शिक्षा के संबंध में फीस संशोधन चक्र में देरी, और स्वास्थ्य, कपड़े और जूते के संबंध में भी, के कारण अन्य सभी के साथ मूल्य गति में 4 प्रतिशत की नरमी आई। परिवहन और संचार सेवाओं में मुद्रास्फीति दूरसंचार क्षेत्र में मूल्य-निर्धारण टकराव के कारण दबी हुई थी। उद्योग और खेतों दोनों से संबंधित इनपुट लागत अंतरराष्ट्रीय कीमतों पर अच्छी नज़र रखे हुए है। रिज़र्व बैंक के औद्योगिक आउटलुक सर्वेक्षण में किए गए सर्वे और पीएमआई विनिर्माण और सेवाओं में मूल्य निर्धारण शक्ति अभी भी कमजोर है।

17. अधिशेष चलनिधि की स्थिति सिस्टम में बनी हुई है, जो कि सरकार द्वारा बजटीय खर्चों के फ़्रंट लोडिंग से विकट हो गई है। मुद्रा प्रचलन में (सीआईसी) वृद्धि की गति में कुछ नरमी भी थी जो कि वर्ष के इस दौरान सामान्य है- 2017-18 के पहले दो महीनों में सीआईसी में ₹ 1.5 ट्रिलियन की वृद्धि के मुकाबले, यह क्रमशः जून और जुलाई के दौरान ₹436 बिलियन और ₹ 95 बिलियन थी। सामान्यत:, मुद्रा इन महीनों में बैंकिंग प्रणाली में वापस आती है और इससे सीआईसी में गिरावट परिलक्षित होता है; फलस्वरूप, इस वर्ष सीआईसी में वृद्धि में पुनर्मुद्रीकरण की निरंतर गति और सिस्टम से चलनिधि से संबंधित अवशोषण को दर्शाता है। बाजार स्थिरीकरण योजना (एमएसएस) के तहत खजाना बिलों (टीबी) के माध्यम से ₹ 1 ट्रिलियन की और अब तक इस वित्तीय वर्ष में संचयी आधार पर नकद प्रबंध बिल (सीएमबी) के माध्यम से ₹ 1.3 ट्रिलियन की अधिशेष चलनिधि को अवशोषित किया गया था। जून और जुलाई में दो मौकों पर ₹ 100 बिलियन प्रत्येक की खुली बाजार बिक्री के लिए निरंतर अधिशेष शर्तें पूरी तरह से समर्थित हैं। एक समकक्ष राशि की एक और नीलामी की घोषणा की गई है और यह 10 अगस्त 2017 को आयोजित की जाएगी। इन परिचालनों के अलावा, एलएएफ के तहत चलनिधि का सकल औसत अवशोषण जून में ₹ 3.1 ट्रिलियन और जुलाई में ₹ 3.0 ट्रिलियन था। इस सक्रिय चलनिधि प्रबंधन के परिणामस्वरूप,भारित औसत कॉल रेट (डब्ल्यूएसीआर) में तेजी आई और जून और जुलाई के दौरान औसतन रेपो रेट से लगभग 17 बीपीएस नीचे पर - मार्च-अप्रैल में 29-32 आधार अंकों(बीपीएस) और मई में 21 बीपीएस से नीचे- एलएएफ कॉरीडोर के भीतर कारोबार किया।

18. बाहरी क्षेत्र की ओर मुड़ते हुए, अप्रैल की उंचाई से व्यापार के निर्यात में मई और जून में गिरावट आई क्योंकि कमोडिटी समूह में शिपमेंट का मूल्य या तो धीमा हुआ या तो उसमें गिरावट आई है। इसके विपरीत, आयात वृद्धि दो अंकों में रही, मुख्य रूप से तेल के आयात में बढ़ोतरी और जीएसटी के कार्यान्वयन से पहले सोने के आयात के भंडार के कारण थी। कोयला, इलेक्ट्रॉनिक सामान, मोती और कीमती पत्थरों, वनस्पति तेलों और मशीनरी का आयात भी तेज हो गया है। जैसा कि आयात वृद्धि निर्यात के विकास को आगे बढ़ा रही है,पहली तिमाही में व्यापार घाटा 40.1 बिलियन अमरीकी डॉलर था जो एक साल पहले के अपने स्तर से दोगुने से अधिक था। अप्रैल-मई 2017 में सकल विदेशी प्रत्यक्ष निवेश एक साल पहले के अपने स्तर से दोगुना हो गया, विनिर्माण, खुदरा और थोक व्यापार और व्यापार सेवाओं में मुख्य रूप से बढ़ रहा है। विदेशी पोर्टफोलियो निवेशकों ने अब तक घरेलू ऋण और इक्विटी बाजार में 15.2 बिलियन अमरीकी डॉलर की सकल खरीद (31 जुलाई तक) की है, भारतीय अर्थव्यवस्था के दृष्टिकोण के लिए पर तेजी पर बना हुआ है। 28 जुलाई 2017 को विदेशी मुद्रा भंडार का स्तर 392.9 बिलियन अमरीकी डॉलर था।

संभावना

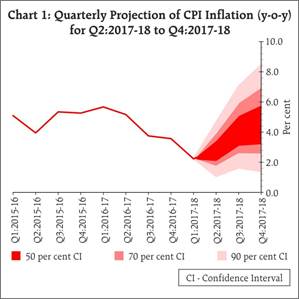

19. दूसरे द्वि-मासिक वक्तव्य में अनुमान लगाया गया कि वर्ष की पहली छमाही में तिमाही औसत हेडलाइन मुद्रास्फीति 2.0-3.5 प्रतिशत की सीमा में और दूसरे छमाही में 3.5-4.5 प्रतिशत की सीमा में रहेगी। पहली तिमाही के वास्तविक परिणामों से अनुमानों का पता लगाया गया। आधार प्रभाव फीका होने के कारण, मुद्रास्फीति की उभरती हुई गति को निम्न से निर्धारित किया जाएगा (ए) 7 वें केंद्रीय वेतन आयोग (सीपीसी) के तहत मकान किराया भत्ते (एचआरए) के कार्यान्वयन का सीपीआई पर प्रभाव; (बी) जीएसटी से सामने मूल्य संशोधन के प्रभाव की रोकथाम; और (सी) खाद्य मुद्रास्फीति को आकार देने वाले संरचनात्मक और क्षणभंगुर कारकों का विच्छेदन। इन सभी कारकों को ध्यान में रखते हुए मुद्रास्फीति की गति को अद्यतन किया गया है और केन्द्र द्वारा एचआरए एवॉर्ड के कार्यान्वयन के पहले दौर के प्रभाव को शामिल किया गया है। (चार्ट 1)

20. इस बेसलाइन मुद्रास्फीति की गति के आसपास अनिश्चितता में योगदान करने वाले कई कारक हैं। राज्यों द्वारा कृषि ऋण छूट के कार्यान्वयन के परिणामस्वरूप संभावित वित्तीय गिरावट आ सकती है और सार्वजनिक व्यय की गुणवत्ता को कमजोर कर सकती है, जो कि मुद्रास्फीति के प्रभाव-विस्तार (स्पिलओवर) को अपरिहार्य बनाती है। इसके अलावा, वेतन और भत्ते के अधिनिर्णय के राज्यों के कार्यान्वयन का समय महत्वपूर्ण है - उनकी योजनाओं के बारे में सूचना के अभाव के मद्देनजर आधारभूत प्रक्षेपण में यह फैक्टर नहीं है। यदि राज्य चालू वित्त वर्ष में केंद्र की तरह वेतन और भत्ता बढ़ाने का निर्णय लेते है, तो प्रमुख मुद्रास्फीति 18-24 महीनों में आधार रेखा से अनुमानत: अतिरिक्त 100 आधार अंकों से अधिक बढ़ सकती है। इसके अलावा, उच्च आवृत्ति संकेतक संकेत देते हैं कि निकटतम महीनों में सब्जियों और पशु प्रोटीन में मूल्य दबाव बढ़ रहे हैं। हालांकि, कुछ सुधारात्मक बल भी काम कर रहे हैं। सबसे पहले, लगातार दूसरा सामान्य मॉनसून प्रभावी आपूर्ति प्रबंधन उपायों के साथ मिलकर खाद्य मुद्रास्फीति को नियंत्रण में रख सकता है। दूसरा, अगर सीपीआई में खाद्य और ईंधन को छोड़कर कीमतों में सामान्य बढ़ोतरी जारी रहती है, तो हेडलाइन मुद्रास्फीति पर अच्छा दबाव बढ़ जाएगा। तीसरा, वर्तमान समय पर अंतर्राष्ट्रीय वस्तु मूल्य दृष्टिकोण काफी स्थिर है।

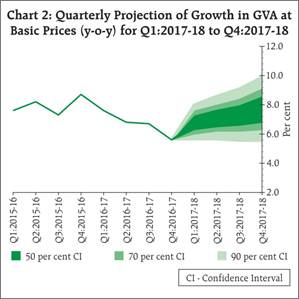

21. विनिर्माण क्षेत्र में पाया जाने वाला कारोबारी माहौल 2017-18 की दूसरी तिमाही में पूर्ववर्ती तिमाही से गतिविधि में सुधार की अपेक्षाओं को दर्शाता है। इसके अलावा, बैंकों और निगमों के दोहरे तूलनपत्रों में उच्च स्तर के तनाव नए निवेश को रोक सकते है। रियल एस्टेट क्षेत्र के विनियामक छत्र के तहत आने के साथ, नई परियोजना की शुरूआत में निर्माण-पूर्व अवधि विस्तारित हो सकती है और साथ ही इस क्षेत्र में अनुमानित समेकन के साथ निर्माण और सहायक गतिविधियों के लिए प्रभाव-विस्तार के साथ विकास की रोकथाम संभव है।इसके अलावा, राज्यों द्वारा बाजार उधार और करों को बढ़ाने पर सीमा लगााने से, पहले से अवमन्दित पूंजीगत चक्र के प्रतिकूल प्रभाव के साथ, कृषि ऋण छूट से पूंजीगत व्यय पर ठोस कटौती की संभावना है। साथ ही, एक अन्य अच्छी खरीफ की फसल की बढ़ती संभावना ,ग्रामीण क्षेत्रों में आवास के लिए उच्च बजटीय आवंटन से ग्रामीण मांग में वृद्धि, सड़कों और पुलों के लिए बजटीय आवंटन में उठाए गए महत्वपूर्ण कदम और जीएसटी के विकास बढ़ानेवाले प्रभाव, जैसेकि व्यापार का असंगठित से संगठित खण्ड में अंतरण; टैक्स कैसकेड की कमी; लागत, क्षमता और प्रतिस्पर्धात्मक लाभ; और घरेलू आपूर्ति श्रृंखला में सहयोग आधारभूत अनुमान के लिए अच्छे पहलुओं का निर्माण कर रहे हैं। बदले में, ये अच्छे बल निवेश को प्रेरित कर सकते हैं। बाहरी मांग की स्थिति में धीरे-धीरे सुधार हो रहा है और उससे घरेलू अर्थव्यवस्था को समर्थन मिलना चाहिए, हालांकि वैश्विक राजनीतिक जोखिम भी महत्वपूर्ण हैं। इन कारकों को ध्यान में रखते हुए, 2017-18 के लिए वास्तविक जीवीए वृद्धि का अनुमान समान रूप से संतुलित जोखिम के साथ जून 2017 में 7.3 प्रतिशत के रुप में प्रक्षेपित किया गया है । (चार्ट 2)

22. एमपीसी ने पाया है कि जबकि मुद्रास्फीति एक ऐतिहासिक स्तर तक कम हो गई है, अवस्फीतिकारक विस्थापन और संरचनात्मक कारकों का निर्णायक पृथक्करण अभी भी पकड़ में नहीं आया है। मुद्रास्फीति-संवेदनशील सब्जियों के संबंध में कीमतें स्पाइक रिकॉर्ड कर रही हैं। अतिरिक्त आपूर्ति की स्थिति दालों और अनाज की कीमतों को निरंतर रूपसे नियंत्रित कर रही है। एमपीसी मुद्रास्फीति की निगरानी यह सुनिश्चित करने के लिए जारी रखेगी कि हाल ही के नरम आंकड़ें क्षणिक हैं या अधिक टिकाऊ अवस्फीति जारी है। वास्तविक गतिविधि के अपने मूल्यांकन में, एमपीसी ने उल्लेख किया कि जब कृषि के लिए दृष्टिकोण मजबूत दिखता है, उद्योग और सेवाओं में अंतर्निहित विकास आवेगों को कॉर्पोरेट डिलीवरेजिंग और निवेश की मांग के कमी कमजोर कर रहे हैं।

23. एमपीसी ने कहा कि मुद्रास्फ़ीति के कुछ ऊर्घ्वगामी जोखिमों या तो कम हुए हैं या प्रभावहीन हो गए हैं - (i) एचआरए प्रभाव को छोड़कर प्रमुख मुद्रास्फीति का आधारभूत मार्ग जून में किए गए अनुमान के मुकाबले कम रहते हुए 4थीं तिमाही में 4 प्रतिशत से कुछ अधिक रहा है ; (Ii) खाद्य और ईंधन को छोड़कर मुद्रास्फ़ीति में पिछले तीन महीनों में काफी गिरावट आई है; और, (iii) जीएसटी का रोल-आउट सुचारू रहा है और मानसून सामान्य है। नतीजतन, आउटपुट अंतर की गतिशीलता को देखते हुए मौद्रिक नीति आवास के लिए कुछ स्थान बन गया है। तदनुसार, एमपीसी ने पॉलिसी रेपो दर को 25 आधार अंकों से घटाने का निर्णय लिया है। हालांकि,यह ध्यान रखते हुए कि बेसलाइन प्रक्षेपण में मुद्रास्फीति की गति मौजूदा कम स्तर से बढ़ने की उम्मीद है, एमपीसी ने नीति के रुख को तटस्थ रखने और आने वाले आंकडों को देखने का फैसला किया है। एमपीसी टिकाऊ आधार पर प्रमुख मुद्रास्फीति को चार प्रतिशत के करीब रखने की अपनी प्रतिबद्धता पर केंद्रित है।

24. अर्थव्यवस्था की स्थिति पर, एमपीसी का मानना है कि निजी निवेश को पुनर्जीवित करने, बुनियादी ढांचे की बाधाओं को दूर करने और सभी की आवास आवश्यकताओं के लिए प्रधान मंत्री आवास योजना को मुख्यत: बल देने की आवश्यकता है। यह राज्यों द्वारा परियोजनाओं की शीघ्र मंजूरी पर निर्भर करता है। अपनी ओर से, सरकार और रिजर्व बैंक बड़े तनावग्रस्त कॉरपोरेट उधारकर्ताओं के हल के लिए और राजकोषीय घाटे के लक्ष्य के भीतर सार्वजनिक क्षेत्र के बैंकों के पुनर्पूंजीकरण के लिए निकट समन्वय में काम कर रहे हैं। इन प्रयासों से उत्पादकता के क्षेत्रों में क्रेडिट प्रवाह की पुनः शुरूआत करने में मदद मिलनी चाहिए क्योंकि मांग में तेजी आई है।

25. डॉ. चेतन घाटे, डॉ. पमी दुआ, डॉ. विरल वी. आचार्य और डॉ उर्जित आर.पटेल मौद्रिक नीति के फैसले के पक्ष में थे, जबकि डॉ.रवींद्र एच. ढोलकिया ने नीति दर में 50 आधार अंकों की कमी के लिए मतदान किया और डॉ.माइकल देबब्रत पात्रा ने यथास्थिति के लिए मतदान किया। एमपीसी की बैठक का कार्यवृत्त अगस्त 16, 2017 तक प्रकाशित किया जाएगा।

26. एमपीसी की अगली बैठक 3 और 4 अक्टूबर 2017 को तय की गई है।

नीति रेपो दर में 25 आधार अंकों की कटौती कर इसे 6.00 प्रतिशत करने के लिए संकल्प पर वोटिंग

| सदस्य |

वोट |

| डॉ. चेतन घाटे |

हां |

| डॉ. पामी दुआ |

हां |

| डॉ. रविन्द्र एच. ढोलकिया |

नहीं |

| डॉ. माइकल देबब्रत पात्र |

नहीं |

| डॉ. विरल वी. आचार्य |

हां |

| डॉ. उर्जित आर. पटेल |

हां |

डॉ. चेतन घाटे का वक्तव्य

27. जबकि हेडलाइन मुद्रास्फीति और खाद्य तथा ईंधन को छोड़कर मुद्रास्फीति दोनों में काफी गिरावट सतर्क आशावाद का कारण मुहैया कराती है, फिर भी इस समय पर यह अस्पष्ट है कि क्या ये परिणाम भविष्य में टिकाऊ रूप से कायम रहेंगे। वास्तव में, बहुत ज्यादा संभावना है कि खाद्य और ईंधन को छोड़कर मुद्रास्फीति जून में नीचे आई। जून हेडलाइन सूचकांक ने गति भी पकड़ी (कुछ सब्जियों की कीमतों में मौसमी वृद्धि के कारण) जिसमें जुलाई से हेडलाइन मुद्रास्फीति पथ में प्रत्यावर्तन की संभावना देखी गई। तथापि, जो प्रोत्साहित करने वाली बात है, वह यह है कि मुद्रास्फीति के तीन महीने और एक वर्ष की माध्यिका संभावनाएं मार्जिनल वृद्धि के बावजूद स्थायी है। व्यावसायिक पूर्वानुमानकर्ताओं (एसपीएफ) भी कीमतों पर आशावादी दृष्टिकोण प्रस्तुत करता है। मुख्य संरचनागत सुधारों अर्थात जीएसटी के माध्यम से सरकार का प्रोत्साहन दीर्घावधि में सकारात्मक आपूर्ति आघातों के सदृश्य होगा और अवस्फीतिकारी प्रक्रिया में सहयोग देगा।

28. नए आंकड़े और सूचना भी हेडलाइन मुद्रास्फीति के अपसाइड जोखिमों के आकार पर अधिक स्पष्टता प्रदान करते हैं जिनपर मैंने जून की समीक्षा में अपनी टिप्पणियों में प्रकाश डाला था। पहला, इस बात के अधिक साक्ष्य हैं कि वर्तमान मानसून सामान्य रहेगा। दूसरा, एचआरए के कारण आवास मूल्य सूचकांक में वृद्धि अधिक स्थिर होगी जैसी पहले परिकल्पना की गई थी। दूसरे दौर के प्रभावों के रूप में अपसाइड जोखिम बढ़ जाएंगे जब निजी किराया दूसरी मदों के साथ बढ़ने का प्रयास करेगा, रियल एस्टेट क्षेत्र में निराशाजनक मांग स्थिति के कारण संभावना है कि ये प्रभाव नियंत्रित रहेंगे। यह कहा जा चुका है कि किसान ऋण माफी और 2019 के चुनावों की समीपता दर्शाती है कि राजकोषीय भावनाओं से मुद्रास्फीति दबावों में वृद्धि हो सकती है। इन्हें ध्यानपूर्वक देखने की जरूरत है। उपर्युक्त को देखते हुए, इस समय मैं उम्मीद करता हूं कि मध्यावधि मुद्रास्फीति +/- 2 के बैंड के अंदर 4 प्रतिशत के अपने लक्ष्य के अनुरूप बढ़ेगी।

29. लेक्सिकोग्राफिक लचीले मुद्रास्फीति-लक्ष्यनिर्धारण अधिदेश में अब मौद्रिक नीति से वृद्धि के उद्देश्य के अनुरूप होना अपेक्षित है। जबकि पुनर्मुद्रीकरण, फ्रंड-लोडेड सरकारी व्यय और अच्छे मानसून से वृद्धि पर सकारात्मक गति बनी रहेगी, इस समय मेरी सबसे बड़ी चिंता पूंजी संचय की धीमी गति है। ऋणी विनिर्माण कंपनियों का डिलीवरेज़ जारी है और परिकल्पित कैपेक्स में लगातार कमी हो रही है। कमजोर निवेश वृद्धि की लंबी अवधि से संभावित वृद्धि पर असर पड़ेगा। कमजोर निवेश वृद्धि लंबी अवधि में कुल कारक उत्पादकता (टीएफपी) की धीमी गति के साथ जुड़ी हुई है जो दीर्घावधि में वास्तविक मजदूरी वृद्धि (मुद्रास्फीति के बाद) के लिए मुख्य संचालक कारक है। रिज़र्व बैंक द्वारा कराए गए औद्योगिक संभावना सर्वेक्षण और उपभोक्ता विश्वास सर्वेक्षण दोनों दर्शाते हैं कि नकारात्मक अंतराल दूसरी तिमाही में भी रहेगा।

30. अमेरिका द्वारा निकट अवधि में अपने तुलन पत्र की कुछ धीरे-धीरे टेपरिंग की घोषणा के साथ, इस मात्रात्मक सख्ती से कुछ अस्थिरता उभरती बाजार अर्थव्यवस्थाओं की विनिमय दरों और वित्तीय बाजारों में आने की संभावना है तथा इसकी ध्यानपूर्वक निगरानी करने की जरूरत है।

31. इनको देखते हुए, मैं मौद्रिक नीति समिति की आज की बैठक में नीति रेपो दर में 25 आधार अंकों की कमी करते हुए इसे 6.25 से घटाकर 6.00 करने के लिए वोट देता हूं।

डॉ. पामी दुआ का वक्तव्य

32. खुदरा मुद्रास्फीति में नरमी आई है जिसने जून 2017 में 1.5 प्रतिशत के नए निम्न स्तर को छुआ, इसके धीमे होने का मुख्य कारण अनुकूल आधार प्रभाव, खाद्य कीमतों में गिरावट तथा ईंधन की अंतरराष्ट्रीय कीमतों में कमी तथा खाद्य और ईंधन को छोड़कर मुद्रास्फीति में संकुचन रहा। आगे, चूंकि आधार प्रभाव क्षीण हो गए, मुद्रास्फीति के लिए कुछ अपसाइड जोखिम बने हुए हैं जिनमें खाद्य (विशेषकर, सब्जियों और पशु प्रोटीन) की कीमतों पर बढ़ते दबाव, किसान ऋण माफी के कार्यान्वयन और 7वें केंद्रीय वेतन आयोग के अंतर्गत आवास किराया भत्तों के लागू होने के कारण मुद्रास्फीति में संभावित वृद्धि से मुद्रास्फीतिकारी दबाव शामिल हैं। उसी समय, मुद्रास्फीति के लिए कुछ अपसाइड जोखिम कम हो गए या उन्हें मूर्त रूप नहीं दिया गया है, मुद्रास्फीतिकारी दबावों को काउंटर संतुलित कर रहे हैं। इनमें प्रभावी आपूर्ति प्रबंध, जीएसटी की सहज शुरुआत, खाद्य और ईंधन को छोड़कर मुद्रास्फीति में लगातार नरमी तथा स्थायी अंतरराष्ट्रीय पण्य-वस्तु कीमतों की संभावना के साथ सामान्य मानसून शामिल है। तथापि, आवक आंकड़ों की निरंतर निगरानी की जरूरत है जिससे कि यह निश्चित किया जा सके कि हाल की नरमी किस सीमा तक टिकाऊ है।

33. वृद्धि के मोर्चे पर कृषि क्षेत्र से संभावना है कि लगातार दूसरे वर्ष सामान्य मानसून और खरीफ फसल की सही समय पर बुआई के कारण मजबूत कार्यनिष्पादन होगा। इससे ग्रामीण उपभोग में अधिक प्रोत्साहन मिलने की संभावना है जैसाकि उपभोक्ता गैर-टिकाऊ वस्तुओं की वृद्धि में दिखाई दिया है। उसी समय, सुस्त मांग के कारण औद्योगिक वृद्धि मंदी रही और परिणामस्वरूप उपभोक्ता टिकाऊ वस्तुओं तथा पूंजीगत माल के संकुचन में इन्वेंटरी का बढ़ने प्रतिलक्षित हुआ। कमजोर कैपेक्स चक्र और ऋण की बढ़ोतरी (ओवरहैंग) की दोहरी समस्या ने निजी क्षेत्र को नए निवेश लेने से रोका है। बुनियादी सुविधा संबंधी बाधाएं भी एक बहुत बढ़ा रोड़ा है, जबकि सभी को आवास प्रदान करने की सरकार की योजना से वृद्धि में प्रोत्साहन मिलेगा।

34. भावी सूचकांकों में जाते हुए जो भविष्य की आर्थिक गतिविधि का पूर्वानुमान लगाते हैं, इंडियन लीडिंग इंडेक्स (इकॉनोमिक रिसर्च इंस्टिट्यूट (ईसीआरआई), न्यू योर्क द्वारा निर्मित जिससे लेखक जुड़ा हुआ है) गिर रहा है, ऐसा ही भारतीय अग्रणी निर्यात सूचकांक वृद्धि के साथ हो रहा है। ये क्षीण होती आर्थिक गतिविधि संभावना और निर्यात वृद्धि के संबंध में निराशावादी दृष्टिकोण की ओर संकेत करते हैं। भारतीय अग्रणी निर्यात सूचकांक वैश्विक अर्थव्यवस्था केलिए ईसीआरआई के अग्रणी सूचकांकों में हुई गतिविधियों से मजबूती मिली है जो सुझाती है कि अंतरराष्ट्रीय आर्थिक वृद्धि लगभग ठीक है जैसा दिख रही है और आने वाले महीनों में इसमें सहजता आ सकती है। इसके अलावा, ईसीआरआई के अंतरराष्ट्रीय भावी मुद्रास्फीति अनुमानों (मुद्रास्फीति के पूर्वानुमानकर्ता) में चक्रीय गिरावट के अनुरूप, पहले से ही गहन मुद्रास्फीति चक्रीय गिरावट है जो अधिकांश प्रमुख अर्थव्यवस्थाओं में शुरू हो रही है।

35. इस प्रकार नीति रेपो दर में 25 आधार अंकों तक कटौती करने की गुंजाइश है।

डॉ. रविन्द्र एच. ढोलकिया का वक्तव्य

36. एमपीसी की 7 जून 2017 की बैठक में, मैंने 50 आधार अंकों तक दर कटौती करते हुए इसे 6.25 से घटाकर 5.75 करने का आग्रह किया था जिसके लिए अनेक कारण बताए गए थे। तब से अधिकांश गतिविधियां और अतिरिक्त आंकड़ों ने मेरी राय और पूर्वानुमान को ठीक ठहराया है। मेरे विचार में, एमपीसी को और समय गंवाए बिना नीति दर में 50 आधार अंकों की बड़ी कटौती करनी चाहिए। 7 जून 2017 को हुई एमपीसी की बैठक के कार्यवृत्त में मेरे वक्तव्य में उल्लिखित कारणों के अतिरिक्त इस सिफारिश के कारणों में निम्नलिखत शामिल हैं:

37. 7 जून 2017 की बैठक के बाद, मई और जून 2017 के महीनों की मुद्रास्फीति रीडिंग भारतीय रिज़र्व बैंक की तुलना में मेरे पूर्वानुमान के निकट रही। भारतीय रिज़र्व बैंक ने भी मुद्रास्फीति के अपने आधार पूर्वानुमान को नीचे की ओर संशोधित किया है। अब यह उम्मीद कर रहा है कि 7वें वेतन आयोग से एचआरए के संशोधन के सांख्यिकीय प्रभाव के बिना मार्च 2018 तक आधार मुद्रास्फीति 4 प्रतिशत के थोड़े ऊपर रहेगी। हमारी स्वतंत्र कार्रवाई पर आधारित मेरे अनुमान दर्शाते हैं कि ऐसी संभावना है कि आधार सीपीआई मुद्रास्फीति भारतीय रिज़र्व बैंक के पूर्वानुमान से लगभग 50 आधार अंक कम रहेगी।

38. अब हमारा अनुसंधान पिछले पांच वर्षों के आंकड़ों से अनुभवजन्य सहायता प्रदान करता है जो इस बात का अंदाजा है कि भारत में हेडलाइन सीपीआई मुद्रास्फीति लंबी अवधि में मुख्य मुद्रास्फीति (खाद्य और ईंधन को छोड़कर) की ओर झुकाब की प्रवृत्ति दर्शाती है और विपरीत स्थिति के होने का अंदाजा नहीं है। मैंने एमपीसी की 6 अप्रैल 2017 की बैठक के कार्यवृत्त में मेरे वक्तव्य में ऐसे परिणाम की संभावना का संकेत किया था जहां मैंने स्पष्ट रूप से यह भी कहा था ऐसी संभावना है कि हमारे हिसाब से मुख्य मुद्रास्फीति आने वाले वर्षों में गिरावट की प्रवृत्ति दर्शाएगी। भारतीय रिज़र्व बैंक ने यह भी माना कि मुख्य मुद्रास्फीति ने पिछले तीन महीनों (अप्रैल, मई और जून) के लिए गिरावट की प्रवृत्ति दर्शाई है। हमारी कार्रवाई दर्शाती है कि मुख्य मुद्रास्फीति छिटपुट बढ़ोतरी के साथ गिरावट पथ पर है जो मार्च-अप्रैल 2018 तक लगभग 3.1-3.5 प्रतिशत तक पहुंच जाएगी। मैं आशा करता हूं कि हेडलाइन मुद्रास्फीति भी दीर्घावधि में अभिसारी (कन्वर्जिंग) प्रवृत्ति दिखाएगी।

39. भारतीय प्रबंध संस्थान अहमदाबाद (आईआईएमए) के मासिक कारोबारी मुद्रास्फीति प्रत्याशा सर्वेक्षण (बीआईईएस), जो मई 2017 में शुरू हुआ, ने अब तक मई और जून 2017 के दो महीनों की रीडिंग उपलब्ध कराई हैं। दोनों ही रीडिंग दर्शाती हैं कि भारत में कारोबार एक वर्ष आगे की अपनी लागत मुद्रास्फीति को लगभग 3 प्रतिशत होने की आशा कर रहा है। मुद्रास्फीति की यह माप निकटता से सीपीआई मुख्य (कोर) मुद्रास्फीति का संकेत करती है। यह हमारी अनुभवजन्य कार्रवाई और स्वतंत्र रूप से उत्पन्न अनुमानों को और सहायता प्रदान करती है। चूंकि इसे काफी अच्छी तरह से चिह्नित गया है, मुद्रास्फीति के लिए अपसाइड जोखिम का डर अब तक मूर्त रूप नहीं हुआ है या सरकारी कर्मचारियों के संशोधित एचआरए के लागू होने के सांख्यिकीय प्रभाव को छोड़कर काफी मंद रहा है। किसी भी स्थिति में एचआरए प्रभाव क्षणिक प्रभाव है और मुद्रास्फीति के लिए कोई स्थायी कारक नहीं है। तथापि, विभिन्न राज्यों द्वारा एचआरए में वृद्धि को क्रमिक रूप से लागू करने के कारण, यह संभावना है कि यह प्रभाव 18-24 महीनों के लिए बने रहेगा।

40. लगातार दूसरे वर्ष मानसून के सामान्य रहने और अच्छे से बढ़ने की संभावना है। पिछले वर्ष की खरीद, कृषि क्षेत्र में कुछ सुधार और जीएसटी की शुरुआत करने से लॉजिस्टिक्स में हुए सुधारों से खाद्य मुद्रास्फीति को नियंत्रण में रखने में सहायता मिलेगी।

41. जैसाकि मैंने एमपीसी की 7 जून 2017 की बैठक में तर्क दिया था, कुछ राज्यों द्वारा किसान ऋण माफी का परिणाम अभी तक प्रत्याशित राजकोषीय फिसलन के रूप में नहीं हुआ है। वास्तव में, इसके बाद उत्तर प्रदेश सरकार द्वारा घोषित बज़ट में राज्य की आय के 2.97 प्रतिशत पर राजकोषीय घाटे को व्यवस्थित करने के लिए व्यय अवशोषित कर लिया गया, यह 3 प्रतिशत के राजकोषीय उत्तरदायित्व विधान (एफआरएल) लक्ष्य से थोड़ा कम है। कुछ राज्यों में कार्यान्वयन लड़खड़ाया और अन्य राज्यों को अभी कार्यान्वयन विवरण पर कार्य करना है। यह तर्क कि राज्य राजकोषीय घाटा सामान्यतः उनके राजस्व के अवास्तविक अनुमानों द्वारा कम करके बताया जाता है, शायद लागू न हो जब हमारे पास देश में प्रत्यक्ष और परोक्ष करों से उच्च राजस्व उछाल की संभावना के साक्ष्य हों। इस प्रकार, इस मोर्चे पर गतिविधियों ने अब तक राजकोषीय फिसलन के कारण मुद्रास्फीति के लिए गंभीर खतरा नहीं दर्शाया है।

42. दूसरी तरफ, लंबे समय से क्षमता उपयोग लगातार 75 प्रतिशत से कम रहा है। भारतीय रिज़र्व बैंक द्वारा कराए गए औद्योगिक संभावना सर्वेक्षण और परिवार प्रत्याशा सर्वेक्षण अर्थव्यवस्था की अच्छी तस्वीर प्रस्तुत नहीं करते हैं। विनिर्माण परचेजिंग मैनेजर्स सूचकांक (पीएमआई) घटकर जुलाई 2017 में संकुचन जोन में चला गया। रुपया में लगातार मूल्यवृद्धि हुई है और निर्यात भी अच्छा नहीं रहा है। निवेश मांग नहीं बढ़ रही है। इसके साथ-साथ, जीएसटी सहित अनेक प्रमुख सुधारों ने भी प्रणाली की सक्षमता को बढ़ाना और राजस्व उछाल में वृद्धि करना शुरू कर दिया है जिससे कि सरकारें क्षमता सृजन परियोजनाओं और योजनाओं पर अधिक पैसा खर्च कर सकें। इससे संभावना है कि इसके परिणामस्वरूप संभावित आउटपुट और इसकी वृद्धि बढ़ेगी। ये सभी अवलोकन न केवल अस्तित्व बल्कि अर्थव्यवस्था में नकारात्मक आउटपुट अंतराल के विस्तार की ओर संकेत करते हैं। यह नोट करना महत्वपूर्ण है कि इस संदर्भ में आउटपुट अंतराल प्राप्त आउटपुट के स्तर और संभावित आउटपुट के बीच का अंतर है जिसका मुद्रास्फीति दर प्रत्यक्ष प्रभाव होगा। इस संदर्भ में आउटपुट अंतराल का आकलन करने के लिए वास्तविक वृद्धि और संभावित वृद्धि दर के बीच का अंतर एक गलत अवधारणा है और नीतिगत प्रयोजनों के लिए गुमराह करने वाला हो सकता है क्योंकि संभावित वृद्धि की तुलना में उच्चतर वृद्धि का परिणाम जरूरी नहीं कि सकारात्मक आउटपुट अंतराल में निकले या नकारात्मक आउटपुट अंतराल को कम करने के रूप में निकले। इस स्पष्टता आउटपुट मोर्चे पर, उपर्युक्त सभी अवलोकनों के साथ भारत में बढ़ते हुए नकारात्मक आउटपुट अंतराल के गायब होने की कामना नहीं की जा सकती है किंतु इसे ठीक करने के लिए तत्काल आक्रामक नीतिगत कार्रवाई की जरूरत है। नकारात्मक आउटपुट अंतराल के बने रहने से अर्थव्यवस्था पर गंभीर सामाजिक लागत आती है जो मुख्य रूप से गरीब और बेरोजगार जनता द्वारा वहन की जाती है।

43. मेरे मुताबिक लचीले मुद्रास्फीति लक्षित ढांचे का मूल उद्देश्य जानबूझकर क्रियाशील विवेक-आधारित नीति से दूर नियम-आधारित नीति की ओर जाना है। 7 जून 2017 को एमपीसी की बैठक में एक साल आगे की मुद्रास्फीति भविष्यवाणी के साथ जैसा कि मैंने तर्क दिया था,अब आरबीआई द्वारा मुद्रास्फीति में चार प्रतिशत तक की गिरावट लाई गई है और नकारात्मक आउटपुट अंतर के विस्तार के अस्तित्व में कोई भी नियम-आधारित नीति नीतिगत दर में कम से कम 50 आधार अंकों की कटौती का सुझाव देगी। मेरा पूर्वानुमान और उपरोक्त तर्क उच्चतर कटौती की संभावना का सुझाव देते हैं। हालांकि, सावधानी बरतते हुए और आंकड़ों और तथ्यों के आधार पर मेरे तर्क और पूर्वानुमान की पुष्टि के लिए इंतजार करते हुए, मैं इस स्तर पर पॉलिसी दर में 50 आधार अंकों की कटौती के लिए वोट देता हूं। मेरी राय में, उपरोक्त तर्कों को देखते हुए तटस्थ नीति रुख को उदारता के पक्ष में गंभीरता से पुनर्विचार करने की आवश्यकता है।

डॉ. माइकल देवव्रत पात्रा द्वारा वक्तव्य

44. मैंने लगातार बताया है कि मुद्रास्फीति लक्षित ढांचे को भविष्योन्मुख होना चाहिए। हाल के दिनों की मुद्रास्फीति प्रिंट के सहारे को देखकर मौद्रिक नीति को निर्धारित करने से लक्ष्य के संबंध में समय असंगति का खतरा बढ़ जाता है। भविष्योन्मुखी समय-संगत मौद्रिक नीति का एक अच्छा उदाहरण अक्टूबर 2016 में मौद्रिक नीति समिति (एमपीसी) का पहला निर्णय है। इसके प्रस्ताव में, एमपीसी ने स्पष्ट मार्गदर्शन दिया: "यह (एमपीसी) नोट करता है कि मुद्रास्फीति में तेज गिरावट खाद्य मुद्रास्फीति की गति में एक निम्न बदलाव को दर्शाती है - जो भविष्य की मुद्रास्फीति के परिणामों की कुंजी है ... "। अक्टूबर 2016 में हाल की मुद्रास्फीति की घटनाओं का सही ढंग से अनुमान लगाते हुए, एमपीसी ने अनुरूप मौद्रिक नीतिगत कार्रवाई की। अब - जब मुद्रास्फीति कुछ महीनों में बढ़ने की संभावना है - नीति दर को कम करना असंगत होगा और विश्वसनीयता को कमजोर करेगा।

45. तीन महीने आगे की और एक साल आगे की परिवारिक मुद्रास्फीति प्रत्याशाएं बढ़ गई हैं! 70% से अधिक उत्तरदाताओं का मानना है कि कीमतों में वृद्धि होगी, घरेलू टिकाऊ वस्तुओं की कीमतों में सबसे ज्यादा बढ़ोतरी होगी, इसके बाद सेवाओं की कीमतें बढ़ जाएंगी। मुझे ऐसा लगता है कि परिवारों ने सीपीआई मुद्रास्फीति की ऐतिहासिक कमी को पूरी तरह से छूट दी है। पेशेवर पूर्वानुमानियों, जिन्हें भविष्योन्मुखी माना जाता है, भी शेष वर्ष के दौरान बढ़ती मुद्रास्फीति देख रहे हैं। इस संदर्भ में, मैंने भी यह लगातार मान लिया है कि पूर्वानुमानों को पढ़ने में, स्तर के बजाय दिशा अधिक महत्वपूर्ण होती है।

46. मुद्रास्फीति के निकट अवधि के रास्ते में कई चर हिस्से हैं, जिन्हें स्थिर करने की आवश्यकता है। सबसे पहले, केंद्र सरकार के कर्मचारियों के लिए घर किराया भत्ता में 106% की वृद्धि से संचयी रूप से सीपीआई में वृद्धि होगी – जिसकी शुरूआत जुलाई से होगी और दिसंबर में अधिकतम प्रभाव पड़ेगा। निर्माण के इस वृद्धिशील पैटर्न को देखते हुए, यह संभवतः दूसरे दौर के प्रभाव को ऊपर उठाने में सक्षम हो सकते हैं, जैसे ही पहले दौर के प्रभाव पूरे हो जाएं। दूसरा, जीएसटी के रोल-आउट पर - लंबित पूनर्मूल्यन; क्लीयरेंस बिक्री के बाद पुनर्गठन; टैक्स क्रेडिट के माध्यम से निपटान करने में शुरुआती कठिनाइयों को दूर करने के लिए तैयार की गई व्यवस्थाओं के बारे में मुद्रास्फीति के प्रभाव अनिश्चित है। मेरा अर्थ यह है कि निकटतम महीनों में एक अतिरिक्त मुद्रास्फीति प्रभाव उत्पन्न हो सकता है। तीसरा, अगस्त से आधारभूत प्रभाव रिवर्स और प्रतिकूल हो जाएंगे- यह चर भागों के पदानुक्रमित शीर्ष तक जाएंगे। चौथा, मुद्रास्फीति-संवेदनशील खाद्य कीमतों में मौसमी क्षणिक परिवर्तन पहले ही प्रकट हो रहे हैं। प्रश्न यह है कि क्या वहाँ प्रभाव-विस्तार (स्पिलओवर) होगा जो कि मुद्रास्फीति की गति को सामान्य कर देगा?

47. ये सभी कारक अगस्त से सीपीआई रीडिंग में एक साथ आ सकते हैं। यदि ऐसा मामला है, तो अब क्यों नहीं रुक कर, आनेवाले सुधार के स्वरूप और झुकाव का अवलोकन कर के यदि यह अनुकूल है, तो विश्वसनीय मौद्रिक नीति प्रदान की जाएं जो अर्थव्यवस्था का समर्थन करेगी? बाद के संदर्भ में, यह विरोधाभासी है कि आर्थिक गतिविधियों के कमजोर पहलू को व्यापक रूप से उद्धृत किया गया है, लेकिन विकास के हर पहलू - आधिकारिक; बहुपक्षीय; स्वतंत्र – सिद्ध करते हैं कि 2017-18 में तेजी आने की उम्मीद है!

48. वित्तीय माहौल उत्साहित और झागदार है। इक्विटी और निर्धारित आय बाजार में उच्च मूल्यांकन का संयोजन, मुद्रा अध्रिमूल्यन और मुद्रा बाजार में तरलता की मजबूती से बढ़ोतरी वित्तीय असंतुलन के लिए एक परिपूर्ण नुस्खा है। दर कटौती इसे बढ़ा सकती है अगर केंद्रीय बैंक को जोखिम लेने के लिए प्रोत्साहित करते हुए देखा जाए ।

49. नई मौद्रिक नीति ढांचे की औपचारिक संस्था के नाते रिज़र्व बैंक द्वारा अपनाए गए मुद्रास्फीति लक्ष्य - 8 प्रतिशत; 6 प्रतिशत; 5 प्रतिशत – को अच्छे भाग्य (अंतरराष्ट्रीय अंतरराष्ट्रीय कच्चे तेल की कीमतों में गिरावट, नए सीपीआई सूचकांक; विमुद्रीकरण; अनुकूल आपूर्ति आघात) के साथ हासिल किया गया। अब जब हम एक औपचारिक मुद्रास्फीति लक्षित ढांचे में हैं, तो अच्छी नीति के साथ आधिकारिक लक्ष्य को हासिल करने का प्रयास क्यों न किया जाएं?

50. मैं यथास्थिति के लिए वोट देता हूं।

डॉ विरल वी आचार्य द्वारा वक्तव्य

51. पिछली नीति के मुकाबले मुद्रास्फीति की छाप और भी कम हो गई है, हालांकि कुछ अवस्फीतिकारी खाद्य वस्तुओं की कीमतों में उछाल के उभरते हुए संकेत भी हैं। एचआरए प्रभाव को छोड़कर, आखिरी पॉलिसी वक्तव्य में किए गए अनुमान की तुलना में हेडलाइन मुद्रास्फीति अब 2017-18 की चौथी तिमाही में कम होने का अनुमान है। अधिक महत्वपूर्ण बात, खाद्य और ईंधन को छोड़कर मुद्रास्फीति स्पष्ट रूप से लगभग 4 प्रतिशत तक कम हो गई है और अंतर्निहित मांग का व्यापक आधार कमजोर होने का संकेत दे रहा है। सांख्यिकीय एचआरए प्रभावों के बिना और मुद्रास्फीति पथ के ऊपरी दिशा में होने का अनुमान होते हुए भी हमारा 12 महीने आगे का मुद्रास्फीति अनुमान अब 4 प्रतिशत से कुछ अधिक है। हालांकि,हालिया कम मुद्रास्फीति की छाप के मुकाबले घरेलू मुद्रास्फीति की अपेक्षाओं में थोड़ी वृद्धि हो गई है।

52. अंतिम तिमाही के वृद्धि के आंकडें और संबंधित संशोधन के बाद हमारा आउटपुट अंतराल का अनुमान कुछ हद तक नकारात्मक हो गया है। अंतर्निहित मुद्रास्फीति के कम हो जाने के साथ और यह देखते हुए कि हमारे 12 महीने आगे की मुद्रास्फीति भविष्यवाणी (एचआरए प्रभाव को छोड़कर) अनिवार्य लक्ष्य के अनुरूप है, मौद्रिक नीति उदारता के लिए कुछ जगह बनती है। इसलिए, मैं तटस्थ रुख को बनाए रखते हुए नीतिगत रेपो दर में 25 आधार अंकों की कटौती के लिए वोट देता हूं।

53. तटस्थ रुख क्यों? मैं यह दोहराना चाहता हूं कि 2016-17 की पहली तिमाही के बाद की विकास मंदी कई क्षेत्रों में हमारे बैंकों और कॉरपोरेट्स के तनावग्रस्त तूलन पत्रों पर आधारित है। हमारे आउटपुट अंतराल का अनुमान है कि हाल के मॉडलिंग अग्रिमों का उपयोग करके वित्तपोषण की स्थिति के विचार से इस दीर्घ मंदी में सुधार लाया जा सकता हैं। इस बात का समाधान करने के लिए, तनावग्रस्त परिसंपत्तियों के समाधान पर हमारे प्रयास दृढ़ता से चल रहे हैं। इस भारी तनाव का परिणाम मौद्रिक नीति के खराब संचरण पर हुआ है (विमुद्रीकरण के बाद और केवल नए रुपए ऋण के लिए, बैंक जमा में तेजी को छोड़कर)।

54. इसलिए मेरे मूल्यांकन में, वर्तमान समय में हमारा ध्यान स्वस्थ बैंक और कॉरपोरेट बैलेंस शीट, बैंक उधार दरों की बाजार-आधारित बेंचमार्किंग और एक संपन्न कॉरपोरेट बॉन्ड मार्केट के स्वस्थ संचरण के लिए शर्तों को बेहतर बनाने पर होना चाहिए। कुशल संचरण की गैर मौजुदगी में उच्च वास्तविक दरों को उचित माना जाता है, जिससे बैलेंस शीट की समस्याओं के लक्षणों को दूर करने का प्रयास आक्रामक मौद्रिक सहजता के साथ व्यर्थ हो जाता है और गलत आबंटन से निवेश निष्फल हो जाता है, परिसंपत्ति मूल्य मुद्रास्फीति को बढ़ावा देने, वृद्धि को बढ़ावा देने की झूठी उम्मीदें पैदा हो सकती है और गहरे संरचनात्मक सुधारों पर पेडल शिथिल हो जाता है।

55. मैं राजकोषीय अनुशासन से प्रेरित विचलन की वजह से मुद्रास्फीति और विकास पर खेत ऋण छूट के प्रभाव के बारे में, राज्यों के खर्च की प्रकृति में बदलाव और बाजार से अधिक राज्य उधारी के द्वारा निजी क्रेडिट के क्राउडिंग आउट से चिंतित हूं। वास्तविक समय के आर्थिक सूचकांकों के आश्चर्यों के बारे में अतिरिक्त अनिश्चितता को देखते हुए व्यापार गतिविधि पर जीएसटी रोलआउट के संभावित अस्थायी प्रभाव के कारण आने वाले आंकड़ों की सावधानीपूर्वक जांच करना आवश्यक है। इसलिए, मैं मौद्रिक रुख को तटस्थ रखना पसंद करता हूं।

डॉ उर्जित आर पटेल द्वारा वक्तव्य

56. 7 वें केंद्रीय वेतन आयोग (सीपीसी) के तहत घर किराया भत्ता (एचआरए) के प्रभाव को छोड़कर, वर्तमान मूल्यांकन यह है कि 2017-18 की चौथी तिमाही के दौरान मुद्रास्फीति पिछले मौद्रिक नीति समीक्षा में किए गए अनुमान से कम होगी। खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति भी पिछले तीन महीनों में नरम हो गई है। इस अवधि के दौरान मौसमी समायोजित गति को भी नियंत्रित किया गया है। 2017-18 के क्यू 2 के लिए मांग शर्तों पर आगे की जानकारी उपलब्ध है, विशेष रूप से आरबीआई के औद्योगिक दृष्टिकोण सर्वेक्षण और उपभोक्ता आत्मविश्वास सर्वेक्षण तत्काल मांग दबावों के बहुत जोखिम का सुझाव नहीं देते हैं। जबकि 2017-18 के अनुमानित जीवीए वृद्धि के संदर्भ में विकास दृष्टिकोण को 7.3 प्रतिशत पर अपरिवर्तित रखा गया है, उद्योग और सेवाओं में अंतर्निहित वृद्धि की गति पर नकारात्मक जोखिम के कुछ लक्षण हैं। उत्तराधिकार में दूसरे वर्ष के लिए एक सामान्य मानसून से खाद्य पदार्थों में निर्विरोधी आवेगों को बनाए रखने में मदद मिलनी चाहिए जो आम तौर पर बेहतर आपूर्ति की स्थिति के साथ होते हैं। अनुकूल आपूर्ति शर्तों के कारण दालों की कीमतों में सुधार मध्यम अवधि में जारी रहने की संभावना है। मैं पॉलिसी रेपो रेट में 25 आधार अंकों की कटौती के पक्ष में वोट देता हूं।

57. वृद्धि को सहायता देने के लिए मौद्रिक उदारता के लिए उपलब्ध गुंजाइश का उपयोग करते हुए, हम मौद्रिक नीति रुख को निम्नलिखित कारणों से तटस्थ रखते हैं। पहला, संरचनागत और क्षणिक संचालकों की भूमिका के मामले में स्वतंत्र होती हाल की अवस्फीति एक चुनौती बनी हुई है। दूसरा, एचआरए से मुद्रास्फीति पथ आगे बढ़ेगा। चाहे कोई भी एचआरए के प्रत्यक्ष प्रभाव को इसमें शामिल न करे, दूसरे क्रम के प्रभावों, विशेषकर मुद्रास्फीति प्रत्याशाओं पर प्रभावों पर सतर्क रहना होगा जब राज्य भी वेतन और भत्तों में संशोधन कार्यान्वित करना शुरू कर देंगे। तीसरा, परिवार मुद्रास्फीति प्रत्याशाएं उल्लेखनीय अवस्फीति के माहौल में बढ़ गई है। चौथा, टमाटर जैसी विशिष्ट खाद्य मदों में हाल के सप्ताहों में तीव्र मूल्य दबाव देखे गए जो जून 2017 में मुद्रास्फीति में प्रतिलक्षित नहीं हुए थे। खाद्य कीमतों का वर्तमान निम्न स्तर असाधारण है और ऊपरी दबावों के प्रति भेद्य है। सामान्य मानसून के बावजूद, खाद्य मदों में हाल की अवस्फीति के संधारणीय होने संबंधी आकलन में आगे अधिक कठोर आंकड़ों की जरूरत पड़ेगी। पांचवा, वर्ष के दौरान अब तक केंद्र सरकार द्वारा फ्रंड-लोडेड व्यय ने अर्थव्यवस्था में प्रोत्साहन प्रदान किया है, राज्य सरकारों द्वारा किसान ऋण माफी के कार्यान्वयन से राजकोषीय जोखिम काफी बढ़ गए हैं और मुद्रास्फीति संभावना के लिए अपसाइड जोखिमों का खतरा है।

58. नीति दर कटौती का प्रभावी अंतरण गैर-मुद्रास्फीतिकारी वृद्धि की सहायता के लक्ष्य को प्राप्त करने के लिए महत्वपूर्ण है। 1 अप्रैल 2016 से प्रभावी केंद्र सरकार के स्वयं के फार्मूला द्वारा प्रशासित ब्याज दरों की गुंजाइश कम हो गई है। जबकि अंतरण में सुधार हुआ है, बैंकों के लिए अपनी उधार दरों, विशेषकर मौजूदा ऋण पोर्टफोलियो से संबंधित दरों में कटौती करने की गुंजाइश अभी भी है। बैंकों की दबावग्रस्त आस्तियों की स्थिति के कारण उनके बीच आंशिक रूप से जोखिम घृणा के कारण क्रेडिट वृद्धि भी कम रही है। इसलिए, बैंकों के दबावग्रस्त तुलन पत्रों का समाधान क्रेडिट मांग और निवेश चक्र को पुनरुज्जीवित करने के लिए महत्वपूर्ण रहेगा।

जोस.जे. कट्टूर

मुख्य महाप्रबंधक

प्रेस प्रकाशनी: 2017-2018/460

|