5 अप्रैल 2016

डॉ रघुराम जी राजन, गवर्नर का

पहला द्विमासिक मौद्रिक नीति वक्तव्य 2016-17

भाग क : मौद्रिक नीति

मौद्रिक और चलनिधि उपाय

वर्तमान और उभरती व्यापक आर्थिक स्थिति के आकलन के आधार पर यह निर्णय लिया गया है:

-

चलनिधि समायोजन सुविधा (एलएएफ) के अंतर्गत नीति रेपो दर को 6.75 प्रतिशत से 25 आधार अंकों से कम कर के 6.5 प्रतिशत किया जाए ;

-

नकदी आरक्षित निधि अनुपात (सीआरआर) के न्यूनतम दैनिक रखरखाव की आवश्यकता को 95 प्रतिशत से 90 प्रतिशत तक कम किया जाए जो 16 अप्रैल 2016 से शुरु हो रहे पखवाड़े से प्रभावी होगी जबकि सीआरआर को निवल मांग और समय देयताओं (एनडीटीएल) के 4.0 प्रतिशत पर अपरिवर्तित रखा जाए ;

-

आवश्यक तरलता प्रदान करना जारी रखा जाए, लेकिन प्रणाली में मौजूद एनडीटीएल के एक प्रतिशत तरलता घाटे को तटस्थता की स्थिति तक उत्तरोत्तर कम कर दिया जाए ;

-

एमएसएफ दर को 75 आधार अंकों से कम करके और रिवर्स रेपो दर में 25 आधार अंकों की वृद्धि करके नीति दर कॉरिडोर को +/- 100 आधार अंक (बीपीएस) से +/- 50 बीपीएस तक संकीर्ण किया जाए ताकि रेपो दर के साथ भारित औसत कॉल दर (डब्ल्यूएसीआर) का महीन संरेखण सुनिश्चित किया जाए ;

परिणामस्वरूप, एलएएफ के अंतर्गत रिवर्स रेपो दर 6.0 प्रतिशत और सीमांत स्थायी सुविधा (एमएसएफ) दर 7.0 प्रतिशत पर समायोजित रहेगा। एमएसएफ दर के साथ संरेखित समायोजित बैंक दर 7.0 प्रतिशत पर समायोजित रहेगा।

आकलन

2. फरवरी 2016 के छठे द्विमासिक वक्तव्य के बाद से, समग्र आर्थिक गतिविधि स्थिर बनी हुई है। कुछ उन्नत अर्थव्यवस्थाओं (एई) में 2016 की शुरुआत में वसूली के लिए नकारात्मक जोखिम धारणाओं का तनाव कम हुआ है, जबकि प्रमुख उभरती बाजार अर्थव्यवस्थाओं (ईएमई) में अभी भी सख्त वित्तीय स्थितियों के बीच कमजोर विकास और मुद्रास्फीति के साथ संघर्ष जारी है। उभरती बाजार अर्थव्यवस्थाओं (ईएमई) से गिरती आयात मांग और खनन और खनन उद्योगों में तनाव के कारण विश्व व्यापार नियंत्रित रहा है। अमेरिका में उपभोक्ता व्यय श्रम बाजार में वृद्धि के कारण मजबूत रहा, लेकिन मंद निर्यात के कारण क्यू4 में विकास पर रोक लगी और निकट अवधि के परिदृष्य कमजोर बना रहा। यूरो क्षेत्र में, मौसमी संकट की अनिश्चितताओं, बैंकिंग क्षेत्र में तीव्र तनाव और संभाव्य ब्रेक्झिट से घिरे वातावरण में आक्रामक मौद्रिक नीति समायोजन के रूप में अनुकूल हवा और अभी भी कम ऊर्जा कीमतों ने गतिविधियों का समर्थन किया । जहां 2015 के क्यू4 में जापान मंदी के दौर से बच गया, वहीं 2016 के क्यू1 में कमजोर उपभोक्ता खर्च, व्यापार निवेश और निर्यात के संयोजन ने अर्थव्यवस्था धीमी हो गई। चीन में, महत्वपूर्ण मौद्रिक और राजकोषीय नीति प्रोत्साहन के बावजूद सुस्त औद्योगिक उत्पादन, निर्यात में संकुचन, पूंजी बहिर्वाह और कारखानों और संपत्ति बाजार में पर्याप्त अतिरिक्त क्षमता से जबरदस्त विपरित परिस्थितियां बनी हुई हैं। हाल ही में वस्तुओं की कीमतों में मजबूती से ईएमई वस्तुओं के निर्यातकों को लाभ हुआ है और निवेशकों की धारणा संबंधी जोखिम के कारण उनकी मुद्राओं में मूल्य वृद्धि हुई है। सभी ईएमई में, हालांकि, विकास को नियंत्रित करने वाले कमजोर घरेलू बुनियादी तत्व, बाहरी मंद मांग और देश विशेष के दबाव जारी है।

3. वैश्विक वित्तीय बाजारों ने साल की शुरुआत में अशांति में उठाए घाटे की क्षतिपूर्ति कर ली है। फरवरी के मध्य से, कच्चे तेल की कीमतों में मजबूती से वैश्विक मंदी की जोखिम की आशंका के शमन के साथ बाजार में तेजी आई है। चीन द्वारा आरक्षित आवश्यकताओं को कम किए जाने से, ईसीबी समायोजन के विस्तार और फेड द्वारा नियंत्रण को जारी रखते हुए शांतिवादी (डॉविश) मार्गदर्शन प्रदान किए जाने से शेयर बाजारों में फिर से उछाल आया है। बांड बाजार में सभी एईएस और ईएमई में, देश विशेष के बदलाव के साथ पैदावार धीरे-धीरे सामान्य हो गई है। अमेरिकी डॉलर जनवरी के चोटी के स्थान से पीछे हट गया है और एफएमओसी की मार्च की बैठक के बाद उसके मूल्य में और कमी आई है। दूसरी ओर, यूरो और येन में अपवादात्मक समायोजना की विपरित प्रतिक्रिया के रूप में अधिमूल्यन हुआ है। पोर्टफोलियो प्रवाह के स्थानीय ऋण और इक्विटी बाजारों में सावधानी से लौट आने पर सभी ईएमई मुद्राओं में भी अधिमूल्यन हुआ है। 2016 के क्यू1 में सोने की कीमतों में सुरक्षित आश्रय मांग के कारण 16 प्रतिशत तक का उछाल आया है। तेल सहित उपभेक्ता वस्तुओं की कीमतों में हाल ही में वृद्धि देखी गई है, हालांकि वे अभी भी नरम बनी हुई हैं। हालांकि, आने वाले आंकडों, खासकर चीन या अमेरिका की मुद्रास्फीति से संबंधित, पर जोखिम रहित निवेशक भावना के अचानक वापसी से वित्तीय बाजारों का असुरक्षित ठहराव आसानी से दूर किया जा सकता है।

4. घरेलू मोर्चे पर 2015-16 के एच2 में कृषि और संबद्ध गतिविधियों में योजित सकल मूल्य (जीवीए) में, साल-दर-साल खरीफ उत्पादन में गिरावट की वजह से क्यू3 में आए संकुचन से कमी आई। क्यू4 की ओर मुड़ते हुए, कृषि मंत्रालय के दूसरे अग्रिम अनुमानों से संकेत मिलता है कि जलाशय के अति निम्न स्तर और उत्तर-पूर्वी मानसून की कमी के बावजूद रबी खाद्यान्न उत्पादन के एक साल पहले के स्तर में वृद्धि हुई है - मुख्य रूप से गेहूं और दालों में - और खरीफ उत्पादन में कमी को उसने आंशिक रूप से कम कर दिया है। मार्च में, बेमौसम बारिश और ओलों ने कुछ शीतकालीन फसलों विशेष रूप से, गेहूं को नुकसान पहुंचा है, यद्यपि फसल नुकसान के पूर्ण अनुमानों का इंतजार है अग्रिम अनुमान प्राप्त हुए है। दूसरी ओर, उर्वरक उत्पादन में वृद्धि हुई है और बागवानी के साथ-साथ संबद्ध गतिविधियां आघात-सह बनी रही है, से संकेत मिलता है कि अगर उर्ध्वगामी न भी हो, सीएसओ के अग्रिम अनुमान में क्यू4 में कृषि एवं संबद्ध गतिविधियों के लिए संभाव्य जीवीए के अंतर्निहित अनुमान प्राप्त किए जा सकते हैं।

5. इनपुट लागत में निरंतर नरमी से लाभान्वित विनिर्माण के नेतृत्व में एच2 में उद्योग में योजित मूल्य में वृद्धि हुई है। इसके विपरीत, नवंबर के बाद से निर्माण उत्पादन सिकुड़ने के कारण औद्योगिक उत्पादन सामान्य रहा। कोयला उत्पादन में मजबूत विस्तार ने दोनों गतिविधियों खनन और बिजली उत्पादन उद्योग को उत्साहित और औद्योगिक उत्पादन को कमजोर किया है। हालांकि, नवंबर के बाद से, रबर इन्सूलेटेड केबल की तरह ढेलेदार और अस्थिर मदों को छोड़कर अन्य पूंजीगत वस्तुओं के उत्पादन में गहरा संकुचन हुआ है। कमजोर मांग और आयात प्रतिस्पर्धा ने पूंजीगत खर्च के चक्र को मंद कर दिया है। क्यू4 में स्पष्ट गिरावट के साथ, उपभोक्ता गैर-टिकाऊ उत्पादन सिकुड़ गया है। यह लगातार की ग्रामीण मांग में मंदी को दर्शाता है। दूसरी ओर, बुनियादी अनुकूल प्रभावों को हटाने के बावजुद, उपभोक्ता टिकाऊ वस्तुएं मजबूत रहीं, जिससे शहरी मांग के दबाव का पता चलता है। समग्र आर्थिक स्थिति और आय पर सुधारित बोध के साथ मार्च 2016 के रिजर्व बैंक के उपभोक्ता विश्वास सर्वेक्षण कंज्यूमर सेंटीमेंट में मामूली सुधार दर्शाता है। मार्च विनिर्माण क्रय प्रबंधक सूचकांक (पीएमआई) निर्यात सहित नए आदेश के आधार पर विस्तारवादी मोड में जारी रहा है। रिजर्व बैंक के औद्योगिक संभावना सर्वेक्षण से पता चलता है कि 2016-17 के क्यू1 के लिए व्यापार की उम्मीदों का सकारात्मक होना जारी है।

6. एच2 में मुख्य संचालकों व्यापार, होटल, परिवहन, संचार और लोक प्रशासन, रक्षा और संबंधित सेवाओं के साथ सेवा उद्योग गतिविधि में वर्ष के दौरान निरंतर रूप से विस्तार हुआ। हालांकि विनिर्माण उद्योग में वाणिज्यिक अचल संपत्ति में सूचना प्रौद्योगिकी (आईटी) और आईटी समर्थित सेवाओं की बढ़ती मांग के कारण वर्धन हुआ, आवासीय क्षेत्र में बेचे न गए इनवेंटरी के कारण अधिक बोझ बना रहा। सड़क निर्माण में नए अधिनिर्णयों के अर्थों में भी तेजी आई है। सीमेंट उत्पादन में एच2 के दौरान तनाव अर्जित किया गया, जबकि स्टील की खपत में एक स्थिर गति से वृद्धि हुई। विभिन्न नेतृत्व और संपाती संकेतक जैसे हवाई यात्रियों की संख्या, एयर कार्गो की मात्रा, विदेशी पर्यटकों के आगमन और ऑटो की बिक्री के रूप में, वृद्धि हुई, जबकि रेलवे माल ढुलाई में मामूली कमी आई। एच2 के दौरान सेवा पीएमआई नए कारोबार और उम्मीदों पर विस्तार मोड में बना रहा। 2016-17 के क्यू1 के सर्वेक्षणों में सेवा आउटलुक आशावादी है।

7. उपभोक्ता मूल्य सूचकांक (सीपीआई) द्वारा आंकी गई खुदरा मुद्रास्फीति में लगातार छह महीनों के लिए वृद्धि के बाद फरवरी में तेजी से गिरावट आई। यह अनुकूल गतिविधियां सब्जियों की कीमतों में प्रत्याशित तुलना में बड़ी गिरावट के कारण, अगस्त में शुरू हुई तेजी से दालों की कीमतों में आई कमी के कारण और अनाज की कीमतों में वृद्धि को रोकने वाले प्रभावी आपूर्ति प्रबंधन से संभव हुआ। तदनुसार, 2015-16 की दूसरी छमाही में पहली बार खाद्य मुद्रास्फीति में कमी आई। विशेष रूप से, अनुकूल आधारभूत प्रभाव जो कि वर्ष की पहली छमाही में कार्यरत थे के बजाय कीमतों में गिरावट के कारण यह संभव हुआ। बिजली, मिट्टी का तेल, रसोई गैस और जलाऊ लकड़ी के ईंधन समूह की महंगाई दर में सुधार हुआ, जबकि जलाऊ लकड़ी में मुद्रास्फीति से ग्रामीण मुद्रास्फीति पर दबाव बढ़ा। इस गतिशीलता के जवाब में तीन महीने पहले सर्वेक्षण के लगातार दूसरे दौर के लिए पारिवारिक मुद्रास्फीति संभावनाओं में एक अंक तक की कमी आई।

8. खाद्य और ईंधन को छोड़कर उपभोक्ता मूल्य सूचकांक मुद्रास्फीति फरवरी में तेज हुई, मुख्य रूप से आवास, शिक्षा, व्यक्तिगत देखभाल और परिवहन और संचार के तहत, जिससे सेवा क्षेत्र में क्षमता की कमी का सुझाव मिला। इस श्रेणी से पेट्रोल और डीजल को छोड़कर, मुद्रास्फीति बढ़ती रही और लगातार 5 प्रतिशत पर या उससे ऊपर रही, जो हेडलाइन में अगली गिरावट की गतिविधियों के लिए एक संभावित प्रतिरोध स्तर का संकेत है। जिद्दी अंतर्निहित मुद्रास्फीति गति को 7 वें वेतन आयोग और एक रैंक-एक पेंशन (ओआरओपी) प्रदान किए जाने के प्रभाव से या सेवा कर की दर में वृद्धि के लागत प्रभाव से मदद की संभावना नहीं है। हालांकि, ग्रामीण वेतन वृद्धि के साथ ही कॉर्पोरेट कर्मचारियों की लागत में वृद्धि की दर सामान्य रही। इसके अलावा, परचेजिंग मैनेजर्स सर्वेक्षण में शामिल इनपुट और आउटपुट कीमते विनिर्माण और सेवा के लिए संकोच के साथ बढ़ी।

9. तरलता की स्थिति, जो दिसंबर के मध्य के बाद से कड़ी कर दी गई थी, सरकार द्वारा नकदी शेष के सामान्य-से- बड़े संचय, असामान्य रूप से बड़ी और मुद्रा के लिए लगातार मांग से बैंक ऋण में एक पिकअप और पिछले वर्ष के सापेक्ष मिथ्या जमा संग्रहण के कारण आगे खिंचती गई। रिजर्व बैंक ने इन दबावों को कम करने के लिए तरलता परिचालन चलाए और ओवरनाइट से 56 दिनों के बीच की अवधि वाले परिवर्तनीय दर रेपो नीलामी के माध्यम से तरलता की बड़ी मात्रा की आपूर्ति की । औसत दैनिक तरलता जनवरी में 1,345 से बढ़कर मार्च में 1,935 बिलियन (ओवरनाइट परिवर्तनीय दर और सावधि रेपो सहित) हो गई । इसके अलावा, टिकाऊ तरलता फरवरी और मार्च में वापसी खरीद परिचालन के माध्यम से 514 बिलियन और 375 बिलियन खुले बाजार परिचालन (ओएमओ) के माध्यम से प्रदान की गई। रिजर्व बैंक ने मुंबई में छुट्टियों के दिनों पर भुगतान और निपटान प्रणाली के सुचारू संचलन के लिए रिवर्स रेपो और एमएसएफ परिचालन शुरू कर दिए।

10. अप्रैल 2, 2016 से लागू अनुसूचित वाणिज्यिक बैंकों के सांविधिक तरलता अनुपात (एसएलआर) 25 आधार अंकों की कमी से उनके एनडीटीएल के 21.25 प्रतिशत से 21.5 प्रतिशत कर दिया गया। इसके अलावा, फरवरी 2016 से बैंकों को उनके द्वारा धारित अनिवार्य एसएलआर आवश्यकता के भीतर उनके एनडीटीएल के 3 प्रतिशत तक अतिरिक्त सरकारी प्रतिभूतियों को अपने चलनिधि कवरेज अनुपात की गणना के प्रयोजन के लिए स्तर 1 उच्च गुणवत्ता चलनिधि आस्तियों (एचक्यूएलए) के रूप में गिने जाने की अनुमति दी गई और इस प्रकार बैंकों के पास उपलब्ध एसएलआर से कुल राशि उनके एनडीटीएल के 10 प्रतिशत के बराबर की गई। इन उपायों के रूप में बैंकों को निवेश और विकास का समर्थन करने के लिए उत्पादक क्षेत्रों को प्रतिस्पर्धी शर्तों पर अपने ऋण देने में वृद्धि करने के लिए अवसर मिलेगा।

11. सितंबर 2013 में शुरू की गई एफसीएनआर (बी) जमाराशियां और उनसे जुड़े स्वैपों से इस वर्ष सितंबर के शुरू में परिपक्व होने की संभावना है। यह नोट करना महत्वपूर्ण है कि इन स्वैपों को रिज़र्व बैंक की फारवर्ड ख़रीदों द्वारा पूरी तरह से कवर किया गया है। इसके अतिरिक्त, रिज़र्व बैंक अदायगी से जुड़ी हुई अप्रत्याशित बाज़ार अस्थिरता को नियंत्रित करने के लिए निकटता से गतिविधियों की निगरानी करेगा।

12. जबकि फरवरी में लगातार 15वें महीने अमेरिकी डॉलर की तुलना में निर्यात में गिरावट आई और गिरावट की दर इस अवधि में पहली बार एक अंक तक संकुचित हो गई और मात्रा वृद्धि दर सकारात्मक हो गई। गैर-पीओएल निर्यात में गिरावट कम रही, जबकि रत्न और आभूषण, औषधि और फार्मास्यूटिकल, इलेक्ट्रॉनिक्स तथा रसायन में बढ़ोतरी हुई। आयात में लंबा संकुचन भी काफी धीमा हो गया और गैर-पीओएल गैर-स्वर्ण आयात वृद्धि दर सात महीनों के बाद पहली बार सकारात्मक रही। इसने मशीनरी के आयात में काफी उछाल दर्शाया। इसमें मोतियों और मूल्यवान रत्नों तथा इलेक्ट्रॉनिक सामान में वृद्धि से सहायता मिली। फरवरी और मार्च में स्वर्ण के आयात में गिरावट, कच्चे तेल की कीमतों में लगातार नरमी जिससे पीओएल के आयात में कमी आ रही है तथा व्यापार में कुछ बढ़ोतरी से व्यापार घाटा सितंबर 2013 के स्तर से सबसे कम स्तर पर पहुंच गया। परिणामस्वरूप, ऐसी संभावना है कि सेवाओं के निर्यात की निवल प्राप्तियों और विप्रेषणों में नरमी के बावजूद इसने चालू खाता घाटे को तीसरी तिमाही में दर्ज किए गए जीडीपी के 1.3 प्रतिशत से कम किया है। चौथी तिमाही (जनवरी तक) प्रत्यक्ष विदेशी निवेश के रूप में निवल अंतर्वाह काफी अच्छा रहा और यह बाह्य वित्तपोषण आवश्यकताओं को वित्तपोषित करने के लिए पर्याप्त था। विदेशी संविभाग निवेशक (एफपीआई) जो फरवरी तक घरेलू पूंजी बाज़ार में निवल विक्रेता थे, वे मार्च में इक्विटी और ऋण दोनों खंडों में निवल क्रेता बन गए।

नीति का रुख और औचित्य

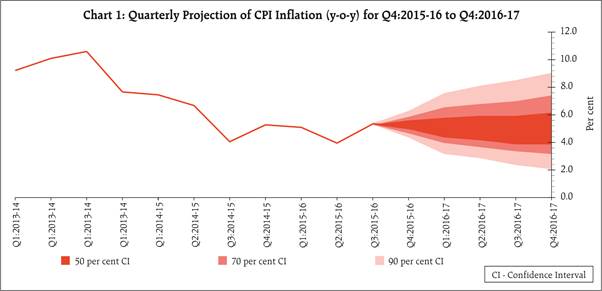

13. मुद्रास्फीति का पथ अनुमानित स्तर के अनुरूप रहा और जनवरी 2016 के लिए निर्धारित लक्ष्य को मामूली गिरावट के साथ हासिल कर लिया गया है। आगे सीपीआई मुद्रास्फीति में कुछ कमी दर्ज होने की संभावना है तथा यह 2016-17 के दौरान 5 प्रतिशत के आसपास बनी रहेगी और इसमें तिमाही अंतराल पर कुछ मामूली परिवर्तन हो सकता है (चार्ट 1)। हाल की असामयिक वर्षा, मानसून के संभावित स्थैतिक व अस्थायी वितरण, ऐतिहासिक औसत मात्रा की तुलना में जलाशयों के निम्न स्तर, तथा पण्यवस्तु, विशेष रूप से तेल के मूल्यों में हाल में आए बदलाव जैसे कारणों से मुद्रास्फीति के पथ को लेकर कई अनिश्चितताएं हैं। कतिपय सेवाओं में मुद्रास्फीति का बरकरार रहना चौकसी बरतने के लिए मज़बूर कर रहा है, वहीं 7वें केंद्रीय वेतन आयोग अवार्डों के कार्यान्वयन से प्रत्यक्ष व परोक्ष प्रभावों के माध्यम से बेसलाइन में बढ़ोतरी हो जाएगी। वहीं दूसरी ओर, वैश्विक अर्थव्यवस्था में सुस्त मांग, आपूर्ति पक्ष के संबंध में सरकार के प्रभावी उपायों की वजह से खाद्यवस्तुओं की कीमतें काबू में रहने, तथा राजकोषीय समेकन के प्रति केंद्र सरकार की प्रशंसनीय प्रतिबद्धता आदि के कारण कुछ राहतकारी गिरावट-जन्य दबाव पैदा होगा।

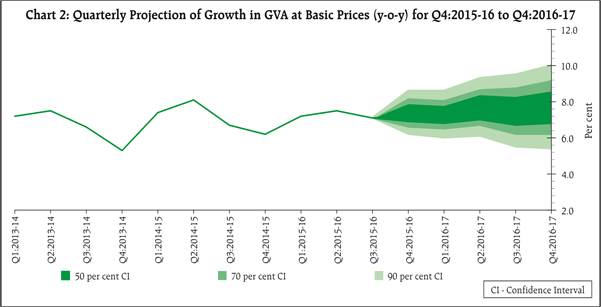

14. वर्ष 2015-16 में संवृद्धि में अस्त-व्यस्त ढंग से जो सुधार हुआ था उसे मानसून के सामान्य स्तर, 7वें वेतन आयोग की सिफारिशों के कार्यान्वयन और वन रैंक वन पेंशन से खपत की मांग में संभावित बढ़ोतरी, तथा मौद्रिक नीति में लगातार नरमी के रुख की परिस्थिति में 2016-17 में सुदृढता मिलेगी। लगातार दो वर्षों के दौरान मानसून में कमी आने के बाद सामान्य स्तर पर मानसून का होना एक अनुकूल आपूर्ति आघात हो सकता है, जिससे ग्रामीण क्षेत्र की मांग को मज़बूती मिलेगी और खेती उत्पादों की आपूर्ति को बढ़ाने, जिससे भी मुद्रास्फीति पर प्रभाव पड़ता है, में मदद मिलेगी। वहीं, दूसरी ओर, विनिर्माण क्षेत्र में मूल्य संवर्धन पर निम्नतर इनपुट लागतों का घटता प्रभाव, कॉर्पोरेट क्षेत्र का लगातार दबाव में रहना तथा बैंकिंग प्रणाली में जोखिम विमुखता और कमजोर वैश्विक संवृद्धि व व्यापार की संभावनाएं आगे संवृद्धि के पथ पर अड़चन डाल सकती हैं। वर्ष 2016-17 के लिए जीवीए संवृद्धि के अनुमान का स्तर 7.6 प्रतिशत पर बरकरार रखा गया है, साथ ही उसके साथ जोखिमों को समान रूप से संतुलित किया गया है (चार्ट 2)।

15. दिनांक 02 फरवरी 2016 को घोषित अपने द्विमासिक मौद्रिक नीति वक्तव्य में रिज़र्व बैंक ने यह उल्लेख किया था कि वह मुद्रास्फीति पर और आंकड़ों तथा संघीय बजट में ऐसे संरचनागत सुधारों की प्रतीक्षा कर रहा है, जिनसे संवृद्धि को बढ़ावा मिलने के साथ-साथ व्यय को भी नियंत्रित किया जाए। हाल के आंकड़ों से यह पता चलता है कि औचित्यपूर्ण अनुमानों की दृष्टि से मार्च 2017 में मुद्रास्फीति का रुख 5 प्रतिशत की ओर होगा। मौद्रिक नीति समिति के सृजन के संबंध में भारतीय रिज़र्व बैंक अधिनियम में किए गए परिवर्तन से मौद्रिक नीति की विश्वसनीयता और बढ़ेगी। वर्ष 2016-17 के संघीय बजट में सरकार ने राजकोषीय समेकन के पथ का अनुसरण किया है तथा आगे इससे अवस्फीति प्रक्रिया को समर्थन मिलेगा। सरकार ने ग्रामीण अर्थव्यवस्था में मांग के पुनर्जीवन की व्यापक कार्यनीति भी तय की है, जिससे अर्थव्यवस्था की सामाजिक व भौतिक बुनियादी संरचना को बेहतर करने तथा कारोबार चलाने के लिए अनुकूल माहौल तैयार करने और संरचनागत सुधार को गति प्रदान करने में मदद मिलेगी। इन उपायों के कार्यान्वयन से आपूर्ति की स्थिति में सुधार आ सकता है तथा इनसे कार्यदक्षता और उत्पादकता में वृद्धि हो सकती है। क्षमता की अल्प उपयोगिता की सूरत में कमजोर निजी निवेश की परिस्थिति में नीति दर में 25 आधार अंकों की कटौती करने से कार्यकलापों और सरकार की पहलों को सुदृढ़ता मिलेगी।

16. इस समय यह सुनिश्चित करना ज़रूरी है कि वर्तमान और पूर्व में नीति दरों में की गई कटौती का प्रभाव उधार दरों पर पड़े। मार्च 2016 में घोषित लघु बचत दरों में कटौती, इस नीति समीक्षा में घोषित चलनिधि प्रबंध ढांचे में किए गए उल्लेखनीय सुधार तथा निधि आधारित उधार दर की सीमांत लागत (एमसीएलआर) की शुरुआत से मौद्रिक संचारण की स्थिति में सुधार आएगा तथा साथ ही नीति दर में की गई वर्तमान कटौती के प्रभावों में बढ़ोतरी होगी। मौद्रिक नीति का रुख उदारतापूर्ण रहेगा। रिज़र्व बैंक अवसर को देखते हुए और नीतिगत कार्रवाई करने की दृष्टि से आगामी महीनों में समष्टि-आर्थिक और वित्तीय गतिविधियों की निगरानी करना जारी रखेगा।

भाग ख : विकासात्मक और विनियामक नीतियां

17. वक्तव्य के इस भाग में हाल के नीति वक्तव्यों में रिज़र्व बैंक द्वारा घोषित विभिन्न विकासात्मक व विनियामक नीतिगत उपायों पर हुई प्रगति की समीक्षा की गई है तथा इसमें चलनिधि प्रबंध ढांचे में और सुधार करने; बैंकिंग संरचना को सुदृढ़ बनाने; वित्तीय बाज़ारों को व्यापक व गहन बनाने तथा सभी को वित्तीय सेवाओं की पहुंच को बढ़ाने के लिए नए उपाय निर्धारित किए गए हैं।

I. मौद्रिक नीति परिचालनों का चलनिधिगत ढांचा

18. मौद्रिक नीति ढांचे को संशोधित व सुदृढ़ करने के लिए गठित विशेषज्ञ समिति (अध्यक्ष: डॉ. ऊर्जित आर. पटेल) की प्रमुख सिफारिशों के कार्यान्वयन की दृष्टि से सितंबर 2014 में रिज़र्व बैंक के चलनिधिगत ढांचे में काफी परिवर्तन किया गया। कार्यान्वयन की प्रक्रिया में छह तिमाहियों के इतिहास के मद्देनज़र अपने अनुभव की समीक्षा करना समीचीन होगा ताकि आवश्यक समायोजन किया जा सके और साथ ही उक्त विशेषज्ञ समिति की रिपोर्ट को पूरी तरह से कार्यान्वित किया जा सके।

19. चलनिधि प्रबंध के पीछे दो उद्देश्य हैं : पहला, बाज़ार को अल्पावधिक चलिनिधि की आपूर्ति करना/को निकालना ताकि सरकार की बढ़ती शेषराशियों और नकदी की मांग जैसी मौसमी और घर्षणात्मक चलनिधिगत आवश्यकताओं को पूरा किया जा सके; तथा दूसरा, अर्थव्यवस्था में टिकाऊ चलनिधि की आपूर्ति की आवश्यकता की पूर्ति करना ताकि संवृद्धि को बढ़ाने के साथ-साथ यह सुनिश्चित किया जा सके कि मौद्रिक नीति के रुख को समर्थन प्राप्त है।

20. रिज़र्व बैंक ने इस प्रणाली को औसत पर प्रत्याशित घटाव व्यवस्था के रूप में रखा है, जिसके अंतर्गत चलनिधि का अभाव बैंक की निवल मांग व मीयादी देयताओं के बराबर है। इसके लिए यह तर्क दिया गया है कि बैंकिंग प्रणाली रिज़र्व बैंक की चलनिधिगत सुविधाओं से उधार प्राप्त करेगी जिससे कि रेपो दर से अल्पावधिक मुद्रा बाज़ार दरों को मार्गदर्शन मिलना तथा उसकी प्रभावशीलता नीति दर के अनुरूप होना सुनिश्चित किया जा सके।

21. अल्पावधिक चलनिधि आवश्यकताओं की पूर्ति करने के पहले उद्देश्य को रिज़र्व बैंक द्वारा अपनी नियमित सुविधाओं के अंतर्गत चलनिधि उपलब्ध कराकर पूरा किया जाता है – बैंकिंग प्रणाली की निवल मांग व मीयादी देयताओं के 0.75 प्रतिशत के बराबर परिवर्तनीय दर 14-दिवसीय/7-दिवसीय रेपो नीलामियां, जिनकी अनुपूर्ति दैनिक ओवरनाइट स्थिर दर रेपो (रेपो दर पर) की जाती है, जो कि बैंकिंग प्रणाली की निवल मांग व मीयादी देयताओं के 0.25 प्रतिशत के बराबर है। प्रणाली को सामान्य चलनिधि प्रावधान से हटाने वाले घर्षणात्मक और मौसमी अंतरालों को दुरुस्ती परिचालनों के माध्यम से दूर किया जाता है, जिनके अंतर्गत विभिन्न अवधि की परिवर्तनीय दर रेपो/प्रतिवर्ती रेपो नीलामियां शामिल हैं। भारित औसत मांग मुद्रा दर के मामले में पूर्व की तुलना में अब नीति दर के अनुरूप उतार-चढ़ाव हुआ है, जिससे यह पता चलता है कि अल्पावधिक चलनिधि की आवश्यकताओं की पूर्ति पर्याप्त मात्रा में की गई है।

22. रिज़र्व बैंक निवल विदेशी आस्तियों (एनएफए) तथा निवल देशी आस्तियों (एनडीए) की वृद्धि दर वर्ष के दौरान नियंत्रित करके दूसरे उद्देश्य को पूरा करता है, जो कि मोटे तौर पर अर्थव्यवस्था की लेनदेन-संबंधी मांगों के अनुरूप होती है। इससे टिकाऊ चलनिधि की पर्याप्त मात्रा में उपलब्धता सुनिश्चित किया जा सके, चाहे अल्पावधिक मौसमी और घर्षणात्मक उतार-चढ़ाव कुछ भी हो। रिज़र्व बैंक इसे समूचे वर्ष में सुचारु बनाने की कोशिश करता है। मिसाल के तौर पर, ऐसे समयों में जब रिज़र्व बैंक एनएफए की खरीद बड़ी मात्रा में करता है तो एनडीए की वृद्धि दर तुलनात्मक रूप से कम हो और यहां तक कि वह देशी बॉण्डों की खुला बाज़ार बिक्री के कारण ऋणात्मक भी हो सकती है।

23. अनुभव से यह पता चला है कि अल्पावधिक चलनिधि पूरी तरह आवश्यक टिकाऊ चलनिधि का स्थान नहीं ले सकती, लेकिन टिकाऊ चलनिधि अल्पावधिक चलनिधिगत आवश्यकताओं की पूर्ति के लिए एक विकल्प बन सकती है। भविष्य में, रिज़र्व बैंक का पहला लक्ष्य है टिकाऊ चलनिधि की अपेक्षाओं की पूर्ति करना और बाद में अल्पावधिक चलनिधिगत परिस्थितियों को नीति के रुख के अनुरूप लाने के लिए दुरुस्ती परिचालन कार्य का प्रयोग करना। इसके कारण ऐसी विकट परिस्थितियां पैदा हो सकती हैं, जिनके अंतर्गत रिज़र्व बैंक को उस स्थिति में चलनिधि उपलब्ध करना पड़ सकता है जब वह बेशी अल्पावधिक चलनिधि निकालने के लिए अल्पावधिक लिखतों का उपयोग करना पड़े। लेकिन ऐसी कार्रवाई चलनिधि प्रबंध के हमारे दोहरे उद्देश्यों के अनुरूप होगी।

24. अंतत:, चूंकि परिवर्तनीय दर प्रतिवर्ती रेपो नीलामियों जैसी नई लिखतों के जरिए रिज़र्व बैंक अपने यहां जमा की हुई बेशी चलनिधि को छोड़कर, ओवरनाइट स्थिर दर प्रतिवर्ती रेपो के माध्यम से प्रणाली से बेशी अल्पावधिक चलनिधि निकाल सकता है, अत: रिज़र्व बैंक प्रणाली को औसत पर शेष राशि के करीब इस प्रकार रखने में समर्थ हो सकता है कि परिचालन दर में काफी गिरावट न आ जाए। अत: प्रणाली को औसत चलनिधि के अत्यंत अभाव में रखने का पुराना तर्क अब अनिवार्य नहीं रह गया है, विशेष रूप से उस स्थिति में जब नीति का रुख उदार हो। इसके अलावा, स्थायी सुविधाओं के अंतर्गत जमा करने या उधार लेने के बजाय रिज़र्व बैंक का बाज़ार परिचालन परिचालनात्मक ब्याज दर का निर्धारण करता है, नीति दर कॉरिडर को संकुचित किया जा सकता है, जैसा कि विशेषज्ञ समिति ने सुझाव दिया है।

25. अत: यह निर्णय लिया गया है कि :

-

आवश्यकता के अनुसार आस्तियों की खरीद और बिक्री का उपयोग करके वर्ष के दौरान टिकाऊ चलनिधि की सुचारु आपूर्ति की जाए;

-

प्रणाली में औसत प्रत्याशित चलनिधि घाटे को क्रमिक रूप से घटाकर तटस्थ स्तर के निकट लाया जाए;

-

रेपो दर के अनुरूप डब्ल्यूसीआर को व्यवस्थित किए जाने की दृष्टि से नीति दर कॉरिडर को +/-100 आधार अंकों से +/- 50 आधार अंकों तक संकुचित किया जाए;

-

सीआरआर के न्यूनतम दैनिक रखरखाव के स्तर को 95 प्रतिशत से घटाकर 90 प्रतिशत करते हुए, बिना चलनिधि अनुशासन को परित्यक्त किए बैंकों के लिए चलनिधि प्रबंध को सहज बनाया जाए, जो कि 16 अप्रैल 2016 को शुरू होने वाले पखवाड़े से प्रभावी है;

-

मीयादी मुद्रा बाज़ार के विकास को सुसाध्य बनाने की दृष्टि से बाज़ार रेपो लेनदेनों में प्रतिभूतियों के विकल्पों को अनुमति दी जाए; तथा

-

सरकार के साथ परामर्श करके यह पता लगाया जाए कि रिज़र्व बैंक के पास नकदी शेष के निर्माण को किस प्रकार नियंत्रित किया जा सके।

इसके संबंध में विस्तृत दिशानिर्देश अलग से जारी किया जा रहा है। चूंकि रिज़र्व बैंक देश के चलनिधिगत ढांचे को व्यवस्थित करता है, अत: वह इन परिवर्तनों के प्रभावों की निगरानी करेगा।

II. बैंकिंग संरचना

26. बड़े एक्सपोज़र: ‘बड़े एक्सपोज़र ढांचे और बाज़ार तंत्र के माध्यम से ऋण आपूर्ति बढ़ाने’ संबंधी चर्चा पत्र पर स्टेकधारकों से प्राप्त विचारों और सुझावों को ध्यान में रखते हुए बड़े उधारकर्ताओं द्वारा बाज़ारों से अपनी वित्तपोषण आवश्यकताओं के अंश को पूरा करने संबंधी एक नया चर्चा पत्र 30 अप्रैल 2016 को जारी किया जाएगा। बड़े एक्सपोज़र ढांचे पर एक प्रारूप परिपत्र आमजनता की राय के लिए जून 2016 में जारी किया जाएगा (1 जनवरी 2019 को कार्यान्वित किया जाना)।

27. विनियामकीय ढांचे में संशोधन: बैंकिंग पर्यवेक्षण पर बासेल समिति (बीसीबीएस) ने काउंटरपार्टी ऋण जोखिम (एसए-सीसीआर) का आकलन करने के लिए मानकीकृत दृष्टिकोण, बैंक एक्सपोज़र का केंद्रीय काउंटरपार्टियों (सीसीपी) के लिए पूंजी लेखांकन (ट्रीटमेंट) के संशोधित ढांचे और संशोधित स्तंभ 3 प्रकटन अपेक्षाओं पर अंतिम नियमों पर अंतिम मानक जारी किए हैं। बीसीबीएस सदस्य अधिकारक्षेत्र इन मानकों को 1 जनवरी 2017 तक कार्यान्वित करेंगे। रिज़र्व बैंक इन मानकों पर 31 मई 2016 तक प्रारूप दिशानिर्देश जारी करने का प्रस्ताव करता है। रिज़र्व बैंक प्रतिभूतिकरण ढांचे में बीसीबीएस के संशोधनों के आलोक में प्रतिभूतिकरण ढांचे पर दिशानिर्देशों में संशोधन भी करेगा, यह प्रतिभूतिकरण ढांचा जनवरी 2018 तक कार्यान्वित किया जाना है। यह प्रस्तावित है कि संशोधित प्रतिभूतिकरण ढांचे पर जून 2016 तक प्रारूप दिशानिर्देश जारी किए जाएं।

28. शाखा प्राधिकार नीति का औचित्य: वर्तमान में, बैंक विभिन्न कारोबार आउटलेटों – शाखाओं, विस्तार काउंटरों, सेटेलाइट कार्यालयों, मोबाइल शाखाओं, अति लघु शाखाओं और ऐसे ही अन्य आउटलेटों के माध्यम से सेवाएं प्रदान कर रहे हैं। वर्तमान नीति दृष्टिकोण में बैंक रहित क्षेत्रों में बैंकिंग आउटलेटों की पर्याप्त पहुंच सुगम बनाना है और साथ ही अपनी कारोबार कार्यनीति निर्धारित करने के लिए बैंकों को स्वायत्तता प्रदान करना है। इसे देखते हुए शाखाओं के मामले में विनियम बनाए जाए और यह ध्यान रखा जाए कि वित्तीय समावेशन सुगम हो सके और प्रदायगी चैनल की पसंद पर लचीलापन उपलब्ध हो सके, बैंकों के विभिन्न पहलुओं और उपलब्ध कराई जाने वाली सेवाओं के प्रकार को ध्यान में रखते हुए शाखाओं और आउटरीच की अनुमेय पद्धतियों का पुनर्निर्धारण करने का प्रस्ताव किया गया है।

29. बैंकों को अलग-अलग लाइसेंस देना: हाल में अलग-अलग बैंकों के रूप में लाइसेंस प्रदान किए गए भुगतान बैंकों और लघु वित्त बैंकों के अतिरिक्त, रिज़र्व बैंक अभिरक्षक बैंक और थोक तथा दीर्घावधि वित्तपोषण पर ध्यान केंद्रित करने वाले बैंकों को अलग-अलग लाइसेंस प्रदान करने की संभावनाएं तलाशेगा। इस संबंध में सुझाव जानने के लिए एक पेपर सितंबर 2016 में जारी किया जाएगा।

30. ओवर दि काउंटर (ओटीसी) डेरिवेटिवों के लिए मार्जिन अपेक्षाएं: मार्च 2015 में, बीसीबीएस और अंतरराष्ट्रीय प्रतिभूति कमीशन संगठन (आईओएससीओ) ने केंद्रीकृत रूप से समाशोधित न किए गए डेरिवेटिवों के लिए मार्जिन अपेक्षाओं संबंधी ढांचे को अंतिम रूप दिया। इन अपेक्षाओं के कार्यान्वयन के लिए रिज़र्व बैंक के दृष्टिकोण को रेखांकित करने वाला परामर्श पेपर अप्रैल 2016 के अंत में जारी किया जाएगा और जुलाई 2016 के अंत तक इस ढांचे को अंतिम रूप देने का लक्ष्य होगा।

31. प्रतिचक्रीय पूंजी बफर (सीसीसीबी): रिज़र्व बैंक द्वारा सीसीसीबी संकेतकों की समीक्षा और अनुभनजन्य परीक्षण कराया गया जिससे कि यह आकलन किया जा सके कि सीसीसीबी को सक्रिय करने की जरूरत है और यह निर्णय लिया गया है कि इस समय सीसीसीबी को सक्रिय करने की आवश्यकता नहीं है।

32. पर्यवेक्षी प्रवर्तन ढांचा: घरेलू और अंतरराष्ट्रीय वित्तीय क्षेत्र में हुए परिवर्तनों ने रिज़र्व बैंक द्वारा जारी किए गए अनुदेशों और दिशानिर्देशों का अनुपालन नहीं करने पर अनुसूचित वाणिज्यिक बैंकों के विरूद्ध प्रवर्तन कार्रवाई करने के लिए एक उन्नत पर्यवेक्षी ढांचा बनाना अनिवार्य कर दिया है। जून 2016 में ढांचा बनाया जाएगा जो प्राकृतिक न्याय के सिद्धांतों और पारदर्शिता, पूर्वानुमेयता, मानकीकरण, अनुरूपता, सख्ती और कार्रवाई की समयसीमा के वैश्विक मानकों को पूरा करेगा।

33. साइबर जोखिम – बैंकों की तत्परता का पर्यवेक्षी आकलन: रिज़र्व बैंक ने बैंकों द्वारा उपयोग की जाने वाली सूचना प्रौद्योगिकी की चालू वर्ष के दौरान प्रायोगिक आधार पर विस्तृत जांच शुरू की है। सूचना प्रौद्योगिकी (आईटी) जांच रिपोर्टें अलग से जारी की जा रही हैं जिससे कि बैंकों की सूचना सुरक्षा तत्परता सुदृढ़ हो सके और बैंकों द्वारा सूचना प्रौद्योगिकी अपनाने की प्रभावशीलता का आकलन हो सके। इसके आगे, वर्ष 2016-17 में प्रमुख बैंकों और 2017-18 से सभी बैंकों को कवर करने की योजना है। रिज़र्व बैंक ने आईटी जांच और साइबर सुरक्षा पर एक विशेषज्ञ पैनल (अध्यक्षः श्रीमती मीना हेमचन्द्र) गठित किया है जो इसके दृष्टिकोण पर व्यापक मार्गदर्शन प्रदान करेगा।

34. शहरी सहकारी बैंकों (यूसीबी) के लिए प्रौद्योगिकी सहायता: यूसीबी पर राज्य सरकारों/केंद्रीय सरकार के साथ समझौता ज्ञापन के भाग के रूप में रिज़र्व बैंक शहरी सहकारी बैंकों को प्रौद्योगिकी सहायता प्रदान करने के लिए सहमत हो गया था जिसका उद्देश्य वित्तीय समावेशन और मानकीकृत कोर बैंकिंग समाधान (सीबीएस) का कार्यान्वयन सुनिश्चित करना था। यह निर्णय लिया गया है कि शहरी सहकारी बैंकों में सीबीएस के लिए मानक और बेंचमार्क निर्धारित किए जाएं और बैंकिंग प्रौद्योगिकी विकास और अनुसंधान संस्थान (आईडीआरबीटी) के माध्यम से वित्तीय सहायता और तकनीकी सहायता उपलब्ध कराई जाए। इस संबंध में प्रारंभिक स्थापित करने संबंधी लागत रिज़र्व बैंक द्वारा वहन की जाएगी जबकि आवृत्ति लागत शहरी सहकारी बैंक द्वारा वहन की जाएगी। इस संबंध में परिपत्र अलग से जारी किया जा रहा है।

III. वित्तीय बाज़ार

35. मुद्रा बाज़ार फ्यूचर्स की शुरुआत: सरकारी प्रतिभूतियों और ब्याज दर डेरिवेटिवों में चलनिधि बढ़ाने संबंधी कार्यदल (अध्यक्षः श्री आर. गांधी) ने ओवरनाइट मांग मुद्रा उधार दर पर आधारित ब्याज दर फ्यूचर्स की शुरुआत करने की सिफारिश की थी। आस्ति-देयता अंतर की हेजिंग की अनुमति देते समय बाज़ार के ऐसे खंडों को विकसित करना महत्वपूर्ण है जो बाज़ार सहभागियों की प्रत्याशाओं का संकेत दे सकें। एक उचित मुद्रा बाज़ार दर पर फ्यूचर्स की अनुमति देने का निर्णय लिया गया है। संविदा विनिर्दिष्टों को बाज़ार सहभागियों और भारतीय प्रतिभूति और विनिमय बोर्ड (सेबी) के साथ परामर्श करने के बाद सितंबर 2016 के अंत तक निर्धारित किया जाएगा।

36. गिल्ट खाता धारकों के लिए बाज़ार की आसान पहुंच: गिल्ट खाता धारकों द्वारा निवेश की प्रक्रिया को आसान बनाने की दृष्टि से अभिरक्षकों के लिए अनिवार्य होगा कि वे सभी गिल्ट खाता धारकों को एनडीएस-ओएम वेब सुविधा मुहैया कराएं जिससे कि वे इस मंच पर सीधे कारोबार कर सकें। ऐसी ही सुविधा विदेशी पोर्टफोलियो निवेशकों (एफपीआई) को देने का भी प्रस्ताव है। इस संबंध में विस्तृत दिशानिर्देश जून 2016 के अंत तक जारी किए जाएंगे।

37. बाज़ार सहभागिता को व्यापक बनाना – इलेक्ट्रॉनिक ट्रेडिंग मंच: ओटीसी डेरिवेटिवों में सहभागिता व्यापक बनाने और सुरक्षित ट्रेडिंग वातावरण मुहैया कराने के लिए यह प्रस्ताव है कि इलेक्ट्रॉनिक मंचों के प्राधिकार के लिए एक नीति ढांचा शुरू किया जाए और निपटान के लिए इस ढांचे का लिंकेज एक अनुमोदित केंद्रीय काउंटरपार्टी के साथ हो। यह ढांचा विदेशी मुद्रा मंचों को भी कवर करेगा जिससे कि छोटे और खुदरा ग्राहकों द्वारा हेजिंग की जा सके। व्यापक प्रतिसूचना हेतु प्रारूप ढांचे को सितंबर 2016 के अंत तक वेबसाइट पर डाला जाएगा। इसके अतिरिक्त, इलेक्ट्रॉनिक मंचों के माध्यम से ओटीसी डेरिवेटिव बाज़ारों में सहभागिता अधिक व्यापक आधारित बनाने के लिए ओटीसी डेरिवेटिवों पर मौजूदा दिशानिर्देशों की समीक्षा करने का प्रस्ताव है। दिशानिर्देश मई 2016 के अंत तक जारी किए जाएंगे।

38. सरकारी प्रतिभूति बाज़ार में त्रिपक्षीय रिपो: सरकारी प्रतिभूतियों और ब्याज दर डेरिवेटिवों में चलनिधि बढ़ाने संबंधी कार्यदल (अध्यक्षः श्री आर. गांधी) ने मीयादी रिपो बाज़ार विकसित करने के लिए त्रिपक्षीय रिपो की शुरुआत करने की सिफारिश की थी। इस संदर्भ में यह निर्णय लिया गया है कि बाज़ार सहभागियों के परामर्श से त्रिपक्षीय रिपो सहित संपार्श्विकृत मुद्रा बाज़ार खंडों की व्यापक समीक्षा की जाए। व्यापक प्रतिसूचना के लिए इस समीक्षा को सितंबर 2016 तक रिज़र्व बैंक की वेबसाइट पर डाला जाएगा।

39. वाणिज्यिक पेपर (सीपी) के लिए दिशानिर्देशों की समीक्षा: वाणिज्यिक पेपरों के निर्गम में उछाल के साथ बाज़ार सहभागियों और भारतीय नियत आय मुद्रा बाज़ार और डेरिवेटिव संघ (फिम्डा) ने अधिक पारदर्शिता और सूचना के बेहतर प्रसार की आवश्यकता व्यक्त की है। तदनुसार, यह प्रस्ताव है कि अन्य बातों के साथ-साथ वाणिज्यिक पेपरों के निर्गमकर्ताओं द्वारा प्रकटन अपेक्षाओं के सुदृढ़ीकरण करने, निर्गमकर्ता और भुगतान एजेंटों (आईपीए) की भूमिका की समीक्षा करने और सूचना प्रसार तंत्र शुरू करने के उद्देश्य के साथ दिशानिर्देशों की विस्तृत समीक्षा की जाए। इस संबंध में प्रारूप दिशानिर्देश व्यापक प्रतिसूचना के लिए जुलाई 2016 के अंत तक जारी किए जाएंगे।

40. रिज़र्व बैंक के साथ रिपो/प्रतिवर्ती रिपो लेनदेनों के लेखांकन के लिए दिशानिर्देश: यह प्रस्ताव है कि बाज़ार रिपो लेनदेनों के लिए निर्धारित लेखांकन दिशानिर्देशों के साथ चलनिधि समायोजन सुविधा (एलएएफ) और सीमांत स्थायी सुविधा (एमएसएफ) के अंतर्गत रिपो/प्रतिवर्ती रिपो के लिए बाज़ार सहभागियों द्वारा अपनाई जाने वाले लेखांकन मानदंडों को संरेखित किया जाए। इस संबंध में दिशानिर्देश मई 2016 के अंत तक जारी किए जाएंगे।

41. सादे विदेशी मुद्रा आप्शन्स पर प्रतिबंधों को सहज बनाना: वर्तमान में सादे मुद्रा आप्शन्स में सख्त अनुकूलता और उपयुक्तता मानदंडों का अनुपालन करना अपेक्षित है हालांकि इन्हें सामान्य उत्पाद माना जाता है, जबकि फारवर्ड संविदाओं को इससे छूट प्राप्त है। यह प्रस्ताव है कि बैंक ग्राहकों द्वारा खरीदे जाने वाले सादे विदेशी मुद्रा आप्शन्स को विनियामकीय अपेक्षाओं पर विदेशी मुद्रा फारवर्ड के बराबर किया जाए। विस्तृत दिशानिर्देश सितंबर 2016 के अंत तक जारी किए जाएंगे।

42. विदेशी मुद्रा बेंचमार्क-आरबीआई संदर्भ दर: रिज़र्व बैंक अमेरिकी डॉलर की तुलना में रुपया (आईएनआर) की संदर्भ दर का परिकलित और अधिसूचित करता है तथा यूरो, पाउंड स्टर्लिंग तथा येन की तुलना में आईएनआर दरों को रोजाना लगभग अपराह्न 1.30 बजे प्रकाशित करता है। ये दरें चुनिंदा योगदानकर्ता बैंकों से प्राप्त भाव पर आधारित होती हैं। जैसी वित्तीय बेंचमार्क समिति (अध्यक्षः श्री पी. विजय भास्कर) द्वारा सिफारिश की गई है, यह निर्णय लिया गया है कि मई 2016 से संदर्भ दर के निर्धारण की प्रक्रिया में बदलाव करते हुए इसे मात्रा भारित आधार पर वास्तविक बाज़ार लेनदेनों के आधार पर किया जाए।

43. अनिवासी भारतीयों (एनआरआई) को विदेशी मुद्रा ट्रेडेड करेंसी डेरिवेटिव (ईटीसीडी) बाज़ार में सहभागिता करने की अनुमति: यह निर्णय लिया गया है कि सेबी द्वारा मान्यताप्राप्त शेयर बाज़ारों द्वारा निर्धारित सीमाओं और अन्य शर्तों के अधीन ईटीसीडी में सहभागिता करने के लिए अनिवासी भारतीयों को अनुमति दी जाए। इस संबंध में दिशानिर्देश सेबी के साथ परामर्श कर रिज़र्व बैंक द्वारा जून 2016 के अंत तक जारी किए जाएंगे।

44. स्टार्ट-अप के लिए प्रयास: वर्ष 2015-16 के लिए छठे द्विमासिक मौद्रिक नीति वक्तव्य और 2 फरवरी 2016 की प्रेस प्रकाशनी में रिज़र्व बैंक ने स्टार्ट-अप के लिए कारोबार को सहज बनाने को बढ़ावा देने के लिए सरकार के प्रयासों के संबंध में उठाए जा रहे कदमों पर प्रकाश डाला था। कतिपय थ्रेशोल्ड तक आउटवार्ड विप्रेषणों के लिए फार्म ए2 के आनलाइन प्रस्तुतीकरण, नकद भुगतान के बिना शेयरों के निर्गम और भारतीय स्टार्ट-अप द्वारा अपनी विदेशी सहायक संस्थाओं की तरफ से भुगतान स्वीकार करने जैसे क्षेत्रों में दिशानिर्देश/स्पष्टीकरण पहले से ही जारी किए जा चुके हैं। इसके अतिरिक्त, एस्क्रो के माध्यम से आस्थगित भुगतान/शेयरों के अंतरण के लिए क्षतिपूर्ति (इंडेमनिटी) व्यवस्था, स्टार्ट-अप में विदेशी उद्यम पूंजी निवेशकों (एफवीसीआई) द्वारा निवेश करने और स्टार्ट-अप के लिए समुद्रपारीय निवेश परिचालनों के संबंध में दिशानिर्देश जल्दी ही भारत सरकार के परामर्श से जारी किए जाएंगे। इसके अतिरिक्त, एफडीआई लेनदेनों की लंबित रिपोर्टिंग की निपटान प्रक्रिया के सरलीकरण और स्टार्ट-अप के लिए बाह्य वाणिज्यिक उधार व्यवस्था के प्रावधानों की सरकार और रिज़र्व बैंक द्वारा जांच की जा रही है।

IV. गैर-बैंकिंग वित्तीय बाज़ार, वित्तीय समावेशन और भुगतान तथा निपटान

45. नई गैर-बैंकिंग वित्तीय कंपनियों (एनबीएफसी) के पंजीकरण की प्रक्रिया का सरलीकरण: नई गैर-बैंकिंग वित्तीय कंपनियों के पंजीकरण प्रक्रिया को सहज और आसान बनाने के लिए यह निर्णय लिया गया है कि नई गैर-बैंकिंग वित्तीय कंपनियों की पंजीकरण प्रक्रिया को सरलीकृत किया जाए और औचित्यपूर्ण किया जाए। नए आवेदन फॉर्म सरल होंगे तथा प्रस्तुत किए जाने वाले दस्तावेजों की संख्या न्यूनतम की जाएगी।

46. पीयर टु पीयर उधार (पी2पी): पी2पी उधार ने पिछले वर्ष से तेज वृद्धि दर्शाई है। नवोन्मेष को बढ़ावा देते हुए, रिज़र्व बैंक ऐसी संस्थाओं द्वारा प्रणाली को होने वाले जोखिमों से बेखबर नहीं हो सकता। पी2पी उधार पर अवधारणा नोट आमजनता की टिप्पणियों के लिए 30 अप्रैल 2016 तक रिज़र्व बैंक की वेबसाइट पर डाला जाएगा और प्रतिसूचना के आधार पर पी2पी उधार को विनियमित करने संबंधी रूपरेखा सेबी के साथ परामर्श से निर्धारित की जाएगी।

47. कारोबार प्रतिनिधि (बीसी) बुनियादी सुविधा का सुदृढ़ीकरण: बीसी मॉडल के और सुदृढ़ीकरण के लिए काफी सुधार किए जाने की गुंजाइश है। तदनुसार, निम्नलिखित प्रयासों का प्रस्ताव किया गया है:

-

कारोबार प्रतिनिधियों की सक्षमता सुनिश्चित करने और वित्तीय सेवाओं की गुणवत्तापूर्ण प्रदायगी को बढ़ावा देने के लिए, कारोबार प्रतिनिधियों के लिए ग्रेड आधारित प्रमाणन/प्रशिक्षण कार्यक्रम शुरू किए जाने का प्रस्ताव है। इससे कारोबार प्रतिनिधियों का अच्छा ट्रैक रिकार्ड हो सकेगा और जमा और विप्रेषण से परे वित्तीय उत्पादों की हैंडलिंग/डिलीवरी जैसे अधिक जटिल कार्यों के लिए उन्नत प्रशिक्षण दिया जाए। रिज़र्व बैंक कारोबार प्रतिनिधियों के लिए प्रमाणन कार्यक्रम स्थापित करने के लिए आवश्यक ढांचा जून 2016 के अंत तक जारी करेगा। ढांचे के आधार पर, भारतीय बैंक संघ (आईबीए) से अनुरोध किया जाएगा कि वे बाह्य प्रशिक्षण संस्थाओं के साथ समन्वय से कारोबार प्रतिनिधियों के प्रशिक्षण और प्रमाणन की प्रणाली शुरू करें।

-

कारोबार प्रतिनिधियों की ट्रैकिंग प्रणाली रखने के लिए रजिस्ट्री सृजित करने का प्रस्ताव है जिसमें सभी मौजूदा और नए कारोबार प्रतिनिधि कवर होंगे। पंजीकरण आनलाइन होगा तथा इसमें मूल ब्यौरे लिए जाएंगे जैसे स्थायी स्थल वाले कारोबार प्रतिनिधियों की अवस्थिति, परिचालनों का स्वरूप और ऐसे ही अन्य ब्यौरे शामिल होंगे। यह डेटाबेस तिमाही आधार पर अद्यतन किया जाएगा। रिज़र्व बैंक द्वारा आवश्यक ढांचा जून 2016 के अंत तक जारी किया जाएगा और आईबीए से अनुरोध किया जाएगा कि वे सभी स्टेकधारकों के परामर्श से कारोबार प्रतिनिधियों के एजेंटों की रजिस्ट्री शुरू करें।

48. सूक्ष्म, लघु और मध्यम उद्यम (एसएसएसई) :रिज़र्व बैंक ऐसे क्रेडिट परामर्शदाताओं की आधिकारिक मान्यता के लिए सितंबर 2016 तक एक ढांचा निर्धारित करेगा जो उद्यमियों को अधिक सहजता और लचीलेपन से औपचारिक वित्तीय प्रणाली की पहुंच प्रदान करने की दृष्टि से एक सुलभकर्ता के रूप में कार्य कर सकता है। क्रेडिट परामर्शदाता एमएसएमई को व्यावसायिक ढंग से परियोजना की रिपोर्ट तैयार करने में मदद करेगा, जिससे बैंकों को सुविचारित क्रेडिट निर्णय लेने में मदद मिलेगी।

49. भारत में भुगतान और निपटान प्रणाली – विज़न 2018 : रिज़र्व बैंक अप्रैल 2016 के अंत तक देश में भुगतान और निपटान प्रणाली के लिए विज़न 2018 प्रकाशित करेगा। विज़न 2018 “कम-नकदी” और अधिक डिजिटल समाज में परिवर्तित होने पर ध्यान केंद्रित करता रहेगा। भुगतान क्षेत्र में प्रौद्योगिकीय विकासों और नवोन्मेषों के प्रति सक्रिय विनियम बनाने की दिशा में प्रयास किया जाएगा। इसकी अनुपूर्ति भुगतान प्रणाली समर्थकों के परिष्कृत पर्यवेक्षण, ग्राहक शिकायत निवारण तंत्रों में सुधार तथा भुगतान की बुनियादी संरचना के सुदृढीकरण के माध्यम से की जाएगी।

50. दूसरा द्विमासिक मौद्रिक नीति वक्तव्य 07 जून 2016 को घोषित किया जाएगा; तीसरा द्विमासिक मौद्रिक नीति वक्तव्य 09 अगस्त 2016 को घोषित किया जाएगा; चौथा द्विमासिक मौद्रिक नीति वक्तव्य 04 अक्टूबर 2016 को घोषित किया जाएगा; पांचवां द्विमासिक मौद्रिक नीति वक्तव्य 06 दिसंबर 2016 को घोषित किया जाएगा; तथा छठा द्विमासिक मौद्रिक नीति वक्तव्य 07 फरवरी 2017 को घोषित किया जाएगा।

संगीता दास

निदेशक

प्रेस प्रकाशनी : 2015-2016/2337 |