मिंट स्ट्रीट मेमो संख्या. 19

मुद्रास्फीति पूर्वानुमान: भारत में हाल के अनुभव और एक बहुराष्ट्रीय आकलन

जनक राज a, मनीष कपूर b, प्रज्ञा दास b,

आशिष थॉमस जॉर्ज b, गरीमा वाही c और पवन कुमार d 1

मुद्रास्फीति पूर्वानुमान एक दूरंदेशी मौद्रिक नीति के संचालन के लिए महत्वपूर्ण हैं और एक मध्यवर्ती लक्ष्य के रूप में कार्य करके मुद्रास्फीति-लक्ष्यीकरण ढांचे में एक विशेष भूमिका निभाते हैं। इस पेपर में विश्लेषण से पता चलता है कि भारत की बडी मुद्रास्फीति पूर्वानुमान त्रुटियों की घटनाएँ खाद्य पदार्थों, खासकर खराब होनेवाली खाद्य जैसे सब्जियों की कीमतों में बड़े और अप्रत्याशित झटके से जुडी थीं । बहुराष्ट्रीय साक्ष्यों से पता चलता है कि उपभोक्ता मूल्य सूचकांक (सीपीआई) बास्केट में खाद्य वस्तुओं के साथ पूर्वानुमान त्रुटियों का सकारात्मक सहसंबंध है। भारतीय रिजर्व बैंक के स्टाफ द्वारा पूर्वानुमान आम तौर पर निष्पक्षता और दक्षता के प्रमुख गुणों से परिपूर्ण हैं और चुनिंदा केंद्रीय बैंकों के साथ अच्छी तरह से मेल खाते हैं।

I. प्रस्तावना

मौद्रिक नीति लंबी और परिवर्तनीय अंतराल के साथ संचालित होती है, अर्थात, आज की गई कार्रवाई मौद्रिक नीति की वृद्धि और मूल्य स्थिरता के अंतिम उद्देश्यों को कुछ तिमाहियों के बाद ही प्रभावित करेगी। इस कारण से, मौद्रिक नीति को दूरंदेशी बनाने की आवश्यकता होती है। इस संदर्भ में, मुद्रास्फीति के पूर्वानुमान, मध्यवर्ती लक्ष्य के रूप में कार्य करके, मुद्रास्फीति-लक्ष्यीकरण ढांचे में एक विशेष भूमिका निभाते हैं। यदि मध्यम अवधि के मुद्रास्फीति के पूर्वानुमान मुद्रास्फीति के लक्ष्य से ऊपर (या नीचे) हैं, तो वे मुद्रास्फीति को लक्ष्य स्तर पर वापस लाने के लिए एक मौद्रिक कसाव (या, नरमी) की आवश्यकता का संकेत देते हैं। इसलिए, मुद्रास्फीति के लगातार विश्वसनीय पूर्वानुमान वांछित नीति लक्ष्यों की निरंतर प्राप्ति की सुविधा प्रदान करते हैं; इसके विपरीत, बड़ी और लगातार मुद्रास्फीति पूर्वानुमान त्रुटियां मौद्रिक नीति और परिणामों के उप-इष्टतम आचरण का कारण बन सकती हैं।

संशोधित भारतीय रिज़र्व बैंक अधिनियम, 1934, जो जून 2016 में लागू हुआ, ने मौद्रिक नीति के वृद्धि के उद्देश्य को ध्यान में रखते हुए मूल्य स्थिरता को बनाए रखने के प्राथमिक उद्देश्य को निर्दिष्ट करते हुए भारत में एक लचीली मुद्रास्फीति लक्ष्यीकरण (एफआईटी) ढांचे का मार्ग प्रशस्त किया। इस जनादेश को परिचालित करने के लिए, भारत सरकार ने अगस्त 2016 से मार्च 2021 की अवधि के लिए +/- 2 प्रतिशत के बैंड के साथ 4 प्रतिशत के मध्यम अवधि के मुद्रास्फीति लक्ष्य को अधिसूचित किया। मुद्रास्फीति का लक्ष्य केंद्रीय सांख्यिकी कार्यालय (सीएसओ) द्वारा प्रकाशित अखिल भारतीय सीपीआई-संयुक्त के संदर्भ में तय किया गया है।

मौद्रिक नीति समिति (एमपीसी) का द्विमासिक संकल्प आगे की चार तिमाहियों तक के मुद्रास्फीति पूर्वानुमानों को प्रस्तुत करता है। मौद्रिक नीति रिपोर्ट (एमपीआर), वर्ष में दो बार (अप्रैल और अक्टूबर) जारी की जाती है, जिसमें आगे की आठ तिमाहियों तक के मुद्रास्फीति पूर्वानुमान प्रस्तुत किए जाते हैं । 2016 में एफआईटी ढांचे को अपनाने से पहले भी मुद्रास्फीति के पूर्वानुमान मौद्रिक नीति संचार का एक अभिन्न हिस्सा थे, लेकिन उन्होंने एफआईटी अभिशासन के तहत एक विशेष महत्व प्राप्त किया।

इस पृष्ठभूमि में, यह पेपर अखिल भारतीय सीपीआई पर आधारित पूर्वानुमान प्रदर्शन का विश्लेषण करता है, जिसमें बड़ी पूर्वानुमान त्रुटियों की घटनाओं की पहचान करने और अंतर्निहित कारकों की व्याख्या करने पर विशेष ध्यान दिया गया है। यह अध्ययन अप्रैल 2015 से सितंबर 2018 की अवधि के लिए एक क्रॉस-कंट्री परिप्रेक्ष्य में सटीकता, दक्षता, निष्पक्षता और स्वायत्तता जैसे प्रमुख गुणों के आधार पर मुद्रास्फीति के पूर्वानुमान के प्रदर्शन का एक औपचारिक मूल्यांकन करता है।2

पेपर निम्न प्रकार से संयोजित किया गया है। खंड II में रिजर्व बैंक में मुद्रास्फीति अनुमानों की प्रक्रिया का एक संक्षिप्त अवलोकन प्रस्तुत किया गया है। खंड III मुद्रास्फीति व्यवहार से संबंधित शैलीगत तथ्यों को प्रस्तुत करता है और अल्पकालिक पूर्वानुमान निष्पादन का आकलन करता है। खंड IV में क्रॉस-कंट्री परिप्रेक्ष्य में रिजर्व बैंक कर्मचारियों के मुद्रास्फीति पूर्वानुमान का विस्तृत विश्लेषण किया गया है। खंड V में पेपर का निष्कर्ष प्रस्तुत किया गया है।

II. स्टाफ पूर्वानुमान की प्रक्रिया

रिज़र्व बैंक में मुद्रास्फीति पूर्वानुमान रूपरेखा तीन परस्पर संगत और मजबूत स्तंभों पर आधारित अत्यधिक विस्तृत और सुदृढ़ है। ये स्तंभ हैं (i) पहले महीने के लिए तात्कालिक या सबसे हालिया अनुमान (ii) अल्पकालिक (अगली 4 तिमाहियां) अनुमान और (iii) मध्यम अवधि (अगले 2 वर्ष) अनुमान। अल्पकालिक अनुमानों में तात्कालिक अनुमान और बदले में मध्यम अवधि अनुमानों में अल्पकालिक अनुमान प्रारंभिक स्थितियों के रूप में कार्य करते हैं (चार्ट 1)।

सीपीआई मुद्रास्फीति के लिए तात्कालिक अनुमान माध्यमिक स्रोतों से उपलब्ध उच्च आवृत्ति / दैनिक डेटा का उपयोग करने के साथ-साथ रिज़र्व बैंक द्वारा किए गए इन-हाउस सर्वेक्षणों का उपयोग करके तैयार किए जाते है। तात्कालिक अनुमानों में मुख्य रूप से खुदरा के साथ-साथ मंडी की कीमतों और आनेवाले डेटा का उपयोग करते हुए निकटवर्ती खाद्य मुद्रास्फीति का अनुमान लगाने पर ध्यान केन्द्रित किया जाता है। अल्पकालिक अनुमान एक पूर्ण सूचना प्रक्षेपण प्रणाली, जो प्रतिस्पर्धी मॉडलों (संरचनात्मक समय-श्रृंखला विश्लेषण; बहुविध प्रतिगमन विश्लेषण; दूरंदेशी सर्वेक्षण और प्रमुख संकेतक) को रूट मीन स्क्वेयर्ड एरर (आरएमएसई) स्कोर के माध्यम से मितव्ययिता से समेकित करती हैं, पर आधारित होते हैं ।3 बाद में मुद्रास्फीति और मौद्रिक नीति संचरण की प्रमुख भारत-विशिष्ट विशेषताओं को कैप्चर करने के लिए आधारभूत अल्पकालिक अनुमानों को मध्यम अवधि अनुमानों के लिए वृहद-आर्थिक मॉडल में फ़ीड किया जाता है। मध्यम अवधि अनुमानों के लिए रिज़र्व बैंक में उपयोग किया जाने वाला वर्कहॉर्स मैक्रो-मॉडल एक पूर्वानुमान और नीति विश्लेषण प्रणाली (एफपीएएस) आधारित त्रैमासिक प्रक्षेपण मॉडल (क्यूपीएम) है, जो सिमुलेशन और काउंटरफ़ेक्चुअल प्रयोगों के संचालन के लिए एक सुसंगत ढांचा प्रदान करता है (बेनेसेट एएल, 2016) ।

III. भारतीय रिजर्व बैंक के कर्मचारियों द्वारा मुद्रास्फीति का पूर्वानुमान - एक आकलन

शैलीगत तथ्य

यह खंड मुद्रास्फीति निष्पादन पर चर्चा करने से पहले 2012 से मुद्रास्फीति की प्रक्रिया के मुख्य शैलीगत तथ्यों को उचित परिप्रेक्ष्य में प्रस्तुत करता है ताकि मुद्रास्फीति प्रक्षेपण निष्पादन पर समग्र रूप से चर्चा की जाएँ ।

भारत में मुद्रास्फीति की प्रक्रिया 2014 के बाद से एक तीव्र विघटन के दौर से गुजरी है। यह खाद्य मुद्रास्फीति 4 के समग्र मुद्रास्फीति में योगदान में निरंतर गिरावट से चिह्नित हुई है - 2013-14 में 60 प्रतिशत के करीब 2018-19 में लगभग 7 प्रतिशत (दिसंबर 2018 तक) (चार्ट 2)।

जैसा कि खाद्य मुद्रास्फीति में सुधार आया, उसके चालकों में भी बदलाव आया। 2012-13 से 2013-14 के दौरान उच्च मुद्रास्फीति ने अनाज, दालों, अंडा, मछली और मांस, दूध और सब्जियों में उच्च मुद्रास्फीति के संयुक्त प्रभाव को प्रतिबिंबित किया। हालांकि, 2017 की शुरुआत में इन सभी श्रेणियों में मुद्रास्फीति में तेजी से गिरावट आई है, दालें भी अपस्फीति की ओर बढ़ी, जिसने 2018-19 में खाद्य मुद्रास्फीति को लगभग 1 प्रतिशत तक नीचे खींच लिया (चार्ट 3)।

अन्य उल्लेखनीय विशेषता थी सब्जियों की मुद्रास्फीति में निरंतर अस्थिरता। सीपीआई-खाद्य में मूल्य भिन्नता और सब्जियों के बड़े आकार को देखते हुए सब्जियों की कीमतों में उतार-चढ़ाव लगभग एक-एक करके समग्र खाद्य मुद्रास्फीति पर अंतरित हो गए । (चार्ट 4)।

समग्र खाद्य मुद्रास्फीति और सब्जियों में मासिक परिवर्तन के बीच सहसंबंध 0.9 के रूप में उच्च रहा । समग्र खाद्य समूह के साथ अन्य खाद्य पदार्थों का सहसंबंध कम रहा । हालांकि समग्र खाद्य मुद्रास्फीति में परिवर्तन के साथ, केवल दो अन्य मदों में अर्थात्, फल (0.4) और तेल (0.3) में बहुत कम परिमाण के साथ, महत्वपूर्ण सहसंबंध देखा गया। इस प्रकार, सब्जियों के मूल्य की गति का खाद्य मुद्रास्फीति (तालिका 1) में महीने दर महीने बदलाव की व्याख्या करने में प्रमुख भूमिका रहीं ।(सारणी 1)।

| तालिका 1: समग्र सीपीआई खाद्य मुद्रास्फीति में परिवर्तन सहित खाद्य समूह मुद्रास्फीति में परिवर्तन के सहसंबंध गुणांक (2012-18) |

| सीपीआई खाद्य उप समूह |

सीपीआई खाद्य के साथ सहसंबंध गुणांक |

| सीपीआई सब्जियां |

0.9* |

| सीपीआई फल |

0.4* |

| सीपीआई तेल |

0.3* |

| सीपीआई अनाज |

0.2 |

| सीपीआई अंडे |

0.2 |

| सीपीआई दलहन |

0.2 |

| सीपीआई चीनी |

0.2 |

| सीपीआई द्वारा तैयार भोजन |

0.2 |

| सीपीआई मांस |

0.1 |

| सीपीआई गैर-अल्कोहल पेय पदार्थ |

0.1 |

| सीपीआई दूध |

0.0 |

| सीपीआई मसाले |

-0.1 |

* 1% के स्तर पर महत्वपूर्ण।

स्रोत: सीएसओ; लेखकों का अनुमान। |

गैर-खाद्य सीपीआई में, वैश्विक कच्चे तेल की कीमतों में बड़ी अस्थिरता और घरेलू पेट्रोलियम उत्पाद की कीमतों और मुद्रास्फीति पर उसके प्रभाव भी देखे गए । (चार्ट 5 और 6)

अल्पकालिक पूर्वानुमान त्रुटियों के स्रोत

खाद्य और तेल के व्यवहार में उच्च अस्थिरता को इंगित करने वाले उपरोक्त शैलीगत तथ्य अनुमानों के संबंध में समग्र मुद्रास्फीति परिणामों पर महत्वपूर्ण असर डालते हैं।

अप्रैल 2015 से दिसंबर 2018 की अवधि के लिए वास्तविक सीपीआई मुद्रास्फीति परिणामों का परीक्षण दो घटनाओं को की ओर इंगित करता है - 2016-17 की तीसरी और चौथी तिमाही और 2018-19 की दूसरी तिमाही - जब वास्तविक मुद्रास्फीति के परिणाम पहली तिमाही के भावी अनुमानों से काफी अलग हो गए थ। ये मुख्य रूप से खाद्य (चार्ट 7) से उत्पन्न बड़े और अप्रत्याशित झटकों की अवधि थी।

2016-17 की तीसरी और चौथी तिमाही – सब्जी और दलहन के मूल्य में गिरावट

सब्जियों की कीमतों में अप्रैल-जून 2016 के दौरान तेजी आई, जिसमें टमाटर की कीमतों में तेज मौसमी चढ़ाव परिलक्षित हुआ लेकिन इसके बाद अक्टूबर 2016 तक यह मंद और स्थिर हो गया। तथापि, विमुद्रीकरण के झटके के बाद, सब्जी की कीमतों में अचानक, बडी और व्यापक-आधारित गिरावट आई । (चार्ट 8)

एक अन्य कारक दलहन की कीमतों में तेज गिरावट था (चार्ट 9)। जनवरी 2015 से जुलाई 2016 के बीच, दलहन की कीमतों में लगभग 50 प्रतिशत की वृद्धि हुई। तथापि 2016-17 की तीसरी तिमाही में उसने मंद होना शुरू कर दिया और जुलाई आरंभ से चौथी तिमाही तक इसमें 20 प्रतिशत से अधिक की गिरावट आई। इस नाटकीय मोड़ में कारकों- जैसेकि पर्याप्त वर्षा के परिणामस्वरूप 2016-17 में रिकॉर्ड उत्पादन और उत्पादन में लगातार दो साल की गिरावट के बाद बेहतर क्षेत्र कवरेज, सरकार द्वारा उठाए गए अनुकूल आपूर्ति पक्ष उपाय जैसेकि शून्य आयात शुल्क पर आयात, दलहन की स्टॉक सीमा में विस्तार, उच्च एमएसपी और बफर स्टॉक बनाए रखना- के संयोजन ने योगदान दिया। गिरावट की यह तेज रफ्तार ऐतिहासिक रुझानों के विपरीत थी।

सब्जियों और दलहन की कीमतों में तेज गिरावट के परिणामस्वरूप, समग्र खाद्य कीमतों में माह-दर-माह (चार्ट 10) कार्मिक रूप से गिरावट आई। इसने जुलाई 2016 में खाद्य समूह में उच्च मुद्रास्फीति दर के तुलना में मई 2017 तक खाद्य समूह को अपस्फीति में ला दिया।

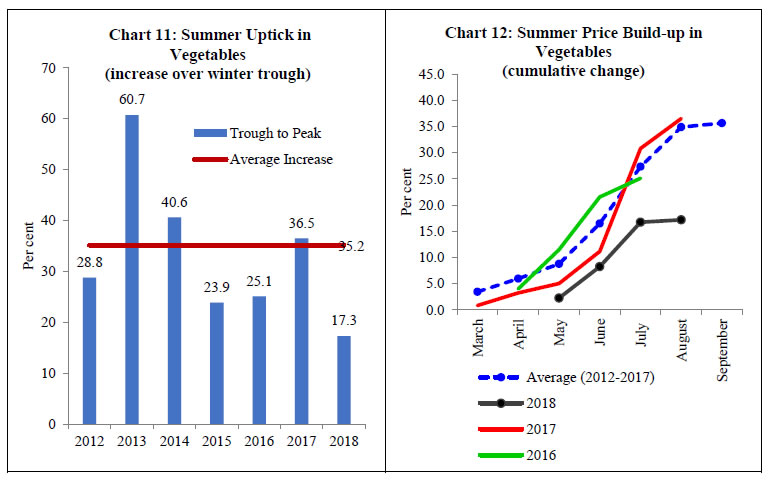

2018-19 की दूसरी तिमाही– सब्जियों की कीमतों में असामान्य मंद ग्रीष्म उछाल

जून- जुलाई के दौरान गति के प्रबलन के साथ सब्जियों की कीमतें आमतौर पर गर्मियों के महीनों (मार्च से जुलाई) में बढ़ जाती हैं, इन महीनों के दौरान मंडियों में अपेक्षाकृत कम आपूर्ति होती है। तथापि, 2018-19 की दूसरी तिमाही 2018 में

कीमतों में चरम मौसमी ग्रीष्म उछाल के लिए सार्वजनिक कोष अखिल भारतीय सीपीआई श्रृंखला (चार्ट 11) की रिलीज़ के बाद से सबसे कम था। दूसरे, कीमतों में विकास भी असामान्य रहा - पहले मई तक देरी हुई (आमतौर पर मार्च-अप्रैल में शुरू होता है) और उसके बाद जुलाई में वह उच्च स्तरीय रहा (पूर्व में, इस अवधि के दौरान सब्जी की कीमतों में तेजी आती रही है) (चार्ट 12) । गर्मी के महीनों के दौरान सब्जी की कीमतों में वृद्धि और उसके बाद जुलाई-दिसंबर (चार्ट 10) के बीच खाद्य कीमतों में असामान्य और नकारात्मक वृद्धि के कारण उछाल में कमी आयी।

हाल के वर्षों में हुई बड़ी अनुमान त्रुटियों के लिए खाद्य मुद्रास्फीति में अप्रत्याशित तेज गिरावट को जिम्मेदार ठहराया जा सकता है। तथापि, यह भी मूल्यांकन किया जाना चाहिए कि एक सीमा-परीय परिप्रेक्ष्य में मुद्रास्फीति के पूर्वानुमानों ने सटीकता, निष्पक्षता, दक्षता, और ऑटोकॉर्लेशन (पिछले त्रुटियों के साथ सह-गति की कमी) जैसे प्रमुख गुणों के संदर्भ में सामान्य रूप से कैसे आगे विकास हो। अगले खंड का यही विषय है।

IV. पूर्वानुमान निष्पादन और बहुराष्ट्रीय क्षेत्र- पार तुलना का विश्लेषण

पूर्वानुमान निष्पादन के अध्ययन के लिए अप्रैल 2015-सितंबर 2018 की अवधि के लिए द्वि-मासिक नीति पूर्वानुमानों का प्रयोग किया गया है। जैसा कि पिछले खंड में चर्चा की गई, इस अवधि के भीतर भारत में मुद्रास्फीति नवंबर 2016 में विमुद्रीकरण के बाद कुछ महीनों के लिए काफी कम रही जिसने नवंबर 2016 से पहले और कुछ बाद के महीनों के पूर्वानुमान के लिए एक बड़ा पूर्वाग्रह प्रदान किया । इसलिए, विश्लेषण पूर्ण नमूना अवधि के साथ-साथ विमुद्रीकरण5 से अन्य अवधि के लिए भी परिणाम प्रस्तुत करता है। भारत के लिए नमूना अवधि में जुलाई 2017 में शुरू वस्तु एवं सेवा कर - एक प्रमुख संरचनात्मक सुधार उपाय - के समय को भी शामिल करता है जो कि बहुराष्ट्रीय क्षेत्र-पार साक्ष्यों के अनुसार कार्यान्वयन चरण (भारिबैं, 2016) के दौरान मुद्रास्फीति संभावनाओं में अनिश्चितता को उत्पन्न करता है। वास्तव में, खाद्य और ईंधन को छोड़कर मुद्रास्फीति अप्रैल-जून 2017 की तिमाही में काफी कम हो गई, जीएसटी कार्यान्वयन के आगे लंबित मूल्य संशोधन, जिसने पूर्वानुमानों को एक और नीचे की ओर का पूर्वाग्रह प्रदान किया।

नीचे दिए गए अनुभवजन्य आकलन में, हम विभिन्न होरीज़ोन (एक-, दो-, तीन- और चार- तिमाही आगे के पूर्वानुमान) के लिए पूर्वानुमान निष्पादन को देखते हैं । बहुराष्ट्रीय विश्लेषण के लिए हम कुछ प्रमुख केंद्रीय बैंकों पर ध्यान केंद्रित करते हैं, जिनके लिए मुद्रास्फीति के पूर्वानुमान के आंकड़े अप्रैल 2015 के बाद के विभिन्न पूर्वानुमान होरीज़ोन के लिए प्रत्येक तिमाही में सार्वजनिक डोमेन में उपलब्ध हैं। इस मानदंड के परिणामस्वरूप नमूने के रूप में छह देशों को शामिल किया गया, जिसमें उन्नत और उभरती दोनों अर्थव्यवस्थाएं शामिल हैं - स्वीडन, यूके, चेक गणराज्य, हंगरी, न्यूजीलैंड और दक्षिण अफ्रीका।

कुछ प्रमुख केंद्रीय बैंक जैसे कि यूएस फेडरल रिजर्व, यूरोपीय सेंट्रल बैंक, बैंक ऑफ जापान और रिजर्व बैंक ऑफ ऑस्ट्रेलिया को अलग-अलग कारणों से पूर्वानुमान मूल्यांकन विश्लेषण में शामिल नहीं किया जा सका। यूएस फेडरल खुला बाजार समिति केवल प्रत्येक वर्ष के दिसंबर (और वर्ष की सभी चार तिमाहियों के लिए नहीं) में समाप्त होने वाली तिमाही के लिए मुद्रास्फीति के पूर्वानुमान प्रदान करता है । ईसीबी के मामले में डाटा केवल जून 2017 के बाद की अवधि के लिए सार्वजनिक रूप से उपलब्ध हैं । बैंक ऑफ जापान के पूर्वानुमान केवल कैलेंडर तिमाही के आधार पर उपलब्ध न हो कर वर्ष के आधार पर उपलब्ध हैं। रिज़र्व बैंक ऑफ आस्ट्रेलिया का पूर्वानुमान हर साल केवल जून और दिसंबर के लिए ही उपलब्ध होते हैं

बहुराष्ट्रीय पूर्वानुमान निष्पादन का आकलन करते समय तीन महत्वपूर्ण पहलुओं पर ध्यान दिया जाना आवश्यक है। पहला, महंगाई दर के साथ-साथ वास्तविक औसत मुद्रास्फीति दर पूरे देश में अलग-अलग हैं। भारत के लिए सीपीआई मुद्रास्फीति लक्ष्य 4 प्रतिशत है, जबकि यह लक्ष्य यूके, स्वीडन, चेक गणराज्य और न्यूजीलैंड के लिए 2 प्रतिशत है। हंगरी और दक्षिण अफ्रीका के लिए यह लक्ष्य क्रमशः 3 प्रतिशत और 4.5 प्रतिशत हैं। इस अध्ययन की नमूना अवधि (अप्रैल 2015-सितंबर 2018) पर वास्तविक मुद्रास्फीति पूर्ण नमूने के लिए भारत हेतु औसतन 4.3 प्रतिशत और अक्टूबर 2016-जून 2017 को छोड़कर नमूने के लिए 4.7 प्रतिशत थी। नमूने में शामिल अन्य देशों के लिए, न्यूजीलैंड के लिए मुद्रास्फीति औसत 1.1 प्रतिशत, हंगरी के लिए 1.4 प्रतिशत, चेक गणराज्य और यूके के लिए 1.5 प्रतिशत, स्वीडन के लिए 1.6 प्रतिशत और दक्षिण अफ्रीका के लिए 5.3 प्रतिशत है। नमूना देशों में इन बड़े अंतरों को देखते हुए, हम मानकीकृत त्रुटियों (यानी, वास्तविक औसत मुद्रास्फीति द्वारा विभाजित त्रुटियों) पार भी ध्यान देते हैं। मुद्रास्फीति के लक्ष्य और / या वास्तविक मुद्रास्फीति के साथ मानकीकरण, सापेक्ष त्रुटियों (सापेक्ष परिवर्तनशीलता को मापने के लिए भिन्नता के गुणांक के समान) का माप प्रदान करता है। ऐसा मानकीकरण बहुराष्ट्रीय मूल्यांकन को तुलनीय बनाता है।

दूसरा, खपत बास्केट की संरचना विभिन्न देशों में काफी भिन्न होती है। भारत में सीपीआई (45.9 प्रतिशत) में खाद्य का अंश अन्य देशों की तुलना में 10-20 प्रतिशत से अधिक है। खाद्य पदार्थों के बृहद अंश के साथ, कीमतों में तेज गति (भारत के लिए पिछले खंड में विस्तृत) के कारण बड़े बहिर्जात आपूर्ति पक्ष के झटके हेडलाइन मुद्रास्फीति (चार्ट 13) को भारी अस्थिरता प्रदान कर सकते हैं। चुनिंदा देशों में एक विश्लेषण सीपीआई में खाद्य पदार्थों के अंश और हेडलाइन मुद्रास्फीति में अस्थिरता के बीच 0.9 के उच्च सहसंबंध को दर्शाता है। इस प्रकार, खाद्य पदार्थों के बृहद अंश के साथ-साथ संबंधित उच्च खाद्य मूल्य अस्थिरता मुद्रास्फीति पूर्वानुमान के लिए चुनौतीपूर्ण हो सकती है।

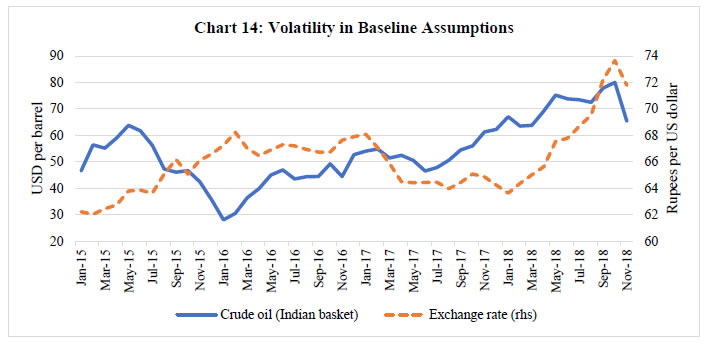

तीसरा, अनुमान लगाने के समय दो प्रमुख धारणाएं कच्चे तेल और विनिमय दर के बारे में हैं। इन प्रमुख आधारभूत चरों (चार्ट 14) की वास्तविक गतिशीलता में तीव्र अस्थिरता देखी गई है। चरों के अनुकूलन के मार्ग में यह अस्थिरता, विशेष रूप से लंबी अवधि में पूर्वाग्रह और पूर्वानुमान त्रुटियों में दृढ़ता प्रदान कर सकती है ।

इस पृष्ठभूमि में यह खंड प्रमुख मापदंडों: सटीकता, निष्पक्षता, दक्षता और स्वत: सहसंबंध के संदर्भ में पूर्वानुमान के निष्पादन का एक औपचारिक मूल्यांकन करता है। ‘निष्पक्षता’ का परीक्षण इस बात का आकलन करता है कि पूर्वानुमानों में कोई प्रणालीगत पक्षपात (ऊपर / नीचे) है या नहीं। ‘दक्षता 'का परीक्षण इस बात की जांच करने का प्रयास करता है कि क्या पूर्वानुमान उपलब्ध कराते समय सभी उपलब्ध सूचनाओं का उपयोग किया गया है (बैंक ऑफ़ इंग्लैंड, 2015; Gestsson, 2018)। ‘स्वत: सहसंबंध’ परीक्षण का उपयोग समय के साथ पूर्वानुमान त्रुटियों में सहसंबंध का परीक्षण करने के लिए किया जाता है (उदाहरण के लिए, क्या आज की उच्च पूर्वानुमान त्रुटियां कल भी उच्च त्रुटियों को जन्म देती हैं)। आरबीआई स्टाफ पूर्वानुमानों का मूल्यांकन बेंचमार्क रैंडम वॉक मॉडल के परिप्रेक्ष में भी किया जाता है।

शुद्धता

पूर्वानुमानों की सटीकता का विश्लेषण पूर्वानुमान त्रुटियों की जांच के माध्यम से किया जा सकता है (वास्तविक मुद्रास्फीति के परिणामों को पूर्वानुमान के रूप में परिभाषित किया गया है)। मीन एरर (एमई), मीन एब्सोल्यूट एरर (एमएई) और रूट मीन स्क्वेर्ड एरर (आरएमएसई) पूर्वानुमान निष्पादन की तुलना करने के लिए हाल ही में तीन बार उपयोग किए जाने वाले उपाय हैं (टेबल 2)। एमएई और आरएमएसई त्रुटियों के विभिन्न संकेतों को रद्द किए बिना त्रुटियों के पूर्ण आकार का आकलन प्रदान करते हैं । तथापि, जबकि ये उपाय त्रुटि की मात्रा का आकलन करते हैं, वे उनकी दिशा को अनदेखा करते हैं। मीन एरर (एमई), इसके विपरीत, वास्तविक मुद्रास्फीति परिणामों के संबंध में औसत त्रुटि की दिशा का एक उपाय देता है। नमूना देशों में मुद्रास्फीति की दरों और लक्ष्यों में पहले के अंतर को देखते हुए, हम मानकीकृत त्रुटियों का विश्लेषण भी करते हैं (यानी, नमूना अवधि में औसत मुद्रास्फीति के संबंध में त्रुटियां)।

तालिका 2: वास्तविक मुद्रास्फीति (π) से पूर्वानुमानों  की सटीकता का आकलन करने के लिए उपाय की सटीकता का आकलन करने के लिए उपाय |

| Mean errors (ME): This is the average deviation of actual inflation readings from their projections. It is measured as under: |

|

| Mean absolute errors (MAE): This is the average of absolute deviation of actual inflation from its forecast, computed as under: |

|

| Root mean squared error (RMSE): This measure is a frequently used measure of the differences between observed values and those predicted or estimated. It is defined as under: |

|

| Standardisation: For making meaningful cross-country comparisons, the above three measures have also been standardised with respect to the average inflation of all countries. |

भारत के लिए, हम पूर्ण नमूने के साथ-साथ विमुद्रीकरण तिमाही और बाद की दो तिमाहियों (अर्थात, अक्टूबर 2016-जून 2017 की अवधि के पूर्वानुमान को छोड़कर) के नमूने की रिपोर्ट करते हैं। हम बाद के विश्लेषण में बदलाव की बड़ी अप्रत्याशित प्रकृति को देखते हुए विमुद्रीकरण को छोड़कर नमूने पर ध्यान केंद्रित करते हैं।

भारत और अन्य नमूना देशों के लिए विभिन्न पूर्वानुमान त्रुटि उपायों के परिणाम तालिका 3 में प्रस्तुत किए गए हैं। अन्य नमूना देशों (तालिका 3, पैनल ए)6 के लिए 0 से (-) 40 बीपीएस की सीमा की तुलना में नमूने के लिए आरबीआई के कर्मचारियों के लिए विमुद्रीकरण अवधि को छोड़कर मीन एरर (सभी चार होरिजन के लिए औसत) (-) 30 आधार अंक (बीपीएस)7 अनुमान है । क्या ये त्रुटियां सांख्यिकीय रूप से महत्वपूर्ण हैं ? इस समस्या पर इस अनुभाग में बाद में विचार किया जाएगा। अन्य नमूना देशों (तालिका 3, पैनल) के लिए भारत की मानक संख्या 0-26 प्रतिशत के लिए मानकीकृत औसत त्रुटि लगभग 7 प्रतिशत है।

औसत निरपेक्ष त्रुटि (सभी चार पूर्वानुमान क्षितिजों में औसत) और आरबीआई कर्मचारियों के अनुमानों के लिए इसी मानकीकृत त्रुटि 40 बीपीएस (अन्य देशों के लिए 20-60 बीपीएस) और 9 प्रतिशत (10-41 प्रतिशत अन्य देशों के लिए, क्रमशः) (तालिका 3, पैनल सी और डी) है। अंत में, अन्य नमूना देशों के लिए 30-80 बीपीएस की तुलना में भारतीय पूर्वानुमानों के लिए आरएमएसई का औसत 60 बीपीएस था। तथापि, भारत के लिए मानकीकृत आरएमएसई अन्य देशों (11-57 प्रतिशत) (तालिका 3, पैनल ई और एफ) की तुलना में कम अर्थात् 12 प्रतिशत था। विश्लेषण की एक प्रमुख चेतावनी अपेक्षाकृत कम नमूना अवधि है। कुछ नमूना देशों के बारे में लंबे समय तक श्रृंखला डेटा उपलब्ध हैं, उनके लिए पूर्वानुमान त्रुटियाँ इस अध्ययन में रिपोर्ट की गई पूर्वानुमान त्रुटियों से अधिक हैं 8 ।

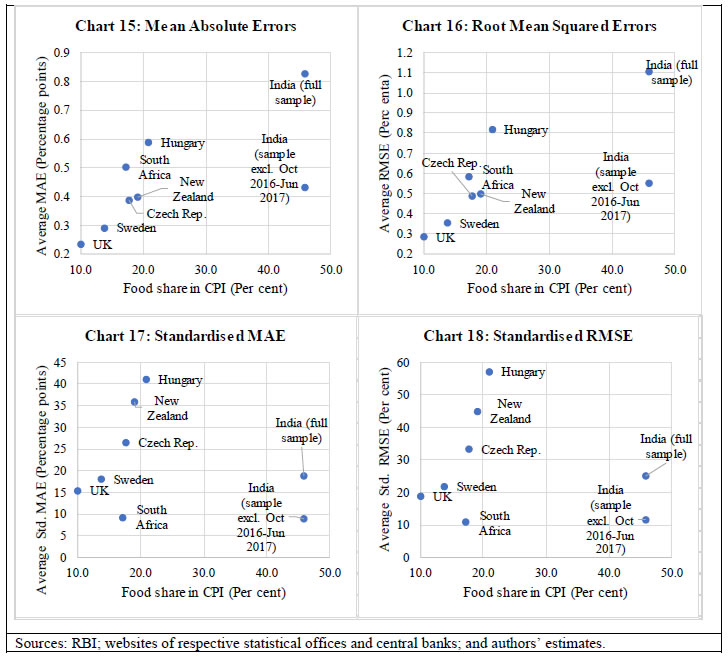

पिछले खंड में पूर्वानुमान त्रुटियों में खाद्य अंश की भूमिका और इसकी अस्थिरता पर चर्चा की गई थी। पूर्वानुमान त्रुटियों और खाद्य अंश के बहुराष्ट्रीय विश्लेषण से पता चलता है कि भारत सीपीआई और अपेक्षाकृत उच्च पूर्वानुमान त्रुटियों (चार्ट 15 और 16) में खाद्य के उच्च अंश के साथ खड़ा है। हालांकि, पाई गई औसत मुद्रास्फीति के संबंध में पूर्वानुमान त्रुटियों को मानकीकृत करने के बाद – मुद्रास्फीति मूल्यों में अंतर को संशोधित करने और पूर्व में की गई चर्चा के अनुसार तुलनीय त्रुटियों पर उचित उपाय प्राप्त करने हेतु- पूर्वानुमान त्रुटियों और खाद्य समूह की हिस्सेदारी के बीच एक कमजोर संबंध देखा गया है। भारत के लिए, कुछ नमूना देशों (चार्ट्स 17 और 18) की तुलना में मानकीकृत पूर्वानुमान त्रुटियां कम हैं।

| Table 3: Forecast Errors |

| Item |

India (full sample) |

India (sample excl. forecasts for Oct 2016-Jun 2017) |

UK |

Czech Republic |

Sweden |

Hungary |

New Zealand |

South Africa |

| a. Mean Error (Percentage points) |

|

| | | | | | |

| 1-quarter ahead error |

-0.3 |

-0.1 |

0.0 |

0.1 |

0.0 |

-0.2 |

0.1 |

-0.2 |

| 2-quarter ahead error |

-0.6 |

-0.3 |

0.0 |

0.1 |

0.0 |

-0.3 |

0.0 |

-0.4 |

| 3-quarter ahead error |

-0.9 |

-0.3 |

0.0 |

0.0 |

0.0 |

-0.5 |

-0.1 |

-0.5 |

| 4-quarter ahead error |

-1.1 |

-0.5 |

0.0 |

-0.1 |

0.0 |

-0.6 |

-0.1 |

-0.6 |

| Average |

-0.7 |

-0.3 |

0.0 |

0.0 |

0.0 |

-0.4 |

0.0 |

-0.4 |

| b. Standardised Mean Error (Per cent) |

|

|

| | | | | |

| 1-quarter ahead error |

-6.8 |

-2.3 |

-1.6 |

5.1 |

-0.9 |

-10.7 |

5.8 |

-4.5 |

| 2-quarter ahead error |

-14.8 |

-7.4 |

-0.4 |

6.3 |

1.4 |

-19.0 |

-2.3 |

-8.0 |

| 3-quarter ahead error |

-20.3 |

-5.7 |

-1.1 |

-2.4 |

2.7 |

-34.1 |

-9.8 |

-9.9 |

| 4-quarter ahead error |

-25.9 |

-11.0 |

2.0 |

-6.0 |

-0.1 |

-41.9 |

-11.4 |

-10.4 |

| Average |

-17.0 |

-6.6 |

-0.3 |

0.7 |

0.8 |

-26.4 |

-4.4 |

-8.2 |

| c. Mean Absolute Error (Percentage points) |

|

|

| | | | | |

| 1-quarter ahead error |

0.4 |

0.3 |

0.1 |

0.3 |

0.2 |

0.3 |

0.2 |

0.3 |

| 2-quarter ahead error |

0.7 |

0.4 |

0.2 |

0.5 |

0.3 |

0.5 |

0.3 |

0.5 |

| 3-quarter ahead error |

1.0 |

0.4 |

0.3 |

0.4 |

0.4 |

0.7 |

0.5 |

0.6 |

| 4-quarter ahead error |

1.1 |

0.5 |

0.4 |

0.4 |

0.4 |

0.9 |

0.5 |

0.6 |

| Average |

0.8 |

0.4 |

0.2 |

0.4 |

0.3 |

0.6 |

0.4 |

0.5 |

| d. Standardised Mean Absolute Error (Per cent) |

|

|

| | | | | |

| 1-quarter ahead error |

10.3 |

6.3 |

4.0 |

20.0 |

9.4 |

23.6 |

20.7 |

5.9 |

| 2-quarter ahead error |

16.8 |

9.6 |

12.4 |

31.6 |

15.8 |

31.9 |

31.0 |

8.8 |

| 3-quarter ahead error |

22.7 |

9.3 |

18.3 |

26.4 |

22.5 |

49.1 |

43.2 |

11.8 |

| 4-quarter ahead error |

26.4 |

11.7 |

27.6 |

28.5 |

25.1 |

60.1 |

49.3 |

11.3 |

| Average |

19.0 |

9.2 |

15.6 |

26.6 |

18.2 |

41.2 |

36.1 |

9.5 |

| e. Root Mean Squared Error (RMSE) (Percentage points) |

|

|

|

| | | | |

| 1-quarter ahead error |

0.6 |

0.4 |

0.1 |

0.3 |

0.2 |

0.5 |

0.3 |

0.4 |

| 2-quarter ahead error |

1.0 |

0.6 |

0.2 |

0.5 |

0.3 |

0.7 |

0.4 |

0.5 |

| 3-quarter ahead error |

1.3 |

0.6 |

0.3 |

0.5 |

0.4 |

1.0 |

0.6 |

0.7 |

| 4-quarter ahead error |

1.5 |

0.7 |

0.5 |

0.6 |

0.5 |

1.1 |

0.7 |

0.7 |

| Average |

1.1 |

0.6 |

0.3 |

0.5 |

0.4 |

0.8 |

0.5 |

0.6 |

| f. Standardised RMSE (Per cent) |

|

| | | | | | |

| 1-quarter ahead error |

14.5 |

7.6 |

5.6 |

23.2 |

11.7 |

32.2 |

26.1 |

7.0 |

| 2-quarter ahead error |

22.9 |

13.5 |

13.9 |

37.4 |

19.6 |

47.1 |

37.8 |

10.2 |

| 3-quarter ahead error |

30.6 |

11.9 |

21.7 |

35.3 |

26.8 |

69.3 |

54.1 |

13.3 |

| 4-quarter ahead error |

33.5 |

14.3 |

34.8 |

38.1 |

29.9 |

80.4 |

62.7 |

13.3 |

| Average |

25.4 |

11.8 |

19.0 |

33.5 |

22.0 |

57.3 |

45.2 |

11.0 |

Note: Forecast error is defined as actual inflation minus the forecast. Standardised measures are errors divided by the respective country’s average inflation over the sample period.

Source: RBI; websites of respective central banks/statistical offices; and authors’ estimates. |

निष्पक्षता

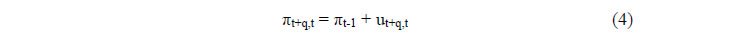

पूर्वानुमान निष्पक्ष होने के लिए, एक आवश्यक और पर्याप्त शर्त यह है कि औसत त्रुटि शून्य होनी चाहिए। निष्पक्षता को आम तौर पर पूर्वानुमानों का एक महत्वपूर्ण गुण माना जाता है क्योंकि यह अनुमान लगाता है कि पूर्वानुमान औसतन उत्पादन के समान हैं। यह पूर्वानुमान की दक्षता के लिए एक आवश्यक शर्त भी है (फ्रीडमैन, 2014)। निरंतरता पर पूर्वानुमान त्रुटियों को पुन: प्राप्त करके निष्पक्षता का परीक्षण किया जा सकता है, अर्थात्, निम्नलिखित समीकरण का अनुमान लगाकर:

where et+q,t is forecast error q quarters ahead, αq is constant, and ut+q,t is the residual term. If the forecast is unbiased, then in the above equation E(et+q,t) = 0, i.e., the estimate of the constant term (αq) should be statistically insignificant. If the estimate of αq < 0 (and statistically significant), it implies that the forecasts are biased upwards (i.e., the forecasts exceed the actual outturns) and vice versa for αq > 0 (downward bias in the forecasts).

एक, दो, तीन और चार तिमाही आगे के पूर्वानुमान के लिए निष्पक्षता परीक्षण के परिणाम तालिका 4 में प्रस्तुत किए गए हैं। भारत के लिए, पूर्ण नमूना अवधि के लिए, सांख्यिकीय रूप से महत्वपूर्ण ऊपरी पक्षपात का प्रमाण है, जो नवंबर 2016 के बाद कुछ महीनों के लिए मुद्रास्फीति में अप्रत्याशित गिरावट को दर्शाती है। हालांकि, विमुद्रीकरण की अवधि को छोड़कर, एक और तीन तिमाही आगे के लिए पूर्वानुमान निष्पक्ष हैं, जबकि दो और चार-तिमाही आगे के पूर्वानुमान के लिए पक्षपात का प्रमाण है; अपेक्षाकृत सीमित नमूना आकार, विशेष रूप से तीन- और चार-चौथाई आगे पूर्वानुमान क्षितिज के लिए एक निर्णायक मूल्यांकन में बाधा डालता है। दक्षिण अफ्रीका के अलावा नमूने में अधिकांश अन्य देशों के लिए निष्पक्ष पूर्वानुमानों की परिकल्पना को अस्वीकार नहीं किया जा सकता.

| तालिका 4: निष्पक्ष परीक्षण |

| (Estimate of αq in equation (1), i.e., et = αq + ut) |

| पूर्वानुमान क्षितिज |

भारत (पूर्ण नमूना) |

(अक्तूबर 2016- जून 2017 के लिए पूर्वानुमान को छोड़कर भारतीय नमूना) |

चेक गणराज्य |

हंगरी |

स्वीडेन |

यूके |

न्यूजीलैंड |

दक्षिण अफ्रीका |

| 1 तिमाही आगे |

-0.30** |

-0.11 |

0.07 |

-0.15 |

-0.01 |

-0.02 |

0.10 |

-0.24*** |

| |

(0.03) |

(0.24) |

(0.43) |

(0.24) |

(0.74) |

(0.36) |

(0.26) |

(0.00) |

| |

[20] |

[16] |

[14] |

[13] |

[20] |

[14] |

[14] |

[21] |

| 2 तिमाही आगे |

-0.64*** |

-0.34** |

0.09 |

-0.27 |

0.02 |

-0.01 |

0.00 |

-0.42*** |

| |

(0.00) |

(0.03) |

(0.57) |

(0.17) |

(0.76) |

(0.93) |

(1.00) |

(0.00) |

| |

[19] |

[15] |

[13] |

[12] |

[19] |

[13] |

[13] |

[20] |

| 3 तिमाही आगे |

-0.88*** |

-0.27 |

-0.03 |

-0.49 |

0.04 |

-0.02 |

-0.07 |

-0.53*** |

| |

(0.00) |

(0.11) |

(0.83) |

(0.10) |

(0.68) |

(0.87) |

(0.68) |

(0.00) |

| |

[17] |

[11] |

[12] |

[11] |

[18] |

[12] |

[12] |

[18] |

| 4 तिमाही आगे |

-1.13*** |

-0.51*** |

-0.09 |

-0.60 |

-0.00 |

0.03 |

-0.14 |

-0.55*** |

| |

(0.00) |

(0.01) |

(0.63) |

(0.10) |

(0.99) |

(0.86) |

(0.51) |

(0.00) |

| |

[15] |

[9] |

[11] |

[10] |

[16] |

[11] |

[11] |

[17] |

नोट: कोष्ठकों में चित्र p-मान हैं.

वर्ग कोष्ठकों में चित्र अवलोकनों की संख्या है।

***, **, *: पर महत्वपूर्ण <1%, <5% और <10% के स्तर, क्रमशः.

स्रोत: लेखकों का अनुमान है. |

क्षमता

एक कुशल पूर्वानुमान, पूर्वानुमान के समय सभी उपलब्ध जानकारी का उपयोग करता है, जिससे उपलब्ध जानकारी के साथ पूर्वानुमान त्रुटियों का कोई सहसंबंध नहीं होगा। ऐसी जानकारी का एक महत्वपूर्ण अंश पूर्वानुमान के समय वास्तविक मुद्रास्फीति की दर है और पूर्वानुमान की दक्षता निम्नलिखित समीकरण का आकलन करके मूल्यांकन किया जा सकता है:

जहां αq और βq क्रमशः स्थिर और ढलान पैरामीटर हैं, πt-1 पिछली तिमाही की मुद्रास्फीति दर और है और ut+q,t अवशिष्ट शब्द है। एक कुशल पूर्वानुमान के लिए, गुणांक βq सांख्यिकीय रूप से नगण्य होना चाहिए। अपेक्षाकृत सीमित नमूना आकार को ध्यान में रखते हुए, हम विश्लेषण को केवल एक और दो-तिमाही आगे के पूर्वानुमानों तक सीमित करते हैं। परिणामों से पता चलता है कि भारत सहित अधिकांश नमूना देशों के लिए, कुशल होने वाले पूर्वानुमानों की शून्य परिकल्पना को अस्वीकार नहीं किया जा सकता (तालिका 5)।

| तालिका 5: क्षमता परीक्षण |

| (Estimate of αq and βq in equation (2), i.e., et+q,t = αq + βq πt-1 + ut+q,t) |

| Forecast horizon |

|

1 quarter ahead |

2 quarter ahead |

| India (full sample) |

αq |

-0.18 |

(0.73) |

[20] |

-0.24 |

(0.78) |

[19] |

| |

βq |

-0.03 |

(0.79) |

-0.09 |

(0.60) |

| India (sample excl. forecasts for Oct 2016-Jun 2017) |

αq |

0.27 |

(0.21) |

[16] |

-0.05 |

(0.93) |

[15] |

| |

βq |

-0.08 |

(0.16) |

-0.07 |

(0.59) |

| Czech Republic |

αq |

0.25 |

(0.16) |

[14] |

0.25 |

(0.37) |

[13] |

| |

βq |

-0.14 |

(0.12) |

-0.13 |

(0.32) |

| Hungary |

αq |

-0.28 |

(0.18) |

[13] |

-0.53* |

(0.05) |

[12] |

| |

βq |

0.13 |

(0.18) |

0.29** |

(0.04) |

| Sweden |

αq |

-0.30** |

(0.01) |

[20] |

-0.57** |

(0.02) |

[19] |

| |

βq |

0.19** |

(0.02) |

0.40** |

(0.02) |

| UK |

αq |

-0.03 |

(0.16) |

[14] |

-0.09 |

(0.22) |

[13] |

| |

βq |

0.01 |

(0.69) |

0.07 |

(0.20) |

| New Zealand |

αq |

0.11 |

(0.34) |

[14] |

0.04 |

(0.85) |

[13] |

| |

βq |

-0.02 |

(0.88) |

-0.05 |

(0.75) |

| South Africa |

αq |

-0.51 |

(0.24) |

[20] |

-0.37 |

(0.54) |

[19] |

| |

βq |

0.05 |

(0.55) |

-0.01 |

(0.92) |

नोट: कोष्ठकों में चित्र p-मान हैं.

वर्ग कोष्ठकों में चित्र अवलोकनों की संख्या है।

***, **, *: पर महत्वपूर्ण <1%, <5% और <10% के स्तर, क्रमशः.

स्रोत: लेखकों का अनुमान है. |

पूर्वानुमान त्रुटियों में स्वत: सहसंबंध

हम पूर्वानुमान त्रुटियों के अवशिष्ट स्वसहसंबंध की निम्नानुसार जाँच करते हैं:

βq स्लोप पैरामीटर है और यह स्वतः संबंध मापने का उपाय है. एक सांख्यिकीय नगण्य βq का अर्थ होगा कि वर्तमान पूर्वानुमान त्रुटियों पिछले अवधि के पूर्वानुमान त्रुटियों के साथ सहसंबद्ध नहीं हैं. परिणामों से संकेत मिलता है कि अक्टूबर 2016-जून 2017 की अवधि को छोड़कर नमूने के लिए आरबीआई स्टाफ के अनुमानों के लिए त्रुटियों को तीन तिमाही आगे क्षितिज के लिए स्वतःसंबद्ध नहीं किया गया है। कुछ देशों के लिए β, शून्य परिकल्पना को तीन और चार तिमाही के आगे के पूर्वानुमानों के लिए अस्वीकार नहीं किया जा सकता है (तालिका 6)। पूर्वानुमान त्रुटियों में सीरियल सहसंबंध विभिन्न कारकों से उत्पन्न हो सकता है जैसे वास्तविक समय में मुद्रास्फीति के संरचनात्मक और चक्रीय ड्राइवरों को समझने में असमर्थता। हालांकि, अपेक्षाकृत सीमित नमूना आकार को देखते हुए, लंबे समय तक क्षितिज के लिए निष्कर्ष अस्थायी के रूप में देखा जा सकता है.

| Table 6: Residual Autocorrelation of Forecast Errors |

| (Estimate of βq in equation (3), i.e., et+q,t = αq + βq et+q-1,t-1 + ut+q,t) |

| Forecast horizon |

India (full sample) |

India (sample excl. forecasts for Oct 2016-Jun 2017) |

Czech Republic |

Hungary |

Sweden |

UK |

New Zealand |

South Africa |

| 1 quarter ahead |

0.18 |

0.29 |

0.14 |

-0.03 |

0.40 |

0.12 |

-0.36 |

0.27 |

| |

(0.44) |

(0.42) |

(0.55) |

(0.89) |

(0.11) |

(0.56) |

(0.17) |

(0.21) |

| |

[19] |

[14] |

[13] |

[12] |

[19] |

[13] |

[13] |

[20] |

| 2 quarter ahead |

0.60** |

0.18 |

0.09 |

0.66 |

0.74*** |

0.39 |

0.18 |

0.20 |

| |

(0.01) |

(0.53) |

(0.80) |

(0.12) |

(0.00) |

(0.13) |

(0.49) |

(0.35) |

| |

[18] |

[13] |

[12] |

[11] |

[18] |

[12] |

[12] |

[19] |

| 3 quarter ahead |

0.73*** |

0.22 |

0.46** |

0.66** |

0.78*** |

0.69*** |

0.38 |

0.38 |

| |

(0.00) |

(0.57) |

(0.01) |

(0.03) |

(0.00) |

(0.00) |

(0.13) |

(0.30) |

| |

[16] |

[9] |

[11] |

[10] |

[17] |

[11] |

[11] |

[17] |

| 4 quarter ahead |

0.61*** |

0.67* |

0.51* |

0.51 |

0.82*** |

0.57*** |

0.66** |

0.43 |

| |

(0.00) |

(0.10) |

(0.06) |

(0.11) |

(0.00) |

(0.00) |

(0.01) |

(0.23) |

| |

[13] |

[6] |

[10] |

[9] |

[15] |

[10] |

[10] |

[16] |

नोट: कोष्ठकों में चित्र p-मान हैं.

वर्ग कोष्ठकों में चित्र अवलोकनों की संख्या है।

***, **, *: पर महत्वपूर्ण <1%, <5% और <10% के स्तर, क्रमशः.

स्रोत: लेखकों का अनुमान है. |

स्टाफ पूर्वानुमान की तुलना में रैंडम वॉक मॉडल पूर्वानुमान

एक रेंडम वॉक मॉडल पूर्वानुमान मूल्यांकन के लिए एक आम बेंचमार्क है. रेंडम वॉक मॉडल के अनुसार, विभिन्न पूर्वानुमान क्षितिज पर चर का सबसे अच्छा पूर्वानुमान- उदाहरण के लिए, हमारे मामले में मुद्रास्फीति- पाए गए उनके वर्तमान मूल्य है:

जहां πt+q,t आगे की तिमाही ‘q’ (q= 1,2,3 and 4 in our case) के लिए समय ‘t’ पर किए गए पूर्वानुमान है, पिछले तिमाही का वास्तविक मुद्रास्फीति दर है और ut+q,t अवशिष्ट शब्द है। रेंडम वॉक मॉडल के सापेक्ष दिए गए पूर्वानुमान दृष्टिकोण/मॉडल की सटीकता का मूल्यांकन उनके सापेक्ष आरएमएसई की तुलना करके किया जा सकता है। परिणामों से संकेत मिलता है कि आरबीआई स्टाफ के पूर्वानुमान नमूना अवधि में सभी पूर्वानुमान क्षितिज पर रेंडम वॉक पूर्वानुमान से बेहतर प्रदर्शन किया है और सुधार विमुद्रीकरण से संबंधित अवधि को छोड़कर नमूने के लिए अधिक स्पष्ट है (तालिका 7) । आरडब्ल्यू मॉडल के सापेक्ष कर्मचारियों के पूर्वानुमानों का आरएमएसई पूरे नमूने के लिए 70-85 प्रतिशत है, और अक्टूबर 2016-जून 2017 की अवधि के लिए पूर्वानुमान को छोड़कर नमूने के लिए 40-60 प्रतिशत है। इस विश्लेषण से पता चलता है कि कर्मचारियों द्वारा दी गयी सूचना और मॉडलिंग तकनीक पूर्वानुमानों में मूल्य जोड़ती है।

| Table 7: RBI Staff and Random Walk Model Forecasts |

| Forecast horizon |

Full sample

(April 2015-September 2018) |

Sample excluding forecasts for Oct 2016-Jun 2017 |

| RMSE of RBI staff forecasts |

RMSE of RW model forecasts |

Ratio of RMSE of RBI Staff forecasts to RW model forecasts |

RMSE of RBI staff forecasts |

RMSE of RW model forecasts |

Ratio of RMSE of RBI Staff forecasts to RW model forecasts |

| One quarter ahead |

0.63 |

0.91 |

0.69 |

0.35 |

0.89 |

0.40 |

| Two quarters ahead |

1.00 |

1.15 |

0.86 |

0.63 |

1.07 |

0.59 |

| Three quarters ahead |

1.33 |

1.64 |

0.81 |

0.55 |

1.46 |

0.38 |

| Four quarters ahead |

1.45 |

1.77 |

0.82 |

0.67 |

1.44 |

0.46 |

| Source: RBI; and authors' estimates. |

V. निष्कर्ष

फ़ॉरवर्ड-लुकिंग मौद्रिक नीति के संचालन के लिए मुद्रास्फीति के पूर्वानुमान महत्वपूर्ण हैं और वे मध्यवर्ती लक्ष्य के रूप में मुद्रास्फीति लक्ष्यीकरण ढांचे में एक विशेष भूमिका निभाते हैं। इसलिए सटीक पूर्वानुमान का महत्व शायद ही अधिक हो सकता है।

अप्रैल 2015 से सितंबर 2018 तक के दौरान भारत में सीपीआई मुद्रास्फीति अनुमानों के परीक्षण में बड़ी प्रक्षेपण त्रुटियों की दो अवधियां हैं- अक्टूबर 2016 से मार्च 2017 तक और जून 2018 से सितंबर 2018 तक । दोनों अवधियाँ खाद्य मुद्रास्फीति में, विशेष रूप से नाशवान पदार्थों के मामले में, अप्रत्याशित रूप से तेज गिरावट के साथ जुड़ी थी। पहली अवधि विमुद्रीकरण के संदर्भ में थी और दूसरी असामान्य रूप से कम गर्मी के मौसम की सब्जियों के मूल्य वृद्धि से संबंधित थी और जिसके बाद अप्रत्याशित अतिरिक्त आपूर्ति स्थितियों के कारण सर्दियों के मौसम में महत्वपूर्ण सुधार हुआ। घरेलू और वैश्विक दोनों कारकों द्वारा संचालित अन्य व्यापक उप-समूहों में खाद्य महंगाई दर में तीव्र एवं सतत गिरावट के कारण नाशवान वस्तुओं में निरंतर गिरावट होती रही। प्रारंभिक परिस्थितियों में परिवर्तन और कच्चे तेल की कीमतों जैसे प्रमुख अनुकूल चर की आधारभूत मान्यताओं में उच्च अस्थिरता के कारण पूर्वानुमानों से वास्तविक परिणामों का विचलन भी हो सकता है।

सीमापारीय देश के साक्ष्यों से पता चलता है कि सीपीआई बास्केट में खाद्य पदार्थों के प्रतिशत के साथ पूर्वानुमान त्रुटियों का एक सकारात्मक सहसंबंध है। पूर्वानुमान की त्रुटियों को मानकीकृत करने के बाद (अर्थात्, विभिन्न देशों में वास्तविक मुद्रास्फीति दरों के संबंध में), पूर्वानुमान त्रुटियों और खाद्य समूह के बीच कमजोर संबंध है और आरबीआई के कर्मचारियों द्वारा पूर्वानुमान संबंधी त्रुटियों की अध्ययन में शामिल कुछ अन्य चुनिंदा देशों से तुलना की जा सकती हैं। भारतीय रिजर्व बैंक के कर्मचारियों ने रेंडम वॉक पूर्वानुमानों में बेहतर निष्पादन किया है ।

विश्लेषण यह भी इंगित करता है कि वैश्विक रूप से 2008 के वित्तीय संकट के बाद से वास्तविक मुद्रास्फीति के पूर्वानुमान के साथ बहुतायत पूर्वानुमान को देखा जाता है। भारत के मामले में औसत पूर्वानुमान त्रुटि नकारात्मक थी (यानी, वास्तविक मुद्रास्फीति उसके पूर्वानुमानों से कम थी)। विमुद्रीकरण की अवधि सहित पूर्वानुमान त्रुटियों में पक्षपात सांख्यिकीय रूप से महत्वपूर्ण हो जाता है। हालांकि पूर्वानुमानों से वास्तविक मुद्रास्फीति का विचलन हुआ है तब भी भारतीय रिजर्व बैंक के कर्मचारियों द्वारा पूर्वानुमान कुल मिलाकर प्रभावी रहे हैं । पूर्वानुमान की त्रुटियां (अक्टूबर 2016-जून 2017 की अवधि को छोड़कर) पूर्वानुमान क्षितिज की आगामी 1-3 तिमाही से संबंधित नहीं हैं।

मॉडल के गलत विनिर्देशों के कारण भी पूर्वानुमान त्रुटियां हो सकती हैं। इसलिए रिज़र्व बैंक के कर्मचारी अपने मॉडलिंग और पूर्वानुमान के दृष्टिकोण को परिष्कृत करने के लिए लगातार प्रयास करते हैं और एक निरंतर आधार पर सूचना एकत्र करने की प्रणाली को मजबूत करते हैं ताकि बड़े और अप्रत्याशित झटकों के सामने पूर्वानुमान त्रुटियों को कम किया जा सके।

References

Bank of England (2015), “Evaluating Forecast Performance”, Independent Evaluation Office.

Benes, J., K. Clinton, A.T. George, P. Gupta, J. John, O. Kamenik, D. Laxton, P. Mitra, G.V. Nadhanael, R. Portillo, H. Wang, F. Zhang, (2016), "Quarterly Projection Model for India: Key Elements and Properties", The Reserve Bank of India Working Paper, 08/2016.

Gestsson, Marías Halldór (2018), “An Analysis of CBI’s Inflation Forecast Errors - A Report to Taskforce on Reviewing Iceland’s Monetary and Currency Policies”, available at https://www.government.is/news/article/?newsid=8a320626-68c4-11e8-942c-005056bc530c

Haldane, Andy (2018), “Folk Wisdom”, speech at the 100th Anniversary of the Bank of Estonia Tallinn, available at https://www.bankofengland.co.uk/-/media/boe/files/speech/2018/folk-wisdom-speech-by-andy-haldane.pdf?la=en&hash=DA3CC381EAC763701787B79E68013BE7BB2D2C52

Freedman, Charles (2014), “An Evaluation of Commissioned Studies Assessing the Accuracy of IMF Forecasts”, Independent Evaluation Office, International Monetary Fund.

Reserve Bank of India (2016), Monetary Policy Report, October.

Sveriges Riksbank (2017), “Evaluation of the Riksbank’s Forecasts”, Riksbank Studies.

Annex 1

|