|

मिंट स्ट्रीट मेमो सं. 18

ऑटोमोबाइल बिक्री को कौन परिचालित करता है? यह क्रेडिट नहीं है

सौरभ घोष, पवन गोपालकृष्णन, अभिनव नारायणन और शेखर तोमर1

सारांश:

इस अध्ययन में, हमने भारत में ऑटोमोबाइल बिक्री वृद्धि को प्रभावित करने वाले महत्वपूर्ण कारकों का दस्तावेजीकरण किया है। हमने पाया हैं कि ऑटोमोबाइल की बिक्री में कुल वृद्धि के लिए ईंधन की कीमत की गतिविधियां मायने रखती हैं जबकि क्रेडिट का कोई महत्वपूर्ण प्रभाव नहीं है। क्रूड की कीमतों का असर ऑटोमोबाइल फ़र्मों के बाजार मूल्यांकन पर भी पड़ता है। इसके अलावा, हमने वाहन पंजीकरण पर अलग-अलग डेटा का उपयोग किया हैं और सबूत प्रस्तुत किया है कि वाहन बीमा और सवारी (राइड-हेलिंग) सेवा खंड में सुधार जैसे बाहरी नीतिगत बदलावों ने ऑटोमोबाइल की बिक्री में अल्पकालिक उतार-चढ़ाव उत्पन्न हुआ है। कुल मिलाकर, हमने पाया है कि हाल ही में ऑटोमोबाइल की बिक्री में गिरावट को मोटे तौर पर उच्च ईंधन की कीमतों और बाहरी नीतिगत परिवर्तनों के माध्यम से समझा जा सकता है।

I. भूमिका

ऑटोमोबाइल सेक्टर भारत में सबसे गतिशील क्षेत्रों में से एक है जो विकास और रोजगार दोनों में महत्वपूर्ण योगदान देता है। इसके अलावा, यह एक बड़ा श्रम-उन्मुख सहायक क्षेत्र है जिसका अन्य उद्योगों के साथ महत्वपूर्ण क्षैतिज (हॉरिजॉन्टल) और ऊर्ध्वाधर (वर्टिकल) संबंध हैं। भारतीय वाहन क्षेत्र ने पिछले पांच वर्षों में अभूतपूर्व वृद्धि दिखाई है, घरेलू वाहन बिक्री की संख्या में लगभग 8 प्रतिशत की औसत वार्षिक वृद्धि दर्ज की गई है। इससे न केवल घरेलू बाजार में बल्कि विदेशों में भी विस्तार हुआ है और 20182 में कुल भारतीय निर्यात के 2.3 प्रतिशत (अमेरिकी डॉलर 16.6 बिलियन) का निर्माण हुआ है। तथापि, पिछले कुछ महीनों में, विशेष रूप से दीवाली उत्सव के दौरान घरेलू ऑटो बिक्री में धीमी वृद्धि देखी गई । इस गतिविधि से इस क्षेत्र में हाल ही में मंदी का कारण बने कारकों की एक आलोचनात्मक समझ आवश्यक हो गई है।

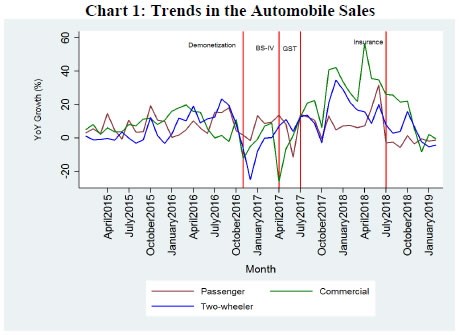

इस अध्ययन में, हमने सबसे पहले 2015 और 2018 (चार्ट 1) के बीच हाल के दिनों में ऑटो क्षेत्र में व्यापक रुझानों और इस अवधि में ऑटो बिक्री को प्रभावित करने वाले विभिन्न गतिविधियों का दस्तावेजीकरण किया है। फिर हमने मूल्यांकन किया हैं कि क्रूड की कीमतों और क्रेडिट का ऑटोमोबाइल बिक्री और ऑटोमोबाइल क्षेत्र के समग्र निष्पादन पर क्या असर पड़ता है। क्रूड की कीमतों और क्रेडिट की उपलब्धता दोनों उपभोक्ता के फैसले को प्रभावित कर सकते हैं और ऑटोमोबाइल की समग्र मांग पर भी असर पड़ सकता है।

ईंधन की कीमतों और क्रेडिट के बीच, हम पाते हैं कि केवल घरेलू ईंधन की कीमतों का ऑटो बिक्री वृद्धि पर विलंबित (दो महीने) नकारात्मक प्रभाव है। कच्चे तेल की कीमतों का सबसे अधिक प्रभाव वाणिज्यिक वाहनों और यात्री वाहनों की बिक्री पर देखा जाता है, जो सुझाव देता है कि दोपहिया वाहनों की तुलना में इन क्षेत्रों के लिए ईंधन की कीमत अधिक महत्वपूर्ण है। हमने आगे बताया हैं कि हाल ही में कच्चे तेल की कीमत बढ़ने की जानकारी ने ऑटो बिक्री में हाल ही में आई गिरावट को समझने में मदद की है।

इसके अलावा, हमने ऑटोमोबाइल क्षेत्र में कंपनियों के समायोजित शेयर बाजार प्रतिलाभ पर क्रूड की कीमतों के प्रभाव की जांच की हैं। विश्लेषण से पता चलता है कि क्रूड की कीमत में वृद्धि के कारण औसतन ऑटोमोबाइल कंपनियों का मूल्यांकन प्रभावित होता है। वास्तव में, वाणिज्यिक ऑटोमोबाइल खंड में फर्मों के समायोजित स्टॉक प्रतिलाभ पर कच्चे तेल की कीमत में वृद्धि का नकारात्मक प्रभाव सबसे अधिक है, जो ऑटोमोबाइल बिक्री पर हमारे परिणामों के अनुरूप है।

अध्ययन के अगले भाग में, हमने सूक्ष्म डेटा का उपयोग करके ऑटोमोबाइल बिक्री पर नीतिगत झटकों के प्रभाव का मूल्यांकन किया हैं। इसके लिए, हमने कर्नाटक3 के जिला-स्तरीय वाहन पंजीकरण डेटापर अर्थात वाहनों की वास्तविक बिक्री (और प्रतिविक्रय) पर विचार किया हैं, नकि ऑटोमोबाइल बिक्री के सकल डेटा पर जो डीलरों के शिपमेंट को भी रिकॉर्ड करता है। हम नई बीमा व्यवस्था के हालिया विस्तारित प्रभाव को देखते हैं, जिससे नए ऑटोमोबाइल पंजीकरण4 के लिए तृतीय पक्ष बीमा के लिए अनिवार्य वर्षों की संख्या में वृद्धि हुई है। इस पॉलिसी ने खरीद के समय बीमा प्रीमियम में वृद्धि की और उसी समय पर कच्चे तेल की कीमतें बढ़ी थीं, जिससे दोनों प्रभावों को अलग करना मुश्किल हो गया। तथापि, पंजीकरण के साथ-साथ दोपहिया वाहनों पर इस नीति के उच्च प्रभाव से संकेत मिलता है कि बीमा प्रीमियम में वृद्धि का चार पहिया वाहनों की तुलना में दोपहिया वाहनों की बिक्री (नीति के कारण दो-पहिया वाहनों में उच्च मूल्य परिवर्तन हुआ) पर बड़ा नकारात्मक प्रभाव पड़ा।

ऊपर उल्लिखित सरकार द्वारा प्रेरित नीतिगत परिवर्तनों के अलावा, हम यह भी सबूत देते हैं कि भारत में ऑटोमोबाइल की बिक्री भारत के प्रमुख शहरों में सवारी (राइड-हेलिंग) सेवाओं की वृद्धि से प्रभावित हुई थी। इस गतिविधि के कारण नए टैक्सी पंजीकरणों में तेज वृद्धि हुई। इन शहरों में टैक्सियों का पंजीकरण कुल कार पंजीकरण के 6 प्रतिशत की चरम सीमा पर था। तथापि, 2015 के बाद से, सवारी सेवाओं के विस्तार के साथ-साथ, इन सेवाओं में सुधार के कारण टैक्सियों की वृद्धि में गिरावट आई। हमने पाया हैं कि पिछले दो वर्षों के दौरान कार की बिक्री में 54 बीपीएस की गिरावट आई है।

यह नोट मोटे तौर पर ऑटोमोबाइल क्षेत्र के दो प्रश्नों से संबंधित है। सबसे पहले, यह भारत के लिए ऑटो क्षेत्र में व्यापक रुझानों का दस्तावेज है। नारायणन और वशिष्ठ (2008) द्वारा अपने वैश्विक प्रतिस्पर्धियों के सापेक्ष भारत में ऑटो क्षेत्र पर एक व्यापक सर्वेक्षण दिया गया है। दूसरा, यह मोटे तौर पर उपभोक्ता टिकाऊ वस्तुओं की मांग पर क्रेडिट के प्रभाव को समझने से संबंधित है। ऑटो क्रेडिट के माध्यम से ऑटो बिक्री (उपभोक्ता टिकाऊ वस्तुओं का एक खंड) पर मौद्रिक नीति के प्रसारण का अध्ययन करने के लिए लुडविगसन (1998) एक वेक्टर ऑटोरिग्रेशन (वीएआर) फ्रेमवर्क का उपयोग करता है। इसके अलावा, यह नोट एक असमेकित स्तर पर समग्र ऑटो सेक्टर पर हालिया नीति विकास के प्रभाव को भी बताता है। यह नोट अप्रत्याशित नीतिगत बदलावों के प्रभाव, और भारत में अल्पावधि में ऑटोमोबाइल की बिक्री पर सवारी सेवाओं के प्रवेश का पहला दस्तावेज भी है।

शेष अध्ययन निम्नानुसार आयोजित किया गया है। हम अगले भाग में व्यापक कारकों (क्रेडिट और क्रूड की कीमतों) के प्रभाव को प्रस्तुत करते हैं। धारा III क्षेत्रीय पंजीकरण डेटा का उपयोग करके ऑटोमोबाइल बिक्री पर नीतिगत बदलाव और सवारी सेवाओं के प्रभाव पर विश्लेषण प्रस्तुत करता है। अंत में, धारा IV निष्कर्ष प्रस्तुत करता है।

II. बृहद (मैक्रो) साक्ष्य

ऑटोमोबाइल क्षेत्र (बिक्री) ने हाल की अवधि में तेज गिरावट देखी है, जैसा कि चार्ट 1 में दिखाया गया है। इस गिरावट को तीनों खंडों- यात्री वाहनों, वाणिज्यिक वाहनों और दोपहिया वाहनों में पंजीकृत किया गया है। इस खंड में, हम उन बुनियादी कारकों को देखते हैं जो मध्यम अवधि में ऑटोमोबाइल की बिक्री को प्रभावित करते हैं और क्या वे इस हालिया गिरावट को भी समझा सकते हैं।

II.1 ईंधन की कीमतें मायने रखती हैं

इस खंड में, हम सकल डेटा का उपयोग करके ऑटोमोबाइल बिक्री के बृहद निर्धारकों का मूल्यांकन करते हैं। हम इस परिकल्पना से शुरूआत करते हैं कि वाहन ऋण और ईंधन की कीमतें दो सबसे महत्वपूर्ण अवलोकनीय कारक हैं जो वाहन बिक्री को प्रभावित कर सकते हैं। चूंकि वाहनों का अधिग्रहण एक लम्बा निवेश है, इसलिए घरेलू खपत में आसानी हो सकती है। इस प्रकार, क्रेडिट की उपलब्धता का वाहन बिक्री पर सकारात्मक प्रभाव पड़ने की संभावना है। दूसरी ओर, ईंधन की कीमतों से उपभोक्ता भावनाओं पर प्रभाव पड़ने की आशंका है, जिससे उपभोक्ताओं के क्रय निर्णयों पर नकारात्मक प्रभाव पड़ सकता है।

हम निम्न आधारभूत विनिर्देश द्वारा शुरू करते हैं:

जहां पर निर्भर चर (Gr.AutoSales) वाहन की बिक्री में वृद्धि है (सभी वृद्धि संख्याएं वर्ष दर वर्ष [वाईओवाई] आधार पर)। हम अनुसूचित वाणिज्यिक बैंकों (एससीबी) और ईंधन मूल्य वृद्धि (Gr.Fuelprice)5 द्वारा विस्तारित क्रेडिट वृद्धि (Gr.Credit) पर इसे फिर से हासिल करते हैं। चूंकि वाहन खरीदने के निर्णय और कई प्रशासनिक प्रक्रियाओं के कारण वास्तविक खरीद के बीच एक अंतराल है, इसलिए हम विनिर्देश में समसामयिक शर्तों के अलावा वाहन ऋण और ईंधन की कीमतों के दो चरण भी शामिल करते हैं।

अन्य समय सापेक्ष समष्टि-स्तरीय कारकों के लिए वर्ष (YFE) और महीने का संख्या निर्धारित प्रभाव (MFE) नियंत्रण वाहन की बिक्री को प्रभावित कर सकता है जिसे हम अपने विनिर्देश में नियंत्रित नहीं कर रहे हैं। हम कुल वाहन बिक्री और वाहनों के अलग-अलग उप-भागीदारों के लिए समान विनिर्देश का उपयोग करते हैं। अंतिम डेटा में अप्रैल 2008 से जनवरी 2019 तक की समयावधि के लिए 128 अवलोकन शामिल हैं। प्रत्येक चर के लिए डेटा स्रोत अनुबंध (तालिका ए.1) में उपलब्ध करवाया गया है।

आधारभूत विनिर्देशन के परिणाम तालिका 1 में रिपोर्ट किए गए हैं। हम पाते हैं कि औसतन, ऑटोमोबाइल क्रेडिट का ऑटोमोबाइल बिक्री पर कोई महत्वपूर्ण प्रभाव नहीं है। यह ऑटोमोबाइल के सभी उप-घटकों के अनुरूप है। तथापि, ईंधन की कीमतें, एक दिलचस्प तस्वीर दिखाती हैं। हम पाते हैं कि ईंधन की कीमतों में समकालीन और पिछड़े दोनों प्रकार की वृद्धि का कुल ऑटोमोबाइल बिक्री (स्तंभ 1) पर कोई सांख्यिकीय प्रभाव नहीं है। यह परिणाम मुख्य रूप से दोपहिया वाहनों (स्तंभ 5) द्वारा संचालित होता है क्योंकि वे कुल वाहन बिक्री का लगभग 80 प्रतिशत हैं। जब हम दोपहिया वाहनों (स्तंभ 2) को छोड़कर ऑटोमोबाइल की बिक्री पर ध्यान केंद्रित करते हैं, तो हम दो महीने के अंतराल के साथ ऑटोमोबाइल की बिक्री पर ईंधन की कीमतों का एक महत्वपूर्ण प्रभाव देखते हैं। यह यात्री वाहनों और वाणिज्यिक वाहनों दोनों के अनुरूप है। औसतन, हम पाते हैं कि आज ईंधन की कीमतों में 100 आधार अंक (बीपीएस) की वृद्धि ऑटोमोबाइल की बिक्री वृद्धि (दोपहिया वाहनों को छोड़कर) को दो महीने के भीतर 72 बीपीएस से कम कर देगी। इस प्रकार, इस किफ़ायती विशिष्टताओं का उपयोग करके, हमें यह साक्ष्य मिला कि ईंधन की कीमतें ऑटोमोबाइल बिक्री (दोपहिया को छोड़कर) को प्रभावित करती हैं; हालांकि प्रभावों को समकालीन रूप से नहीं देखा जाता है ।6

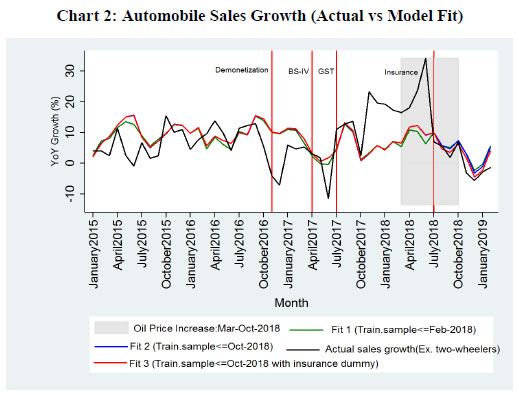

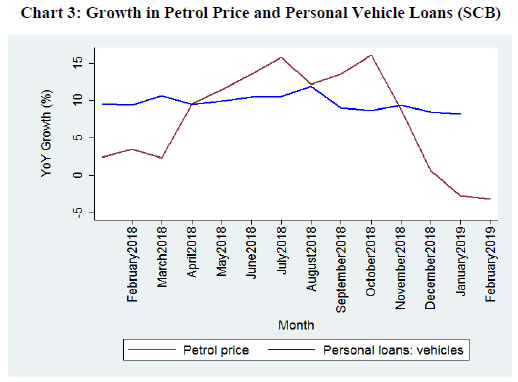

इसके अलावा हम वाहन बिक्री में हाल ही में गिरावट को समझने में रुचि रखते हैं और क्या हम देखना चाहते हैं कि इस गिरावट के योग्य कारक क्या है? ध्यान दें कि वाहनों में हाल की गिरावट जुलाई 2018 (चार्ट 2) में शुरू हुई थी। वाहन की बिक्री में यह गिरावट ईंधन की कीमतों में वृद्धि (मार्च से अक्टूबर 2018) के साथ थी जबकि वाहन क्रेडिट (एससीबी द्वारा) उसी अवधि के दौरान लगभग फ्लैट रहा (चार्ट 3)।

अब हम समीकरण (1) के समान विनिर्देश का उपयोग करते हैं और देखते हैं कि मार्च से अक्टूबर 2018 तक ईंधन की कीमत में वृद्धि से क्या वाहन बिक्री में गिरावट को परिभाषित किया जा सकता है। विशेष रूप से, हम प्रथमतः अप्रैल 2008 से फरवरी 2018 की उप-अवधि के लिए आधारभूत विनिर्देश (1) का अनुमान लगाते हैं और आने वाले महीनों में वाहन बिक्री वृद्धि का अनुमान लगाने के लिए इन गुणांकों का उपयोग करते हैं। यह चार्ट 2 में हरी रेखा (फ़िट 1) द्वारा दिखाया गया है। चार्ट 2 में ऊर्ध्वाधर (वर्टिकल) रेखाएं विमुद्रीकरण (नवंबर 2016) के बाद से प्रमुख नीतिगत परिवर्तनों को दर्शाती हैं। इसमें भारत स्टेज IV (बीएस-IV) प्रदूषण मानदंड, माल और सेवा कर (जीएसटी) और बीमा घोषणा शामिल है। चूंकि हम मुख्य रूप से ऑटोमोबाइल बिक्री में हालिया गिरावट में रुचि रखते हैं, हम हाल की अवधि पर ध्यान केंद्रित करते हैं जिसमें ईंधन की कीमतों में वृद्धि और बीमा घोषणा के कारण नीतिगत बदलाव शामिल है।

| तालिका 1: ऑटोमोबाइल बिक्री वृद्धि के बृहद निर्धारक |

| |

कुल |

दोपहिया वाहन छोड़कर कुल |

प्रवासी |

वाणिज्यिक |

दोपहिया वाहन |

| |

(1) |

(2) |

(3) |

(4) |

(5) |

| वृद्धि (ईंधन मूल्य)t |

0.19 |

0.26 |

0.21 |

0.69 |

0.16 |

| |

(0.24) |

(0.26) |

(0.25) |

(0.49) |

(0.25) |

| वृद्धि (ईंधन मूल्य)t-1 |

-0.23 |

-0.23 |

-0.04 |

-0.87 |

-0.21 |

| |

(0.32) |

(0.35) |

(0.33) |

(0.65) |

(0.33) |

| वृद्धि (ईंधन मूल्य)t-2 |

-0.40* |

-0.72** |

-0.50** |

-1.38** |

-0.32 |

| |

(0.23) |

(0.25) |

(0.24) |

(0.47) |

(0.24) |

| वृद्धि(क्रेडिट)t |

0.07 |

0.05 |

0.03 |

-0.20 |

0.07 |

| |

(0.17) |

(0.19) |

(0.18) |

(0.36) |

(0.18) |

| वृद्धि(क्रेडिट)t-1 |

-0.13 |

-0.01 |

0.00 |

0.07 |

-0.17 |

| |

(0.18) |

(0.20) |

(0.19) |

(0.38) |

(0.19) |

| वृद्धि(क्रेडिट)t-2 |

-0.05 |

0.13 |

0.10 |

0.19 |

-0.09 |

| |

(0.16) |

(0.18) |

(0.17) |

(0.33) |

(0.17) |

| माह FE |

हाँ |

हाँ |

हाँ |

हाँ |

हाँ |

| वर्ष FE |

हाँ |

हाँ |

हाँ |

हाँ |

हाँ |

| एन |

128 |

128 |

128 |

128 |

128 |

| आर2 |

0.49 |

0.58 |

0.53 |

0.58 |

0.45 |

| ** p < 0.05 and *** p < 0.01 |

दूसरा, हम मार्च से अक्टूबर 2018 की अवधि को शामिल करके विनिर्देश को चलाते हैं, अर्थात्, इसमें ईंधन की कीमत में वृद्धि की जानकारी भी और बाद की अवधि (फ़िट 2) में वाहन की बिक्री वृद्धि का अनुमान लगाने के लिए इसका उपयोग शामिल है। यह नीली रेखा द्वारा दर्शाया गया है। अंत में, हम जुलाई 2018 पश्चात बीमा घोषणा के लिए एक नमूना को उसी विनिर्देश में शामिल करते हैं जिसे लाल रेखा (फ़िट 3) द्वारा दिखाया गया है। हम पाते हैं कि ईंधन की कीमतों में हालिया वृद्धि की जानकारी से हमारे मॉडल (नीली रेखा (फिट 2) ग्रीन लाइन (फिट 1) की तुलना में वास्तविक बिक्री वृद्धि के करीब है) के अनुमान में सुधार होता है । इसके अलावा, हम पाते हैं कि बीमा नमूना (डमी) सहित, मॉडल वाहन की बिक्री में वृद्धि की अधिक बारीकी से अनुमान लगता है। इस प्रकार, हम यह निष्कर्ष निकाल सकते हैं कि वाहन की बिक्री में हालिया गिरावट के लिए आंशिक रूप से ईंधन की कीमतों में वृद्धि के साथ-साथ बीमा घोषणा के नीतिगत बदलाव दोनों जिम्मेदार है। दिलचस्प है, ईंधन की कीमतें अक्टूबर 2018 के मध्य के बाद नरम हो गईं और हमें जनवरी 2019 (चार्ट 2) से शुरू होने वाली ऑटोमोबाइल बिक्री (दोपहिया वाहनों को छोड़कर) में तेजी देखने को मिली।

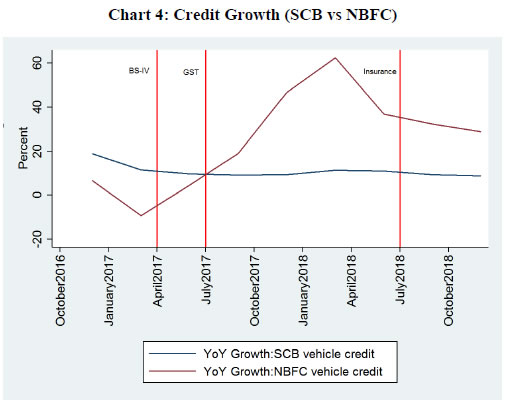

उपरोक्त विश्लेषण में, हम एससीबी क्रेडिट का उपयोग अपने प्रतिगमन में आश्रित चर के रूप में करते हैं। तथापि, यह उजागर करना महत्वपूर्ण है कि कुल वाहन ऋण में गैर बैंकिंग वित्तीय कंपनी (एनबीएफसी) द्वारा वाहन क्रेडिट (अनुबंध में चार्ट ए 1) की हिस्सेदारी पिछले कुछ वर्षों में लगातार बढ़ रही है। इस प्रकार, उपरोक्त प्रतिगमन में एनबीएफ़सी क्रेडिट को शामिल करना आदर्श होगा लेकिन एनबीएफ़सी क्रेडिट पर डेटा 2015 के बाद से केवल एक तिमाही बारंबारता पर उपलब्ध है, जो हमारे मॉडल के बल को काफी कम कर देगा। तथापि, चार्ट 4 स्पष्ट रूप से दर्शाता है कि नमूना अवधि के दौरान एससीबी वाहन ऋण वृद्धि में गिरावट को एनबीएफसी वाहन ऋण में मजबूत वृद्धि द्वारा प्रतिस्थापित किया गया। 2017 के अंत तक एनबीएफसी वाहन ऋण उच्च दर से बढ़ गया। हाल की अवधि में, एनबीएफसी वाहन ऋण में वृद्धि मुख्य रूप से आधार प्रभाव के कारण जून 2018 से कम हो सकती है, लेकिन यह अभी भी 2017 में औसत वृद्धि और नाममात्र जीडीपी विकास दर की तुलना में बहुत अधिक (लगभग 15 प्रतिशत) है। इस प्रकार, यह संभावना नहीं है कि ऑटोमोबाइल बिक्री में हालिया मंदी एनबीएफसी वाहन ऋण की वृद्धि में मामूली अंतर से प्रेरित है।

II.2 शेयर बाजार पर असर

उपरोक्त उपधारा ने एक समग्र चित्र प्रस्तुत किया कि ईंधन की कीमतें ऑटोमोबाइल बिक्री को कैसे प्रभावित करती हैं। इस उपधारा में, हम उच्च आवृत्ति वाले डेटा का उपयोग करके शेयर बाजार प्रतिलाभ और कच्चे तेल की कीमतों के बीच एक समान लिंक स्थापित करने का प्रयास करते हैं। हम इस बात की परिकल्पना करते हैं कि ऑटोमोबाइल क्षेत्र से संबद्ध फर्मों का बाजार मूल्य क्रूड मूल्य में बदलाव की जानकारी लेगा और क्रूड मूल्य में सकारात्मक बदलाव से नकारात्मक रूप से प्रभावित होगा।

हम ब्लूमबर्ग से सूचीबद्ध फर्मों (अप्रैल 2010 से जनवरी 2019) के दैनिक शेयर की कीमतों का उपयोग करते हैं और व्यक्तिगत फर्मों के साप्ताहिक औसत स्टॉक मूल्यों की गणना करते हैं। अंततः, हम 281 अद्वितीय फर्मों और 21 अद्वितीय उप-क्षेत्रों (ऑटोमोबाइल क्षेत्र में 15 अद्वितीय फर्मों) में 128,979 अवलोकन प्राप्त करते हैं। परिशिष्ट में तालिका ए.2 वाणिज्यिक ऑटोमोबाइल, दोपहिया, यात्री वाहन, ट्रैक्टर और अन्य उप-क्षेत्रों में अवलोकनों की कुल संख्या को सारांशित करता है।

हमारे विश्लेषण के लिए, हम सेंसेक्स प्रतिलाभ द्वारा फर्म-स्तरीय प्रतिलाभ को समायोजित करते हैं। फर्म i के लिए समायोजित साप्ताहिक रिटर्न निम्नानुसार है:

हमारे परिणाम बताते हैं कि ऑटोमोबाइल कंपनियों के समायोजित स्टॉक मार्केट रिटर्न क्रूड मूल्य वृद्धि के प्रति नकारात्मक रूप से प्रतिक्रिया करते हैं। चार्ट 5 विभिन्न ऑटोमोबाइल क्षेत्रों के अनुरूप फर्मों के लिए β के गुणांक आधार देता है जबकि अनुबंध में चार्ट ए.2 गैर-ऑटोमोबाइल क्षेत्रों में फर्मों के लिए β के लिए गुणांक आधार देता है। व्यापक रूप से, चार्ट 4 और ए 1 सुझाव देते हैं कि अधिकांश क्षेत्रों के बाजार समायोजित स्टॉक रिटर्न में क्रूड की कीमतों में वृद्धि के कारण गिरावट आती है लेकिन ऑटोमोबाइल उप-क्षेत्रों में अपेक्षाकृत अधिक गिरावट आती है, विशेष रूप से वाणिज्यिक वाहन बनाने वाली ऑटोमोबाइल कंपनियों के लिए। विशेष रूप से, चार्ट 5 से हम देखते हैं कि कच्चे तेल की कीमतों में 100 बीपीएस की वृद्धि के कारण वाणिज्यिक ऑटोमोबाइल के बाजार समायोजित स्टॉक रिटर्न में 79 बीपीएस की गिरावट आई है। वास्तव में, ट्रैक्टरों के अलावा, सभी ऑटोमोबाइल उप-क्षेत्रों के स्टॉक रिटर्न क्रूड की कीमतों में वृद्धि के कारण काफी गिरावट आयी है। समग्र परिणाम को अनुबंध के तालिका ए.3 में संक्षेपित किया गया है।

III. सूक्ष्म साक्ष्य

पिछले खंड में, हमने व्यापक कारकों के प्रभाव पर ध्यान केंद्रित किया है जो समग्र ऑटोमोबाइल बिक्री को प्रभावित करते हैं। यह साक्ष्य ऑटोमोबाइल डीलर स्तर के डेटा पर आधारित था, जिसकी गणना डीलरों को शिपमेंट के लिए की जाती है लेकिन अंतिम बिक्री के लिए नहीं। हम अनुमान लगाते हैं कि बहिर्जात नीतिगत बदलाव ऑटोमोबाइल बिक्री को भी प्रभावित कर सकते हैं लेकिन डीलर स्तर का डेटा प्रभाव को धीमा कर सकता है क्योंकि नीति में बदलाव के कारण बिक्री में गिरावट होने पर भी डीलर इन्वेंट्री का निर्माण जारी रख सकते हैं। इस खंड में, हम इस तरह के नीतिगत बदलावों के लिए सबूत प्रदान करने के लिए ऑटोमोबाइल पंजीकरण से अलग-अलग डेटा का उपयोग करते हैं।

III.1 ऑटोमोबाइल पंजीकरण पर नीतिगत बदलाव का प्रभाव

इस उपधारा में, हम पहले जांच करते हैं कि क्या बहिर्जात नीतिगत बदलाव की प्रतिक्रिया, जैसा कि डीलर स्तर के आंकड़ों में देखा गया है, असमेकित आंकड़ों में भी सही है। हम इस अभ्यास के लिए कर्नाटक से 2015 और 2019 के बीच ऑटोमोबाइल पंजीकरण पर मासिक डेटा का उपयोग किया है।7

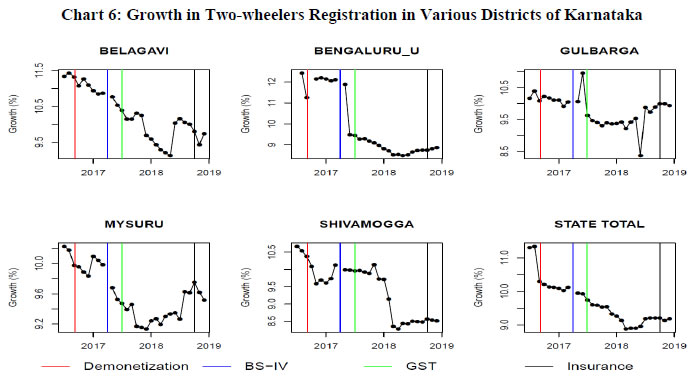

चार्ट 6 कर्नाटक के पांच जिलों में दोपहिया पंजीकरण में वृद्धि दर्शाता है। प्रमुख नीतिगत बदलावों के जवाब में टू-व्हीलर खंड के कुछ उल्लेखनीय रुझान हैं जिनकी चर्चा पिछले खंड में की गई थी। सबसे पहले, पिछले कुछ वर्षों में समग्र विकास में कमी आई है। दूसरा, प्रत्येक नीतिगत बदलाव से विकास में गिरावट आई (जीएसटी को छोड़कर)। नीतिगत बदलाव के बाद की अवधि में तेजी से आई गिरावट के लिए विमुद्रीकरण जैसे अनिर्धारित बदलाव के साथ बीमा नीति में बदलाव को जिम्मेदार ठहराया जा सकता है, । बीएस-IV परिवर्तन भी कुछ हद तक अप्रत्याशित थे क्योंकि ऑटो कंपनियां रोल-आउट के सटीक विवरण के बारे में अनिश्चित थीं। तीसरा, सुप्रीम कोर्ट ने जुलाई 2018 में बीमा पॉलिसी में बदलाव की घोषणा की जिसके कारण बेलगावी और मैसूरु जैसे कई जिलों में खरीद की सीमा बढ़ गई, अर्थात् जुलाई और सितंबर 2018 के बीच तेज वृद्धि और फिर गिरावट। इस प्रकार सितंबर 2018 में दोपहिया वाहनों की बिक्री में गिरावट को आंशिक रूप से बिक्री के इस भार के लिए जिम्मेदार ठहराया जा सकता है।

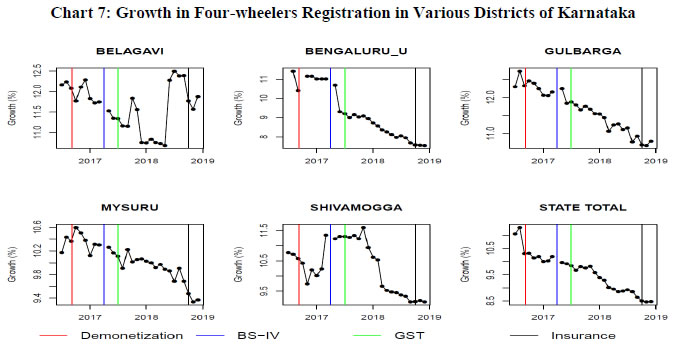

चूंकि बीमा पॉलिसी की घोषणा की अवधि और कच्चे तेल की कीमतें बढ़ने की अवधि एकसामयिक थीं, इसलिए दोनों घटनाओं के प्रभाव को मात्रात्मक रूप से अलग करना मुश्किल है। तथापि, हम इस मुद्दे पर अलग-अलग स्तर पर चार-पहिया वाहनों के विकास पर प्रकाश डाल सकते हैं। कर्नाटक में विभिन्न जिलों के लिए कार की बिक्री चार्ट 7 में दिखाई गई है। हम देख सकते हैं कि पिछले दो वर्षों में दोपहिया वाहनों की तरह चौपहिया वाहनों की बिक्री में व्यापक गिरावट आई है। तथापि, नीतिगत बदलाव के लिए दुपहिया और चार पहिया वाहनों की प्रतिक्रिया में एक अंतर क्रमशः मजबूत बनाम हल्का पाया गया है। यह अंतर संभवतः ऑटोमोबाइल के कुल मूल्य के प्रतिशत के रूप में वृद्धिशील लागत के अंतर से आता है। उदाहरणस्वरूप, बीमा नीति में बदलाव टू व्हीलर सेगमेंट की शुरुआती लागत में 8 से 10 फीसदी तक होता है, जबकि यह फोर-व्हीलर8 के लिए अपेक्षाकृत कम होता है। इस प्रकार, कोई यह कह सकता है कि बीमा नीति में बदलाव ने दोपहिया वाहनों की बिक्री को चार-पहिया वाहनों की तुलना में अपेक्षाकृत अधिक प्रभावित किया है।

अगले खंड में, हम भारत के विभिन्न शहरों में सवारी सेवाओं के शुभारंभ से प्रेरित ऑटोमोबाइल क्षेत्र में एक और बड़े विकास को देखते हैं। यद्यपि यह सरकार द्वारा प्रेरित नीतिगत बदलाव नहीं है, लेकिन ऑटोमोबाइल क्षेत्र के लिए इसके परिणाम महत्वपूर्ण थे।

III.2 सवारी सेवा बाजार में परिपूर्णता

पिछले कुछ वर्षों में ओला और उबर के विस्तार के साथ शहरों में भारत में सवारी सेवाओं में अभूतपूर्व वृद्धि हुई है। इससे कई शहरों में टैक्सी बाजार में विकास और परिपक्वता आई है। इस अवधि के दौरान टैक्सी पंजीकरण में वृद्धि इन सेवाओं के प्रत्यक्ष परिणामों में से एक थी। 2016 से देखी गई टैक्सी पंजीकरण में आंशिक गिरावट के लिए संभवतः इन सेवाओं की परिपक्वता और टैक्सी आपूर्ति की समग्र परिपूर्णता को जिम्मेदार ठहराया जा सकता है। चूंकि कुल चार-पहिया वाहन बाजार में टैक्सी पंजीकरण का लगभग 6 प्रतिशत है, इसलिए पिछले दो वर्षों में कुल चार-पहिया वाहनों की बिक्री में गिरावट के लिए आंशिक रूप से इस कारक को जिम्मेदार ठहराया जा सकता है।

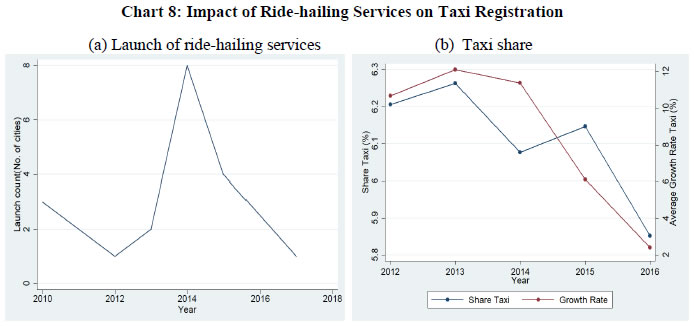

चार्ट 8 ए उन शहरों की संख्या दर्शाता है जिन्होंने 20109 के बाद से सवारी सेवाओं का शुभारंभ देखा। मान लीजिए कि किसी शहर में 2012 में पहली सवारी सेवा शुरू हुई हो,तो हम 2012 को उस शहर में प्रारम्भ के वर्ष के रूप में गिनते हैं। हम देखते हैं कि सवारी सेवाओं का पूरे देश में विस्तार हुआ और 2014 में आठ शहरों में इसकी शुरुआत हुई। यह उन शहरों में टैक्सी पंजीकरण में तेजी से वृद्धि पर था जहां इन सेवाओं की शुरुआत की गई थी। चार्ट 8 बी दर्शाता है कि 2014 तक टैक्सी पंजीकरण में औसत वृद्धि इन शहरों में 10 प्रतिशत से ऊपर थी। तथापि, 2014 के बाद से, टैक्सी पंजीकरण में वृद्धि में गिरावट आई क्योंकि सवारी कंपनियों द्वारा जोड़े गए नए शहरों की संख्या कम थी। यह कुल चार पहिया वाहनों के पंजीकरण में टैक्सियों के हिस्से में भी परिलक्षित होता है, जो कि 6.1 प्रतिशत से ऊपर था फिर 2016 में घटकर 5.8 प्रतिशत रह गया।

कुल चार पहिया वाहन विकास में मंदी में उनके योगदान के लिए हम कुल चार-पहिया वाहनों में टैक्सी के हिस्से (कुल का 6 प्रतिशत) का और टैक्सी पंजीकरण में मंदी का एक साथ उपयोग कर सकते हैं। 2014 से 2016 के बीच टैक्सी पंजीकरण में वृद्धि दर 12 प्रतिशत से घटकर 3 प्रतिशत हो गई। साधारण हिसाब से, हम पाते हैं कि उसी अवधि के दौरान समग्र चौपहिया बाजार में अकेले टैक्सी सेगमेंट ने 54 बीपीएस (चौपहिया वाहनों के पंजीकरण के 6 प्रतिशत शेयर पर 9 प्रतिशत की वृद्धि दर गिरावट) गिरावट में योगदान दिया है।

IV. निष्कर्ष

संपूर्ण सकल घरेलू उत्पाद (जीडीपी) में महत्वपूर्ण भार के कारण ऑटोमोबाइल क्षेत्र भारत के प्रमुख क्षेत्रों में से एक है। इस मेमो में, हम भारत में ऑटो बिक्री वृद्धि को प्रभावित करने वाले विभिन्न कारकों का मूल्यांकन करते हैं और हाल ही में मंदी के लिए एक स्वीकार्य विवरण प्रदान करते हैं। हम पाते हैं कि वृहद स्तर पर, ईंधन मूल्य में परिवर्तन ऑटोमोबाइल बिक्री को नकारात्मक रूप से प्रभावित करता है जबकि क्रेडिट का कोई महत्वपूर्ण प्रभाव नहीं दिखता है। हमारे विश्लेषण के आधार पर, हम पाते हैं कि हाल की मंदी को अपेक्षाकृत उच्च ईंधन की कीमतों से समझा जा सकता है। फर्म-स्तरीय स्टॉक कीमतों के आंकड़ों का उपयोग करते हुए, हम आगे बताते हैं कि ऑटो फर्मों का मूल्यांकन ईंधन की कीमतों की गतिविधियों के विपरीत है। यह प्रमाण ऑटोमोबाइल क्षेत्र के लिए ईंधन मूल्य आंदोलनों के महत्व को दर्शाता है। इसके अलावा, ऑटोमोबाइल पंजीकरण पर सूक्ष्म (माइक्रो) डेटा से प्राप्त साक्ष्य बताते हैं कि वाहन बीमा जैसे नीतिगत परिवर्तन ऑटोमोबाइल क्षेत्र में अल्पकालिक उतार-चढ़ाव को प्रेरित कर सकते हैं। अंत में, हमने दिखाया हैं कि सवारी सेवा सेगमेंट में परिपक्वता ने पिछले कुछ वर्षों में वाहन पंजीकरण में मंदी में भी योगदान दिया है।

संदर्भ

लुडविगसन, एस. (1998)। "द चैनल ऑफ मोनेटरी ट्रांसमिशन तो डिमांड: एविडेंस फ्रम मार्केट फॉर आटोमोबाइल क्रेडिट", जर्नल ऑफ मनी, क्रेडिट एंड बैंकिंग, 30 (3), पीपी 365-383।

नारायणन, जी., और पी. वशिष्ठ (2008)। “डिटर्मिनेंट्स ऑफ कोमपेटिटिवनेस ऑफ द इंडियन ऑटो इंडस्ट्री”, वर्किंग पेपर नंबर 201, इंडियन काउंसिल फॉर रिसर्च ऑन इंटरनेशनल इकोनॉमिक रिलेशंस (आईसीआरआईईआर)। http://icrier.org/pdf/Working%20Paper%20201.pdf. पर उपलब्ध है।

परिशिष्ट

| तालिका A.1: Variables and Sources |

| चर |

स्त्रोत |

नोट्स |

| वाहन बिक्री |

सोसाइटी ऑफ आटोमोबाइल मेनुफ़ेक्चररस एसोसिएशन (एसआईएएम) |

|

| वाहन क्रेडिट (एससीबी) |

रिज़र्व बैंक |

ऋण का क्षेत्रवार विनियोजन (एससीबी) |

| वाहन क्रेडिट (एनबीएफ़सी) |

रिज़र्व बैंक |

तिमाही डाटा, दिसंबर 2018 latest available |

| Fuel Price |

दैनिक पेट्रोल और डीजल मूल्य, इंडियन ऑइल कार्पोरेशन |

हमने 4 महानगरों में मासिक औसत लिया है: दिल्ली, मुंबई, कोलकाता और चेन्नई। |

| तालिका A.2: प्रतिगमन समीकरण में प्रयुक्त विभिन्न क्षेत्रों का नमूना विवरण (2) |

| उप क्षेत्र |

अवलोकन की संख्या |

फ़र्मों की संख्या |

| वाणिज्यिक |

2,295 |

5 |

| दुपहिया |

1,836 |

4 |

| सवारी वाहन |

1,836 |

4 |

| ट्रेक्टर |

918 |

2 |

| अन्य |

122,094 |

265 |

| तालिका ए.3: आश्रित चार: फार्म स्तरीय साप्ताहिक समायोजित रिटर्न |

| |

समायोजित शेयर बाजार रिटर्न |

| |

वाणिज्यिक

(1) |

दुपहिया

(2) |

सवारी

(3) |

ट्रेक्टर

(4) |

वाणिज्यिक

(5) |

दुपहिया

(6) |

सवारी

(7) |

ट्रेक्टर

(8) |

| Δ(crude) |

-0.79***

(0.027) |

-0.23***

(0.026) |

-0.05***

(0.019) |

0.023

(0.05) |

-0.84***

(0.20) |

-0.19

(0.19) |

-0.10

(0.13) |

0.41

(0.36) |

| L.Δ(crude) |

|

|

|

|

0.04

(0.20) |

-0.04

(0.19) |

0.04

(0.13) |

-0.39

(0.36) |

| Firm FE |

Y |

Y |

Y |

Y |

Y |

Y |

Y |

Y |

| Week FE |

Y |

Y |

Y |

Y |

Y |

Y |

Y |

Y |

| N Obs. |

2035 |

1628 |

1628 |

814 |

2030 |

1624 |

1624 |

812 |

| R^2 |

0.34 |

0.20 |

0.25 |

0.00 |

0.34 |

0.20 |

0.25 |

0.01 |

|