07 दिसंबर 2016

पांचवा द्विमासिक मौद्रिक नीति वक्तव्य, 2016-17

मौद्रिक नीति समिति (एमपीसी), भारतीय रिज़र्व बैंक का संकल्प

मौद्रिक नीति समिति (एमपीसी) ने आज आयोजित अपनी बैठक में वर्तमान और उभरती समष्टि आर्थिक स्थिति के आकलन के आधार पर निर्णय लिया है कि:

- चलनिधि समायोजन सुविधा (एलएएफ) के नीति रेपो दर 6.25 प्रतिशत पर अपरिवर्तित रखी जाए।

परिणामस्वरूप, चलनिधि समायोजना सुविधा (एलएएफ) के अंतर्गत प्रतिवर्ती रेपो दर 5.75 प्रतिशत और सीमांत स्थायी सुविधा (एमएसएफ) दर तथा बैंक दर 6.75 पर अपरिवर्तित रहेंगी।

एमपीसी का निर्णय मौद्रिक नीति के उदार रुख के अनुरूप है जो वृद्धि को सहारा देते हुए वर्ष 2016-17 की चौथी तिमाही में उपभोक्ता मूल्य सूचकांक (सीपीआई) मुद्रास्फीति का 5 प्रतिशत का उद्देश्य हासिल करने और +/- 2 प्रतिशत के बैंड के अंदर 4 प्रतिशत के मध्यावधि लक्ष्य के अनुरूप है। इस निर्णय को रेखांकित करने वाले मुख्य विचारों को नीचे वक्तव्य में दिया गया है।

आकलन

2. वर्ष 2016 की पहली छमाही में कमजोरी के बाद वैश्विक वृद्धि ने दूसरी छमाही में गति पकड़ी। अमेरिका में स्थिति के उल्टा होने से उन्नत अर्थव्यवस्थाओं (एई) में गतिविधि में झिझक के साथ सुधार हुआ। उभरती बाजार अर्थव्यवस्थाओं (ईएमई) में वृद्धि नरम रही किंतु चीन में नीतिगत प्रोत्साहन और बड़े पण्य-वस्तु निर्यातकों में दबाव के कुछ सहज होने से गति में मजबूती आई। विश्व व्यापार गर्त से बाहर आना शुरू हो रहा है जो जुलाई-अगस्त में निम्न स्तर पर पहुंच गया था और स्थिर होने का संकेत दिखा रहा है। कुछ उन्नत अर्थव्यवस्थाओँ में मुद्रास्फीति बढ़ गई है, हालांकि यह लक्ष्य से नीचे ही है और कई उभरती बाजार अर्थव्यवस्थाओं में सहज हो रही है। अमेरिका, जापान और चीन में प्रत्यवस्फीति (रिफ्लेशनरी) राजकोषीय नीतियों की संभावनाओं और मंदी के समय में उभरती बाजार अर्थव्यवस्थाओं पर नीचे की ओर दबावों के कम होने की गति यूरो क्षेत्र और यूके में वर्तमान में व्याप्त राजनीतिक जोखिमों से धीमी हो गई है, इन जोखिमों से भौगोलिक-राजनीतिक जोखिम उत्पन्न हो रहे हैं और वित्तीय बाजार अस्थिरता छायी हुई है।

3. अंतरराष्ट्रीय वित्तीय बाजार पर अमेरिका के राष्ट्रपति चुनाव और आगामी आंकड़ों के परिणाम का बहुत अधिक प्रभाव पड़ा जिन्होंने फेडरल रिज़र्व द्वारा कड़ा मौद्रिक रुख अपनाने की संभावना बढ़ा दी। चूंकि अस्थिरता के झटकों से अमेरिकी इक्विटी में जोखिम मुक्त उछाल बढ़ गया और स्थायी आय बाजारों से जोखिम भरी हड़बड़ी ने उभरती बाजार अर्थव्यवस्थाओं से पूंजीगत प्रवाह बाहर कर दिया, इससे मुद्रा का मूल्य कम हो रहा है और इक्विटी बाजार अपने हाल के न्यूनतम स्तर पर पहुंच गए हालांकि बॉन्ड प्रतिफल अमेरिकी प्रतिफलों के साथ मिलकर सख्त हो गए। चुनाव के परिणामों के बाद अक्टूबर के उत्तरार्द्ध से अमेरिकी डॉलर में वृद्धि तेज हो गई और विश्वभर की मुद्राओं में काफी मूल्यह्रास शुरू हो गया। अमेरिकी चुनाव के परिणामों के मद्देनजर मांग संभावना में सुधार होने से नवंबर के मध्य से सभी जगह स्वर्ण को छोड़कर पण्य–वस्तुओं की कीमतें बढ़ गई, स्वर्ण की सुरक्षित आश्रय वाली चमक मजबूत अमेरिकी डॉलर में गुम हो गई। उत्पादन कम करने के ओपेक के निर्णय के बाद कच्चे तेल की कीमतें बढ़ गई।

4. घरेलू मोर्चे पर, औद्योगिक गतिविधि में अपेक्षा से अधिक मंदी के कारण वर्ष 2016-17 की दूसरी तिमाही में जीवीए की वृद्धि अनुमान की अपेक्षा ज्यादा कम रही। कमजोर मांग स्थिति और निगमों की लाभप्रदता को कम करने वाली इनपुट लागतों के बढ़ने के साथ विनिर्माण क्रमिक रूप से और वार्षिक आधार, दोनों पर कम हआ। सकल स्थायी पूंजी निर्माण लगातार तीसरी तिमाही में कम हुआ। हालांकि, सरकार का अंतिम उपभोग व्यय क्रमिक रूप से कम हुआ, फिर भी इससे निजी अंतिम उपभोग व्यय में सहायता मिली जो कुल मांग का आधार है। समग्र मांग की तुलना में निवल निर्यात का योगदान सकारात्मक रहा किंतु यह निर्यात की तुलना में आयात में तेज कमी के कारण

5. तीसरी तिमाही पर बात करते हुए, समिति ने महसूस किया कि विनिर्दिष्ट बैंक नोटों (एसबीएन) के वापस लेने से अभी भी प्रकट प्रभावों द्वारा किए गए आकलन पर बादल छाए हुए हैं। प्रमुख फसलों में रबी की बुआई के अंतर्गत रकबे में स्थिर विस्तार होने से पिछले वर्ष की तुलना में दूसरी तिमाही में कृषि का मजबूत निष्पादन होना चाहिए। इसके विपरीत, औद्योगिक गतिविधि कमजोर बनी हुई है। औद्योगिक उत्पादन सूचकांक (आईआईपी) में मुख्य उद्योगों में, कोयले के उत्पादन में मंद मांग के कारण अक्टूबर में कमी आई जबकि कच्चे तेल और प्राकृतिक गैस के उत्पादन में संरचनागत बाधाओं के बाध्यकारी प्रतिबंध के कारण कमी आई। सीमेंट, उर्वरकों और विद्युत के उत्पादन में गिरावट जारी रही, जो आधारभूत आर्थिक गतिविधि में सुस्ती दर्शाती है। दूसरी तरफ, प्रतिकारी शुल्कों के लागू होने से इस्पात के उत्पादन में निरंतर विस्तार दर्ज किया गया है। निर्यात में वृद्धि और क्षमता संवर्धन के सहारे रिफानरी उत्पादन में बढ़ोतरी हुई। विनिर्दिष्ट बैंक नोटों (एसबीएन) के वापस लेने से मजदूरी और इनपुटों की खरीद के भुगतान में विलंब के कारण नवंबर-दिसंबर में औद्योगिक गतिविधि के कुछ हिस्से पर कुछ समय के लिए अड़चन आ सकती है, हालांकि पूरा आकलन करना बाकी है। सेवा क्षेत्र में, मिश्रित संभावना है जिसमें निर्माण, व्यापार, परिवहन, होटल और संचार पर एसबीएन का अस्थायी प्रभाव पड़ा है जबकि लोक प्रशासन, रक्षा और अन्य सेवाएं 7वें केंद्रीय वेतन आयोग (सीपीसी) अवार्ड और वन रैंक वन पेंशन से उत्साहित हैं। वित्तीय सेवाओं द्वारा जीवीए में छोटी लागत की जमाराशियों के बड़े अंतर्वाह से लघुकालिक प्रोत्साहन मिलने की संभावना है।

6. सब्ज़ियों की प्रत्याशित से अधिक तेज़ अपस्फीति के परिणामस्वरूप हेडलाइन उपभोक्ता मूल्य सूचकांक द्वारा आकलित खुदरा मुद्रास्फीति लगातार तीसरे माह अक्तूबर में अपेक्षा से अधिक कम हो गई है। तथापि इस कमतर मात्रा के बावजूद विभिन्न स्तरों पर माह-दर-माह मूल्य बढ़ने के कारण इसकी गति में एक उछाल आया। अनाज, दलहन तथा प्रसंस्कृत खाद्य पदार्थों की बढ़ी कीमतों के साथ चीनी तथा प्रोटीनयुक्त उत्पादों की अभी भी ऊंची कीमतों से खाद्य पदार्थों की कीमतों की गति में उछाल आया जिसने सुदृढ़ अनुकूल आधार प्रभाव से खाद्य पदार्थों की मुद्रास्फीति में आई नरमी को आंशिक रूप से बराबर कर दिया। एल.पी.जी. के मूल्यों में वार्षिक अधार पर हुई गिरावटों के कारण और एक माह पहले बिजली की कीमतों में गिरावट के कारण ईंधन की श्रेणी में कमी आई है। खाद्य पदार्थों तथा ईंधन को छोड़कर मुद्रास्फीति निरंतर जारी है। हालांकि आवासीय तथा व्यक्तिगत देखभाल से संबंधित मुद्रास्फीति अत्यल्प कम हुई है, शिक्षा, चिकित्सा और स्वास्थ्य सेवाओं और परिवहन तथा संचार में मुद्रास्फीति की निरंतर तेजी ने इस श्रेणी की मुद्रास्फीति में स्थिरता प्रदान की है।

7. तीसरी तिमाही में अब तक चलनिधि स्थिति में भारी परिवर्तन हुए हैं। अक्तूबर में तथा नवंबर के शुरुआत में अधिशेष की स्थिति पर 9 नवंबर से विनिर्दिष्ट बैंक नोटों को वापस लेने के कारण प्रतिकूल प्रभाव पड़ा। दिनांक 2 दिसंबर तक प्रचलन में मुद्रा में ₹7.4 ट्रिलियन की गिरावट आई। उसके बाद नोट बदलने से और बैंकिंग प्रणाली में जमा की तेज़ बढ़त से अतिरिक्त आरक्षित निधि में भारी वृद्धि हुई। रिज़र्व बैंक ने ओवरनाइट से लेकर 90 दिनों तक की व्यापक अवधियों की परिवर्तनीय दर प्रतिवर्ती रेपो की नीलामियों के माध्यम से अपने चलनिधि परिचालन में वृद्धि की जिसमें ₹5.2 ट्रिलियन (निवल) चलनिधि को कम किया गया। रिज़र्व बैंक ने सरकार द्वारा जारी तेल बांडों को एलएएफ के अंतर्गत पात्र प्रतिभूति की अनुमति दी। प्रणाली से अतिरिक्त चलनिधि के निकास के लिए अस्थाई उपाय के रूप में 16 सितंबर 2016 से 11 नवंबर 2016 के बीच निवल मांग तथा मियादी देयता (एन.डी.टी.एल) में वृद्धि पर 26 नवंबर को प्रारंभ पखवाडे से 100 प्रतिशत वृद्धिशील सी.आर.आर. लागू की गई। दिनांक 28 नवंबर से चलनिधि के अवशोषण में गिरावट आई और रिज़र्व बैंक ने 28 नवंबर को ₹3.3 ट्रिलियन के परिवर्तनीय दर प्रतिवर्ती नीलामी की। जैसा कि अपेक्षित था, इसके बाद मुद्रा बाज़ार संकुचित हो गए और भारित औसत कॉल दर का 30 नवंबर की नीति रेपो दर के स्तर तक आने से पहले उस दिन एलएएफ कोरिडॉर की उच्चतम सीमा के निकट कारोबार किया गया। प्रणाली की अन्य सभी दरें इसके सहयोग में बढ़ने लगी और सावधि प्रीमियमों में धीरे-धीरे सुधार हुआ। इस घटना से सक्रिय चलनिधि प्रबंधन ने डब्ल्यू.ए.सी.आर को स्थिर दर प्रतिवर्ती रेपो दर तक गिरने से रोका जो कि एल.ए.एफ. कॉरिडॉर की निचली सीमा है। बाज़ार स्थिरता योजना (एम.एस.एस.) के अंतर्गत प्रतिभूति की सीमा में 29 नवंबर को ₹0.3 ट्रिलियन से ₹6 ट्रिलियन वृद्धि के कारण चलनिधि प्रबंधन को सहारा मिला। एम.एस.एस. के अंतर्गत 06 दिसंबर 2016 को ₹1.4 ट्रिलियन के लिए नकद प्रबंधन बिल का तीन बार निर्गम हुआ।

8. बाहरी क्षेत्र में, भारत का उत्पाद निर्यात सितंबर तथा अक्तूबर में बढ़ा। दोनों पी.ओ.एल तथा गैर-पी.ओ.एल आयातों की मदद से सकारात्मक स्थिति में वापसी हुई। 22 महीनों की लंबी गिरावट के बाद, सोने के आयात की मात्रा में तीव्र वृद्धि तथा पी.ओ.एल आयात के लिए बढ़े हुए भुगतान के बाद अक्तूबर में आयात में वृद्धि हुई। गैर-तेल गैर-स्वर्ण आयात में वृद्धि ने भी सात माह के अंतराल के बाद सकारात्मक मोड़ लिया। अप्रैल-अक्तूबर की अवधि के लिए उत्पाद व्यापार घाटा गत वर्ष की तुलना में अपने स्तर से 25 बिलियन यू.एस. डॉलर कम रहा। तदनुसार प्रेषणों में कुछ हानि और सॉफ्टवेयर निर्यात के अदृश्य मदों में होने के बावजूद चालू खाता घाटा मंदा रहने की संभावना है। निवल विदेशी प्रत्यक्ष निवेश समुचित रूप से मजबूत रहा जिसमें से आधे से अधिक विनिर्माण, संचार तथा वित्तीय सेवाओं को गया। इसके विपरीत, ऋण और इक्विटी बाजारों से अक्टूबर-नवंबर में 7.3 बिलियन का पोर्टफोलियो निवेश बहिर्वाह हुआ जैसा समान ईएमईजी में हुआ है, जो यू.एस. राष्ट्रपति चुनावों के परिणाम से सक्रिय स्वदेशी झुकाव और यू.एस. की मौद्रिक नीति के कड़े होने की निकट निश्चितता दर्शाता है। दिनांक 02 दिसंबर 2016 को विदेशी मुद्रा की आरक्षित निधि का स्तर 364 बिलियन यू.एस. डॉलर रहा।

संभावना

9. समिति ने कई वस्तुओं में कीमतों की बढ़त को नोट किया जो अक्तूबर के दौरान आधार प्रभाव पर मुद्रास्फीति कम होने के कारण प्रभावित हुईं। कतिपय आपूर्ति कमियों के बावजूद एस.बी.एन. के वापस ले लेने के कारण नवंबर में मांग के आकस्मिक संकुचन दिसंबर के लिए उपलब्ध होने वाले आकलित विकारी खाद्य की कीमतों में गिरावट लाएगा। दूसरी ओर, गेहूँ, चना तथा चीनी की कीमतें बढ़ रही हैं। जबकि खाद्य तथा ईंधन को छोड़कर सी.पी.आई. में उत्पाद तथा सेवाओं पर विवेकपूर्ण व्यय –जिसमें सी.पी.आई. बास्केट का 16 प्रतिशत शामिल है- को नकद की सीमित पहुँच से प्रभावित किया जा सकता था, इन वस्तुओं की कीमत इन अस्थाई प्रभावों को बदल सकती है क्योंकि सामान्यत: इन्हें पूर्व नियोजित चक्रों के अनुसार संशोधित किया जाता है। आवास, ईंधन तथा बिजली, स्वास्थ्य, परिवहन तथा संचार, पान, तंबाखू और मादक वस्तुओं, और शिक्षा की कीमतें-एक साथ मिलाकर सी.पी.आई. बास्केट का 38 प्रतिशत हैं - मुख्यत: अप्रभावित रहेंगी। इसके अलावा संभावना है कि दिसंबर और फरवरी में आधार प्रभाव परिवर्तित होगा और प्रतिकूल हो जाएगा। यदि कमियों के कारण सामान्य शीत ऋतु का अनुकूलन नहीं होता है तो खाद्य पदार्थों की मुद्रास्फीति का दबाव वापस आ सकता है। इसके अलावा, खाद्य पदार्थों तथा ईंधन को छोड़कर सी.पी.आई. मुद्रास्फीति गिरावटी प्रवर्तनों के प्रति प्रतिरोधी ही रहा है और मुद्रास्फीति के शीर्ष के लिए सीमा निर्धारित कर सकता है। उत्पादन कम करने के ओपेक करार के साथ आने वाले महीनों में कच्चे तेल की कीमत बढ़ सकती है। वैश्विक गतिविधियों, विशेषकर यू.एस. मौद्रिक एवं राजस्व नीति के भावी रवैये में वित्तीय बाज़ारों का प्रभावित होना, विदेशी विनिमय दर को अस्थिरता प्रदान करा सकती है जिससे मुद्रास्फिति को बल मिल सकता है। एस.बी.एन वापस ले लेने के कारण तिसरी तिमाही में मुद्रास्फिति में 10-15 आधार अंक संभावित अस्थाई गिरावट हो सकती है। इन मदों को ध्यान में रखते हुए, 2016-17 के तिमाही 4 में शीर्ष मुद्रास्फीति 5 प्रतिशत संभावित है जिसमें जोखिम ऊपर की ओर हैं मगर अक्तूबर की मौद्रिक समीक्षा से कम हैं। सातवें सी.पी.सी. अवार्ड के आवास भत्ते का आकलन, लंबित कार्यान्वयन का पूर्ण प्रभाव अभी बाकी है और मुद्रास्फीति कार्यप्रणाली की बेसलाइन में इसका आकलन नहीं किया गया है (चार्ट 1)।

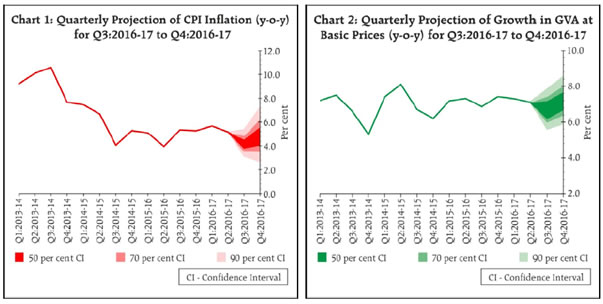

10. 2016-17 के लिए जीवीए वृद्धि का आउटलुक दूसरी तिमाही में 50 आधार अंक गति की अप्रत्याशित कमी और एसबीएन की वापसी, जो अभी भी बाहर बनी हुई हैं के प्रभाव से अनिश्चित बदल गया है। निकट भविष्य में नकारात्मक जोखिम दो प्रमुख चैनलों के माध्यम से आ सकते हैं: (ए) नकदी गहन क्षेत्रों में जैसे कि खुदरा व्यापार, होटल और रेस्तरां और परिवहन, और असंगठित क्षेत्र में आर्थिक गतिविधियों में कम अवरोधों; (बी) प्रतिकूल धन प्रभाव के साथ जुड़े कुल मांग दवाब। पहले चैनल का प्रभाव बहरहाल, और अर्थव्यवस्था में नए नोटों के संचलन और गैर नकद भुगतान आधारित लिखतों का अधिक से अधिक उपयोग से प्रगतिशील वृद्धि, जबकि दूसरे चैनल के प्रभाव का सीमित होने की संभावना है। अक्तूबर 2016 में, एच 2 में जीवीए वृद्धि 7.7 प्रतिशत और पूरे वर्ष के लिए 7.6 प्रतिशत अनुमानित की गई थी। तीसरी तिमाही में वृद्धि की में अपेक्षित हानि को शामिल करते हुए और उच्च कृषि उत्पादन और 7वें सीपीसी फैसले के कार्यान्वयन से खपत मांग को बढ़ावा देने के साथ-साथ चौथी तिमाही में ढलते प्रभाव के कारण, 2016-17 के लिए जीवीए वृद्धि 7.6 प्रतिशत से 7.1 प्रतिशत तक नीचे परिशोधित की गई, समान रूप से संतुलित जोखिम (चार्ट 2) के साथ।

11. चलनिधि प्रबंधन ढांचे को अप्रैल में परिष्कृत किया गया जिसका उद्देश्य नियमित सुविधाओं के माध्यम से अल्पकालिक चलनिधि जरूरतों, उत्कृष्ट ट्यूनिंग संचालन के माध्यम से अवरोधी और मौसमी बेमेल और सकल विदेशी आस्तियों और सकल घरेलू आस्तियों के नियमन द्वारा वृद्धि को सुविधाजनक बनाने के लिए और अधिक टिकाऊ चलनिधि की आवश्यकता को पूरा करना है। रिजर्व बैंक ने इस ढांचे के साथ चलनिधि प्रबंधन को संचालित किया, उत्तरोत्तर पूर्व चलनिधि स्थिति के स्तर को तटस्थता के समीप पहुंचाया। तीसरी तिमाही में नवंबर के पहले तक, चलनिधि की स्थिति हल्के अधिशेष मोड में बनी रही। रिजर्व बैंक ने वित्त वर्ष के दौरान ओएमओ खरीद के माध्यम से अब तक ₹1.1 ट्रिलियन की चलनिधि डाली, जिसमें अक्टूबर में ₹100 बिलियन की ओएमओ खरीद नीलामी भी शामिल है।हालांकि एसबीएन के प्रतिस्थापन ने बड़ी अधिशेष चलनिधि को इकठ्टा किया है जिसके लिए असाधारण संचालन की आवश्यकता है, इसे अस्थायी रूप से देखें जाने की जरूरत है। रिजर्व बैंक अप्रैल में बनाए गए संशोधित ढांचे के उद्देश्यों की प्राप्ति के लिए चलनिधि संचालन का आयोजन करने के लिए प्रतिबद्ध है ताकि अधिशेष चलनिधि के दबाव कम होने पर सिस्टम के स्तर में तटस्थता की स्थिति तक चलनिधि को बहाल रखा जा सके।

12. समिति के विचार में, यह द्विमासिक समीक्षा बढ़ी अनिश्चितता की पृष्ठभूमि में बनाई गयी है। वैश्विक स्तर पर, अमेरिका में मौद्रिक नीति के आसन्न कसाव से वित्तीय बाजारों में भारी उतार-चढ़ाव की स्थिति ट्रिगर हो सकती है, जिसमें बड़े फैलाव की संभावना है जिसका ईएमई पर व्यापक आर्थिक प्रभाव पड़ सकता है। जबकि भारत में,मुद्रा प्रतिस्थापन की लहर से आपूर्ति अवरोधों के कारण इस साल वृद्धि दर नीचे आ सकती है। उनके पूर्ण प्रभाव और उनकी दृढ़ता -अल्पकालिक घटनाएं जो मौद्रिक नीति के रुख की स्थापना के संबंध में आउटलुक अनुपातहीन वारंट सतर्कता को प्रभावित करती है को पहचानने से पहले अधिक जानकारी और अनुभव का विश्लेषण करना महत्वपूर्ण है। व्यापक उम्मीद के अनुसार यदि प्रभाव क्षणिक है,तो वृद्धि में मजबूती से पलटाव होना चाहिए। मुद्रास्फीति की ओर मुड़ते हुए, सब्जियों के अलावा अन्य खाद्य पदार्थों की कीमतों में मजबूती दिख रही है और इसमें गति आ रही है। हाल की घटनाओं का एक चिंताजनक विषय खाद्य और ईंधन को छोड़कर मुद्रास्फीति में कड़ी गिरावट है जो हेडलाईन में भविष्य की निचली गतिविधियों के लिए एक प्रतिरोध स्तर सेट कर सकता है। इसके अलावा, कच्चे तेल की कीमतों में उतार-चढ़ाव और वित्तीय बाजार अशांति में वृद्धि 2016-17 की चौथी तिमाही के मुद्रास्फीति लक्ष्य को कुछ जोखिम में डाल सकता। अंतर्निहित मुद्रास्फीति के इन संकेतकों को देखते हुए, इसे अस्थायी माध्यम के रूप है परंतु मौद्रिक नीति के रुख को बनाते समय एसबीएन की वापसी के अस्पष्ट प्रयास में देखना उपयुक्त है। इसलिए, इसके संतुलन के लिए, इंतजार करना और यह देखना आवश्यक है कि कैसे यह कारक आउटलुक पर प्रभाव डालता है और उससे टकराता है। तदनुसार, इस समीक्षा में नीति रेपो दर को रोक कर रखा गया है,जबकि एक उदार नीति के रुख को बनाए रखा गया है।

13. मौद्रिक नीति निर्णय के पक्ष में छह सदस्यों ने मतदान किया। एमपीसी की बैठक का कार्यवृत्त 21 दिसंबर 2016 को प्रकाशित किया जाएगा। एमपीसी की अगली बैठक 7 और 8 फरवरी 2017 को होनी निर्धारित है और उसके संकल्प को 8 फरवरी 2017 को रिजर्व बैंक की वेबसाइट पर डाला जाएगा।

अजीत प्रसाद

सहायक परामर्शदाता

प्रेस प्रकाशनी : 2016-2017/1442 |