22 जून 2022

मौद्रिक नीति समिति की 6 से 8 जून 2022 के दौरान हुई बैठक का कार्यवृत्त

[भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडएल के अंतर्गत]

भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45जेडबी के तहत गठित मौद्रिक नीति समिति (एमपीसी) की छतीसवीं बैठक 6 से 8 जून 2022 के दौरान आयोजित की गई थी।

2. बैठक में सभी सदस्य – डॉ. शशांक भिड़े, माननीय वरिष्ठ सलाहकार, नेशनल काउंसिल फॉर अप्लाइड इकोनॉमिक रिसर्च, दिल्ली; डॉ. आशिमा गोयल, अवकाश प्राप्त प्रोफेसर, इंदिरा गांधी इंस्टीट्यूट ऑफ डेवलपमेंट रिसर्च, मुंबई; प्रो. जयंत आर. वर्मा, प्रोफेसर, भारतीय प्रबंध संस्थान, अहमदाबाद; डॉ. राजीव रंजन, कार्यपालक निदेशक (भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडबी (2) (सी) के अंतर्गत केंद्रीय बोर्ड द्वारा नामित रिज़र्व बैंक के अधिकारी); डॉ. माइकल देवब्रत पात्र, मौद्रिक नीति के प्रभारी उप गवर्नर उपस्थित रहें और इसकी अध्यक्षता श्री शक्तिकान्त दास, गवर्नर द्वारा की गई।

3. भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडएल के अनुसार, रिज़र्व बैंक मौद्रिक नीति समिति की प्रत्येक बैठक के चौदहवें दिन इस बैठक की कार्यवाहियों का कार्यवृत्त प्रकाशित करेगा जिसमें निम्नलिखित शामिल होगा:

-

मौद्रिक नीति समिति की बैठक में अपनाया गया संकल्प;

-

उपर्युक्त बैठक में अपनाए गए संकल्प पर मौद्रिक नीति के प्रत्येक सदस्य को प्रदान किया गया वोट; और

-

उक्त बैठक में अपनाए गए संकल्प पर धारा 45ज़ेडआई की उप-धारा (11) के अंतर्गत मौद्रिक नीति समिति के प्रत्येक सदस्य का वक्तव्य।

4. एमपीसी ने रिज़र्व बैंक द्वारा उपभोक्ता विश्वास, परिवारों की मुद्रास्फीति प्रत्याशा, कॉर्पोरेट क्षेत्र के प्रदर्शन, ऋण की स्थिति, औद्योगिक, सेवाओं और आधारभूत संरचना क्षेत्रों के लिए संभावनाएं और पेशेवर पूर्वानुमानों के अनुमानों का आकलन करने के लिए किए गए सर्वेक्षणों की समीक्षा की। एमपीसी ने इन संभावनाओं के विभिन्न जोखिमों के इर्द-गिर्द स्टाफ के समष्टि आर्थिक अनुमानों और वैकल्पिक परिदृश्यों की विस्तृत रूप से भी समीक्षा की। उपर्युक्त पर और मौद्रिक नीति के रुख पर व्यापक चर्चा करने के बाद एमपीसी ने संकल्प अपनाया जिसे नीचे प्रस्तुत किया गया है।

संकल्प

5. वर्तमान और उभरती समष्टि आर्थिक परिस्थिति का आकलन करने के आधार पर मौद्रिक नीति समिति (एमपीसी) ने आज (8 जून 2022) अपनी बैठक में यह निर्णय लिया है कि :

परिणामस्वरूप, स्थायी जमा सुविधा (एसडीएफ) दर 4.65 प्रतिशत और सीमांत स्थायी सुविधा (एमएसएफ) दर और बैंक दर 5.15 प्रतिशत हो गई है।

ये निर्णय, संवृद्धि को सहारा प्रदान करते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) मुद्रास्फीति को +/- 2 प्रतिशत के दायरे में रखते हुए 4 प्रतिशत का मध्यावधि लक्ष्य हासिल करने के अनुरूप है।

इस निर्णय में अंतर्निहित मुख्य विचार नीचे दिए गए विवरण में व्यक्त की गई हैं

आकलन

वैश्विक अर्थव्यवस्था

6. मई 2022 में एमपीसी की बैठक के बाद से वैश्विक अर्थव्यवस्था, एकाधिक दशकीय उच्च मुद्रास्फीति और धीमी संवृद्धि, जारी भू-राजनीतिक तनाव और प्रतिबंधों, कच्चे तेल और अन्य वस्तुओं की ऊंची कीमतों और कोविड-19 से संबंधित आपूर्ति शृंखला बाधाओं से जूझ रही है। बढ़ती मुद्रास्फीतिजनित मंदी की चिंताओं के बीच वैश्विक वित्तीय बाजारों में उथल-पुथल मची हुई है, जिससे वैश्विक वित्तीय स्थितियाँ सख्त हो गई हैं और संवृद्धि की संभावना और वित्तीय स्थिरता के लिए जोखिम उत्पन्न हो गए हैं।

घरेलू अर्थव्यवस्था

7. 1 मई 2022 को राष्ट्रीय सांख्यिकी कार्यालय (एनएसओ) द्वारा जारी अनंतिम अनुमानों के अनुसार, 2021-22 में भारत के वास्तविक सकल घरेलू उत्पाद (जीडीपी) की वृद्धि 8.7 प्रतिशत थी। यह महामारी-पूर्व स्तर (2019-20) से 1.5 प्रतिशत अधिक है। 2021-22 की चौथी तिमाही में, वास्तविक सकल घरेलू उत्पाद की वृद्धि तीसरी तिमाही के 5.4 प्रतिशत से घटकर 4.1 प्रतिशत हो गई, जो मुख्य रूप से ओमिक्रोन लहर के परिणामस्वरूप निजी खपत में कमजोरी के कारण नीचे आ गई।

8. अप्रैल-मई 2022 के लिए उपलब्ध जानकारी, आर्थिक गतिविधि में सुधार के व्यापक होने का संकेत देती है। शहरी मांग में सुधार हो रहा है और ग्रामीण मांग में धीरे-धीरे सुधार हो रहा है। वस्तु निर्यात ने मई के दौरान लगातार पंद्रहवें महीने दोहरे अंकों में मजबूत वृद्धि दर्ज की, जबकि गैर-तेल गैर-स्वर्ण के आयात, घरेलू मांग में सुधार की ओर इशारा करते हुए बेहतर गति से विस्तार करना जारी रखा।

9. कुल मिलाकर निभाव को क्रमिक रूप से वापस लेने की नीति के अनुरूप, एलएएफ के तहत औसत दैनिक अवशोषण 8 अप्रैल - 3 मई 2022 के दौरान ₹7.4 लाख करोड़ से कम होकर 4 मई - 31 मई के दौरान ₹5.5 लाख करोड़ होने के कारण प्रणालीगत चलनिधि बृहद अधिशेष में बनी हुई है। 20 मई 2022 तक वाणिज्यिक बैंकों से मुद्रा आपूर्ति (एम3) और बैंक ऋण (वर्ष-दर-वर्ष) में क्रमशः 8.8 प्रतिशत और 12.1 प्रतिशत की वृद्धि हुई। 27 मई 2022 तक भारत का विदेशी मुद्रा भंडार 601.4 बिलियन अमेरिकी डॉलर था।

10. सीपीआई हेडलाइन मुद्रास्फीति मार्च 2022 में 7.0 प्रतिशत से बढ़कर अप्रैल 2022 में 7.8 प्रतिशत हो गई, जो इसके सभी प्रमुख घटकों में वैविध्यपूर्ण वृद्धि को दर्शाती है। अनाज, दूध, फल, सब्जियां, मसाले और तैयार भोजन के कारण खाद्य मुद्रास्फीति दबाव बढ़ा। ईंधन मुद्रास्फीति एलपीजी और केरोसिन की कीमतों में वृद्धि से प्रेरित थी। मूल मुद्रास्फीति (अर्थात्, खाद्य और ईंधन को छोड़कर सीपीआई) परिवहन और संचार उप-समूह के प्रभुत्व वाले लगभग सभी घटकों में सख्त हो गई।

संभावना

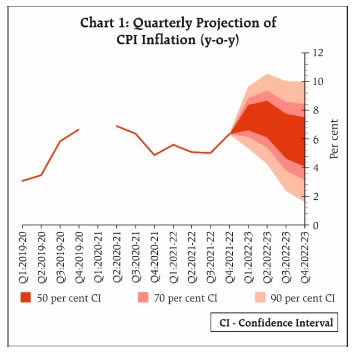

11. तनावपूर्ण वैश्विक भू-राजनीतिक स्थिति और इसके परिणामस्वरूप बढ़ी हुई कमोडिटी की कीमतें, घरेलू मुद्रास्फीति की संभावना के लिए काफी अनिश्चितता प्रदान करती हैं। गेहूं के निर्यात पर प्रतिबंध से घरेलू आपूर्ति में सुधार होना चाहिए, लेकिन गर्मी की लहर (हिट वेव) के कारण रबी उत्पादन में कमी एक ऑफ्सेट जोखिम हो सकता है। सामान्य दक्षिण-पश्चिम मानसून का पूर्वानुमान खरीफ कृषि उत्पादन और खाद्य मूल्य संभावना के लिए शुभ संकेत है। प्रमुख आपूर्तिकर्ता द्वारा निर्यात प्रतिबंध हटाने के कारण हाल ही में कुछ सुधारों के बावजूद, प्रतिकूल वैश्विक आपूर्ति स्थितियों पर खाद्य तेल की कीमतें दबाव में बनी रही। उत्पाद शुल्क में हाल ही में हुए कटौती के परिणामस्वरूप, पेट्रोलियम उत्पादों की घरेलू खुदरा कीमतों में कमी आई है। हालांकि, घरेलू पंप कीमतों में अतिरिक्त प्रभाव अंतरण के जोखिम के साथ अंतरराष्ट्रीय कच्चे तेल की कीमतें उच्च बनी हुई हैं। बिजली की कीमतों में संशोधन से ऊर्ध्वगामी जोखिम भी है। रिज़र्व बैंक के सर्वेक्षणों में शामिल विनिर्माण, सेवा और अवसंरचना क्षेत्र की फर्मों के शुरुआती परिणामों से, आगे चलकर इनपुट और आउटपुट मूल्य दबावों की उम्मीद है। इन कारकों को ध्यान में रखते हुए और 2022 में एक सामान्य मानसून और कच्चे तेल की औसत कीमत (भारतीय बास्केट) 105 अमेरिकी डॉलर प्रति बैरल की धारणा पर, मुद्रास्फीति अब 2022-23 में 6.7 प्रतिशत पर अनुमानित है, जो कि जोखिमों को समान रूप से संतुलित करते हुए पहली तिमाही में 7.5 प्रतिशत; दूसरी तिमाही में 7.4 प्रतिशत; तीसरी तिमाही में 6.2 प्रतिशत; और चौथी तिमाही में 5.8 प्रतिशत रहने की उम्मीद है (चार्ट 1)।

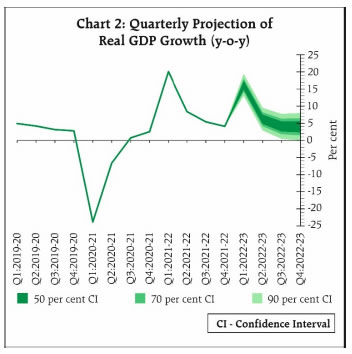

12. घरेलू आर्थिक गतिविधियों में सुधार को बल मिल रहा है। सामान्य दक्षिण-पश्चिम मानसून की संभावना और कृषि संभावनाओं में अपेक्षित सुधार से ग्रामीण खपत को लाभ होना चाहिए। आगे चलकर, संपर्क-गहन सेवाओं में सकारात्मक प्रतिक्रिया से शहरी खपत में तेजी आने की संभावना है। क्षमता उपयोग में सुधार, सरकार द्वारा पूंजीगत व्यय को बढ़ावा देने और बैंक ऋण को मजबूत करने से निवेश गतिविधि को समर्थन मिलने की उम्मीद है। माल और सेवाओं के निर्यात की वृद्धि हाल की उछाल को बनाए रख सकते हैं। तथापि, लंबे समय से चल रहे भू-राजनीतिक तनावों के स्पीलोवर, कोमोडिटी की उच्च कीमतों, आपूर्ति की निरंतर बाधाओं और वैश्विक वित्तीय स्थितियों की सख्ती से संभावना पर असर पड़ता है। इन कारकों को ध्यान में रखते हुए, 2022-23 के लिए वास्तविक जीडीपी संवृद्धि के अनुमान को 7.2 प्रतिशत पर बरकरार रखा गया है, जोकि जोखिमों को समान रूप से संतुलित करते हुए पहली तिमाही में 16.2 प्रतिशत; दूसरी तिमाही में 6.2 प्रतिशत; तीसरी तिमाही में 4.1 प्रतिशत; और चौथी तिमाही में 4.0 प्रतिशत रहने की उम्मीद है (चार्ट 2)।

13. एमपीसी के अप्रैल और मई के संकल्पों में चिह्नित मुद्रास्फीति जोखिम मूर्त हो गए हैं। अनुमानों से संकेत मिलता है कि 2022-23 की पहली तीन तिमाहियों के दौरान मुद्रास्फीति का 6 प्रतिशत के ऊपरी सहन स्तर से ऊपर रहने की संभावना है। वैश्विक संवृद्धि जोखिमों और भू-राजनीतिक तनावों के कारण मुद्रास्फीति प्रक्षेपवक्र के चारों ओर काफी अनिश्चितता बनी हुई है। सरकार द्वारा किए गए आपूर्ति पक्ष उपायों से लागत-प्रेरित दबावों को कम करने में कुछ मदद मिलेगी। साथ ही, तथापि, एमपीसी इस बात पर ध्यान देता है कि खाद्य मुद्रास्फीति पर निरंतर आघात, हेडलाइन मुद्रास्फीति पर दबाव बनाए रख सकते हैं। निरंतर मुद्रास्फीति दबाव, हेडलाइन सीपीआई पर दूसरे दौर के प्रभाव को गति प्रदान कर सकते हैं। अतः, मुद्रास्फीति की उम्मीदों को स्थिर रखने और मूल्य दबावों के विस्तार को रोकने के लिए सुविचारित मौद्रिक नीति कार्रवाई की आवश्यकता है। तदनुसार, एमपीसी ने नीतिगत रेपो दर को 50 आधार अंक बढ़ाकर 4.90 प्रतिशत करने का निर्णय लिया। एमपीसी ने निभाव को वापस लेने पर ध्यान केंद्रित करने का भी निर्णय लिया ताकि यह सुनिश्चित किया जा सके कि मुद्रास्फीति आगे चलकर संवृद्धि को सहारा प्रदान करते हुए लक्ष्य के भीतर बनी रहे।

14. एमपीसी के सभी सदस्य – डॉ. शंशाक भिडे, डॉ. आशिमा गोयल, प्रो. जयंत आर. वर्मा, डॉ. राजीव रंजन, डॉ. माइकल देवब्रत पात्र और श्री शक्तिकान्त दास ने नीतिगत रेपो दर को 50 आधार अंक बढ़ाकर 4.90 प्रतिशत करने के लिए सर्वसम्मति से मतदान किया।

15. सभी सदस्यों अर्थात् डॉ. शशांक भिड़े, डॉ. आशिमा गोयल, प्रो. जयंत आर. वर्मा, डॉ. राजीव रंजन, डॉ. माइकल देवब्रत पात्र और श्री शक्तिकान्त दास ने सर्वसम्मति से निभाव को वापस लेने पर ध्यान केंद्रित करने के लिए सर्वसम्मति से मतदान किया ताकि यह सुनिश्चित किया जा सके कि मुद्रास्फीति आगे चलकर संवृद्धि को सहारा प्रदान करते हुए लक्ष्य के भीतर बनी रहे।

16. एमपीसी की बैठक का कार्यवृत्त 22 जून 2022 को प्रकाशित किया जाएगा।

17. एमपीसी की अगली बैठक 2-4 अगस्त 2022 के दौरान निर्धारित है।

| पॉलिसी रेपो दर को बढ़ाकर 4.90 प्रतिशत करने के संकल्प पर मतदान |

| सदस्य |

मत |

| डॉ. शशांक भिडे |

हाँ |

| डॉ. आशिमा गोयल |

हाँ |

| प्रो. जयंत आर. वर्मा |

हाँ |

| डॉ. राजीव रंजन |

हाँ |

| डॉ. माइकल देवब्रत पात्र |

हाँ |

| श्री शक्तिकान्त दास |

हाँ |

डॉ. शशांक भिडे का वक्तव्य

18. अप्रैल 2022 और मई 2022 की एमपीसी बैठकों के बाद से मुद्रास्फीति के दबाव में काफी वृद्धि हुई है। हेडलाइन सीपीआई मुद्रास्फीति, वर्ष-दर-वर्ष आधार पर, मार्च में बढ़कर 7.0 प्रतिशत और अप्रैल में 7.8 प्रतिशत हो गई। मुद्रास्फीति की दर भी जनवरी और फरवरी में मुद्रास्फीति लक्ष्य की ऊपरी सहन-सीमा पर या उससे ऊपर थी। सीपीआई हेडलाइन में, माह-दर-माह आधार पर, मार्च में 0.96% और अप्रैल में 1.4% की वृद्धि हुई, जोकि दिसंबर 2021- फरवरी 2022 के पिछले तीन महीनों में देखी गई मध्यम वृद्धि या गिरावट के पैटर्न को रिवर्स कर रही है और यह विशेष रूप से मार्च और अप्रैल में बढ़े हुए मूल्य दबावों को दर्शाता है। मुद्रास्फीति के दबाव का विस्तार सीपीआई के तीन प्रमुख घटकों- खाद्य, ईंधन और विविध की बढ़ती दरों में भी देखा जाता है। खाद्य के मामले में, मार्च और अप्रैल में सीपीआई में माह-दर-माह वृद्धि क्रमशः 1.3 और 1.4 प्रतिशत थी, जो दिसंबर 2021- फरवरी 2022 के दौरान गिरावट के पैटर्न को रिवर्स कर रही है। सीपीआई-ईंधन और प्रकाश समूह अप्रैल में 3.1 प्रतिशत (माह-दर-माह) बढ़ा, जोकि जुलाई 2011 के बाद से उच्चतम तेजी है। जबकि मुद्रास्फीति की दर अक्तूबर 2021 से बढ़ रही है, मार्च 2022 के बाद की अवधि में इसका प्रक्षेपवक्र पिछले महीनों की तुलना में काफी तेज रहा है।

19. जैसे ही कोविड-19 महामारी की लगातार लहरों के बाद अर्थव्यवस्था का आपूर्ति पक्ष कुछ सामान्य स्थिति में लौटने लगा, अंतरराष्ट्रीय बाजारों में कमोडिटी की बढ़ती कीमतें 2021 में बढ़ती इनपुट लागत का एक प्रमुख कारण बनी हुई हैं। मार्च के बाद से कीमतों की गति में तेज वृद्धि मुख्य रूप से रूस-यूक्रेन युद्ध के कारण वैश्विक आपूर्ति में व्यवधान और इसके बाद अंतरराष्ट्रीय कमोडिटी की कीमतों में बढ़ोतरी के कारण हुई है। खाद्य मुद्रास्फीति के मामले में, उत्पादन में कमी और खाद्य तेलों और गेहूं की युद्ध प्रेरित आपूर्ति प्रतिबंधों के कारण अंतरराष्ट्रीय बाजारों में आपूर्ति में व्यवधान ने उभरते आपूर्ति-मांग असंतुलन को बढ़ा दिया है। उर्वरक और अन्य इनपुट आपूर्ति पर प्रभाव, संपूर्ण कृषि क्षेत्र में आपूर्ति की लागत को बढ़ा देता है। सामान्य रूप से ऊर्जा की कीमतें आपूर्ति में व्यवधान और निरंतर मांग से प्रभावित हुई हैं।

20. जबकि घरेलू मौद्रिक और आर्थिक नीतियां महामारी की अवधि के दौरान संवृद्धि का समर्थन करती रहीं, बार-बार आने वाली महामारी की लहरों और इसके वैश्विक प्रभाव के परिणामस्वरूप सतत संवृद्धि की गति प्राप्त करना एक चुनौतीपूर्ण लक्ष्य रहा है। वैश्विक स्तर पर महामारी के अंत के समय को लेकर अनिश्चितता बनी हुई है क्योंकि कई देशों में संक्रमणों में अचानक वृद्धि देखी गई है। राष्ट्रीय सांख्यिकी कार्यालय द्वारा जारी अनुमानित जीडीपी के अनंतिम अनुमान (पीई) में 2021-22 के लिए सकल घरेलू उत्पाद की वृद्धि को 8.7 प्रतिशत पर रखा गया है, जो निजी अंतिम उपभोग व्यय, सकल स्थिर पूंजी निर्माण और समग्र सकल घरेलू उत्पाद को दर्शाता है, जिसे महामारी- पूर्व वर्ष 2019-20 के साथ, सभी को स्थिर कीमतों में मापा गया है। वित्तीय वर्ष 2021-22 की चौथी तिमाही में सकल घरेलू उत्पाद में वर्ष-दर-वर्ष वृद्धि पिछली तिमाही के 6.7 प्रतिशत की तुलना 4.1 प्रतिशत है। जीवीए के संदर्भ में, 2021-22 में निर्माण सहित अर्थव्यवस्था, कृषि, उद्योग और सेवाओं के सभी प्रमुख खंड 2019-20 के स्तर को पार कर गए। सेवा क्षेत्र में, केवल उस खंड में, जिसमें संपर्क गहन 'व्यापार, होटल और परिवहन' उप-क्षेत्र शामिल हैं, जीवीए अभी तक महामारी-पूर्व स्तर तक नहीं पहुंच पाया है।

21. अर्थव्यवस्था पर हालिया आंकड़ा समग्र रूप से सकारात्मक बना हुआ है, जिसमें वैविध्यपूर्ण संकेतक जैसे गैर-खाद्य बैंक ऋण, जीएसटी संग्रह और टोल संग्रह मई 2022 तक वर्ष-दर-वर्ष आधार पर महत्वपूर्ण वृद्धि दिखा रहे हैं। पेट्रोल और डीजल की खपत के मामले में, जिसके लिए आंकड़ा अप्रैल 2022 तक उपलब्ध है, वर्ष-दर-वर्ष संवृद्धि दर पिछले महीने की तुलना में अधिक है। मई 2022 में विनिर्माण के लिए पीएमआई अप्रैल की तुलना में थोड़ा कम रहा है और सेवाओं के मामले में मई में पीएमआई में सुधार देखा गया है। आरबीआई का उद्यम सर्वेक्षण वित्त वर्ष 2022-23 की तिमाहियों में विशेष रूप से वर्ष की दूसरी छमाही में उच्च उत्पादन / टर्नओवर की कारोबारी अपेक्षाओं को दर्शाता है। अप्रैल और मई 2022 के लिए अमेरिकी डॉलर मूल्य में वस्तु निर्यात, 2020-21 की समान अवधि तुलना में दोगुने से अधिक और 2019-20 में इसी अवधि के मूल्यों से अधिक हो गया। आयात में भी तेजी से वृद्धि हुई है जो बढ़ती घरेलू आर्थिक गतिविधि को दर्शाता है। हालांकि, विशेष रूप से वैश्विक उत्पादन और व्यापार की मात्रा में संवृद्धि, जोकि अब 2021 की तुलना में 2022 में कम होने की उम्मीद है, के कारण उभरती प्रतिकूल वैश्विक मांग की स्थिति को देखते हुए संवृद्धि की संभावनाओं के संबंध में स्पष्ट रूप से अनिश्चितताएं हैं। कई प्रमुख उन्नत अर्थव्यवस्थाओं में मौद्रिक नीति का सख्त होना भारत के पूंजी प्रवाह, वित्तीय बाजारों और विनिमय दर पर भी प्रतिकूल प्रभाव डालता है। प्रमुख शहरी क्षेत्रों में 2 मई- 11 मई 2022 के दौरान आयोजित भारतीय रिज़र्व बैंक का उपभोक्ता विश्वास सर्वेक्षण एक वर्ष आगे के सामान्य आर्थिक परिस्थितियों में कमजोर आशावाद को दर्शाता है, साथ ही एक वर्ष आगे के लिए उच्च 'आवश्यक व्यय' के कारण समग्र घरेलू खर्च में वृद्धि की उम्मीद है।

22. प्रमुख संकेतकों के वर्तमान रुझानों और अनुमानों को ध्यान में रखते हुए, वित्त वर्ष 2022-23 के लिए वास्तविक सकल घरेलू उत्पाद की वृद्धि दर को 7.2 प्रतिशत रखा गया है, जैसा कि अप्रैल 2022 की बैठक में अनुमानित किया गया था। जैसा कि ऊपर उल्लेख किया गया है, स्पष्ट रूप से अनिश्चितताएं हैं, जोकि विशेष रूप से वैश्विक समष्टि आर्थिक स्थितियों से संबंधित हैं। मई 2022 के दौरान आयोजित आरबीआई के पेशेवर पूर्वानुमान सर्वेक्षण में वित्त वर्ष 2022-23 में वास्तविक जीडीपी वृद्धि के लिए 7.2 प्रतिशत का औसत पूर्वानुमान किया गया है, जो मार्च 2022 में प्राप्त 7.5 प्रतिशत से कम है।

23. वित्तीय वर्ष 2021-22 की चौथी तिमाही में निरंतर संवृद्धि की गति और वित्तीय वर्ष 2022-23 की पहली तिमाही के पहले एक या दो महीनों में आर्थिक गतिविधियों के व्यापक संकेतकों में सकारात्मक रुझान बताते हैं कि मांग की स्थिति लागत-प्रेरित मुद्रास्फीति दबाव, जोकि विकसित हुई है, की स्थिति में आर्थिक संवृद्धि का समर्थन करती है।

24. वित्त वर्ष 2022-23 के लिए वर्ष के आधार पर अनुमानित हेडलाइन मुद्रास्फीति दर, अब अप्रैल की बैठक में अनुमानित 5.7 प्रतिशत से बढ़कर 6.7 प्रतिशत हो गई है। ऊर्ध्वगामी संशोधन करने वाले कारकों में से एक कारक, वर्ष के लिए कच्चे तेल की औसत कीमत में वृद्धि भी है, जो व्यापार संतुलन को प्रभावित कर रही है। वित्त वर्ष 2022-23 में अनुमानित त्रैमासिक हेडलाइन मुद्रास्फीति दरें जून 2022 के एमपीसी संकल्प में प्रदान की गई हैं। पेट्रोलियम की कीमतों के अलावा, हेडलाइन मुद्रास्फीति भी खाद्य मुद्रास्फीति से काफी प्रभावित होती है। प्रमुख खाद्य वस्तुओं के लिए, एक सामान्य वर्षा, कीमतों को कम कर देगी, हालांकि खाद्य वस्तुओं के लिए अंतरराष्ट्रीय आपूर्ति की स्थिति एक कारक होगी जो खाद्य मूल्य मुद्रास्फीति को प्रभावित करेगी।

25. संक्षेप में, मार्च 2022 के बाद से तेज हुए मुद्रास्फीति के दबाव वित्त वर्ष 2022-23 में चिंता का विषय बने रहने की उम्मीद है जब तक कि अंतरराष्ट्रीय आपूर्ति की स्थिति में तेजी से सुधार नहीं होता है। लक्षित स्तर तक पहुंचने के लिए मुद्रास्फीति प्रक्षेपवक्र को बदलना मौद्रिक नीति के लिए इस स्तर पर प्राथमिकता है, हालांकि संवृद्धि की गति मामूली बनी हुई है। मुद्रास्फीति के दबावों को नियंत्रित करने के लिए वैश्विक स्तर पर कई अर्थव्यवस्थाओं में मौद्रिक नीति में सख्ती करना आरंभ हो गया है। घरेलू उपभोक्ता पर अंतरराष्ट्रीय मूल्य वृद्धि के प्रभाव को नियंत्रित करने के लिए राजकोषीय उपायों और आपूर्ति विस्तार में सुधार के उपायों से कीमतों का दबाव कम होगा। आरबीआई ने अप्रैल 2022 में एलएएफ कॉरिडोर को सुव्यवस्थित करने के लिए एसडीएफ को आधार बनाया है ताकि कॉरिडोर के विस्तार को महामारी-पूर्व स्तर पर बहाल किया जा सके। एमपीसी ने मई में हुई अपनी बैठक में नीतिगत रेपो दर में 40 आधार अंकों की वृद्धि की और आरबीआई ने भी सीआरआर में 50 आधार अंकों की वृद्धि की घोषणा की। मुद्रास्फीति दरों के ऊंचे स्तर को देखते हुए, जो अंतर्राष्ट्रीय आपूर्ति श्रृंखलाओं के अवरोधों को देखते हुए बनी रह सकती है, यह सुनिश्चित करने की आवश्यकता है कि नीतिगत दरें मुद्रास्फीति की अपेक्षाओं को मोडरेट करने की आवश्यकताओं के अनुरूप हों और चलनिधि की स्थिति कोविड महामारी से कम प्रभावित वातावरण में आर्थिक संवृद्धि की आवश्यकताओं के अनुरूप हो। जबकि इन उपायों के प्रभाव से अल्पावधि में समग्र मांग पर कुछ प्रतिकूल प्रभाव पड़ने की संभावना है, स्थिर समष्टि आर्थिक वातावरण सुनिश्चित करने के लिए अब मुद्रास्फीति के दबावों को कम करना महत्वपूर्ण है।

26. तदनुसार, मैं नीतिगत रेपो दर को 50 आधार अंक बढ़ाकर 4.90 प्रतिशत करने के लिए मतदान करता हूं। मैं निभाव को वापस लेने पर ध्यान केंद्रित करते हुए निभावकारी बने रहने के लिए भी मतदान करता हूं ताकि यह सुनिश्चित किया जा सके कि मुद्रास्फीति आगे चलकर संवृद्धि का समर्थन करते हुए लक्ष्य के भीतर बनी रहे।

डॉ. आशिमा गोयल का वक्तव्य

27. अमेरिकी मुद्रास्फीति के संबंध में भी चिंता बनी हुई है जोकि बाकी दुनिया में व्यापक हो रहा है, लेकिन हमें याद रखना चाहिए कि भारतीय मुद्रास्फीति अलग है। हमारे पास अमेरिका की तुलना में बहुत अधिक मुद्रास्फीति थी लेकिन वह अतीत में थी। खतरा यह है कि यूक्रेन युद्ध के कारण भारतीय मुद्रास्फीति कच्चे तेल और खाद्य मुद्रास्फीति के प्रति अतिसंवेदनशील है। मुद्रास्फीति वैविध्यपूर्ण होती जा रही है, जिसका मुख्य कारण बढ़ती परिवहन और संचार लागत है जो लगभग हर उत्पाद को प्रभावित करती है। लेकिन लागत प्रभाव अंतरण एक बार का है। वास्तविक दूसरे दौर के प्रभावों के लिए मजदूरी में वृद्धि की आवश्यकता होती है। और चूंकि भारत में बहुसंख्यक अभी भी ग्रामीण क्षेत्रों में रहते हैं, इसलिए ग्रामीण मजदूरी में वृद्धि होनी चाहिए। 2007-2011 में भारत के उच्च मुद्रास्फीति प्रकरण में वास्तविक ग्रामीण मजदूरी वृद्धि तेजी से सकारात्मक हो गई। कच्चे माल की इनपुट कीमतों में वृद्धि से खाद्य कीमतों में वृद्धि होती है लेकिन इनपुट कीमतों में फिर से वृद्धि नहीं होती है क्योंकि खाद्य कीमतों में वृद्धि हुई है। लेकिन यदि ग्रामीण मजदूरी में वृद्धि से खाद्य कीमतों में वृद्धि होती है, तो बाद में मजदूरी और बढ़ जाती है।

28. मजदूरी से लेकर कीमतों तक की शृंखला में कई लिंक हैं। अपेक्षित मुद्रास्फीति और श्रम बाजार में सख्ती के कारण मजदूरी बढ़ती है। भारत में वे विशेष रूप से खाद्य मुद्रास्फीति के प्रति संवेदनशील हैं। लेकिन निशुल्क खाद्य कार्यक्रम की निरंतरता ग्रामीण मजदूरी की खाद्य कीमतों के प्रति संवेदनशीलता को कम कर देती है। इसके अलावा, न्यूनतम समर्थन मूल्य में वृद्धि कम है। अन्य विशेष कारक जो 2011 में प्रासंगिक थे, अब सक्रिय नहीं हैं1।

29. आज के समय में दूसरा सबसे बड़ा अंतर यह है कि हम मुद्रास्फीति को लक्षित करने वाली व्यवस्था में हैं। जिस हद तक मूल्य के अनुमानों को समर्थन दी जाती है, वे मजदूरी नहीं बढ़ाएंगे। अस्थिर मुद्रास्फीति और अल्प समाचार स्रोतों वाले देश में केंद्रीय बैंक संचार पर बहुत अधिक ध्यान दिया जाता है। मुद्रास्फीति लक्ष्य तेजी से आंतरिक हो सकता है। हर देश में परिवार की मुद्रास्फीति के अनुमान, वास्तविक मुद्रास्फीति से अधिक होती हैं लेकिन वर्गीकरण का प्रभाव सरकारी कार्रवाई के प्रति अत्यधिक संवेदनशीलता में दिखाई देता है। दोनों बार पेट्रोल और डीजल उत्पाद शुल्क में कटौती की गई, परिवार की मुद्रास्फीति के अनुमानों में भारी गिरावट आई। उच्च सांकेतिक उत्पादन वृद्धि के तहत करों में बढ़ोत्तरी के कारण प्रतिचक्रीय कर राजकोषीय घाटे को नहीं बढ़ा सकते हैं।

30. तीसरा, यदि श्रम बाजार में सख्ती नहीं है तो अपेक्षित मुद्रास्फीति के बावजूद कीमतों पर मजदूरी का अधिक प्रभाव नहीं पड़ेगा। यदि बहुत से लोग उच्च मजदूरी के बिना काम करने के इच्छुक हैं, तो रोजगार में वृद्धि, मजदूरी पर दबाव नहीं डालती है। हम जानते हैं कि भारत में बेरोजगारी अधिक है, खासकर युवाओं के लिए। कई लोग अधिक उत्पादक नौकरियों में शिफ्ट होना चाह रहे हैं। सूचना प्रौद्योगिकी जैसे क्षेत्रों में मजदूरी बढ़ रही है जहां कौशल की कमी है, लेकिन यह अभी तक एक सामान्य घटना नहीं है। इसकी तुलना अमेरिका से करें जहां भारी किल्लत के कारण वेतन में वृद्धि हो रही है। महामारी के दौरान कई फर्मों ने श्रम लागत में बचत की है, जिसके कारण मजदूरी का हिस्सा कम हो गया है। इसके अलावा, कुल आपूर्ति वक्र सपाट होने का अनुमान है ताकि रोजगार बढ़ने पर भी कीमतें ज्यादा न बढ़ें।

31. चौथा, फर्म, मजदूरी और अन्य लागतों पर एक मार्क-अप के रूप में कीमतें निर्धारित करती हैं। लेकिन अगर मांग में कमी है, तो वे उपभोक्ताओं पर बढ़ती इनपुट कीमतों को पारित करने के बजाय मार्क-अप को कम करने या अन्य समायोजन करने की प्रवृत्ति रखते हैं। कॉर्पोरेट सर्वेक्षणों से पता चलता है कि इनपुट मूल्य सूचकांकों में आउटपुट मूल्य सूचकांकों की तुलना में अधिक वृद्धि हुई है और फिर भी मार्क-अप स्थिर बना हुआ है। यह मजदूरी का हिस्सा है, जिसमें गिरावट आई है। यह पारंपरिक अल्प मांग संबंधी प्रतिक्रिया है। भारत के पास अमेरिका की तरह अतिरिक्त प्रोत्साहन नहीं था, और अतिरिक्त मांग यहां मुद्रास्फीति दबावों में वृद्धि नहीं कर रही है।

32. पांचवां, ऋण संवृद्धि कम है और अभी-अभी दो अंकों में पहुंची है। यदि व्यापक मुद्रा आपूर्ति वृद्धि कम है और विदेशी बहिर्वाह के कारण परिसंपत्ति की कीमतों में गिरावट आ रही हैं तो अतिरिक्त टिकाऊ चलनिधि, मुद्रास्फीति उत्पन्न नहीं कर सकती है। ध्यान देने योग्य एक प्रमुख आंकड़ा यह है कि 8.8% की व्यापक मुद्रा संवृद्धि मामूली आय संवृद्धि की तुलना में बहुत कम थी। वित्तीय स्थितियां ढीली नहीं हैं।

33. अंत में, चूंकि मुद्रास्फीति काफी हद तक कोविड-19 अवधि में लक्ष्य बैंड के भीतर बनी रही, वास्तविक ब्याज दर अमेरिका में -6% की तुलना में लगभग -2% थी। संतुलन वास्तविक दरों से विचलन और वे जो लगातार विकृतियां उत्पन्न कर सकते हैं, वे बड़े नहीं थे।

34. यूक्रेन में जारी युद्ध और चीन में समस्याओं से वैश्विक संवृद्धि अस्थिर बनी हुई है। मुद्रास्फीति और व्यापक मौद्रिक सख्ती भी इसके लिए खतरे हैं।

35. हालाँकि, भारतीय संवृद्धि अभी भी इन झटकों के प्रति काफी आघात-सहनीय है। डिजिटल उछाल और आपूर्ति श्रृंखला विविधीकरण से प्रेरित निर्यात मांग वैश्विक संवृद्धि की सौम्यता को बनाए रख सकता है। कोविड-19 के फिर से उभरने के बावजूद सेवाओं की मांग में वृद्धि हुई है, लेकिन यह कायम नहीं रह सकता है। अन्य खपत अभी भी सौम्य बनी हुई है। निवेश में अभी भी व्यापक वृद्धि नहीं हुई है। हालाँकि, एक महत्वपूर्ण अंतर नीति को ध्यान में रखना होगा कि अभी देश महामारी से प्रेरित मंदी से उबर रहा है। 2011 में यह ओवरहीटिंग के स्पष्ट संकेतों के साथ तेजी से बाहर आ रहा था। इसलिए नीति को बहाली पर भी ध्यान देना होगा।

36. 2022-23 में सीपीआई हेडलाइन के लिए आरबीआई का मुद्रास्फीति अनुमान 6.7% (अप्रैल नीति में 5.7% से ऊपर) है, लेकिन चौथी तिमाही के आंकड़े के 5.8% तक सौम्य होने की उम्मीद है। आईआईएम अहमदाबाद सर्वेक्षण से फर्मों की कीमत का अनुमान भी एक वर्ष आगे की अनुमानों के साथ 6% से कम पर कुछ मामूली मॉडरेशन दिखाती हैं। आरबीआई के सर्वेक्षणों से पता चलता है कि वर्ष की दूसरी छमाही में लागत दबाव कम होने की उम्मीद है। कच्चे तेल के अलावा वैश्विक कॉमोडिटी की कीमतों में सौम्यता के कुछ संकेत मिल रहे हैं।

37. हालांकि, बहाली के मौजूदा चरण में, एक वर्ष आगे की वास्तविक दर -1% से अधिक नकारात्मक नहीं होनी चाहिए। 2022 में बढ़ोत्तरी के हिस्से को देखते हुए, पचास या साठ आधार अंकों की वृद्धि से यह प्राप्त होगा, भले ही अतिरिक्त आपूर्ति-पक्ष संबंधी गतिविधि और वैश्विक संवृद्धि पर स्पष्टता की प्रतीक्षा है। बहाली को अधिक कम न करते हुए इस तरह की वास्तविक ब्याज दर, संभावित रूप से मांग में मुद्रास्फीति की और वृद्धि तथा अस्थिर चालू खाता घाटे को रोक देगी। बाजार को बहाली से फायदा होता है और इसलिए दरों में बढ़ोत्तरी को बेहतर तरीके से अवशोषित करने में सक्षम होते हैं, जो पिछले के अनुरूप होता है।

38. उपरोक्त बातों को ध्यान में रखते हुए मैं रेपो दर में 50 आधार अंकों की वृद्धि के लिए वोट करती हूं। आगे के बदलाव संवृद्धि और मुद्रास्फीति के परिणामों पर निर्भर करेंगे। चूंकि भविष्य के कदम या तो विराम या वृद्धि होगी, इसलिए निभाव को वापस लेने के लिए निर्देश को बदलना भी उपयोगी है। अतः, मैं निभाव को वापस लेने पर ध्यान केंद्रित करते हुए निभावकारी बने रहने के लिए भी वोट करती हूं ताकि यह सुनिश्चित किया जा सके कि मुद्रास्फीति आगे चलकर संवृद्धि का समर्थन करते हुए लक्ष्य के भीतर बनी रहे। जबकि वास्तविक रेपो दर कार्रवाई के लिए एक उपयोगी मार्गदर्शिका है, और इसमें सैद्धांतिक स्पष्टता है, तटस्थ दर का सटीक अनुमान लगाना मुश्किल है। इसलिए रुख को चलनिधि पर कार्रवाई के संदर्भ में अधिक स्पष्ट रूप से परिभाषित किया जा सकता है, जो 2021 में शुरू हुआ था।

39. बाह्य बेंचमार्क प्रणाली के तहत, जैसा कि यह वर्तमान में कार्यरत है, बैंकों को जमा दरों में वृद्धि करने की आवश्यकता नहीं है जब तक कि अतिरिक्त चलनिधि पर्याप्त रूप से अवशोषित न हो जाए ताकि उन्हें रेपो पर उधार लेना पड़े। यदि अतिरिक्त चलनिधि बनी रहती है, फिर भी नीतिगत दरों में वृद्धि होती है, तो ईसीबी बहु-स्तरीय अतिरिक्त आरक्षित प्रणाली एक विकल्प है2। केंद्रीय बैंक में रखे गए भंडार के एक हिस्से पर भुगतान की जाने वाली उच्च दरों का बैंकों द्वारा जमाकर्ताओं को इसका एक हिस्सा देने पर सशर्त हो सकती हैं।

प्रो. जयंत आर. वर्मा का वक्तव्य

40. मई की बैठक के दौरान अपने वक्तव्य में, मैंने शीघ्र ही 100 से अधिक आधार अंकों की दर वृद्धि करने का आह्वान किया था। मई में 40 आधार अंकों की वृद्धि को ध्यान में रखते हुए, मेरी प्राथमिकता इस बैठक में 60 आधार अंकों की वृद्धि के लिए होती। तथापि, मैंने 50 आधार अंकों के बहुमत के दृष्टिकोण के साथ जाने का निर्णय लिया है उसी कारण से जो कि मई में था:10 आधार अंकों की भिन्नता एक असहमति के लिए पर्याप्त सामग्री नहीं है। अतः, मैं नीतिगत रेपो दर को 4.90% तक बढ़ाने के पक्ष में मतदान करता हूं।

41. मैंने मई में कहा था कि एमपीसी के पास करने के लिए बहुत कुछ है, और यह आज भी सत्य है। अप्रैल और अब के बीच, एमपीसी ने नीतिगत दर में 90 आधार अंकों की वृद्धि की है, लेकिन इसी अवधि के दौरान वर्ष 2022-23 के लिए आरबीआई का मुद्रास्फीति का पूर्वानुमान 100 आधार अंकों की वृद्धि के साथ 5.7 प्रतिशत से बढ़कर 6.7 प्रतिशत हो गया है। अतः वास्तविक नीतिगत दर कमोबेश वहीं बनी हुई है, जहां अप्रैल में थी। यह मुझे लुईस कैरोल की कहावत की याद दिलाता है कि हमें अपनी जगह पर बने रहने के लिए जितना हो सके उतना तेज दौड़ना चाहिए, और कहीं भी जाने के लिए उससे भी ज्यादा तेज दौड़ना चाहिए। स्पष्ट रूप से, उभरती हुई मुद्रास्फीति और संवृद्धि की गतिशीलता के अनुरूप वास्तविक नीतिगत दर को थोड़ा सकारात्मक स्तर पर लाने के लिए भविष्य की बैठकों में और अधिक करने की आवश्यकता है।

42. अतः मुझे प्रसन्नता है कि दूसरा संकल्प मई के संकल्प से अधिक स्पष्ट है जिसे मैंने उस समय पांडित्यपूर्ण रूप से सही किन्तु संचार प्रभावकारिता में कम बताया था। संकल्प अब निभावकारी बने रहने के बारे में बात नहीं करता है, और निभाव को वापस लेने पर ध्यान केंद्रित करने हेतु स्वयं को सीमित करता है। अतः मैं इस संकल्प के पक्ष में मतदान करता हूं।

43. तथापि, मुझे ऐसा प्रतीत होता है कि जैसे-जैसे एमपीसी वापसी की इस प्रक्रिया को आगे बढ़ाता है, वैसे-वैसे अधिक मात्रात्मक रूप में इस सख्ती की संभावित गति का संकेत देना हितकर है। कई प्रमुख केंद्रीय बैंक वर्तमान में आगे की कई तिमाहियों के दौरान नीतिगत दर के भविष्य पथ का पूर्वानुमान प्रदान करते हैं। एमपीसी ने अब कई वर्षों का अनुभव प्राप्त कर लिया है, और आरबीआई एक परिपक्व मुद्रास्फीति लक्षित केंद्रीय बैंक के रूप में विकसित हुआ है। मेरा मानना है कि एमपीसी सदस्यों के लिए नीतिगत दर के भविष्य के पथ के पूर्वानुमान प्रदान करने की दिशा में आगे बढ़ने का समय आ गया है। इससे दीर्घ अवधि के बॉन्ड बाजारों को स्थिर करने में मदद मिलेगी और मुद्रास्फीति की प्रत्याशा को सहारा प्राप्त होगा।

डॉ. राजीव रंजन का वक्तव्य

44. यूरोप में चल रहे युद्ध और परिणामी प्रतिबंधों ने आपूर्ति श्रृंखला व्यवधानों को बढ़ा कर और महामारी पश्चात बहाली की अनिश्चितता को बढ़ाकर वैश्विक अर्थव्यवस्था पर भारी असर डाला है। कई देशों में मुद्रास्फीति के कई दशकीय शिखर पर पहुंचने और उच्च बने रहने के साथ, दीर्घ अवधि की मुद्रास्फीति की प्रत्याशाओं के अस्थिर होने के जोखिम कई गुना बढ़ गए हैं, जिससे मौद्रिक प्राधिकारियों के पास प्रबंध करने के लिए बहुत कम जगह बची है। कई एशियाई अर्थव्यवस्थाएं, जिन्होंने मुद्रास्फीति के बढ़ते दबावों के बावजूद पिछले वर्ष नीतिगत सख्ती से परहेज किया था, मुद्रास्फीति के विरुद्ध लड़ाई में अपने उन्नत अर्थव्यवस्था समकक्षों के समूह में शामिल हो गई हैं। तथापि, सख्त होने की गति और सीमा देश-विशिष्ट समष्टि आर्थिक विकास और आवश्यकताओं के अनुरूप हैं।

45. भारतीय संदर्भ में, घरेलू आर्थिक गतिविधि 2022-23 में अपेक्षित प्रक्षेपवक्र पर आगे बढ़ रही है, जैसा कि अप्रैल-मई 2022 के दौरान उपलब्ध उच्च आवृत्ति संकेतक (एचएफआई) से स्पष्ट है। विशेष रूप से, वास्तविक आर्थिक गतिविधि (मांग और आपूर्ति पक्ष दोनों से) को ट्रैक करने के लिए निगरानी रखने वाले 70 से अधिक में से 51 एचएफआई ने अपने महामारी-पूर्व (2019-20) के स्तर को पार कर लिया है। जबकि 37 एचएफआई ने अपने महामारी-पूर्व स्तर को 10 प्रतिशत से अधिक पार कर लिया है, वहीं 30 एचएफआई ने इसे 20 प्रतिशत से अधिक पार कर लिया है। कुल मिलाकर, उच्च मुद्रास्फीति और सख्त मौद्रिक स्थितियों के बावजूद संवृद्धि चालक रुके हुए प्रतीत होते हैं।

46. अप्रैल में मुद्रास्फीति 84 आधार अंकों की वृद्धि के साथ 7.8 प्रतिशत होना खाद्य, ईंधन और मुख्य श्रेणियों को शामिल करते हुए व्यापक गति प्रभाव (माह-दर-माह मूल्य वृद्धि) के कारण था। 12 खाद्य उप-समूहों में से छह और मूल रूप से 10 समूहों/उप-समूहों में से 8 ने मुद्रास्फीति में तेजी दर्ज की। कुल मिलाकर, सीपीआई समूह में लगभग 78 प्रतिशत ने अप्रैल में मुद्रास्फीति में वृद्धि दर्ज की। सीपीआई प्रसार सूचकांक - सकारात्मक मूल्य वृद्धि के लिए और 6 प्रतिशत की मौसमी रूप से समायोजित वार्षिक दर (एसएएआर) पर या उससे अधिक की कीमतों में वृद्धि के लिए - अप्रैल में तेजी से बढ़े, जो व्यापक मूल्य दबावों को दर्शाता है। इन्हें दर्शाते हुए, सभी प्रमुख मुद्रास्फीति उपाय - बहिष्करण-आधारित और सुव्यवस्थित माध्य उपाय - अप्रैल में 6 प्रतिशत से अधिक थे और 6.4 प्रतिशत से 7.5 प्रतिशत की सीमा में थे। भारित माध्यिका (भार द्वारा 50 प्रतिशत से संबंधित मुद्रास्फीति) भी अप्रैल में 40 बीपीएस बढ़कर 6.5 प्रतिशत हो गई।

47. पिछले पैराग्राफ में उल्लिखित मुद्रास्फीति के सामान्यीकरण की गंभीरता और सीमा को देखते हुए, 2022-23 के दौरान औसत सीपीआई मुद्रास्फीति अब 6.7 प्रतिशत होने का अनुमान है, जो कि अप्रैल 2022 की नीति में संकेतित 5.7 प्रतिशत से एक प्रतिशत अंक (100 बीपीएस) की वृद्धि दर्शाता है। मुद्रास्फीति अनुमानों में संशोधन का लगभग तीन-चौथाई भोजन के कारण है क्योंकि प्रतिकूल वैश्विक मूल्य स्पीलओवर क्षणिक से अधिक होने की आशा है। तथापि, पिछले कुछ वर्षों के दौरान समग्र मांग की स्थिति नियंत्रित रही है, बार-बार आपूर्ति के आघात मुख्य रूप से उच्च मुद्रास्फीति अंतर दृढ़ता3 की ओर अग्रसर रहे हैं जिससे मुद्रास्फीति लक्ष्य से ऊपर ऊंचे स्तर पर बनी हुई है। इस तरह के बड़े और निरंतर आपूर्ति आघातों में मुद्रास्फीति की प्रत्याशाओं को अस्थिर करने की क्षमता है।

48. लंबे समय से चल रहे भू-राजनीतिक तनावों और युद्ध का कोई शीघ्र समाधान नहीं होने के कारण, उभरती मुद्रास्फीति प्रक्षेपवक्र पर घोर अनिश्चितता के बादल छाए हुए हैं। जबकि सरकार द्वारा किए गए आपूर्ति पक्ष के उपाय निस्संदेह कुछ लागत-प्रेरित दबावों को कम करेंगे, मुद्रास्फीति की प्रत्याशाओं को स्थिर करने और व्यापक मूल्य दबावों को नियंत्रित करने के लिए इसे कैलिब्रेटेड मौद्रिक नीतिगत कार्रवाइयों द्वारा पूरक करने की आवश्यकता है। भारत में मुद्रास्फीति की प्रत्याशाएँ काफी हद तक अनुकूल या विमुखी प्रतीत हो रही हैं, निरंतर आपूर्ति बाधाएं और परिणामी मूल्य दबाव, उच्च मुद्रास्फीति की प्रत्याशा से घिर सकते हैं। चूंकि मुद्रास्फीति और आउटपुट के बीच अल्पकालिक तालमेल उच्च मुद्रास्फीति की प्रत्याशाओं (फिलिप्स वक्र के ऊर्ध्वगामी बदलाव) के कारण बिगड़ जाता है, अतः मुद्रास्फीति प्रत्याशा पर रोक लगाने के लिए फ्रंट-लोडेड नीतिगत कार्रवाई की आवश्यकता होगी। यह ध्यान देने योग्य है कि केंद्रीय बैंक की विश्वसनीयता त्याग अनुपात- नीतिगत सख्ती के कारण संवृद्धि की हानि को कम करने में एक महत्वपूर्ण भूमिका निभाती है । इस प्रकार, प्रत्यक्ष प्रभाव से अधिक, यह दूसरे दौर के प्रभाव हैं जिन पर केंद्रीय बैंक दीर्घगामी मुद्रास्फीति प्रत्याशाओं को स्थिर करने के माध्यम से ध्यान देना चाहते हैं, जो बदले में, मध्यम अवधि में कम और स्थिर मुद्रास्फीति प्रदान कर सकते हैं।

49. उपरोक्त को ध्यान में रखते हुए और एमपीसी के पूर्वानुमान को देखते हुए कि खाद्य मुद्रास्फीति को लगातार आघात के साथ हेडलाइन पर दबाव बने रहने के साथ मुद्रास्फीति 2022-23 की पहली तीन तिमाहियों के दौरान 6 प्रतिशत के ऊपरी सहन स्तर से ऊपर रहने की संभावना है, मैं नीतिगत रेपो दर में 50 आधार अंकों की वृद्धि के लिए वोट करता हूं। मैं संवृद्धि का समर्थक रहते हुए आगे बढ़ने वाले लक्ष्य के साथ मुद्रास्फीति को संरेखित करने के लिए निभाव को वापस लेने के लिए भी वोट करता हूं। "निभावकारी बने रहने" शब्दों को त्यागकर और निभाव को वापस लेने पर ध्यान केंद्रित करने के एमपीसी के निर्णय पर, यह असाधारण महामारी उपायों-चलनिधि अंतर्वेशन को वापस लेने के लिए वर्तमान मौद्रिक नीतिगत कार्यों के अनुरूप है। अब तक किए गए उपायों ने यह सुनिश्चित किया है कि चलनिधि स्थितियां मौद्रिक नीति के रुख के अनुरूप विकसित हों और चलनिधि की अधिकता मुद्रास्फीति के लिए अतिरिक्त जोखिम उत्पन्न नहीं करें।

50. नीतिगत उपायों को आगे बढ़ाते समय, यह पता होना चाहिए कि अक्टूबर 2019 में बाह्य बेंचमार्क-आधारित उधार दरों (ईबीएलआर) की शुरुआत के बाद नीतिगत परिवर्तन की गति तेज हो गई है। कुल अस्थिर दर बकाया ऋणों के 40 प्रतिशत से अधिक बाह्य बेंचमार्क से जुड़े होने के साथ, वास्तविक उधार दरों के पास-थ्रू के स्तर में वृद्धि हुई है और इससे वर्तमान चक्र में मौद्रिक परिवर्तन मजबूत होगा। ईबीएलआर व्यवस्था का अंतर्निहित ढांचा, जो ऋण दरों में तेजी से और बड़े परिवर्तन को सक्षम बनाता है, साथ ही बैंकों की नीतिगत दर को ऋण दरों में पास-थ्रू की प्रवृत्ति, विशेष रूप से सख्त चक्रों के दौरान, में तेजी से परिवर्तन लाता है, का मौजूदा सख्त चरण के दौरान वांछित परिणाम प्राप्त करने के लिए ध्यान देने की आवश्यकता हो सकती है। निस्संदेह, आगे चलकर मुद्रास्फीति का प्रक्षेपवक्र एक महत्वपूर्ण निर्धारण कारक होगा।

51. इससे भी महत्वपूर्ण बात यह है कि जब मौद्रिक-राजकोषीय समन्वय अपने सर्वोत्तम स्तर पर होता है, तो मुद्रास्फीति से लड़ना एक संयुक्त जिम्मेदारी बन जाती है जो सफल अवस्फीति के अभियंत्रण के लिए महत्वपूर्ण है। इस संदर्भ में, मूल्य स्थिरता को प्राथमिकता देने वाली मौद्रिक नीति और पूंजीगत व्यय के माध्यम से व्यय की गुणवत्ता पर जोर देने वाली राजकोषीय नीति के साथ, अर्थव्यवस्था निवल लाभार्थी बन जाती है। इस प्रकार, सरकार- केंद्र और राज्य दोनों, के लिए यह महत्वपूर्ण हो सकता है कि वे अपनी बजटीय पूंजीगत योजनाओं को सफलतापूर्वक पूरा करें और मुद्रास्फीति पर रोक लगाने के लिए मौद्रिक सख्ती के बीच अर्थव्यवस्था के लिए एक सॉफ्ट-लैंडिंग सुनिश्चित करने के लिए अपने प्रतिचक्रीय नीतिगत उपाय के माध्यम से काम करें।

डॉ. माइकल देवब्रत पात्र का वक्तव्य

52. "वैश्वीकरण समाप्त हो गया" दुनिया भर में व्यापार और वित्तीय मंचों पर चर्चा का विषय प्रतीत होता है। भू-राजनीति सभी निवेश निर्णयों का प्रमुख और केंद्र बन गई है। नियर शोरिंग, ऑन शोरिंग और रीशोरिंग निवेशक सम्मेलनों के माध्यम से प्रतिध्वनित हो रहा है जिसके साथ फ्रेंड शोरिंग के लिए प्रभावशाली कॉल या मित्र देशों को आपूर्ति श्रृंखलाओं को पुनः निर्धारित करना जुड़ गया है। आउटसोर्सिंग पर आधारित वैश्वीकरण का युग समाप्त हो गया है। दशकों से उत्पादकता लाभ को बढ़ाना अब उलट दिया जा रहा है और यह मुद्रास्फीति में दिखाई दे रहा है।

53. वैश्विक संभावना का वर्णन करने के लिए उपयोग किए जाने वाले शब्द अब चरम मौसम की स्थिति पर आधारित हैं। बॉन्ड प्रतिफल और उपभोक्ता सर्वेक्षण लाल चमक रहे हैं। "मंदी" के लिए गूगल की खोज बढ़ रही है। वास्तव में, जैसे-जैसे मौद्रिक नीति आगे बढ़ रही है, कथा बदल रही है कि क्या मंदी होगी या नहीं, मंदी का आकार क्या होगा।

54. उन्नत अर्थव्यवस्थाओं और उभरती और विकासशील अर्थव्यवस्थाओं में बहु-दशक के उच्च स्तर पर मुद्रास्फीति के साथ, मुद्रास्फीति संकट वैश्विक है। जवाब में, दशकों में सबसे व्यापक मौद्रिक नीति सख्त हो रही है। यह कई वर्षों में सबसे अधिक समन्वित कसने वाला चक्र है, और क्रियाएं समकालिक दिखाई दे रही हैं क्योंकि आयातित मुद्रास्फीति दबाव एक ही समय में कार्य करने वाले देश-विशिष्ट कारकों द्वारा बढ़ाए जा रहे हैं। तथापि, मौद्रिक नीति के लिए, भौतिक रूप से मांग को कम करने के बजाय, अपेक्षाओं को प्रबंधित करना महत्वपूर्ण है।

55. वैश्विक मुद्रास्फीति संकट हाल के इतिहास में सबसे गंभीर खाद्य और ऊर्जा संकटों में से एक का चेहरा है, जो अब दुनिया भर में सबसे अधिक संवेदनशील खतरा है। विकासशील देशों में, भोजन की कमी इस वर्ष और अगले वर्ष के शुरुआती भाग में रहने की संभावना है, जिससे खाद्य पदार्थों की बढ़ती कीमतों का दर्द बढ़ जाएगा। यहां तक कि दुनिया के सबसे अमीर देशों में भी, खाद्य पदार्थों की ऊंची कीमतें किसी पीढ़ी में पहली बार खाद्य गरीबी का कारण बन रही हैं।

56. प्राप्त करने वाले छोर पर उभरते बाजार इक्विटी और बांड हैं। व्यापक रूप से उपयोग किए जाने वाले सूचकांकों के संदर्भ में, उभरते बाजार बांड तीन दशकों में अपने सबसे खराब नुकसान का सामना कर रहे हैं, जो वैश्विक ब्याज दरों में वृद्धि से प्रभावित हैं। विदेशी मुद्रा बाजारों में उतार-चढ़ाव का बढ़ना, आपूर्ति श्रृंखला के दबावों, बढ़ती शिपिंग लागत और मौद्रिक नीति के सामान्यीकरण के पथ पर मेजबान देश की स्थिति का एक कार्य बन गया है।

57. भारत वैश्विक मुद्रास्फीति संकट से प्रभावित हो रहा है जैसा कि हाल के परिणामों ने दिखाया है। युद्ध के बाद से सीपीआई में दो तिहाई परिवर्तन भू-राजनीतिक जोखिम के भौतिकीकरण को दर्शाता है। हालांकि मौजूदा मुद्रास्फीति वृद्धि हर जगह आपूर्ति की घटना है, आपूर्ति में सुधार करने में हमेशा समय लगता है। राजकोषीय अनुशासन पर तनाव की कीमत पर इस दिशा में सराहनीय प्रयास किए गए हैं, यह प्रदर्शित करते हुए कि मूल्य स्थिरता एक साझा जिम्मेदारी है - सरकार मुद्रास्फीति लक्ष्य निर्धारित करती है और केंद्रीय बैंक इसे लागू करता है।

58. आपूर्ति को प्रतिक्रिया देने हेतु समय प्राप्त करने के लिए, मौद्रिक नीति के कुंद साधन को तैनात करना होगा - इस समय कोई अन्य सहारा नहीं है। मौद्रिक नीति क्या करेगी? तथ्य यह है कि मुद्रास्फीति ऊंची बनी हुई है और व्यापक हो रही है, यह दर्शाता है कि कुछ मांग है जो इन उच्च कीमतों को वहन करने में सक्षम है, जो शायद महामारी तनाव प्रतिक्रिया में बदला खर्च के कारण है। वास्तव में, कोर मुद्रास्फीति - सूचकांक का सबसे सुस्त हिस्सा - खाद्य, ईंधन, पेट्रोल, डीजल, सोना और चांदी को छोड़कर सीपीआई (मानक कोर में सीपीआई का 44 प्रतिशत बनाम 47 प्रतिशत) - और भारित औसत, दोनों सामान्यीकरण और गति दिखा रहे हैं। मई के लिए उच्च आवृत्ति संकेतक मांग में विस्तार की ओर इशारा करते हैं। इसे संशोधित करने के लिए कुछ मौद्रिक नीति फ्रंट लोड की आवश्यकता होती है ताकि भले ही यह पूरी ताकत पर न हो, यह उपलब्ध आपूर्ति से अधिक न हो। इस प्रक्रिया में, खर्च धीमा हो जाएगा, और साथ ही मांग भी और अर्थव्यवस्था भी। इसका उद्देश्य रेपो दर को उस ऊंचाई तक ले जाना होना चाहिए जो मुद्रास्फीति के पूर्वानुमान से कम से कम चार तिमाहियों से अधिक हो, यह जानते हुए कि मौद्रिक नीति अंतराल के साथ काम करती है। साथ ही, जनता की धारणाओं और अपेक्षाओं के अनुरूप यह महत्वपूर्ण है कि मौद्रिक सख्ती के परिणामस्वरूप 2023-24 में विकास दर 6 प्रतिशत से 7 प्रतिशत करीब होगी।

59. यदि इस मुद्रास्फीति को हाथ से जाने दिया जाता है, तो यह (i) धीरे-धीरे कर्षण प्राप्त करने वाली बहाली की नींव को खराब कर सकती है - अनुभवजन्य साक्ष्य से पता चलता है कि भारत में 6 प्रतिशत से अधिक मुद्रास्फीति स्पष्ट रूप से संवृद्धि के लिए हानिकारक है; (ii) निवेश निर्णयों को रोकती है क्योंकि व्यवसायों को कीमतों के इन ऊंचे स्तरों पर अपने उत्पादों की मांग को स्थगित करने की चिंता होगी; (iii) जमाकर्ताओं को अपनी जमाराशियों पर नकारात्मक रिटर्न के बारे में चिंता करने का कारण बनता है और इसलिए सोने जैसे मूल्य वाले समय पर परीक्षण किए गए धारकों की ओर अंतरित हो जाता है, जो भारत के मामले में पूंजी उड़ान में अंतरित करता है - पीली धातु का दुनिया का दूसरा सबसे बड़ा आयातक घरेलू खपत का केवल 1 प्रतिशत का उत्पादन करता है; (v) विनिमय दर मूल्यह्रास का कारण बनता है जो आयातित मुद्रास्फीति को बढ़ाएगा, पूंजी प्रवाह को हतोत्साहित करेगा और बड़े पूंजी बहिर्वाह को ट्रिगर करेगा।

60. अतः पासा डाला जाता है। एक तरफ शून्यवादी हैं - वे अपने होंठ चाटते हैं और मानते हैं कि आरबीआई, वध के लिए मेमने की तरह, अपनी मौद्रिक नीति के जनादेश में विफल होने वाला है। वे एक प्रक्रियात्मक मुद्दे और सनसनीखेज के बीच अंतर करने में विफल रहते हैं।

61. जवाबदेही तंत्र मौद्रिक नीति ढांचे में विश्वसनीयता बढ़ाता है और यह सर्वोपरि महत्वपूर्ण है। जवाबदेही के प्रति व्यापक जन संवेदनशीलता उसी दिशा में काम करती है जिस दिशा में मूल्य स्थिरता सुनिश्चित करने के लिए मौद्रिक नीति जाती है। यह दर्शाता है कि मुद्रास्फीति की उम्मीदें इस विश्वास के इर्द-गिर्द टिकी हुई हैं कि मौद्रिक नीति लक्ष्य से लगातार विचलन को बर्दाश्त नहीं करेगी क्योंकि वह ऐसा करने के लिए कानून द्वाराबाध्य(नहीं) है। दूसरी ओर, अपरिवर्तनीय तथ्य हैं, जो यह सुझाव देते हैं कि मुद्रास्फीति चरम पर हो सकती है। जून में, पेट्रोल और डीजल पर उत्पाद शुल्क में कटौती ने जोरदार तरीके से आगमन किया और हेडलाइन मुद्रास्फीति से 20 बीपीएस को नीचे गिरा दिया। उसके बाद दूसरे क्रम का प्रभाव प्रभावी होगा। मार्जिन पर कोर मुद्रास्फीति को नरम करने के लिए अन्य उपाय, दूसरे क्रम के प्रभावों की तरह काम करेंगे। चूंकि मौद्रिक नीति अपने अंतराल के माध्यम से काम करती है, मांग अनिवार्य रूप से संयमित हो जाएगी और आपूर्ति के स्तर तक संकुचित हो जाएगी। 2022-23 की चौथी तिमाही तक मुद्रास्फीति 6 प्रतिशत से नीचे गिर जाएगी। 2023-24 में, इसे 4 प्रतिशत तक मध्यम होना चाहिए। यह सबसे व्यावहारिक परिणाम है जिसकी मौजूदा असाधारण परिस्थितियों में उम्मीद की जा सकती है।

62. हेडलाइन मुद्रास्फीति का स्तर कुछ समय के लिए दुनिया भर में उच्च रहेगा; इसलिए देखने वाली बात मुद्रास्फीति की दिशा है, न कि इसका स्तर, जो भारी झटकों को देखते हुए कुछ समय के लिए ऊंचा रहेगा। यदि हेडलाइन मुद्रास्फीति वर्ष की दूसरी छमाही में कम होने लगती है, तो नीति दर को भविष्य की मुद्रास्फीति के स्तर से ऊपर ले जाने का उद्देश्य जल्द से जल्द प्राप्त हो जाएगा, जिससे विराम और पुन: कॉन्फ़िगर करने के लिए जगह मिल जाएगी।

63. यदि मानसून का शीघ्र आगमन और इंडोनेशिया द्वारा खाद्य तेल के निर्यात पर प्रतिबंध हटाने से, खाद्य कीमतों पर वर्तमान में परिकल्पित की तुलना में अधिक सौम्य संभावना की भविष्यवाणी होती है, तो भारत पहले ही मुद्रास्फीति के संकट को कम कर लेता और बाकी की दुनिया से अलग हो जाता। निःसंदेह, मूल्य दबावों के सामान्यीकरण के रूप में युद्ध के प्रभाव से मुद्रास्फीति में भारी गिरावट आएगी और जवाबदेही मानदंड का संभावित उल्लंघन होगा। लड़ाई हार जाते लेकिन युद्ध जीत लिया जाता यदि भारत मुद्रास्फीति के भविष्य के प्रक्षेपवक्र को झुकाने में सक्षम होता है। यह सरकार द्वारा किए गए आपूर्ति पक्ष उपायों; एलएएफ कॉरिडोर को कड़ा करना और अप्रैल 2022 में नियत दर प्रतिवर्ती रेपो की तुलना में 40 आधार अंक अधिक की दर पर स्थायी जमा सुविधा की शुरूआत; मई में नीतिगत दर में 40 आधार अंकों की वृद्धि के साथ-साथ नकद आरक्षित अनुपात की आवश्यकता में 50 आधार अंकों की वृद्धि; और आज की बैठक में नीतिगत रेपो दर में प्रस्तावित वृद्धि से कम नहीं है।

64. दुनिया भर में मुद्रास्फीति को बढ़ाने वाली असाधारण परिस्थितियों को देखते हुए, हमारा प्रयास 2022-23 की अंतिम तिमाही या 2023-24 की पहली तिमाही तक मुद्रास्फीति को सहिष्णुता बैंड में लाने का होना चाहिए और इसे 2023-24 के दौरान लक्ष्य के करीब उत्तरोत्तर संरेखित करना चाहिए। इससे उत्पादन के नुकसान को कम किया जा सकेगा। यदि 2022-23 और 2023-24 में वास्तविक जीडीपी संवृद्धि औसत जीडीपी के 6-7 प्रतिशत के बीच है, तो तेजी से मजबूत होने वाली बहाली को सूर्य के प्रकाश तक पहुंचने का उचित अवसर प्राप्त हो सकता है।

65. यदि ऐसा होता है, तो आरबीआई संवृद्धि के प्रति सचेत रहते हुए मूल्य स्थिरता को प्राथमिकता देने के अपने जनादेश को पूरा कर लेगा।

66. तदनुसार, मैं नीति रेपो दर को 50 आधार अंकों तक बढ़ाने और निभाव को वापस लाने पर ध्यान केंद्रित करने के लिए मतदान करता हूं ताकि यह सुनिश्चित हो सके कि मुद्रास्फीति संवृद्धि का समर्थन करते हुए लक्ष्य के भीतर बनी रहे।

श्री शक्तिकान्त दास का वक्तव्य

67. यूरोप में युद्ध जारी है। युद्ध और प्रतिबंधों का अंत कहीं दिखाई नहीं दे रहा है। अनिश्चितता जारी है। वैश्विक संवृद्धि और व्यापार में लगातार गिरावट आ रही है, वैश्विक कमोडिटी की कीमतें स्थिर बनी हुई हैं और दुनिया भर में वित्तीय बाजार अधिक अस्थिर हो रहे हैं। अधिकांश केंद्रीय बैंकों में मौद्रिक नीति सामान्यीकरण दिन का क्रम बन गया है। युद्ध ने सभी भौगोलिक क्षेत्रों में मुद्रास्फ़ीतिकारी दबावों का वैश्वीकरण कर दिया है, और दीर्घकालिक मुद्रास्फीति प्रत्याशाओं के अनियंत्रित होने के जोखिम बढ़ रहे हैं। जबकि कुछ वस्तुओं - जैसे धातु और उर्वरक - की कीमतों में कुछ नरमी देखी गई है, अधिकांश खाद्य और सभी ऊर्जा की कीमतें ऊंची बनी हुई हैं।

68. इस पृष्ठभूमि में, अप्रैल 2022 के लिए घरेलू सीपीआई मुद्रास्फीति बढ़कर 7.8 प्रतिशत हो गई - मुद्रास्फीति का लगातार चौथा महीना 6.0 प्रतिशत के ऊपरी सहिष्णुता स्तर से ऊपर रहा। उच्च वैश्विक पण्य कीमतों से प्रतिकूल स्पिलओवर ने अप्रैल और उसके बाद घरेलू कीमतों पर प्रभाव डालना जारी रखा है। घरेलू कारकों ने भी एक मजबूत गर्मी की लहर और उत्पादन के परिणामी नुकसान के साथ एक भूमिका निभाई, जिसके परिणामस्वरूप कई खाद्य पदार्थों की कीमतों में उल्लेखनीय वृद्धि हुई। हमारे नवीनतम आकलन के अनुसार, चालू वर्ष (2022-23) में औसत वार्षिक मुद्रास्फीति 6.7 प्रतिशत रहने की उम्मीद है, जिसमें पहली तीन तिमाहियों में यह छह प्रतिशत से ऊपर है।

69. दूसरी ओर, संवृद्धि आवेग व्यापक रूप से अप्रैल-मई 2022 के दौरान उपलब्ध उच्च आवृत्ति संकेतकों द्वारा उत्पन्न अपेक्षाओं के अनुरूप विकसित हो रहे हैं। सामान्य दक्षिण-पश्चिम मानसून का पूर्वानुमान, रोजगार की स्थिति में सुधार, जैसाकि श्रम बल सहभागिता (एलएफपी) और रोजगार की दरों में परिलक्षित होता है, आरबीआई के सर्वेक्षणों के शुरुआती परिणाम, क्षमता उपयोग में लगातार वृद्धि और गैर-खाद्य ऋण वृद्धि में सुधार, संवृद्धि संभावनाओं का संकेत देते हैं। ये सभी साथ में, इन गतिविधियों से निजी उपभोग और निवेश का समर्थन करने की उम्मीद की जा सकती है। 2021-22 में शुद्ध घरेलू वित्तीय बचत (एचएफ़एस), हालांकि पिछले वर्ष की तुलना में कम रही, पूर्व-महामारी के स्तर से ऊपर रही और बैंकों और कॉरपोरेट्स के स्वस्थ तुलन- पत्र के साथ, निजी खपत और निवेश का समर्थन कर सकती है। वैश्विक अनिश्चितता बढ़ने के बावजूद मई 2022 में पण्य निर्यात में लगातार पंद्रहवें महीने में दो अंकों की वृद्धि दर्ज की गई। इन सभी गतिविधियों के मद्देनजर, 2022-23 के लिए संवृद्धि का अनुमान 7.2 प्रतिशत पर बरकरार रखा गया है, जैसा कि अप्रैल एमपीसी संकल्प में था।

70. इस प्रकार, जबकि उच्च मुद्रास्फीति प्रमुख चिंता का विषय बनी हुई है, आर्थिक गतिविधियों का पुनरुद्धार स्थिर बना हुआ है और कर्षण प्राप्त कर रहा है। मुद्रास्फीति और मुद्रास्फीति की उम्मीदों से प्रभावी ढंग से निपटने के लिए नीतिगत दर में और वृद्धि करने के लिए उपयुक्त समय है। तदनुसार, मैं रेपो दर में 50 आधार अंक की वृद्धि के लिए वोट करता हूं जो विकसित मुद्रास्फीति- संवृद्धि की गतिशीलता के अनुरूप होगा और प्रतिकूल आपूर्ति झटकों के दूसरे दौर के प्रभावों को कम करने में मदद करेगा। यह कार्रवाई मूल्य स्थिरता के प्रति हमारी प्रतिबद्धता को सुदृढ़ करेगी – जो हमारा प्राथमिक जनादेश है और मध्यम अवधि में सतत संवृद्धि के लिए एक पूर्वापेक्षा है।

71. मैं पूरी तरह से निभाव को वापस लेने पर ध्यान केंद्रित करते हुए हमारी नीति के इरादे पर अधिक स्पष्टता प्रदान करने के लिए रुख में बदलाव के लिए भी वोट करता हूं। इस संदर्भ में यह नोट करना महत्वपूर्ण है कि रेपो दर अभी भी पूर्व-महामारी के स्तर से नीचे है और चलनिधि अधिशेष अभी भी महामारी से पहले की तुलना में अधिक है। चूंकि हाल के महीनों में हमारी नीति चलनिधि और दरों दोनों के संदर्भ में निभाव को वापस लेने पर स्पष्ट रूप से केंद्रित रही है, रुख में बदलाव को, हमारे हालिया दृष्टिकोण की निरंतरता और फ़ाइन- ट्यूनिंग के रूप में देखा जाना चाहिए। जैसा कि मैं देख रहा हूं, निभाव को वापस लेना, बहाली की प्रक्रिया के लिए गैर-विघटनकारी होगी और मुद्रास्फीति से निपटने और मुद्रास्फीति की उम्मीदों को स्थिर करने के हमारे चल रहे प्रयासों को मजबूत करेगी।

(योगेश दयाल)

मुख्य महाप्रबंधक

प्रेस प्रकाशनी: 2022-2023/406

|