23 अक्तूबर 2020

मौद्रिक नीति समिति की 7 से 9 अक्तूबर 2020 के दौरान हुई बैठक के कार्यवृत्त

[भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडएल के अंतर्गत]

भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडबी के अंतर्गत गठित मौद्रिक नीति समिति (एमपीसी) की पच्चीसवीं बैठक 7 से 9 अक्तूबर 2020 के दौरान आयोजित की गई।

2. बैठक में सभी सदस्य – डॉ. शशांक भिडे, वरिष्ठ सलाहकार, नेशनल काउंसिल फॉर एप्लाइड इकोनॉमिक रिसर्च, दिल्ली; डॉ. आशिमा गोयल, प्रोफेसर, इंदिरा गांधी इंस्टीट्यूट ऑफ डेवलपमेंट रिसर्च, मुंबई; प्रो. जयंत आर. वर्मा, प्रोफेसर, भारतीय प्रबंधन संस्थान, अहमदाबाद; डॉ. मृदुल के.सागर, कार्यपालक निदेशक (भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडबी (2) (सी) के अंतर्गत केंद्रीय बोर्ड द्वारा नामित रिज़र्व बैंक के अधिकारी); डॉ. माइकल देबब्रत पात्र, उप गवर्नर, प्रभारी मौद्रिक नीति उपस्थित रहें और इसकी अध्यक्षता श्री शक्तिकान्त दास, गवर्नर द्वारा की गई। डॉ. शशांक भिडे, डॉ. आशिमा गोयल और प्रो. जयंत आर. वर्मा ने वीडियो कॉन्फ्रेंस के माध्यम से बैठक में भाग लिया।

3. भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडएल के अनुसार, रिज़र्व बैंक मौद्रिक नीति समिति की प्रत्येक बैठक के चौदहवें दिन इस बैठक की कार्यवाहियों के कार्यवृत्त प्रकाशित करेगा जिसमें निम्नलिखित शामिल होगा:

(ए) मौद्रिक नीति समिति की बैठक में अपनाया गया संकल्प;

(बी) उपर्युक्त बैठक में अपनाए गए संकल्प पर मौद्रिक नीति के प्रत्येक सदस्य को प्रदान किया गया वोट; और

(सी) उपर्युक्त बैठक में अपनाए गए संकल्प पर धारा 45 ज़ेडआई की उप-धारा (11) के अंतर्गत मौद्रिक नीति समिति के प्रत्येक सदस्य का वक्तव्य।

4. एमपीसी ने रिज़र्व बैंक द्वारा उपभोक्ता विश्वास, परिवारों की मुद्रास्फीति प्रत्याशा, कॉर्पोरेट क्षेत्र के प्रदर्शन, ऋण की स्थिति, औद्योगिक, सेवाओं और बुनियादी ढांचा क्षेत्रों के लिए आउटलुक और पेशेवर पूर्वानुमानों के अनुमानों का आकलन करने के लिए किए गए सर्वेक्षणों की समीक्षा की। एमपीसी ने इन संभावनाओं के विभिन्न जोखिमों के इर्द-गिर्द स्टाफ के समष्टि आर्थिक अनुमानों और वैकल्पिक परिदृश्यों की विस्तृत रूप से भी समीक्षा की। उपर्युक्त पर और मौद्रिक नीति के रुख पर व्यापक चर्चा करने के बाद एमपीसी ने संकल्प अपनाया जिसे नीचे प्रस्तुत किया गया है।

संकल्प

5. मौद्रिक नीति समिति (एमपीसी) ने आज (9 अक्तूबर 2020) अपनी बैठक में वर्तमान और उभरती समष्टिगत आर्थिक परिस्थिति के आकलन के आधार पर यह निर्णय लिया है कि:

नतीजतन, एलएएफ के तहत प्रतिवर्ती रेपो दर 3.35 प्रतिशत और सीमांत स्थायी सुविधा (एमएसएफ) दर और बैंक दर 4.25 प्रतिशत पर अपरिवर्तित रखी जाएं।

ये निर्णय वृद्धि को सहारा प्रदान करते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) आधारित मुद्रास्फीति के 4 प्रतिशत के मध्यावधिक लक्ष्य को +/-2 प्रतिशत के दायरे में हासिल करने के उद्देश्य से भी है।

इस निर्णय के समर्थन में प्रमुख विवेचनों को नीचे दिए गए विवरण में वर्णित किया गया है।

आकलन

वैश्विक अर्थव्यवस्था

6. प्राप्त ब्योरा, क्रमिक रूप से 2020 के क्यू3 में वैश्विक आर्थिक गतिविधि में सुधार इंगित करता है, हालांकि कई देशों में संक्रमणों में नए सिरे से वृद्धि के साथ नकारात्मक जोखिम बढ़ गया है। वैश्विक व्यापार के नरम होने की आशंका है। उभरते बाजार की अर्थव्यवस्थाओं (ईएमई) की तुलना में सकारात्मक प्रतिक्रियाएँ (रिबाउंड) उन्नत अर्थव्यवस्थाओं (एई) के बीच मजबूत हो सकती है। वैश्विक वित्तीय बाजार अत्यधिक उदार मौद्रिक और तरलता की स्थिति से समर्थित हैं। नरम ईंधन की कीमतों और कमजोर समग्र मांग ने एई में मुद्रास्फीति को लक्ष्य से नीचे रखा है, हालांकि कुछ ईएमई में, आपूर्ति अवरोधों ने ऊपर की ओर दबाव डाला है।

घरेलू अर्थव्यवस्था

7. घरेलू स्थिति पर, उच्च आवृत्ति संकेतक बताते हैं कि क्यू1 (अप्रैल-जून) में वास्तविक जीडीपी में वर्षानुवर्ष (y-o-y) 23.9 प्रतिशत की गिरावट के बाद क्यू2: 2020-21 में आर्थिक गतिविधि स्थिर हो रही है। सरकारी खर्च और ग्रामीण मांग के आधार पर, विनिर्माण - विशेष रूप से उपभोक्ता गैर-टिकाऊ वस्तुएं - और सेवाओं की कुछ श्रेणियों, जैसे कि यात्री वाहन और रेलवे माल, धीरे-धीरे क्यू 2 में पूर्व स्थिति में आ गए हैं। कृषि के लिए दृष्टिकोण मजबूत है। व्यापारिक निर्यात धीरे-धीरे कोविड- पूर्व स्तरों तक आने और आयात के संकुचन की गति में कुछ संतुलन के साथ, व्यापार घाटा क्यू 2 में मामूली क्रमिक रूप से चौड़ा हो गया।

8. जुलाई-अगस्त 2020 के दौरान हेडलाइन सीपीआई मुद्रास्फीति बढ़कर 6.7 प्रतिशत हो गई, क्योंकि आपूर्ति में बाधा, उच्च मार्जिन और करों के कारण खाद्य, ईंधन और प्रमुख घटकों पर दबाव बढ़ गया। पारिवारिक इकाइयों की एक वर्ष के बाद मुद्रास्फीति की संभावनाएं तीन महीने के आगे के स्तरों से मुद्रास्फीति में कुछ नरमी का सुझाव देती हैं। कमजोर मांग की स्थिति को दर्शाते हुए, फर्मों के विक्रय मूल्य मंद रही।

9. बड़े अधिशेष में प्रणालीगत तरलता रहने के साथ घरेलू वित्तीय स्थितियों में काफी सहजता आयी है। वर्षानुवर्ष आधार पर (2 अक्टूबर 2020 तक) आरक्षित धन में 13.5 प्रतिशत की वृद्धि हुई, जो मुद्रा की मांग (21.5 प्रतिशत) में भारी वृद्धि से प्रेरित थी। हालांकि, 25 सितंबर 2020 तक मुद्रा आपूर्ति (एम 3) में 12.2 प्रतिशत की वृद्धि दर्ज की गई थी। बैंकों के गैर-खाद्य ऋण की वृद्धि दर कम रही। 2 अक्टूबर 2020 को भारत का विदेशी मुद्रा भंडार 545.6 बिलियन अमेरिकी डॉलर था।

संभावनाएं

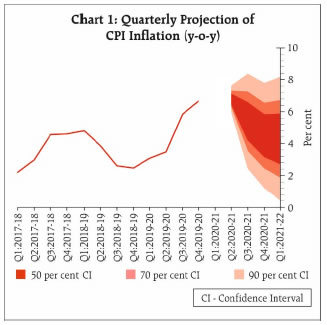

10. मुद्रास्फीति के लिए दृष्टिकोण के संबंध में, खरीफ बुवाई खाद्य कीमतों के लिए अच्छी सूचना दर्शा रही है। प्रमुख सब्जियों जैसे टमाटर, प्याज और आलू की कीमतों पर दबाव भी खरीफ की आवक के साथ क्यू 3 तक कम होना चाहिए। दूसरी ओर, ऊंचे आयात शुल्क के कारण दलहन और तिलहन की कीमतें स्थिर रहने की संभावना है। अंतरराष्ट्रीय स्तर पर कच्चे तेल की कीमतों में सितंबर में कमजोर मांग वाले दृष्टिकोण के साथ नरमी का पूर्वाग्रह रहा है, लेकिन घरेलू पंप की कीमतें करों के किसी भी रोल बैक के अभाव में बढ़ सकती हैं। फ़र्मों की मूल्य निर्धारण शक्ति कमजोर मांग के कारण कमजोर बनी हुई है। श्रम की कमी और उच्च परिवहन लागत सहित COVID-19 से संबंधित आपूर्ति व्यवधान, लागत-वृद्धि दबावों को जारी रख सकते हैं, लेकिन लॉकडाउन में दी जा रही छूट और अंतर-राज्य आवाजाही पर प्रतिबंध हटाने से ये जोखिम कम हो रहे हैं। इन सभी कारकों को ध्यान में रखते हुए, व्यापक रूप से जोखिम को संतुलित रखते हुए सीपीआई मुद्रास्फीति को क्यू2: 2020-21 के लिए 6.8 प्रतिशत, एच2: 2020-21 के लिए 5.4-4.5 प्रतिशत और क्यू 1: 2021-22 के लिए 4.3 प्रतिशत पर अनुमानित किया गया है (चार्ट 1)।

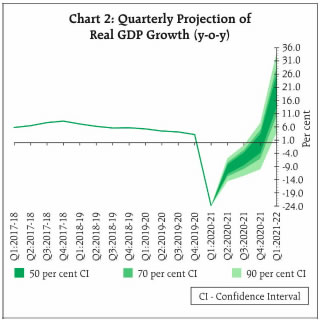

11. विकास के दृष्टिकोण के संबंध में, ग्रामीण अर्थव्यवस्था में सुधार को और मजबूत होने की उम्मीद है, जबकि शहरी मांग में बदलाव सामाजिक दूरी के मानदंडों और COVID-19 संक्रमणों की बढ़ती संख्या को देखते हुए कम होने की संभावना है। जबकि संपर्क-गहन सेवा क्षेत्र को कोविड-पूर्व स्तरों को फिर से हासिल करने में समय लगेगा, निर्माण फर्मों को क्यू 3: 2020-21 में क्षमता उपयोग पुनर्प्राप्त करने और क्यू 4 के बाद गतिविधि में कुछ कर्षण प्राप्त करने की उम्मीद है । निजी निवेश और निर्यात दोनों ही कम होने की संभावना है, विशेष रूप से बाहरी मांग अभी भी कमजोर है। उपरोक्त कारकों और अनिश्चित COVID-19 प्रक्षेपवक्र को ध्यान में रखते हुए, 2020-21 में वास्तविक सकल घरेलू उत्पाद की वृद्धि नकारात्मक (-) 9.5 प्रतिशत होने की उम्मीद है, जोखिम क्यू2:2020-21 में (-) 9.8 प्रतिशत; Q3 में (-) 5.6 प्रतिशत; और Q4 में 0.5 प्रतिशत नीचे की ओर झुका हुआ रहेगा। क्यू 1: 2021-22 के लिए वास्तविक जीडीपी वृद्धि 20.6 प्रतिशत (चार्ट 2) पर रखी गई है।

12. एमपीसी का मानना है कि एक अभूतपूर्व COVID -19 महामारी से अर्थव्यवस्था को पुनर्जीवित करना मौद्रिक नीति के संचालन में सर्वोच्च प्राथमिकता है। जबकि मुद्रास्फीति कई महीनों तक सहनशीलता बैंड से ऊपर रही है, एमपीसी का कहना है कि अंतर्निहित कारक अनिवार्य रूप से आपूर्ति झटके हैं जो अर्थव्यवस्था अनलॉक होते ही, आपूर्ति श्रृंखला बहाल होते ही, और गतिविधि सामान्य हो जाने पर आगामी महीनों में दूर हो जानी चाहिए । तदनुसार, मौद्रिक नीति का रुख निर्धारित करते हुए उन्हें इस मोड़ पर ध्यान में रखा जा सकता है। इन सभी कारकों को ध्यान में रखते हुए, एमपीसी इस बैठक में नीतिगत दर पर यथास्थिति बनाए रखने का निर्णय लेता है और आगे विकास का समर्थन करने के लिए उपलब्ध अंतराल का उपयोग करने के लिए मुद्रास्फीति के दबाव में सहजता आने का इंतजार करता है।

13. एमपीसी के सभी सदस्य – डॉ. शशांक भिडे, डॉ. आशिमा गोयल, प्रो. जयंत आर. वर्मा, डॉ. मृदुल के. सागर, डॉ. माइकल देवव्रत पात्र और श्री शक्तिकान्त दास – ने सर्वसम्मति से नीतिगत रेपो दर को बनाए रखने के लिए मतदान किया और यह सुनिश्चित करते हुए कि मुद्रास्फीति लक्ष्य के भीतर बनी रहे, एक टिकाऊ आधार पर विकास को पुनर्जीवित करने और अर्थव्यवस्था पर COVID-19 के प्रभाव को कम करने के लिए जब तक आवश्यक हो निभावकारी रुख बनाए रखने का निर्णय लिया। डॉ. शशांक भिडे, डॉ. आशिमा गोयल, डॉ. मृदुल के. सागर, डॉ. माइकल देवव्रत पात्र और श्री शक्तिकान्त दास ने कम से कम चालू वित्त वर्ष के दौरान और अगले वित्त वर्ष में इस निभावकारी रुख को जारी रखने के लिए वोट किया जबकि प्रो. जयंत आर. वर्मा ने इस निरूपण के विरुद्ध वोट किया।

14. एमपीसी की बैठक का कार्यवृत्त 23 अक्तूबर 2020 तक प्रकाशित किया जाएगा।

पॉलिसी रेपो दर को 4.0 प्रतिशत पर अपरिवर्तित रखने के लिए संकल्प पर मतदान

| सदस्य |

वोट |

| डॉ. शशांक भिडे |

हाँ |

| डॉ. आशिमा गोयल |

हाँ |

| प्रो. जयंत आर. वर्मा |

हाँ |

| डॉ. मृदुल के. सागर |

हाँ |

| डॉ. माइकल देवव्रत पात्र |

हाँ |

| श्री शक्तिकान्त दास |

हाँ |

डॉ. शशांक भिडे का वक्तव्य

15. मौद्रिक नीति के नजरिए से वर्तमान समय में दो प्रमुख लक्ष्य, जिसमें उत्पादन संवृद्धि में तेजी से गिरावट आई है और मुद्रास्फीति के दबाव बने हुए हैं, अर्थव्यवस्था की सतत रिकवरी और मुद्रास्फीति दर में मोडरेशन को सक्षम कर रहे हैं।

16. प्रचलित सौम्य जीडीपी विकास दर के मद्देनजर जनवरी और मई 2020 के बीच दरों में 115 आधार अंकों की संचयी कमी के बाद 4-6 अगस्त 2020 को आयोजित एमपीसी की बैठक में नीतिगत दरों को अपरिवर्तित छोड़ दिया गया था। कोविड-19 महामारी में बढ़ोतरी के मद्देनज़र अगस्त 2020 के एमपीसी नीति वक्तव्य में आर्थिक संभावनाओं पर चिंताओं को प्रतिबिंबित किया गया।

17. 2020-21 की पहली तिमाही में वर्ष-दर-वर्ष आधार पर सकल घरेलू उत्पाद में 23.9 प्रतिशत का संकुचन रोजगार और आय को प्रभावित करने वाली अर्थव्यवस्था के लिए एक गहरा आघात है। आर्थिक उत्पादन में गिरावट ज्यादातर घटकों के उत्पादन और व्यय दोनों खातों में परिलक्षित हुई है। सभी गैर-कृषि क्षेत्रों में सकल मूल्य वर्धित गिरावट आई और मांग के मामले में, निजी अंतिम उपभोग व्यय और सकल स्थिर पूंजी निर्माण में संकुचन तेज था। विकास को दर्शाने वाली मांग का एकमात्र प्रमुख घटक सरकारी अंतिम उपभोग व्यय था। वस्तुओं और सेवाओं के निर्यात और आयात दोनों में गिरावट आई, जिसमें निर्यात की तुलना में आयात में ज्यादा गिरावट देखी गयी। COVID-19 महामारी के मद्देनजर, आवश्यक वस्तुओं को छोड़कर सामानों और सेवाओं की आवाजाही पर मार्च-मई के अंतिम सप्ताह से लगाए गए व्यापक प्रतिबंधों को जून के बाद से धीरे-धीरे छूट मिली, लेकिन एक पूर्ण आर्थिक सुधार के लिए उत्पादन और आपूर्ति प्रक्रियाओं में समायोजन की आवश्यकता होगी ताकि रोग के प्रसार को नियंत्रित किया जा सके। रिकवरी प्रक्रिया देश भर में महामारी के गतिशीलता से भी प्रभावित होगी क्योंकि क्षेत्रीय विविधताएं आपूर्ति श्रृंखलाओं को भी प्रभावित करेंगी।

18. महामारी के प्रभाव की वर्तमान स्थिति बताती है कि सितंबर के अंत में COVID-19 के कारण दैनिक नए मामलों और मृत्यु दर में कमी आई है लेकिन ये संख्या बड़ी है और बढ़ोतरी की संभावनाओं को नजरअंदाज नहीं किया जा सकता है। इसका मतलब यह होगा कि आवाजाही के प्रतिबंधों से छूट उत्पादन को बहाल करने में मदद करेगी, लेकिन प्रक्रिया क्रमिक होगी और वायरस के प्रसार को नियंत्रित करने के लिए उत्पादकों, सेवाओं के प्रदाताओं और उपभोक्ताओं द्वारा किए जाने वाले उपायों के अधीन होगी।

19. अर्थव्यवस्था के आपूर्ति पक्ष की बहाली एक तरह से श्रमिकों और उपभोक्ताओं के लिए सुरक्षित है जो कि सतत आर्थिक सुधार के लिए आवश्यक है। COVID 19 के प्रसारण से जुड़े जोखिमों को कम करने के लिए परिवहन और कार्य स्थानों में बदलाव की आवश्यकता होगी।

20. आपूर्ति के झटके से कृषि की सापेक्ष प्रतिरक्षा आंशिक रूप से इस तथ्य का परिणाम हो सकती है कि वायरस शुरू में शहरी क्षेत्रों में फैला और प्रसार को सीमित करने के तत्काल प्रयास किए गए थे। प्रमुख खाद्य वस्तुओं के लिए आपूर्ति श्रृंखलाओं को भी परिवहन प्रतिबंधों से मुक्त किया गया था, जिससे इन वस्तुओं की आपूर्ति का निर्वाह हो रहा था।

21. वास्तव में ऐसी अड़चनें हैं, जिन्हें उन कंपनियों की स्थिति को सुधारने के लिए सुलझाने की आवश्यकता है, जो राजस्व और रिटर्न खो चुके हैं। उत्पादन और बाजारों को पुनर्जीवित और विस्तारित करने के लिए क्रेडिट का एक्सेस इस संबंध में आवश्यक कारकों में से एक है। आवास सहित उत्पादक क्षेत्रों के लिए बैंक ऋण दरों में गिरावट आई है और हालांकि, एक मजबूत पुनरुद्धार, मांग के पुनरुद्धार पर निर्भर करेगा। कमजोर मांग की स्थिति पिछले वर्ष की तुलना में सितंबर 2020-21 तक गैर-खाद्य बैंक ऋण में गिरावट में भी दर्शायी गयी है। उपभोक्ता मांग के पुनरुद्धार के लिए सामान्य आर्थिक गतिविधियों में भागीदारी और स्वास्थ्य देखभाल की उपलब्धता में सुरक्षा के विश्वास की बहाली की आवश्यकता होगी। इन लक्ष्यों को प्राप्त करने के लिए बुनियादी ढाँचे को बेहतर बनाने में सार्वजनिक निवेश से उपभोक्ता विश्वास का निर्माण होगा।

22. चालू खाता शेष, विदेशी पूंजी प्रवाह और आरक्षित विदेशी मुद्रा की स्थिति घरेलू और वैश्विक बाजारों में कम मांग संतुलन के तहत बाहरी क्षेत्र में सापेक्ष स्थिरता का संकेत देती है। उदास निवेश मांग की स्थिति गैर खाद्य क्षेत्रों के लिए पूंजी हेतु मांग की निरुत्साहित स्थिति और बैंक ऋण के कमजोर संवृद्धि में भी परिलक्षित हुई है।

23. केंद्र और राज्यों दोनों की सरकारों की राजकोषीय स्थिति दबाव में है क्योंकि कर राजस्व में गिरावट आई है। वर्तमान परिस्थितियों में आजीविका और जीवन का समर्थन करने के लिए असाधारण मांगों को पूरा करने के लिए सरकारों को अपने व्यय के स्तर पर ध्यान देने की आवश्यकता होगी।

24. मांग की स्थिति में निरंतर कमजोरी राजकोषीय स्थिति और वित्तीय प्रणाली पर अधिक दबाव डालती है।

25. हाल के महीनों में आर्थिक गतिविधियों के व्यापक संकेतक पहली तिमाही में तेज गिरावट से पुनरुद्धार का सुझाव देते हैं। इस सुधार में से कुछ आवागमन प्रतिबंधों की छूट, फार्मा उद्योग जैसे क्षेत्रों में अवसरों और उर्वरकों जैसे महत्वपूर्ण इनपुट की आवश्यकता के कारण है। गतिविधियों में अतिरिक्त सामान्य गति आरबीआई द्वारा रिपोर्ट किए गए उद्यमों के हालिया सर्वेक्षणों में क्षमता उपयोग में सुधार और बेहतर मांग स्थितियों की धारणाओं की अपेक्षा में परिलक्षित हुआ है।

26. जीडीपी में, पिछले वर्ष के तेजी से गिर रहे स्तर से संकुचन की दर के साथ वर्ष की दूसरी तिमाही से सतत पुनरुद्धार की शुरुआत देखी जाएगी। जैसाकि एमपीसी के संकल्प में संकेत दिया गया है, 2020-21 की चौथी तिमाही में जीडीपी में सकारात्मक वृद्धि होने की उम्मीद है, हालांकि पूरे वर्ष के लिए, विकास दर पिछले वर्ष की तुलना में -9.5 प्रतिशत होने का अनुमान है। सितंबर 2020 में आरबीआई द्वारा किए गए व्यावसायिक पूर्वानुमानों का सर्वेक्षण वर्ष 2020-21 के लिए -9.1 प्रतिशत का औसत पूर्वानुमान और एनसीएईआर की तिमाही समीक्षा द्वारा अर्थव्यवस्था का मूल्यांकन 2020-21 के लिए जीडीपी वृद्धि को -12.6 प्रतिशत पर रखता है। 2020-21 की दूसरी तिमाही से चौथी तिमाही की ओर आगे बढ़ते हुए ये अनुमान पहली तिमाही में बृहद प्रारंभिक नकारात्मक झटके के बाद आर्थिक गतिविधियों में सुधार का संकेत देता है।

27. कीमत के मोर्चे पर, सीपीआई मुद्रास्फीति जुलाई-अगस्त 2020 के दौरान, वर्ष-दर-वर्ष आधार पर 6.5% से अधिक रही है। यह मौद्रिक नीति के लिए निर्धारित मुद्रास्फीति लक्ष्य के सहिष्णुता बैंड से ऊपर है। इसी अवधि के दौरान खाद्य मुद्रास्फीति की दर औसतन 8.4% और खाद्य और ईंधन को छोड़कर वस्तुओं के लिए सीपीआई आधारित मुद्रास्फीति दर 5.6% थी। खाद्य मुद्रास्फीति हमेशा चिंता का विषय होगी क्योंकि यह अक्सर सब्जियों की तरह खराब होने वाली उपज से संचालित होता है, जिसे खुदरा स्तर या अतिरिक्त ताजा आपूर्ति तक आपूर्ति श्रृंखला में अड़चनों को दूर करने के अलावा अल्पावधि में नियंत्रित नहीं किया जा सकता है। जैसाकि एमपीसी संकल्प में उल्लेख किया गया है, मुद्रास्फीति 2020-21 की तीसरी और चौथी तिमाही में मंद होने की संभावना है। आपूर्ति पक्ष पर मूल्य मुद्रास्फीति के दो मुख्य चालक अब खाद्य और ईंधन हैं। खाद्य के मामले में, मानसून की अनुकूल बारिश अच्छी फसल की संभावनाओं और खाद्य मुद्रास्फीति पर इसके मोडरेट प्रभाव का समर्थन करती है। कच्चे पेट्रोलियम की कीमतों के लिए वैश्विक स्थिति यहाँ से 2020-21 के अंत तक स्थिर दिखाई देती है।

28. विकास और मुद्रास्फीति अनुमानों का सामना करने में स्पष्ट रूप से अनिश्चितताएं हैं। उस गति पर भी अनिश्चितता है जिसके साथ कोविड -19 महामारी को नियंत्रण में लाया जाता है, जो अगले 2-3 तिमाहियों में विकास और मुद्रास्फीति के परिदृश्य को भी प्रभावित करता है। दूसरी तिमाही के अंत में, देश भर में परिवहन और व्यवसायों पर प्रतिबंध की छूट के बाद अर्थव्यवस्था में सुधार के संकेत हैं। जैसा कि आपूर्ति श्रृंखला नई स्थितियों के अनुकूल है, रिकवरी मजबूत और सतत रहने की उम्मीद है। इस परिणाम को प्राप्त करने के लिए, इस समय एक निभावकारी मौद्रिक नीति की आवश्यकता होती है। कीमतों में वृद्धि पर दबाव में मोडरेशन और खाद्य मुद्रास्फीति की दर में गिरावट के कारण आपूर्ति पक्ष के उपायों से उत्पादन में त्वरित सुधार की आवश्यकता होगी।

29. अगली 3-4 तिमाहियों के लिए संवृद्धि और मुद्रास्फीति की संभावनाएं उत्पादन में सुधार के लिए एक नीतिगत वातावरण की आवश्यकता का सुझाव देता है। मुद्रास्फीतिकारी दबाव एक चिंता का विषय है, लेकिन वर्तमान मूल्यांकन वर्ष की शेष तिमाहियों में मंद मुद्रास्फीति दबाव को परिलक्षित करता है।

30. इसलिए, मैं मौजूदा नीति दरों को बनाए रखने और मौद्रिक नीति के निभावकारी रुख को जारी रखने के लिए मतदान करता हूं, जब तक कि आगे यह सुनिश्चित करते हुए कि मुद्रास्फीति लक्ष्य के भीतर बनी रहे, टिकाऊ आधार पर विकास को पुनर्जीवित करने और अर्थव्यवस्था पर COVID-19 के प्रभाव को कम करने के लिए आवश्यक है। मैं कम से कम चालू वित्त वर्ष के दौरान और अगले वित्तीय वर्ष में भी इस निभावकारी रुख को जारी रखने के लिए मतदान करता हूं।

डॉ. आशिमा गोयल का वक्तव्य

31. एमपीसी का उद्देश्य विकास का समर्थन करते हुए अपने मध्यम-चालित मुद्रास्फीति लक्ष्य को पूरा करना है। विकास दर में गिरावट आई है जबकि मुद्रास्फीति भी लक्ष्य से ऊपर है। मुद्रास्फीति को कम करने के साथ-साथ विकास को पुनर्जीवित करने के प्रश्न का सर्वोत्तम परीक्षण भारत के वृहद आर्थिक ढांचे के संदर्भ में किया गया है।

32. COVID-19 ने घरेलू आपूर्ति श्रृंखलाओं को बाधित करने के साथ-साथ मांग में भी कमी ला दी। जैसे धीरे-धीरे किए जाने वाले अनलॉक के तहत, मांग पुनर्जीवित हो रहा है और संक्रमण कम हो रहा है, आपूर्ति पक्ष में सुधार आ रहा है। भारी बारिश ने खाद्य कीमतों को बढ़ा दिया, लेकिन एक भरपूर फसल का भी वादा किया है। लंबी अवधि में, संरचनात्मक खाद्य अधिशेष, कृषि सुधार और तेल की मांग और आपूर्ति में वैश्विक परिवर्तन से पण्य की कीमतों में सौम्यता की उम्मीद की जा सकती है। सुधार भारत में उत्पादन लागत बढ़ाने वाली बाधाओं को भी कम कर रहा है। इसलिए, मुद्रास्फीति के मंद होने की उम्मीद की जा सकती है। अनुसंधान यह दर्शाता है कि पण्य की कीमत के झटके और विश्वसनीय आरबीआई दिशानिर्देश मुद्रास्फीति की उम्मीदों के प्रमुख निर्धारक हैं।

33. भारत के कई नए युवा श्रमिक श्रम बल के साथ-साथ उच्च उत्पादकता वाली नौकरियों में प्रवास यह बताती है कि इसमें एक लोचदार आपूर्ति वक्र है लेकिन यह ऐसा है जो ऊपरी झटके के अधीन है1। आपूर्ति पक्ष सुविधाओं के अलावा, जो लागत बढ़ाते हैं, झटके में मुद्रास्फीति की उम्मीदें और विनिमय दरों में बदलाव शामिल हैं। इन झटकों को नियंत्रित करना भारत में मुद्रास्फीति को कम करने का सबसे प्रभावी तरीका है।

34. मौद्रिक-वित्तीय परिस्थितियों का सकल मांग और उत्पादन वृद्धि पर अपेक्षाकृत अधिक प्रभाव पड़ता है जबकि सरकारी व्यय और कराधान की संरचना लागत को प्रभावित करती है। एक लोचदार आपूर्ति वक्र का तात्पर्य है कि मांग के दबाव का मुद्रास्फीति पर बहुत कम प्रभाव पड़ता है, लेकिन उत्पादन में बृहद नुकसान होता है। इसके अलावा, अत्यधिक जकड़न वित्तीय स्थिरता को उतना ही नुकसान पहुंचाती है जितना कि अत्यधिक उत्तेजना करती है। पिछले एक दशक में आवश्यक सुधारों ने वित्तीय प्रणाली में ऋण संस्कृति, अभिशासन, विविधता और मजबूती में सुधार किया है और कायापलट (टर्नअराउंड) के लिए स्थितियां अनुकूल हैं। COVID-19 तंग वित्तीय स्थितियों को उलटने का अवसर निर्मित करता है2।

35. COVID-19 तरलता और बचत की अनिश्चितता और एहतियाती होर्डिंग भी निर्मित करता है। इसलिए मांग अब आपूर्ति से अधिक बड़ी बाधा है। जब मांग संभावित उत्पादन से बहुत नीचे गिर गई है, तो मुद्रास्फीति एमपीसी लक्ष्य से अधिक हो गयी है, इससे पता चलता है कि लॉकडाउन से संबंधित झटके ने आपूर्ति वक्र को प्रभावित किया है। लॉकडाउन खुलने के बाद इसमें सुधार होना चाहिए। समान बिंदुओं के लिए सीपीआई मुद्रास्फीति डबल्यूपीआई से बहुत अधिक है जो खुदरा आपूर्ति के लिए चिंता के विषय को दर्शाता है। सीपीआई को खपत बास्केट में खाद्य की न्यून हिस्सेदारी को प्रतिबिंबित करने के लिए और अधिक सटीक रूप से छूट दी जानी चाहिए। चूंकि उत्पादन अंतराल पहले से ही इतना बड़ा है, इसलिए मांग को कम करना और अंतराल को बढ़ाना मुद्रास्फीति को कम करने का तरीका नहीं हो सकता है। क्षमता का उपयोग कम होने पर तय लागत को कवर करने के लिए फर्म मार्क-अप को बढ़ाते हैं, लेकिन उपयोग को कम करने से केवल लागत ही ज्यादा बढ़ेगी।

36. हालांकि सामान्य समय में भारत की मांग के सही अनुमानित रुचि के लोच में उच्चता है, संकट के समय में अधिक चलनिधि और कम ब्याज दरों के माध्यम से अधिक खर्च को प्रेरित करना मुश्किल है। राजकोषीय घाटे में प्रतिचक्रीय रूप से वृद्धि हुई है क्योंकि कर राजस्व लॉकडाउन के साथ गिर गया है। फिर भी, सरकारी खर्च में और विवेकशील विस्तार की गुंजाइश है ताकि संवृद्धि को बढ़ाने के लिए मांग को बढ़ाया जा सके तथा निजी खर्च को ट्रिगर किया जा सके। व्यय को आदर्श रूप से आपूर्ति-पक्ष की बाधाओं को दूर करने के लिए डिज़ाइन किया जाना चाहिए। पूर्व के राजकोषीय घाटे के बाद का अनुपात गिरता है क्योंकि समृद्धि विभाजक को बढ़ाता है और वृद्धिशील कर राजस्व गणक को कम करता है।

37. घाटे में अल्पकालिक वृद्धि के वित्तपोषण के लिए सरकार के उधारी की लागत को कम रखने की आवश्यकता है। दुनिया भर में केंद्रीय बैंक इस तरह की कार्रवाई कर रहे हैं। मौद्रिक नीति संकल्प वित्तीय स्थिति को तब तक अनुकूल बनाने के लिए प्रतिबद्ध हो रहा है जब तक इसके पुनरुद्धार के लिए आवश्यक है, इससे सार्वजनिक और निजी उधार लेने और व्यय करने में अर्थात् दोनों में मदद मिलेगी। प्रतिचक्रीय समष्टि विवेकशील विनियमन सहित सक्रिय और नवाचारी कदम उचित कार्रवाई, भय को कम करने, जोखिम प्रतिकूलता को कम करने, चलनिधि को व्यापक रूप से उपलब्ध बनाने, संचरण में सुधार करने और ब्याज दर स्प्रेड को कम करने के लिए प्रोत्साहन में सुधार कर सकता है।

38. अभूतपूर्व वैश्विक स्वास्थ्य संकट के प्रभाव को कम करना प्राथमिकता है। हालांकि, यह महत्वपूर्ण है, न तो अति-प्रतिक्रिया है और न ही असामयिक प्रत्यावर्तन है। वैश्विक वित्तीय संकट के बाद अतिरिक्त उत्तेजना के परिणामस्वरूप इस दशक में अधिक दबाव बढ़ गया है, जोकि इसके बाद भी जारी रहेगा। नीति के लिए संतुलन का लक्ष्य होना चाहिए और जब यह सबसे ज्यादा प्रभावी होगा तब उपलब्ध स्पेस का उपयोग करना चाहिए। आगे की कार्रवाई के लक्ष्य राज्य-आकस्मिक, उत्पन्न परिस्थितियों के अनुसार ध्यानपूर्वक अंशशोधित और प्राप्त डाटा पर है। लॉकडाउन के दौरान आवश्यक प्रारंभिक उपायों को सफलतापूर्वक रिवर्स कर दिया गया है। उदाहरण के लिए, दिया गया ऋण स्थगन उधारकर्ताओं या वित्तीय प्रणाली पर प्रमुख प्रतिकूल प्रभावों के बिना समाप्त हो गई है। बैंक अब जोखिम-आधारित उधार देते हैं और सरकार की क्रेडिट गारंटी निजी बैंकों को भी एमएसएमई को उधार देने की अनुमति देती है। अर्थव्यवस्था के माध्यम से चलनिधि के लक्षित पुनर्गठन और मुक्त चलन से फर्मों को जीवित रहने में मदद मिलेगी, ताकि निरंतर होने वाले नुकसान से बचा जा सके और अर्थव्यवस्था में तेजी आए।

39. मुद्रास्फीति अभी लक्ष्य बैंड के ऊपर है, हालांकि इसके नीचे आने की उम्मीद है। इसलिए आपूर्ति-पक्ष में जारी सुधार के प्रभावों का इंतजार करने के साथ-साथ COVID-19 के समाप्त होने अनिश्चितता के कारण नीतिगत दर में कोई भी बदलाव उचित नहीं है। इसलिए मैं नीतिगत रेपो दर को अपरिवर्तित रखने और कम से कम चालू वित्त वर्ष के दौरान और अगले वित्तीय वर्ष में जब तक आवश्यक हो, तब तक निभावकारी रुख के साथ जारी रखने के लिए के लिए वोट देती हूं ताकि यह सुनिश्चित करते हुए कि आगे मुद्रास्फीति लक्ष्य के भीतर बनी रहे, विकास को पुनर्जीवित किया जा सके और अर्थव्यवस्था पर COVID-19 के प्रभाव को कम किया जा सके। यह निभावकारी रुख और अनुकूल वित्तीय स्थितियाँ दोनों इस आश्वासन के साथ यह संभव बनाती है कि जब तक अर्थव्यवस्था में सुधार नहीं होता वह प्रत्यावर्तित नहीं होगी और संवृद्धि का समर्थन करेगी। रेपो दर में ठहराव के साथ-साथ मुद्रास्फीति संबंधी दिशानिर्देश से मुद्रास्फीति अनुमानों पर अंकुश लगाने में योगदान मिलेगा।

प्रो. जयंत आर. वर्मा द्वारा वक्तव्य

40. मैंने एक संकीर्ण तकनीकी पर संकल्प के साथ (भाग में) असहमति के बारे में एक बड़ा समझौता किया है जब मैं संकल्प के भाव पर कार्य कर रहा हूं: क्या मैं बिना बात का बतंगड़ बना रहा हूं और अनावश्यक भ्रम पैदा कर रहा हूं?। लंबे समय तक विचार-विमर्श के बाद, मैं इस निष्कर्ष पर पहुंचा हूं कि असंतोष दर्दनाक हो सकता है, लेकिन यह एमपीसी सदस्यों के स्वतंत्र रूप से और खुलकर अपने विचार व्यक्त करने के दायित्व के अनुरूप है। जब असहमति प्रवर्ती की तुलना में अधिक दार्शनिक होती है, तो इसे हमेशा व्यक्तिगत कथन के रूप में नहीं माना जाना चाहिए; मैं कभी-कभी इसे असंतोष को बढ़ाते हुए देखने में भी कुछ गुण देखता हूं।

41. आगामी मार्गदर्शन का मेरा मुख्य निरूपण इस प्रकार है: “यह सुनिश्चित करते हुए कि मुद्रास्फीति आगे लक्ष्य के भीतर बनी रहें, एमपीसी ने जब तक अर्थव्यवस्था पर COVID-19 के प्रभाव को कम करना और विकास को पुनर्जीवित करना आवश्यक है उदारवादी रुख को अपनाने का निर्णय किया है। एमपीसी चालू वित्त वर्ष के दौरान और अगले वित्तीय वर्ष में निम्न पोलिसी दर और एक उदारवादी रुख को बनाए रखना चाहती है”।

42. यह वास्तविक एमपीसी संकल्प से दो मामलों में अलग है। सबसे पहले, मेरे निरूपण में, तारीख पर आधारित आगामी मार्गदर्शन एक निर्णय नहीं है, बल्कि एक प्रत्याशा है। अप्रिय आश्चर्य से भरी दुनिया में, एमपीसी को आवश्यक रूप से डेटा चालित होना चाहिए। Covid-19 पूरी तरह से अप्रत्याशित वृद्धि झटके का एक उदाहरण था जो कहीं भी नहीं था। अगर इसी तरह से अप्रभावी मुद्रास्फीति का झटका अर्थव्यवस्था को प्रभावित करता है, तो मुझे यह विश्वास करना मुश्किल है कि एमपीसी उदारवादी रहेगी। कार्य में, मुझे संदेह है कि शब्द "निर्णय" का अर्थ केवल तब तक उदारवादी बने रहने का है जब तक कि साधित परिणाम वर्तमान में उम्मीद से बहुत तेजी से विचलन नहीं करते हैं। मेरा दृढ़ता से यह मत है कि एमपीसी अपनी विश्वसनीयता को नुकसान पहुंचाती है जब वह ऐसे शब्दों का उपयोग करती है जो इसका सही अर्थ नहीं दर्शाते हैं। इसलिए मैं "निर्णय" शब्द को चुनने से असहमत हूं, जब एमपीसी संकल्प में तारीख आधारित आगामी मार्गदर्शन की बात आती है।

43. दूसरा, मेरा निरूपण कुछ लंबी अवधि के लिए है और स्पष्ट रूप से ब्याज दरों को संदर्भित करता है। मेरे विचार में, आगामी मार्गदर्शन के लिए मुख्य प्रेरणा देने वाला तथ्य यह है कि भारत के पास दुनिया में सबसे अधिक प्रतिफल देने वाले कर्व में से एक है। भारतीय प्रतिफल वक्र लगभग एक वर्ष की परिपक्वता से परे है: अल्पावधि खंड (1-2 वर्ष), मध्यवर्ती अवधि खंड (2-5 वर्ष) और दीर्घकालिक खंड (5-10 वर्ष)। हालांकि, मुद्रा बाजार सेगमेंट में (लगभग एक वर्ष की परिपक्वता तक), प्रतिफल कर्व 3.35% के रिवर्स रेपो रेट के करीब है (जो चलनिधि समर्थन के कारण आज प्रभावी नीति दर है)। वांछित प्रभाव डालने के लिए, यह वांछनीय है कि आगामी मार्गदर्शन एक वर्ष के क्षितिज से आगे बढ़े जिसमें प्रतिफल वक्र की स्थिरता निर्धारित होती है। एमपीसी संकल्प में आगामी छह महीने का मार्गदर्शन मेरे विचार में उपानुकूलतम है। मैं यह भी कहना चाहूंगा कि भारतीय अर्थव्यवस्था में निवेश की कमजोरी Covid-19 महामारी से पहले की है, और यह एक लंबी अवधि की प्रतिक्रिया है जो छह महीने से आगे बढ़ जाता है।

44. एक विश्वसनीय मुद्रास्फीति लक्ष्यीकरण के हॉलमार्क में से एक मुद्रास्फीति जोखिम प्रीमियम का पर्याप्त संकुचन है। अगर बाजार को उम्मीद है कि मुद्रास्फीति की लक्ष्य दर के करीब औसत मुद्रास्फीति है, तो, परिभाषा के अनुसार, मुद्रास्फीति का जोखिम कम है और परिणामस्वरूप मुद्रास्फीति जोखिम प्रीमियम भी बहुत कम होना चाहिए। जो कुछ भी है वह अनिवार्य रूप से चलनिधि जोखिम प्रीमियम है जो भारतीय प्रतिफल वक्र की असाधारण स्थिरता को स्पष्ट नहीं कर सकता है।

45. मुझे यह प्रतीत होता है कि अत्यधिक प्रतिफल वक्र एमपीसी के मौजूदा उदारवादी मार्गदर्शन की विश्वसनीयता की कमी को दर्शाता है। एमपीसी के संकल्प में दिनांकित मार्गदर्शन इस समस्या को हल करने का एक प्रयास है, और इस समाधान के साथ मेरी एकमात्र कठिनाई है शब्द "निर्णय"। जिस तरह से ब्रेक कार को तेज गति से यात्रा करने की अनुमति देता है, उसी तरह एमपीसी का मार्गदर्शन अधिक प्रभावी होगा यदि वह अपने मुद्रास्फीति से लड़ने के संकल्प के साथ काम करता है न कि संघर्ष में। मैं "अपेक्षित" शब्द पसंद करता हूं क्योंकि यह एमपीसी की प्रतिबद्धता को मुद्रास्फीति झटकों के आक्रामक रूप से जवाब देने को बनाए रखेगा जो फैन चार्ट के ऊपरी बैंड से ऊपर सबसे पहले स्थित होते हैं (मौद्रिक नीति वक्तव्य का चार्ट 1)।

46. मेरा मानना है कि अत्यधिक उच्च दीर्घकालिक दर अर्थव्यवस्था को दो तरह से नुकसान पहुंचा रही है। पहला, नीतिगत दरों में ढील का एक महत्वपूर्ण हिस्सा दीर्घावधि दरों में संचरित नहीं किया जा रहा जो कॉरपोरेट उधार और निवेश निर्णयों के लिए बेंचमार्क बनाते हैं। अत्यधिक दीर्घावधि दरें अर्थव्यवस्था में निवेश के पतन को बढ़ाती हैं। दूसरा, उच्च दीर्घकालिक दरें हमारे बांड बाजारों में विदेशी पूंजी प्रवाह को उत्तेजित करके वास्तविक प्रभावी विनिमय दर को बढ़ाती हैं। जब निवेश के पतन के कारण चालू खाता को अधिशेष में स्विंग करना पड़ता है।

47. इसलिए दीर्घकालिक दरों में तेज कमी महत्वपूर्ण है। दूसरी ओर, पहले से ही 3.35% पर अल्पावधि दर के साथ, वर्तमान समष्टि आर्थिक परिस्थति में इस दर को कम करने के वृद्धिशील लाभ अपेक्षाकृत कम हैं और जोखिमों के अनुरूप नहीं हैं। इसलिए मैं वर्तमान स्तर पर नीतिगत दर को बनाए रखने का समर्थन करता हूं। मैं उदारवादी रुख और चलनिधि समर्थन जो अल्पकालिक दरों को रेपो दर के बजाय रिवर्स रेपो दर की ओर जाते हैं का भी समर्थन करता हूं।

डॉ. मृदुल के. सागर का वक्तव्य

48. अगस्त एमपीसी के समय, यह देखते हुए कि मौद्रिक नीति को बड़े डेटा और पूर्वानुमान अनिश्चितताओं के तहत तैयार किया जा रहा था, मैंने यह भी संकेत दिया था कि विकास उस समय पर विद्यमान अनुकूल अनुमान से अधिक और मुद्रास्फीति कम हो सकती है। बाजार की अनुकूलता तब से काफी बढ़ गई है। व्यावसायिक पूर्वानुमानकर्ताओं का सर्वेक्षण अब वृद्धि का अनुमान अगस्त के (-) 5.8 प्रतिशत की तुलना में 2020-21 में (-) 9.1 प्रतिशत लगा रहा है, और हेडलाइन मुद्रास्फीति की दर 3.0 प्रतिशत से चौथी तिमाही : 2020-21 में 4.2 घट सकती है। एमपीसी संकल्प में बेसलाइन अनुमानों में वृद्धि (-) 9.5 प्रतिशत और एच 2: 2020-21 में 5.4-4.5 प्रतिशत पर और क्यू 1: 2021-22 के लिए 4.3 प्रतिशत हेडलाइन मुद्रास्फीति हो सकती है। नवीनतम अनुमानों ने पुष्टि की है कि मुद्रास्फीति लक्ष्य के अनुरूप होगी, जबकि विकास में गिरावट आई है, इस प्रकार विकास-मुद्रास्फीति नीति ट्रेड-ऑफ को लचीले मुद्रास्फीति लक्ष्यीकरण प्रतिमान के भीतर विकास के समर्थन के पक्ष में शिफ्ट कर रहा है।

49. क्यू1: 2020-21 के दौरान, अर्थव्यवस्था ने अपने सबसे गहरे संकुचन का सामना किया, जो कि जी20 देशों में भी सबसे खराब था। वास्तविक गतिविधि के उच्च आवृत्ति संकेतकों में चिह्नित अनुक्रमिक सुधारों के बावजूद, उनमें से कई अभी भी अपने पूर्व-महामारी के सामान्य स्तर तक आने के लिए शेष हैं जो कि पहले से ही उप-समरूप थे क्योंकि अर्थव्यवस्था 2019-20 में 11 वर्ष के निचले स्तर तक धीमी हो गई थी। जीडीपी क्यू2: 2020-21 में दोहरे अंकों के संकुचन के करीब होने की संभावना है। मॉडल-आधारित अभ्यासों की एक श्रृंखला, साथ ही उन पर मेरे निर्णय सुझाव देता है कि सकल घरेलू उत्पाद के स्तर के संदर्भ में उत्पादन अंतर केवल 2021-22 के अंत तक समाप्त हो जाएगा, हालांकि एक तकनीकी पलटाव से एक न्यून आधार पर उस वर्ष में अर्थव्यवस्था को औसत वृद्धि से ऊपर ले जाने की संभावना है। निवेश, जिसमें आम तौर पर वास्तविक कुल मांग का एक तिहाई शामिल होता है, क्यू1: 2020-21 में 47 प्रतिशत संकुचित रहा। सर्वेक्षण में शामिल विनिर्माण कंपनियों के लिए क्यू1: 2020-21 में मौसमी रूप से समायोजित क्षमता उपयोग की 48 प्रतिशत की गिरावट के साथ, 2019-20 में पहले से ही दिखाई देने वाली बड़ी गिरावट और अधिक गहरा गई है। आगे बढ़ते हुए, आने वाले वर्षों में विकास को रिकवर करने के लिए पूरक कार्रवाई के रूप में समर्थन करना कठिन होगा।

50. हालांकि मुद्रास्फीति वर्तमान में ऊपरी सहनशीलता बैंड से ऊपर है, यह प्रकृति में मौद्रिक नहीं है। खाद्य में आपूर्ति में व्यवधान, ईंधन और शराब पर करों में वृद्धि, और रिस्क-ऑफ सोने की कीमतों में वृद्धि ने मुद्रास्फीति को बढ़ा दिया है। पूर्व-खाद्य, और ईंधन और प्रकाश’, सोना और पान, तंबाकू और नशीले पदार्थ’, मुद्रास्फीति 4.4 प्रतिशत पर है, अर्थात् शीर्ष मुद्रास्फीति से 2.3 प्रतिशत अंक कम है। मेरे विचार में, अक्टूबर से हेडलाइन मुद्रास्फीति में नरमी शुरू होनी चाहिए। अनुकूल आधार प्रभावों के अलावा, अनलॉकिंग ने गति पकड़ ली है और कृषि और गैर-कृषि दोनों कीमतों को सही करने के लिए आपूर्ति श्रृंखला बाधाओं को काफी कम कर देगा। मुद्रास्फीति को मॉनसून का जोखिम नहीं रहा है। संचयी वर्षा संतोषजनक अस्थायी और स्थानिक वितरण के साथ लंबी अवधि के औसत से 9 प्रतिशत अधिक रही है । खरीफ के तहत बोया गया क्षेत्र 4.8 प्रतिशत बढ़ा है। पिछले 10 वर्ष के औसत से जलाशय का स्तर 15 फीसदी ऊपर है, जिससे रबी की संभावनाएं बढ़ रही हैं। खरीफ का पहला अग्रिम अनुमान दालों, तिलहन और गन्ने जैसी फसलों के उत्पादन में पर्याप्त वृद्धि को इंगित करता है, जो खाद्य और प्रसंस्कृत खाद्य कीमतों पर एक सैल्यूटरी प्रभाव डाल सकते हैं और डेटा में संभावित बाद के संशोधन के लिए त्रुटि का पर्याप्त अंतर छोड़ सकते हैं। खाद्यान्नों के तहत बोए जाने वाले क्षेत्र में उल्लेखनीय वृद्धि के साथ, मानदंडों से दोगुना खाद्य स्टॉक के बफर के साथ कीमतों में नरमी आनी चाहिए। मौसम संबंधी गड़बड़ी के कारण सब्जियों की कीमतें जो ऊंचे स्तर पर बनी हुई हैं, दिसंबर से सही हो जानी चाहिए। छोटे पोल्ट्री द्वारा व्यवसायों को फिर से शुरू करने के साथ, प्रोटीन की वस्तुओं में उच्च कीमतों में कुछ सुधार होना चाहिए। अभी तक, खाद्य पदार्थों और कृषि और ग्रामीण मजदूरी मुद्रास्फीति के सापेक्ष मूल्य के झटकों के कोई संकेत नहीं मिले हैं।

51. वर्तमान उच्च खुदरा मार्जिन प्रबल हो गया है क्योंकि उपभोक्ता सामाजिक दूरी के कारण सस्ती कीमतों के लिए तलाश (स्काउटिंग) से बचते हैं। इस तरह के कम प्रतिस्पर्धी बाजारों की घटना पिछले महामारी में भी देखी गई है, जैसे कि संयुक्त राज्य अमेरिका में आइजनहावर मंदी में देखा गया । हालांकि, अनलॉक की तीव्रता अब लॉकडाउन की कठोरता से मेल खाती है और हाल ही के सप्ताह में नए पुष्टि किए गए कोविड -19 मामलों में गिरावट शुरू होने से, जब तक कि मजबूत दूसरी लहर नहीं होती है, आपूर्ति श्रृंखलाओं को चालू कैलेंडर वर्ष के अंत तक सामान्य हो जाना चाहिए जिस से मूल्य में सुधार आ सकता है । हालांकि, मांग को सामान्य होने में समय लगेगा और कमजोरी अगले वर्ष बनी रह सकती है। इन परिस्थितियों में, कॉर्पोरेट मूल्य निर्धारण ठीक होने की संभावना कम है, हालांकि कम प्रतिस्पर्धी उद्योगों में संभावित ढुलमुल व्यवहार और खाद्य में आगे भी अप्रत्याशित आपूर्ति बाधा से मुद्रास्फीति के लिए जोखिम बना हुआ है। आधार रेखा के रूप में, हेडलाइन को नरम होने के साथ, मुख्य मुद्रास्फीति में परिवर्तित होना चाहिए।

52. तीन मैक्रो-वित्तीय जोखिम वर्तमान में मुझे चिंतित करते हैं जो मौद्रिक नीति के लिए निहितार्थ हैं। सबसे पहले, यदि वृद्धि के संकुचन लंबे समय तक रहते हैं, तो हिस्टैरिसीस या स्कारिंग जो फुर्तीले नीतिगत कार्यों द्वारा काफी हद तक पकड़ में आया है, वह सार्वजनिक, कॉर्पोरेट और बैंक तुलन-पत्र के भीतर नए सिरे से फीडबैक लूप बनाते हुए वापसी कर सकता है जो ऋण के स्टॉक के साथ-साथ राजकोषीय और बचत-निवेश संतुलन को भी प्रभावित करेगा। यदि ऐसा होता है, तो संभावित आउटपुट, जिनमें से कुछ हिस्टैरिसीस में खो सकते हैं, को पुनः प्राप्त करने में अधिक समय लगेगा। यह तटस्थ ब्याज दर को पहले की तुलना में कम कर देगा। फ्रंट-लोडेड एक्शन के बावजूद, मौद्रिक नीति को, इसलिए निभावकारी रहना चाहिए। अब तक देखा गया राजकोषीय संयम इसके लिए कुछ संभावनाएं प्रदान करता है। हालांकि, टर्म स्प्रेड का 2019-20 में और एच 1: 2020-21 में ऐतिहासिक स्तर से ऊपर फैलने के साथ, और चौड़े राजकोषीय अंतराल जिससे बड़े सरकारी उधार कार्यक्रम आवश्यक हुए, अप्रिय अंकगणित दो वर्षों में दोगुने से अधिक कागजात की आपूर्ति में स्पष्ट है । नतीजतन, उपज वक्र ढलान शायद ही विकास या अपेक्षित मुद्रास्फीति का पूर्वसूचक है। यह भारत के लिए अद्वितीय नहीं है और टर्म शब्द स्प्रेड्स उच्च स्तर पर हैं और कई अन्य उभरते बाजारों में मौजूदा महामारी के दौरान फैल गए हैं, जो कि राजकोषीय नीतियों के समर्थक-चक्रीय प्रकृति के कारण हैं जो थोड़ा-सा चक्रीय स्थान छोड़ते हैं। जैसा कि आम तौर पर राजकोषीय अधिकारियों को मुर्गियों के खेल में पहला लाभ होता है, नैश संतुलन को शुद्ध रणनीति के रूप में हासिल करने के लिए मौद्रिक नीति को स्वाभाविक रूप से इसे अपने कारक में बदलना होगा। इस स्थिति में, भारत में मौद्रिक और तरलता सहजता ने फंडिंग लागत के लिए परिचर लाभ के साथ प्रभावी रूप से सरकारी बाजार से उधार लेने की लागत को 16 वर्ष के निचले स्तर पर रखा है, जो स्पष्ट है लेकिन नकली अभाव में ठीक से निर्धारित करना मुश्किल है।

53. दूसरा, यदि वर्तमान वास्तविक नकारात्मक ब्याज दर में और गिरावट आती है, तो यह महत्वपूर्ण विकृतियां उत्पन्न कर सकता है जो अर्थव्यवस्था में कुल बचत, चालू खाते और मध्यम अवधि के विकास को प्रतिकूल रूप से प्रभावित कर सकता है। खुदरा सावधि जमा दरें वर्तमान में 1 वर्ष या उससे अधिक की अवधि के लिए 4.90-5.50 प्रतिशत के बीच है और कुछ महीनों से उससे ऊपर प्रचलित हेडलाइन मुद्रास्फीति, बचतकर्ताओं के लिए नकारात्मक है। जबकि अपेक्षित भविष्य की मुद्रास्फीति कम है और कुछ नीतिगत समय देता है, अब के लिए नीतिगत दरों को बनाए रखना समझदारी है।

54. तीसरी चिंता मौद्रिक नीति और वित्तीय स्थिरता के बीच परस्पर प्रभाव से संबंधित है, जो आगे और अधिक तेज हो सकती है, विशेष रूप से अगले वर्ष में। हालांकि, कॉर्पोरेट और घरेलू लीवरेज के लिए लंबी ब्याज दरों के जोखिम के निर्माण के लिए कम है, अभूतपूर्व संकुचन नीति- ट्रेड-ऑफ को मजबूर करता है, जो अगले 2-3 तिमाहियों में अपने निर्णयों से अनिश्चितता की स्थिति में आकर उपभोक्ता और व्यवसाय के विश्वास का पुनर्निर्माण करता है। इस स्थिति में, आगे का मार्गदर्शन एक महत्वपूर्ण भूमिका निभा सकता है।

55. उपरोक्त सभी बातों को ध्यान में रखते हुए, मैं पॉलिसी दर को अपरिवर्तित रखने के लिए वोट करता हूं। आगे इस बात पर विचार करते हुए कि आउटपुट अंतर केवल 2021-22 के अंत तक समाप्त हो सकता है और आगे जाकर, उत्पादन और वितरण के लॉजिस्टिक नेटवर्क में सुधार के साथ महामारी के कारण होने वाली मांग विनाश, हेडलाइन और मुख्य मुद्रास्फीति पर महत्वपूर्ण दबाव बढ़ा सकती है। मैं निभावकारी रुख और संकल्प में प्रदान किए गए आगे के मार्गदर्शन के लिए वोट करता हूं।

डॉ. माइकल देवव्रत पात्र का वक्तव्य

56. एमपीसी के संकल्प में पहली बार 2020-21 के लिए वास्तविक जीडीपी वृद्धि के अनुमान कोविड-19 द्वारा प्रदत्त अर्थव्यवस्था की आत्मा पर घावों की भावना प्रदान करते हैं। यदि, कम से कम इन पूर्वानुमानों की दिशा को नवंबर के अंत में अपेक्षित क्यू2 के लिए एनएसओ के अनंतिम अनुमान पुष्टि करें, तो भारत ने अपने इतिहास में पहली बार वर्ष की पहली छमाही में एक तकनीकी मंदी में प्रवेश किया है। जीडीपी आर्थिक गतिविधि का एक समग्र सूचक है और मानव संकट की सीमा और स्वास्थ्य संकट के कारण सामाजिक और मानवीय पूंजी की हानि को छुपाता है। बहरहाल, यदि अनुमानों के स्थिति यही बनी रहे तो सकल घरेलू उत्पाद का स्तर 2020-21 के अंत तक अपने पूर्व-कोविड स्तर से लगभग 6 प्रतिशत कम हो जाएगा और इस खोए हुए उत्पादन को फिर से हासिल करने में कई वर्ष लग सकते हैं। एक वास्तविक अर्थ यह भी है कि अर्थव्यवस्था का संभावित उत्पादन गिर गया है, और कोविड विकास प्रक्षेपवक्र अब तक दर्ज से बहुत अलग दिखाई देगा। सामाजिक व्यवहार में परिवर्तन और वाणिज्यिक और कार्यस्थल की व्यस्तताओं के मानदंड इस संरचनात्मक परिवर्तन को बढ़ा सकते हैं।

57. अर्थव्यवस्था के प्रगतिशील अनलॉकिंग ने लोगों को अलगाव से बाहर लाया है और कुछ उच्च आवृत्ति संकेतकों को हरे रंग में लाया है। हालांकि इसने बहुप्रतीक्षित पुनर्प्राप्ति के बारे में आशावाद बढ़ा दिया है, शायद, व्यावहारिक सावधानी बरती जानी चाहिए । कोविड वक्र अंदर की ओर निकल रहा है, उन शहरों से जहां संक्रमण ने अंतः क्षेत्रों में प्रवेश किया था। भारत पर एक दूसरी लहर का भय; पहले से ही इसने यूरोप, इजरायल और इंडोनेशिया में लॉकडाउन के लिए मजबूर किया है, और भारत संक्रमणों के दूसरे उच्चतम मामलों और अधिक फैला हुआ स्वास्थ्य सुविधाओं के साथ, बच नहीं सकता है। आंतरिक ड्राइवरों की अनुपस्थिति में, रिकवरी केवल तब तक हो सकती है जब तक दबी हुई (पेंट-अप) मांग को पूरा नहीं किया गया हो और इन्वेंट्री की पुनःपूर्ति पूरी हो गई हो। अनुभवजन्य साक्ष्य से पता चलता है कि खपत जनित रिकवरी कम गहरा और अल्पकालिक होते हैं। निर्यात एक ड्राइवर हो सकता है, लेकिन विश्व व्यापार संगठन के 2020 में विश्व व्यापार की मात्रा में 9.2 प्रतिशत की गिरावट के नवीनतम प्रक्षेपण के साथ, एक टिकाऊ पुनरुद्धार को शक्ति देने में निर्यात की भूमिका की संभावना है। यह अर्थव्यवस्था में व्यवाहारिक बदलाव और मध्यम अवधि में इसे बनाए रखने में निवेश की महत्वपूर्ण भूमिका को रेखांकित करता है। निर्माण में उदासीन क्षमता, आवासीय आवास में इन्वेंट्री ओवरहांग, कॉर्पोरेट्स और वित्तीय संस्थानों का बिगड़ा तुलन पत्र, और व्यापक व्यापार निराशावाद, निवेश भावना पर विकट अवरोध निर्मित करने में योगदान दे रहे हैं। नतीजतन, एक गैर- निवेश रिकवरी क्षणिक होना अभिशप्त है। तदनुसार, नीतिगत हस्तक्षेप एक महत्वपूर्ण भूमिका निभाता है। उदाहरण के लिए, पब्लिक निवेश एक गैप-फिल और क्राउडिंग-इन दोनों भूमिका निभा सकता है। मौद्रिक नीति पूंजी की लागत को कम करके और वित्तीय साधनों पर जोखिम को सीमित करके अनुकूल वित्तपोषण की स्थिति को बढ़ा सकती है।

58. वर्तमान स्थिति में, हालांकि, भारत में मौद्रिक नीति और राजकोषीय नीति दोनों ही कठोर बाधाओं का सामना करते हैं, कुछ विशेष प्रकृति वाले हैं। राजकोषीय नीति के लिए, यह कर राजस्व का पतन है - पहली तिमाही में 32 प्रतिशत; परिणामस्वरूप, अप्रैल-अगस्त के दौरान केंद्र के राजस्व घाटे का अनुमान बजट का 121.9 प्रतिशत है। मौद्रिक नीति के लिए, यह लगातार तीसरे महीने के लिए 6 प्रतिशत से ऊपर हेडलाइन मुद्रास्फीति की दृढ़ता है। वृद्धि आवेगों को अनलॉक करने के लिए संरचनात्मक सुधारों की जरूरत है, लेकिन उदास विकास और रोजगार और उच्च अनिश्चितता के माहौल में सामाजिक कर्षण की कमी हो सकती है।

59. जून 2020 से लक्ष्य की ऊपरी सहिष्णुता सीमा के ऊपर हेडलाइन मुद्रास्फीति के संदर्भ में, मौद्रिक नीति की भूमिका जांच के दायरे में आ गई है। यह तर्क दिया गया है कि जब कि मुद्रास्फीति के दबाव आपूर्ति की अड़चनों और लागतों के दबाव से उभर सकते हैं, मुद्रास्फीति तब तक सामान्य और स्थायी नहीं हो सकती है जब तक कि यह एक मौद्रिक घटना नहीं बन जाती है, अर्थात, यह कुल आपूर्ति में वृद्धि से समायोजित होती है, जो धन आपूर्ति के विस्तार में या नीतिगत ब्याज दरों में कमी से परिलक्षित होती है। मौद्रिक नीति ने विकास को पुनर्जीवित करने और कोविड-19 के प्रभावों को कम करने के लिए एक अल्ट्रा-निभावकारी रुख अपनाया है। इस रुख के समर्थन में चलनिधि परिचालनों ने प्रणाली में बड़ी मात्रा में तरलता को डाला है, जो नकद आरक्षित अनुपात में बदलाव के पहले दौर के प्रभावों के लिए समायोजित 17.6 प्रतिशत के आरक्षित धन विस्तार में परिलक्षित होता है। हालांकि, इससे मुद्रा आपूर्ति में अनुकूल वृद्धि नहीं हुई क्यूंकि मुद्रा-जमा अनुपात में तेज वृद्धि से प्रभावित एक पैसा गुणक, सीआरआर अपेक्षाओ के अलावा रिज़र्व बैंक के पास रिवर्स रेपो में पारिश्रमिक रिज़र्व रखा गया था। नतीजतन, मुद्रा आपूर्ति की दर नाममात्र अर्थों में औसतन 12 प्रतिशत और वास्तविक अर्थों में केवल 6 प्रतिशत है। त्रैमासिक मौसमी रूप से समायोजित वार्षिक दरों के संदर्भ में, हाल ही में एक नकारात्मक धन अंतराल खुल गया है।

60. एक त्रैमासिक वेक्टर ऑटो रिग्रेशन (वीएआर) ढांचे में, मुद्रा आपूर्ति और नीतिगत दर में कटौती एक साथ अपने लक्ष्य से मुद्रास्फीति के विचलन का केवल 4 प्रतिशत योगदान देती है। 2020-21 की पहली छमाही में खाद्य और ईंधन की कीमतों में आपूर्ति के झटके का हिस्सा मुद्रास्फीति विचलन का 71 प्रतिशत है, इसके बाद अनारक्षित मुद्रास्फीति की उम्मीदों (लक्ष्य से प्रवृत्ति मुद्रास्फीति के विचलन) से 28 प्रतिशत है। विनिमय दरों और परिसंपत्ति की कीमतों में बदलाव दोनों 12 प्रतिशत से थोड़ा कम योगदान देता है। कोविड -19 की नकारात्मक मांग के कारण मुद्रास्फीति में 15 प्रतिशत की कमी आई है।

61. इन परिस्थितियों के तहत, यह जरूरी है कि मौद्रिक नीति निभावकारी बनी रहे और अवसरवाद रूप से उस हेडरूम का लाभ उठाया जाए, जो मुद्रास्फीति में कमी आने पर खुलता है, जैसाकि यह 2020-21 की दूसरी छमाही में प्रक्षेपित है। तीन पहलुओं पर जोर देने की जरूरत है। सबसे पहले, टिकाऊ विकास ड्राइवरों से झूठी शुरुआत को अलग करना महत्वपूर्ण है। इस संदर्भ में, निवेश के पुनरुद्धार के लिए सभी प्रयासों को प्रशिक्षित करने की आवश्यकता है। दूसरा, विकसित स्थिति में, जिसमें मौद्रिक नीति एक निभावकारी रुख के लिए प्रतिबद्ध है, सामान्यीकरण और दृढ़ता के संकेतों के लिए मुद्रास्फीति की गतिशीलता की बारीकी से निगरानी करना आवश्यक है। इस उद्देश्य के लिए, मौद्रिक और ऋण समुच्चय सहित कुल मांग के सभी संकेतक, मुद्रास्फीति आवेगों के लिए निरंतर निरीक्षण अनिवार्य है। तीसरा, आर्थिक गतिविधि में अभूतपूर्व संकुचन और उच्च मुद्रास्फीति के साथ एक रेजर के किनारे जैसे अनिश्चितता से भरा ट्रेड-ऑफ व्यक्त करता है, आगे के मार्गदर्शन को स्पष्ट और निर्णायक होना चाहिए। नीति का रुख अल्पकालिक ब्याज दरों के भविष्य के प्रक्षेपवक्र पर आगे के मार्गदर्शन को व्यक्त करता है, जो एमपीसी के प्रभाव के भीतर है। इस पर, संचार को स्पष्ट होना चाहिए और, उभरती हुई स्थिति को देखते हुए, अपेक्षाओं को सहारा देने के लिए विलक्षण होना चाहिए।

62. मैं पॉलिसी दर को अपरिवर्तित रखने के लिए और एमपीसी के संकल्प में निर्धारित नीति के निभावकारी रुख को बनाए रखने के लिए वोट करता हूं।

श्री शक्तिकान्त दास का वक्तव्य

63. क्यू1: 2020-21 में आर्थिक गतिविधि में सबसे तेज संकुचन के बाद, क्यू2: 2020-21 के लिए आर्थिक गतिविधि के उच्च आवृत्ति संकेतकों से एक क्रमिक सुधार का संकेत मिलता है। सभी संभावनाओं में रिकवरी ग्रामीण मांग से होगी। शहरी क्षेत्रों में भी, अगस्त में संकुचन से बाहर निकलने वाले यात्री वाहनों, पूर्व-महामारी के स्तर पर जीएसटी ई-वे बिलों में पलटाव, सितंबर में जीएसटी राजस्व में क्रमिक सुधार और पीएमआई विनिर्माण और सेवाओं में लगातार सुधार से खपत की मांग में तेजी के संकेत हैं।

64. तदनुसार, रिकवरी को क्षेत्रीय वास्तविकताओं के आधार पर बहु-गति होने की उम्मीद है। रिज़र्व बैंक द्वारा किए गए आगे के सर्वेक्षण भी रिकवरी के क्रमिक मजबूती का संकेत दे रहे हैं। परिवारों में सामान्य आर्थिक स्थिति, रोजगार और आय में एक वर्ष से अधिक समय तक सुधार की उम्मीद है। क्यू2: 2020-21 में क्षमता उपयोग में कुछ सुधार हुआ और आगे क्यू3 से और भी सुधार की उम्मीद है। निर्माता क्यू1: 2021-22 के दौरान से उत्पादन मात्राओं में विस्तार और नए आदेश जारी रहने की उम्मीद करते हैं। कारोबार प्रत्याशा सूचकांक(बीईआई) भी क्यू3: 2020-21 में विस्तार क्षेत्र की ओर बढ्ने के संकेत दे रहा है।

65. हालाँकि, डाउन साइड अनिश्चितताएं इस अपरिपक्व रिकवरी में बधाएं उत्पन्न कर सकता है। उनमें से मुख्यतः कोविड-19 की दूसरी लहर का जोखिम है। निजी निवेश गतिविधि के दबे होने की संभावना है, यहां तक कि घरेलू वित्तीय स्थिति भी काफी सामान्य हो रही है। वैश्विक आर्थिक गतिविधियों और व्यापार में तेज संकुचन के साथ बाहरी मांग कमजोर बने रहने की उम्मीद है। कुल मिलाकर, हम क्यू2: 2020-21 के दौरान सकल घरेलू उत्पाद में संकुचन की दर में कमी और क्यू 4: 2020-21 तक सकारात्मक वृद्धि की वापसी की उम्मीद करते हैं। क्यू 3 और क्यू 4 में अनुक्रमिक सुधार के बावजूद, पूरे वर्ष की जीडीपी में अगले वर्ष मजबूत रिबाउंड के साथ 9.5 प्रतिशत तक संकुचित होने की उम्मीद है।

66. जून के बाद से कीमतों के दबाव के बढ़ने के संकेत के साथ, मुद्रास्फीति 6 प्रतिशत के ऊपरी सहिष्णुता सीमा से ऊपर रही। भारत में हाल की अवधि में मुद्रास्फीति में वृद्धि अन्य प्रमुख उभरती बाजार अर्थव्यवस्थाओं (ईएमई) के अनुभव के विपरीत है, जहां मुद्रास्फीति पूर्व-लॉकडाउन अवधि के सापेक्ष मंद है। खुदरा मार्जिन में वृद्धि के साथ प्रतिकूल आपूर्ति कारक द्वारा सीपीआई के खाद्य और गैर-खाद्य घटकों पर प्रभाव डालना जारी है। खाद्य (समग्र सीपीआई में लगभग 46 प्रतिशत के भार के साथ) मुद्रास्फीति में वृद्धि में लगभग 60 प्रतिशत का अनुपातहीन रूप से योगदान दिया। इसके अलावा, अतिरिक्त सेनिटेशन संबंधी व्यय, सामाजिक दूरी मानदंड और श्रम की कमी के कारण व्यवसाय करने की लागत बढ़ गई है।

67. मुद्रास्फीति दृष्टिकोण पर, आगे अच्छी खरीफ फसल और अनुकूल रबी मौसम के संयोजन से खाद्य मुद्रास्फीति में कमी आ सकती है। रिज़र्व बैंक द्वारा सर्वेक्षण किए गए परिवारों को उम्मीद है कि 3 महीने की मुद्रास्फीति की उम्मीदें कुछ नरम हो जाएंगी। जैसे ही आर्थिक गतिविधि सामान्य हो जाती है और आपूर्ति बहाल हो जाती है, कंपनियों द्वारा सामना की जाने वाली लागत वृद्धि मूल्य दबाव कम होने की संभावना होगी। हालांकि, यदि विशेष रूप से खाद्य को आपूर्ति झटके बने रहे तो वह मुद्रास्फीति की उम्मीदों को अस्थिर कर सकते हैं। कुल मिलाकर, हमारे आकलन में, हेडलाइन मुद्रास्फीति चालू वर्ष के एच2 और अगले वित्त वर्ष के क्यू1 में मध्यम रहेगी।

68. रिज़र्व बैंक के पारंपरिक और अपरंपरागत दोनों उपायों के माध्यम से तरलता का सक्रिय प्रबंधन, जो 2019-20 के अधिकृत जीडीपी का ₹12.3 लाख करोड़ या 6.1 प्रतिशत है, ने प्रचुर मात्रा में प्रणालीगत तरलता और आसान वित्तीय परिस्थितियों को बनाए रखने में मदद की है जो विभिन्न बाजार क्षेत्रों में अवधि और जोखिम प्रीमिया को संकीर्ण करने में परिलक्षित होता है। मार्च-अगस्त 2020 के दौरान, मौद्रिक संचरण ने अधिशेष तरलता के संयुक्त प्रभाव और ऋणों के बाहरी बेंचमार्क-आधारित मूल्यवर्धन के संयुक्त कवरेज को दर्शाते हुए काफी सुधार किया। हालाँकि, जब तक आवश्यक हो निभावकारी रुख के निरंतर मार्गदर्शन और पर्याप्त अधिशेष तरलता के बावजूद, वित्तीय बाजार कुछ अस्थिर और हमारी उम्मीदों से भिन्न बने रहे। बाजार के प्रतिभागी भी आगे के रुख से चिंतित थे।

69. मौद्रिक नीति वित्तीय बाजारों के माध्यम से कार्य करती है जो वास्तविक अर्थव्यवस्था में नीति संकेतों को प्रेषित करने के लिए काम करती है। नीति आवेगों के निर्बाध प्रसार के लिए, यह आवश्यक है कि मौद्रिक प्राधिकरण की नीति के इरादे को बाजार सहभागियों द्वारा स्पष्ट रूप से समझा जाए ताकि दोनों के बीच कोई उम्मीद बेमेल न हो। तदनुसार, एमपीसी को यह इंगित करके अपने आगे के मार्गदर्शन को मजबूत करना चाहिए कि निभावकारी रुख तब तक जारी रहेगा जब तक - कम से कम चालू वित्त वर्ष के दौरान और अगले वित्तीय वर्ष में - टिकाऊ आधार पर विकास को पुनर्जीवित करने और अर्थव्यवस्था पर कोविड-19 के प्रभाव को कम न किया जाये, यह सुनिश्चित करते हुए कि मुद्रास्फीति आगे चलकर लक्ष्य के भीतर बनी रहे। इस संवर्धित मार्गदर्शन से दीर्घकालीन प्रतिफल को संचरण की गति को मजबूत और तेज करेगा और अर्थव्यवस्था में खपत और निवेश की मांग का समर्थन करेगा। सरकार द्वारा हाल के संरचनात्मक सुधार उपायों के साथ सम्मुच्य में उच्च निवेश से आपूर्ति में सुधार और आपूर्ति बाधाओं को कम करने में मदद मिलेगी और मुद्रास्फीति को नरम करने में भी योगदान प्राप्त होगा।

70. इस स्तर पर मौद्रिक नीति को कोविड-19 के विनाशकारी प्रभावों से अर्थव्यवस्था के मजबूत पुनरुद्धार को सुनिश्चित करने के लिए पर्याप्त समर्थन प्रदान करना है, जबकि साथ ही यह सुनिश्चित करना है कि ऊंचे मुद्रास्फीति के किसी भी दृढ़ता से मुद्रास्फीति उम्मीदों के असमन्वयन की ओर अग्रसर न हो। आपूर्ति पक्ष के अवरोधों के साथ, जो कि वर्तमान मुद्रास्फीति दबावों को क्षणिक होने की संभावना के साथ दिखाई देते हैं और अर्थव्यवस्था के सामान्य होने से आगे के महीनों में कम होने की संभावना है, मुद्रास्फीति के मौजूदा उच्च स्तर को देखते हुए और मौद्रिक नीति के लिए निभावकारी रुख के साथ तब तक बने रहना चाहिए जब तक टिकाऊ आधार पर विकास को पुनर्जीवित करने के लिए आवश्यक है। इसके अलावा, मुद्रास्फीति में अनुमानित कमी और बड़े आउटपुट नुकसान को ध्यान में रखते हुए, मैं फिलहाल कम से कम वित्तीय वर्ष के दौरान और अगले वित्तीय वर्ष में, नीतिगत दर को अपरिवर्तित रखने और निभावकारी रुख को बनाए रखने के लिए वोट करता हूं। यह अनिश्चितता और बाजार की अस्थिरता को कम करने में मदद करेगा। इससे मौद्रिक नीति संकल्प में वृद्धि दर के समर्थन में विश्वास बढ़ेगा, जबकि यह सुनिश्चित होगा कि मुद्रास्फीति लक्ष्य के भीतर बनी रहे। मैं मानता हूं कि भविष्य की दरों में कटौती के लिए जगह मौजूद है यदि मुद्रास्फीति हमारी उम्मीदों के अनुरूप है। इस स्पेस को विकास में रिकवरी के समर्थन करने के लिए विवेकपूर्ण रूप से उपयोग करने की आवश्यकता है। इस बीच पिछले मौद्रिक नीति कार्यों के चल रहे प्रसारण से वित्तीय स्थितियों को और आसान बनाने में मदद मिलेगी।

(योगेश दयाल)

मुख्य महाप्रबंधक

प्रेस प्रकाशनी: 2020-2021/533

|