22 फरवरी 2021

मौद्रिक नीति समिति की 3 से 5 फरवरी 2021 के दौरान हुई बैठक के कार्यवृत्त

[भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडएल के अंतर्गत]

भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडबी के अंतर्गत गठित मौद्रिक नीति समिति (एमपीसी) की सत्ताइसवां बैठक 3 से 5 फरवरी 2021 के दौरान आयोजित की गई।

2. बैठक में सभी सदस्य – डॉ. शशांक भिडे, वरिष्ठ सलाहकार, नेशनल काउंसिल फॉर एप्लाइड इकोनॉमिक रिसर्च, दिल्ली; डॉ. आशिमा गोयल, प्रोफेसर, इंदिरा गांधी इंस्टीट्यूट ऑफ डेवलपमेंट रिसर्च, मुंबई; प्रो. जयंत आर. वर्मा, प्रोफेसर, भारतीय प्रबंधन संस्थान, अहमदाबाद; डॉ. मृदुल के.सागर, कार्यपालक निदेशक (भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडबी (2) (सी) के अंतर्गत केंद्रीय बोर्ड द्वारा नामित रिज़र्व बैंक के अधिकारी); डॉ. माइकल देबब्रत पात्र, उप गवर्नर, प्रभारी मौद्रिक नीति उपस्थित रहें और इसकी अध्यक्षता श्री शक्तिकान्त दास, गवर्नर द्वारा की गई। डॉ. शशांक भिडे, डॉ. आशिमा गोयल और प्रो. जयंत आर. वर्मा ने वीडियो कॉन्फ्रेंस के माध्यम से बैठक में भाग लिया।

3. भारतीय रिज़र्व बैंक अधिनियम, 1934 की धारा 45 ज़ेडएल के अनुसार, रिज़र्व बैंक मौद्रिक नीति समिति की प्रत्येक बैठक के चौदहवें दिन इस बैठक की कार्यवाहियों के कार्यवृत्त प्रकाशित करेगा जिसमें निम्नलिखित शामिल होगा:

(क) मौद्रिक नीति समिति की बैठक में अपनाया गया संकल्प;

(ख) उपर्युक्त बैठक में अपनाए गए संकल्प पर मौद्रिक नीति के प्रत्येक सदस्य को प्रदान किया गया वोट; और

(ग) उपर्युक्त बैठक में अपनाए गए संकल्प पर धारा 45 ज़ेडआई की उप-धारा (11) के अंतर्गत मौद्रिक नीति समिति के प्रत्येक सदस्य का वक्तव्य।

4. एमपीसी ने रिज़र्व बैंक द्वारा उपभोक्ता विश्वास, परिवारों की मुद्रास्फीति प्रत्याशा, कॉर्पोरेट क्षेत्र के प्रदर्शन, ऋण की स्थिति, औद्योगिक, सेवाओं और बुनियादी ढांचा क्षेत्रों के लिए आउटलुक और पेशेवर पूर्वानुमानों के अनुमानों का आकलन करने के लिए किए गए सर्वेक्षणों की समीक्षा की। एमपीसी ने इन संभावनाओं के विभिन्न जोखिमों के इर्द-गिर्द स्टाफ के समष्टि आर्थिक अनुमानों और वैकल्पिक परिदृश्यों की विस्तृत रूप से भी समीक्षा की। उपर्युक्त पर और मौद्रिक नीति के रुख पर व्यापक चर्चा करने के बाद एमपीसी ने संकल्प अपनाया जिसे नीचे प्रस्तुत किया गया है।

संकल्प

5. मौद्रिक नीति समिति (एमपीसी) ने आज (5 फरवरी 2021) को अपनी बैठक में वर्तमान और उभरती समष्टिगत आर्थिक परिस्थिति के आकलन के आधार पर यह निर्णय लिया है कि:

नतीजतन, एलएएफ के तहत प्रतिवर्ती रेपो दर 3.35 प्रतिशत और सीमांत स्थायी सुविधा (एमएसएफ) दर और बैंक दर 4.25 प्रतिशत पर अपरिवर्तित रखी जाएं।

ये निर्णय संवृद्धि को सहारा प्रदान करते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) मुद्रास्फीति के 4 प्रतिशत के मध्यावधिक लक्ष्य को +/-2 प्रतिशत के दायरे में हासिल करने के उद्देश्य से भी है।

इस निर्णय के समर्थन में प्रमुख विवेचनों को नीचे दिए गए विवरण में वर्णित किया गया है।

आकलन

वैश्विक अर्थव्यवस्था

6. अत्यधिक संक्रमक उपभेद सहित कई देशों द्वारा COVID-19 संक्रमणों की दूसरी लहर को झेलने के कारण वैश्विक आर्थिक सुधार तीसरी तिमाही (जुलाई-सितंबर) के सापेक्ष 2020 की चौथी तिमाही (अक्टूबर-दिसंबर) में मंद पड़ गया। बड़े पैमाने पर टीकाकरण अभियान चल रहा है, जिससे सुधार में आने वाले जोखिम कम हो सकते हैं और 2021 की दूसरी छमाही में आर्थिक गतिविधियों को गति मिलने की उम्मीद है। अपने जनवरी 2021 के अपडेट में, अंतर्राष्ट्रीय मुद्रा कोष (आईएमएफ) ने 2020 में वैश्विक संवृद्धि के अपने अनुमान को (-) 4.4 प्रतिशत से संशोधित करके (-) 3.5 प्रतिशत किया है और 2021 के लिए वैश्विक संवृद्धि के अनुमान को 30 आधार अंकों तक बढ़ाकर 5.5 प्रतिशत किया है। कुछ उभरती हुई बाजार अर्थव्यवस्थाओं को छोड़ दें, तो कमजोर सकल मांग पर मुद्रास्फीति सौम्य बनी हुई है, हालांकि पण्य की बढ़ती हुई कीमतें उच्च जोखिम दर्शाती हैं। वित्तीय बाजार में तेजी देखी गयी, जोकि आसान मौद्रिक स्थितियों, प्रचुर मात्रा में चलनिधि और टीके के रोलआउट से आशावाद द्वारा समर्थित है। 2021 में वैश्विक व्यापार में भी सुधार की उम्मीद है, जिसमें व्यापारिक कारोबार की तुलना में सेवा व्यापार में धीमा सुधार देखा जाएगा।

घरेलु अर्थव्यवस्था

7. राष्ट्रीय सांख्यिकी कार्यालय (एनएसओ) द्वारा 7 जनवरी 2021 को जारी 2020-21 के लिए जीडीपी के पहले अग्रिम अनुमानों में, एमपीसी के दिसंबर 2020 के संकल्प में दिये (-) 7.5 प्रतिशत के अनुमान के अनुरूप वास्तविक जीडीपी में 7.7% के संकुचन का अनुमान लगाया गया। उच्च आवृत्ति संकेतक - रेलवे माल यातायात; टोल संग्रह; ई-वे बिल; और इस्पात की खपत - सुझाव देती है कि सेवा क्षेत्र के कुछ घटकों के पुनरुद्धार ने तीसरी तिमाही (अक्टूबर-दिसंबर) में कर्षण प्राप्त किया। कृषि क्षेत्र में लचीलापन बना हुआ है - 29 जनवरी 2021 तक रबी की बुवाई 2.9 प्रतिशत वर्ष-दर-वर्ष (वाईओवाई) आधार पर अधिक थी, जो सामान्य से ऊपर उत्तर-पूर्व मानसून वर्षा और पूरी क्षमता के 61 प्रतिशत का पर्याप्त जलाशय स्तर (4 फरवरी 2021 तक), जोकि 50 प्रतिशत के 10 वर्ष के औसत से अधिक है, द्वारा समर्थित है।

8. लगातार छह महीनों (जून-नवंबर 2020) के लिए 6 प्रतिशत की ऊपरी सहिष्णुता सीमा का अतिक्रमण करने के बाद, खाद्य कीमतों में कमी और अनुकूल आधार प्रभावों के कारण सीपीआई मुद्रास्फीति दिसंबर में घटकर 4.6 प्रतिशत रह गई। सब्जी की कीमतों में तेज सुधार और खरीफ की फसल की आवक के साथ अनाज की कीमतों में नरमी के साथ-साथ आपूर्ति पक्ष में व्यवधान के कारण खाद्य मुद्रास्फीति पिछले तीन महीनों (सितंबर-नवंबर) के दौरान 9.6 प्रतिशत के औसत पर रहने के बाद दिसंबर में गिरकर 3.9 प्रतिशत पर पहुंच गई। दूसरी ओर, कोर मुद्रास्फीति, अर्थात् खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति एक महीने पहले के मार्जिनल मॉडरेशन के साथ दिसंबर में 5.5 प्रतिशत पर बढ़ी हुई रही। रिज़र्व बैंक के सर्वेक्षण के जनवरी 2021 के दौर में, खाद्य मुद्रास्फीति में मोडरेशन के साथ परिवार मुद्रास्फीति की उम्मीदें तीन महीने आगे के क्षितिज पर सौम्य हो गईं; हालांकि, मुद्रास्फीति के एक वर्ष आगे के अनुमान अपरिवर्तित रही।

9. प्रणालीगत तरलता दिसंबर 2020 और जनवरी 2021 में बड़े अधिशेष में बनी रही, जो आसान वित्तीय परिस्थितियों को उत्पन्न करती है। करेंसी की मांग के कारण आरक्षित धन 14.5 प्रतिशत वर्ष-दर-वर्ष (29 जनवरी 2021 को) बढ़ा। दूसरी ओर, मुद्रा आपूर्ति (एम 3) 15 जनवरी 2021 को केवल 12.5 प्रतिशत बढ़ी, लेकिन अनुसूचित वाणिज्यिक बैंकों की गैर-खाद्य ऋण वृद्धि के साथ 6.4 प्रतिशत हो गई। अप्रैल-दिसंबर 2020 के दौरान ₹5.8 लाख करोड़ के कॉरपोरेट बॉण्ड निर्गम पिछले वर्ष की इसी अवधि में ₹4.6 लाख करोड़ की तुलना में अधिक थे। 29 जनवरी 2021 को भारत का विदेशी मुद्रा भंडार 590.2 बिलियन अमेरिकी डॉलर था - मार्च 2020 के अंत तक 112.4 बिलियन अमेरिकी डॉलर की वृद्धि हुई।

संभावनाएं

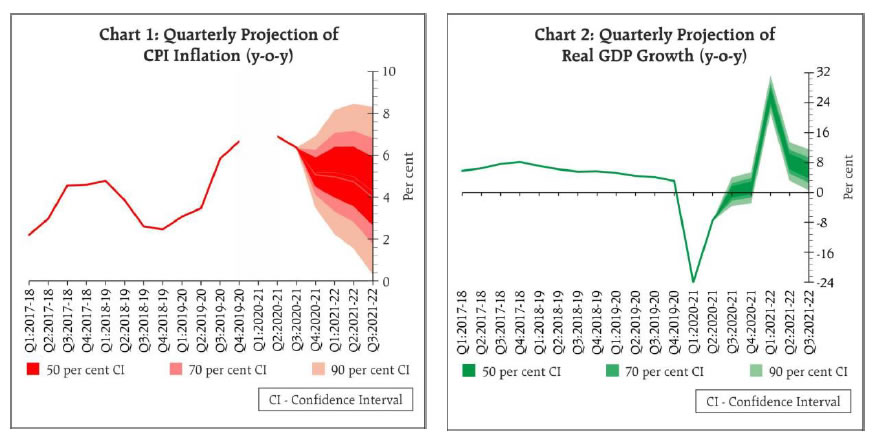

10. दिसंबर में सब्जी की कीमतों में अनुमानित गिरावट की तुलना में, लक्ष्य के करीब हेडलाइन को कम करने के साथ, यह संभावना है कि खाद्य मुद्रास्फीति प्रक्षेपवक्र निकट-अवधि के दृष्टिकोण को आकार देगा। बम्पर खरीफ की फसल, एक अच्छी रबी की फसल की बढ़ती संभावनाएं, सर्दियों में प्रमुख सब्जियों की बृहद आवक और एवियन फ्लू की आशंका पर अंडा और मुर्गी की सौम्य मांग के कारण आने वाले महीनों में सौम्य मुद्रास्फीति के परिणाम बढ़ सकते हैं। दूसरी ओर, दाल, खाद्य तेल, मसाले और गैर-मादक पेय पदार्थों के संबंध में मूल्य दबाव जारी रह सकता है। आपूर्ति श्रृंखलाओं में और अधिक सुगमता से कोर मुद्रास्फीति के आउटलुक प्रभावित होने की संभावना है; हालांकि, औद्योगिक कच्चे माल की कीमतों में वृद्धि के कारण सेवाओं और विनिर्माण कीमतों में लागतजन्य दबाव में व्यापक-वृद्धि बढ़ सकती है। इसके अलावा, रिज़र्व बैंक के औद्योगिक संभावनाओं में दर्शाए अनुसार, सेवा और मूलभूत सुविधा संभावना सर्वेक्षणों और क्रय प्रबंधकों के सूचकांकों (पीएमआई) और फर्मों द्वारा मूल्य निर्धारण शक्ति प्राप्त करने के रूप में मांग के सामान्य होने के साथ-साथ उत्पादन मूल्यों में वृद्धि की आशंका जताई जा रही है। अंतर्राष्ट्रीय कच्चे तेल की कीमतें ओपेक प्लस द्वारा टीकाकरण और निरंतर उत्पादन कटौती से आशावाद पर आधारित मांग का समर्थन कर सकती हैं। दिसंबर 2020 से कच्चे तेल का वायदा वक्र नीचे की ओर झुका हुआ है। इन सभी कारकों को ध्यान में रखते हुए, सीपीआई मुद्रास्फीति का प्रक्षेपण 2020-21 की चौथी तिमाही में 5.2 प्रतिशत, 2021-22 की पहली छमाही में 5.2 प्रतिशत से 5.0 प्रतिशत, 2021-22 की तीसरी तिमाही में 4.3 प्रतिशत:, मोटे तौर पर जोखिम के संतुलन के साथ संशोधित किया गया है। (चार्ट 1)।

11. संवृद्धि की संभावनाओं की ओर मुड़ते हुए, कृषि की अच्छी संभावनाओं पर ग्रामीण मांग में लचीलापन बना रहेगा। COVID-19 मामलों में पर्याप्त गिरावट और टीकाकरण के प्रसार के साथ शहरी मांग और संपर्क-गहन सेवाओं की मांग मजबूत बने रहने की उम्मीद है। उपभोक्ता विश्वास पुनर्जीवित हो रहा है और विनिर्माण, सेवाओं और आधारभूत संरचनाओं की व्यावसायिक उम्मीदें बरकरार हैं। आत्मनिर्भर 2.0 और सरकार की 3.0 योजनाओं के तहत राजकोषीय प्रोत्साहन सार्वजनिक निवेश में तेजी लाएगा, हालांकि निजी निवेश अभी भी कम क्षमता के उपयोग के बीच सुस्त है। केंद्रीय बजट 2021-22 को, अन्य के साथ-साथ स्वास्थ्य और कल्याण, आधारभूत संरचनाए, नवाचार और अनुसंधान जैसे क्षेत्रों पर जोर देने के साथ, विकास की गति को तेज करने में मदद करनी चाहिए। इन कारकों को ध्यान में रखते हुए, 2021-22 में वास्तविक जीडीपी वृद्धि 10.5 प्रतिशत - पहली छमाही में 26.2 से 8.3 प्रतिशत की रेंज में और तीसरी तिमाही में 6.0 प्रतिशत का अनुमान है। (चार्ट 2)

12. एमपीसी संज्ञान में लेता है कि खाद्य पदार्थों की कीमतों में तेज सुधार ने खाद्य पदार्थों की कीमतों की संभावनाओं में सुधार किया है, लेकिन कुछ दबाव बने रहते हैं, और मुख्य मुद्रास्फीति उच्च बनी रही। पेट्रोल और डीजल की पंप कीमतें ऐतिहासिक ऊंचाई पर पहुंच गई हैं। केंद्र और राज्यों दोनों द्वारा पेट्रोलियम उत्पादों पर करों को कम करने से लागत जन्य दबाव को कम किया जा सकता है। इस बिंदु पर जिस चीज की आवश्यकता होती है, वह ऐसी स्थिति पैदा करना है जिसके परिणामस्वरूप एक टिकाऊ अवस्फीति हो। यह सक्रिय आपूर्ति पक्ष के उपायों पर भी आकस्मिक है। संवृद्धि में सुधार हो रहा है, और देश में वैक्सीन कार्यक्रम के रोलआउट के साथ संभावनाओं में काफी सुधार हुआ है। केंद्रीय बजट 2021-22 ने संवृद्धि को गति प्रदान करने के लिए कई उपाय किए हैं। पूंजीगत व्यय में अनुमानित वृद्धि, क्षमता निर्माण के लिए शुभ संकेत है, जिससे व्यय की गुणवत्ता में वृद्धि और निर्माण की विश्वसनीयता के लिए संभावनाओं में सुधार होता है। हालांकि, सुधार को अभी भी पुख्ता कर्षण संग्रह करना है और इसलिए निरंतर नीति समर्थन महत्वपूर्ण है। इन गतिविधियों को ध्यान में रखते हुए, मुद्रास्फीति के लिए विकसित संभावनाओं की बारीकी से निगरानी करते हुए, एमपीसी ने आज अपनी बैठक में, जब तक कि एक सतत सुधार की संभावनाएं अच्छी तरह से सुरक्षित नहीं हो जाती, तब तक मौद्रिक नीति के निभावकारी रुख को जारी रखने का निर्णय किया है।

13. एमपीसी के सभी सदस्य – डॉ. शशांक भिडे, डॉ. आशिमा गोयल, प्रो. जयंत आर. वर्मा, डॉ. मृदुल के. सागर, डॉ. माइकल देवव्रत पात्र और श्री शक्तिकान्त दास - ने सर्वसम्मति से नीतिगत रेपो दर को 4 प्रतिशत पर अपरिवर्तित रखने के लिए मतदान किया। इसके अलावा, एमपीसी के सभी सदस्यों ने सर्वसम्मति से जब तक आवश्यक हो, तब तक निभावकारी रूख जारी रखने - कम से कम चालू वित्त वर्ष और अगले वर्ष के दौरान - ताकि यह सुनिश्चित करते हुए कि आगे मुद्रास्फीति लक्ष्य के भीतर बनी रहे, टिकाऊ आधार पर संवृद्धि को पुनर्जीवित करने तथा COVID-19 के प्रभाव को कम करने के लिए वोट किया।

14. एमपीसी की बैठक के कार्यवृत्त 22 फरवरी 2021 तक प्रकाशित किए जाएंगे।

15. एमपीसी की अगली बैठक 5 से 7 अप्रैल 2021 के दौरान निर्धारित की गयी है।

| पॉलिसी रेपो दर को 4.0 प्रतिशत पर अपरिवर्तित रखने के लिए संकल्प पर वोटिंग |

| सदस्य |

वोट |

| डॉ. शशांक भिडे |

हाँ |

| डॉ. आशिमा गोयल |

हाँ |

| प्रो. जयंत आर. वर्मा |

हाँ |

| डॉ. मृदुल के. सागर |

हाँ |

| डॉ. माइकल देवव्रत पात्र |

हाँ |

| श्री शक्तिकान्त दास |

हाँ |

डॉ. शशांक भिड़े का वक्तव्य

16. राष्ट्रीय सांख्यिकी कार्यालय (एनएसओ) द्वारा 7 जनवरी 2021 को जारी 2020-21 के लिए जीडीपी का पहला अग्रिम अनुमान (एफ़एई) पिछले वर्ष की तुलना में -7.7 प्रतिशत के स्थिर मूल्य के दर से जीडीपी की वार्षिक वृद्धि को दर्शाया है। एनएसओ ने नोट किया है कि इस अनुमान में Covid-19 महामारी के संदर्भ में उपयोग किए गए डेटा की सीमाओं के मद्देनजर तेज संशोधन देखने की संभावना है। 2020-21 की तीसरी तिमाही के लिए सकल घरेलू उत्पाद का आधिकारिक अनुमान 2020-21 के लिए दूसरा अग्रिम अनुमान के साथ फरवरी के अंतिम सप्ताह में ही उपलब्ध होने की संभावना है ।

17. वार्षिक उत्पादन वृद्धि के क्षेत्रीय स्तर के ब्रेक अप से पता चलता है कि पिछले वर्ष की तुलना में वित्त वर्ष 21 में सबसे बड़ी गिरावट सेवाओं (निर्माण सहित) में 9.2% तक की है उसके बाद उद्योग में 8.5 प्रतिशत की गिरावट होगी। एफएई के अनुसार कृषि और संबद्ध क्षेत्र जीवीए में 3.4 प्रतिशत की वृद्धि हुई। पहली तिमाही में तेज गिरावट के बाद वित्त वर्ष 21 के उत्पादन प्रदर्शन में अनुमानित सतत बहाली की कुंजी (1) कृषि और संबद्ध गतिविधियों की निरंतर वृद्धि और (2) वित्त वर्ष 20 की दूसरी छ्माही के नजदीक पहुँच रहे वित्त वर्ष 21 की दूसरी छमाही में उद्योग और सेवाओं के आउटपुट में विद्यमान है।

18. अर्थव्यवस्था के उप-क्षेत्रों में वृद्धि बहाली का पैटर्न सतत बहाली के उद्भव की ओर इशारा करता है, हालांकि बहाली के वृद्धिशील प्रकृति से जोखिम जुड़े हैं, जिसे इसके आंतरिक गतिशीलता और बहिर्जात कारकों दोनों से समर्थन की आवश्यकता होती है। आंतरिक गतिशीलता से तात्पर्य सभी क्षेत्रों और आपूर्ति श्रृंखलाओं में परस्पर जुड़ाव से है, जिसमें वैश्विक संबंध और निवेश निर्णयों के लिए बढ़ी हुई आपूर्ति की स्थिति में बदलाव शामिल हैं। चूंकि महामारी के कारण आवाजाही और गतिविधियों पर लगाए गए कई बाहरी प्रतिबंध अब हटा दिए गए हैं, ऐसे उदारीकरण का प्रभाव 2020-21 की तीसरी तिमाही के लिए उपलब्ध कई संकेतकों में स्पष्ट है। 445 सूचीबद्ध गैर-वित्तीय निजी कंपनियों के नमूने के लिए बिक्री या टर्नओवर पर सांकेतिक परिणाम विनिर्माण और आईटी कंपनियों के मामले में सकारात्मक वृद्धि का संकेत देते हैं। गैर-आईटी सेवा फर्मों के मामले में, तीसरी तिमाही में बिक्री वृद्धि नकारात्मक है, लेकिन 2020-21 की दूसरी तिमाही की तुलना में कम संकुचन है। रिज़र्व बैंक द्वारा विनिर्माण कंपनियों के सर्वेक्षण में Q3: 2020-21 के लिए बेहतर क्षमता उपयोग दिखाया गया है। अक्टूबर-दिसंबर महीनों के लिए उच्च आवृत्ति डेटा रेलवे माल भाड़ा ई-वे बिल, और व्यापार लेनदेन के लिए जीएसटी संग्रह में परिलक्षित होने वाले वर्ष-दर-वर्ष उच्च विकास दर को दर्शाता है। ई-वे बिल और जीएसटी संग्रह के मामले में जनवरी 2021 में विकास दर थोड़ी कम है लेकिन उच्च बनी हुई है। महत्वपूर्ण चिंताएं मांग की स्थितियों से संबंधित हैं। 'त्योहारी सीजन' में मांग में वृद्धि ने सितंबर-नवंबर की अवधि में उपभोक्ता मांग को उत्प्रेरित करने में अपनी भूमिका निभाई और इस मांग को बनाए रखने के लिए घरेलू आय और रोजगार की बहाली की आवश्यकता है।

19. कारोबारी मनोभाव और संभावनाओं के सर्वेक्षण 2020-21 की पहली तिमाही में गंभीर झटके से कारोबारी परिस्थितियों में सुधार का संकेत देते हैं। रिज़र्व बैंक का उद्यम सर्वेक्षण (औद्योगिक संभावना सर्वेक्षण) विनिर्माण, सेवाओं और आधारभूत संरचनाओं के मामले में 2020-21 की तीसरी तिमाही में मांग की स्थिति में सुधार को दर्शाता है। 2020-21 की चौथी तिमाही और 2021-22 की पहली दो तिमाहियों में मांग की स्थिति में और सुधार होने की उम्मीद है। कारोबारी मनोभाव महामारी के कारण लगने वाले लॉकडाउन की शुरुआत से ठीक पहले देखे गए स्तरों पर वापस जा रही हैं। उद्यम सर्वेक्षण बताता है कि फर्म और अधिक कर्मचारियों को काम पर रखने की योजना बना रही हैं और पिछली तिमाही में गिरावट की तुलना में संगठित क्षेत्र में वृद्धि के मामले में Q3: 2020-21 वर्ष-दर-वर्ष आधार पर स्टाफ लागत में वृद्धि को दर्शाता है। समग्र चित्र जो उभर कर आता है, वह है कारोबारी स्थितियों में सुधार और अगली कुछ तिमाहियों में इस प्रवृति को बनाए रखने की उम्मीद।

20. धारणीय आर्थिक सुधार की पूर्व-अपेक्षाओं में से एक महामारी पर नियंत्रण है। हाल के आंकड़ों से पता चलता है कि नए संक्रमण की घटनाओं में गिरावट आई है। हालांकि, कई देशों में अनुभव बताता है कि इस स्कोर पर सतर्क रहने की जरूरत है और नए संक्रमण और मृत्यु दर में गिरावट को लापरवाही में नहीं लिया जा सकता है, खासकर कोरोना वायरस के नए उपभेद को देखते हुए। टीकों की उपलब्धता ने बहुत आवश्यक विश्वास प्रदान किया है कि महामारी सामान्य आर्थिक जीवन की बहाली का रास्ता दिखाएगी, भले ही वह धीरे-धीरे हो। नए संक्रमणों की गिरावट की धारणाओं के आधार पर चल रही बहाली को वास्तविकता में इस गिरावट को बनाए रखने के लिए सभी उपायों की आवश्यकता होगी। टीकाकरण की त्वरित प्रगति और नए संक्रमणों से लड़ने के लिए प्रमुख स्वास्थ्य सेवाओं तक पहुँच अर्थव्यवस्था में उत्पादकों और उपभोक्ताओं के विश्वास को बनाए रखने के लिए एक महत्वपूर्ण कारक होगा।

21. रिज़र्व बैंक के उपभोक्ता विश्वास सर्वेक्षण के निष्कर्षों में सतर्क खपत व्यय संभावनाएं परिलक्षित होता है। व्यय के आकलन में परिलक्षित उपभोक्ता विश्वास में सुधार वर्तमान स्थिति की तुलना में एक वर्ष के होरीज़ोन में महत्वपूर्ण है। नवंबर 2020 में देखा गया सुधार जनवरी 2021 के सर्वेक्षण में दोनों अर्थात् वर्तमान अवधि में और एक वर्ष आगे, में मामूली रूप से गिरावट आई। एफएई के अनुसार, सरकारी अंतिम उपभोग व्यय वित्त वर्ष 2021 में समग्र रूप से 5.8 प्रतिशत तक बढ़ा, जबकि निजी अंतिम उपभोग व्यय में गिरावट आई।

22. हालांकि अर्थव्यवस्था और महामारी दोनों से संबंधित स्थानीय और घरेलू स्थितियों को दूर करने के उपाय किए गए हैं, जहां तक महामारी का संबंध है, वैश्विक स्थितियां विविधतापूर्ण हैं। जबकि उन्नत अर्थव्यवस्थाओं में टीकाकरण प्रगति पर है, सर्दियों के महीनों में कोविड के संक्रमण में वृद्धि हुई है। आईएमएफ द्वारा विश्व आर्थिक संभावनाओं ने 2020 में 3.5 प्रतिशत तक की गिरावट के बाद 2021 में विश्व उत्पादन में 5.5 प्रतिशत की वृद्धि का अनुमान लगाया है। 2020 में गिरावट के बाद 2021 में उत्पादन संवृद्धि का अनुमान उन्नत अर्थव्यवस्था और उभरती हुई बाजार अर्थव्यवस्था दोनों के लिए है। प्रमुख अर्थव्यवस्थाओं में, केवल चीन ही 2020 में एक सकारात्मक उत्पादन वृद्धि दिखाने में कामयाब रहा है। माल और सेवाओं के विश्व व्यापार आयतन का भी 2020 में भारी गिरावट से उबरने की उम्मीद है। वैश्विक मांग परिदृश्य आशावादी बन गया है, लेकिन बाधित आपूर्ति श्रृंखलाओं को बहाल करने में चुनौती का सामना करना पड़ेगा।

23. आर्थिक मांग को बनाए रखने में निवेश की मांग में सुधार एक प्रमुख कारक है। एफएई के अनुसार, वित्त वर्ष 21 में सकल स्थिर पूंजी निर्माण (जीएफसीएफ) में वर्ष दर वर्ष आधार पर 14.5 प्रतिशत की गिरावट आई है। 2019-20 के लिए अनंतिम अनुमानों के आधार पर जीएफ़सीएफ़ में भी वर्ष-दर-वर्ष आधार पर 2019-20 में गिरावट आई थी। पूंजीगत वस्तुओं के लिए आईआईपी अक्टूबर 2020 में, वर्ष-दर-वर्ष आधार पर, दिसंबर 2018 के बाद पहली बार बढ़ा। निवेश के व्यय से जुड़ी बुनियादी सुविधाओं और निर्माण वस्तुओं के लिए आईआईपी ने भी लगातार दो महीनों, सितंबर और अक्टूबर 2020 में सकारात्मक वृद्धि दिखाई है। कमजोर निवेश मांग के लिए स्पष्टीकरण का एक हिस्सा उद्योग में कमजोर क्षमता उपयोग के रूप में परिलक्षित हुआ है। इसलिए, निवेश की मांग को उत्प्रेरित करने के लिए क्षमता उपयोग के स्तर को बहाल करने के लिए मांग की स्थिति में सुधार को जारी रखना आवश्यक है। अप्रैल-नवंबर 2020 में मजबूत एफडीआई प्रवाह, एक साल पहले की समान अवधि के स्तर को पार कर गया है जोकि देश में निवेश के आकर्षण को इंगित करता है, लेकिन व्यापक घरेलू निवेशों के पुनरुद्धार की बहाली अभी तक नहीं हुई है।

24. केंद्रीय बजट 2021-22 ने कई विकासोन्मुख नीतियों और कार्यक्रमों को तैयार किया है, जिसमें विशिष्ट क्षेत्रों में बढ़ा हुआ व्यय और पूंजीगत व्यय भी शामिल है। वित्त वर्ष 21 में राजस्व में भारी कमी को देखते हुए, राजकोषीय समेकन पथ ने अब राजकोषीय घाटे के लक्ष्य को वित्त वर्ष 21 में 9.5 प्रतिशत और से 2025-26 तक जीडीपी के 4.5 प्रतिशत से कम और वित्त वर्ष 22 के लिए 6.8 प्रतिशत का बजट अनुमान निर्धारित किया है। मध्यम अवधि पर निर्भर आर्थिक विकास की उच्च दर को राजकोषीय समेकन प्राप्त करने की आवश्यकता होगी।

25. आर्थिक गतिविधियों को पूर्व-महामारी के स्तर पर फिर से लाने और फिर आय और रोजगार के लक्ष्यों के अनुरूप गति पर लाना वर्तमान आर्थिक नीतियों में प्रमुख बनी हुई है। चूंकि आपूर्ति पक्ष के प्रतिबंधों को हटा दिया गया है, आर्थिक बहाली को बनाए रखने के लिए खपत, निवेश और निर्यात के संदर्भ में मांग का पुनरुद्धार आवश्यक है।

26. महामारी के झटके से आर्थिक गतिविधियों की बहाली भी खुदरा मुद्रास्फीति की अपेक्षाकृत उच्च दर के साथ हुई है। जून और नवंबर 2020 के बीच, मुद्रास्फीति की दर प्रत्येक महीने में 6.2 और 7.6 प्रतिशत के बीच रही है। दिसंबर 2020 में यह दर घटकर 4.6 प्रतिशत हो गई। हाल ही में मुद्रास्फीति की दर में वृद्धि और गिरावट खाद्य मुद्रास्फीति द्वारा बढ़ाई गई थी, जबकि जुलाई-दिसंबर 2020 के दौरान कोर मुद्रास्फीति 5.4-5.9 प्रतिशत के बीच बनी रही। अच्छी रबी फसल की उम्मीद से आने वाले महीनों में कृषि पण्य की कीमतों पर नकारात्मक दबाव बढ़ने की उम्मीद है। गैर-खाद्य क्षेत्र में दबाव को कम करने के लिए कुछ महत्वपूर्ण इनपुट लागतों जैसे परिवहन सेवाओं और ऊर्जा, दोनों में सुधार आपूर्ति की स्थिति और उत्पादकता द्वारा सहूलियत की आवश्यकता होगी। गैर-खाद्य क्षेत्र में मूल्य दबावों को कम करने के लिए उपभोक्ता मांग को पुनर्जीवित करना भी आवश्यक होगा।

27. वर्तमान परिदृश्य यह दर्शाता है कि 2020 की पहली तिमाही में सकल घरेलू उत्पाद में भारी गिरावट के बाद अर्थव्यवस्था का पुनरुद्धार जारी है। वित्त वर्ष 2020-21 के लिए समग्र रूप से, एनएसओ द्वारा एफ़एई का अनुमान है कि पिछले वर्ष की तुलना में जीडीपी में 7.7 प्रतिशत की गिरावट आई है, जो पहली तिमाही में झटके की गंभीरता दर्शाता है। अर्थव्यवस्था के 2020-21 की तीसरी तिमाही तक 2019-20 के जीडीपी स्तर तक पहुंचने की उम्मीद है। सतत आर्थिक सुधार के लिए कोविड संक्रमणों की संख्या में निरंतर गिरावट की आवश्यकता होगी ताकि टीकाकरण के सफल रोल आउट द्वारा उपभोक्ता विश्वास हासिल किया जा सके, जोकि इसे प्राप्त करने की महत्वपूर्ण कार्यनीति रही है।

28. उत्पादन और मांग दोनों के विस्तार को सक्षम करने के लिए जारी आर्थिक सुधार को मजबूत करने हेतु निभावकारी मौद्रिक नीति रुख की आवश्यकता है।

29. मैं पॉलिसी के रेपो रेट को 4 प्रतिशत पर अपरिवर्तित रखने के संकल्प के समर्थन में वोट देता हूं और आगे भी यह सुनिश्चित करते हुए कि मुद्रास्फीति लक्ष्य के भीतर बनी रहे, टिकाऊ आधार पर विकास को पुनर्जीवित करने और अर्थव्यवस्था पर COVID-19 के प्रभाव को कम करने के लिए जब तक आवश्यक हो- कम से कम चालू वित्त वर्ष के दौरान और अगले वित्त वर्ष में निभावकारी रुख बनाए रखूँगा।

डॉ. आशिमा गोयल का वक्तव्य

30. दिसंबर 2020 के बाद के महीनों में एमपीसी की बैठक की वृद्धि बाजार की उम्मीदों से अधिक हो गई है और 6 महीने के बाद एमपीसी सहिष्णुता बैंड के भीतर गिरने से मुद्रास्फीति भी उम्मीदों से कम हो गई है। देश ने बेहतर क्रमबद्ध क्रमिक अनलॉक सावधानीपूर्वक परीक्षण और ट्रेसिंग के तहत अब तक दूसरे लहर से बचने के लिए अच्छा प्रदर्शन किया है। इसका टीकाकरण अभियान शुरू हो गया है। हालांकि, वायरस के नए और अधिक घातक उपभेद एक जोखिम बने हुए हैं, जिसके कारण निरंतर देखभाल और टीकाकरण के त्वरण की आवश्यकता है।

31. हालांकि विकास सकारात्मक हो गया है, उत्पादन स्तर 2019 के स्तर से नीचे है। अतिरिक्त क्षमता जारी है, आपूर्ति श्रृंखलाओं में बहुत अधिक सामान्य होने की गुंजाइश है, और बेरोजगारी की दर रोजगार में सुधार के बावजूद बढ़ी है, क्योंकि कोविड -19 आशंकाओं की वजह से लोगों में काम करने की इच्छा बढ़ी है, जिससे श्रम भागीदारी की दरों में वृद्धि हुई है। जबकि कॉर्पोरेट भारत ने अच्छा प्रदर्शन किया है, और उपभोक्ता विश्वास पुनर्जीवित हो रहा है, अनौपचारिक क्षेत्र के लचीलेपन पर विश्वसनीय डेटा अभी भी प्रतीक्षित है।

32. नीति समर्थन का समय और क्रम पिछले वर्ष की तुलना में महत्वपूर्ण है। प्रारंभिक चलनिधि समर्थन, अधिस्थगन और सरकारी वारंटी पुनरुद्धार के लिए महत्वपूर्ण थे। इनमें से कुछ उपायों को बदल दिया गया है, फिर भी वित्तीय क्षेत्र की स्थिति ठीक है। बैंक, अनुमानित एनपीए वृद्धि के साथ-साथ पुनर्गठित ऋणों की तुलना में बहुत कम रिपोर्ट कर रहे हैं क्योंकि शुरुआती पुनरुद्धार ने चुकौती को सक्षम किया है।

33. अल्पावधि दरें रिवर्स रेपो दर को कम करने वाले जोखिमों को बढ़ाती हैं, अमेरिकी ट्रेजरी बिल की दरें भी अभी तक बढ़ रही हैं, भारतीय दीर्घकालिक दरें, मांग के लिए अधिक महत्वपूर्ण हैं, कम रहती हैं और भरपूर मात्रा में चलनिधि गतिविधि को बनाए रखती है। वित्तीय प्रणाली के साथ अतिरिक्त चलनिधि को प्रतिवर्ती रेपो विंडो में या अन्य लिखतों का उपयोग करके जोखिम को कम रखते हुए अवशोषित किया जाता है। विभिन्न लिखतों के माध्यम से ऋण वृद्धि में कुछ वृद्धि होने के बावजूद मुद्रा आपूर्ति वृद्धि मध्यम बनी हुई है। त्वरित प्रतिक्रिया और बहुत धीरे-धीरे वापसी एक ऐसा मंत्र है जो समष्टि आर्थिक नीति के साथ-साथ कोविड -19 के लिए भारत की प्रतिक्रिया के लिए भी काम करता है।

34. सितंबर 2020 में 4 के अनलॉक के बाद आपूर्ति श्रृंखला में सुधार हुआ, जिसने राज्यों को अंतर-राज्य यात्रा पर मनमाने प्रतिबंध लगाने से रोक दिया, जो कि त्योहार की मांग का समय था। दूसरी तिमाही में सार्वजनिक व्यय कम हुआ और तीसरी तिमाही में पुनर्जीवित हुआ। चौथी तिमाही और अगले वर्ष में इसने निवेश के हिस्से को बढ़ाने की मांग की है, जिसमें एक बड़ा गुणक है क्योंकि यह आपूर्ति-पक्ष में भी सुधार करता है, इस प्रकार मुद्रास्फीति को कम करता है और कम ब्याज दरों के माध्यम से मौद्रिक समर्थन को सक्षम करता है।1 बजट प्रोत्साहन काफी हद तक बेहतर गुणवत्ता खर्च के माध्यम से है, जबकि घाटे में मामूली कमी आती है। यह सापेक्ष राजकोषीय रूढ़िवाद भी मौद्रिक नीति लचीलेपन को उधार की लागत कम रखने में सक्षम बनाता है।

35. मुद्रास्फीति एक मिश्रित तस्वीर प्रस्तुत करती है। कई खाद्य उत्पादों की कीमतों में नरमी से हेडलाईन मुद्रास्फीति में कमी आई है। खुदरा आपूर्ति में मुनाफा अधिक आपूर्ति का सामना करने में सक्षम नहीं रहा है, हालांकि डेटा केवल खुदरा मार्जिन में कमी की शुरुआत दर्शाता है।

36. हालांकि, कोर मुद्रास्फीति, ऊपरी बैंड के पास बनी हुई है। कई देशों में भीषण सर्दी में Covid -19 की दूसरी तेजी ने वैश्विक आपूर्ति श्रृंखलाओं को बाधित कर रखा है और कई मध्यवर्ती वस्तुओं और पण्यों की कीमतें बढ़ा दी हैं। जैसे ही मांग पुनर्जीवित होती है, स्थानीय कंपनियां लागत में वृद्धि को पारित करने में सक्षम हैं। लेकिन यह अस्थायी होने की संभावना है, हालांकि समयरेखा के बारे में अनिश्चितता बनी हुई है। तीव्र टीकाकरण पहले से ही विदेशों में तेजी को नियंत्रित कर रहा है ताकि आपूर्ति की प्रतिक्रिया में सुधार हो सके। भविष्य में कीमतों में तेजी आने के कारण, अब शेल तेल के साथ-साथ हरे विकल्प के कारण तेल की आपूर्ति तेजी से बढ़ी है। भारतीय कोर मुद्रास्फीति पर असर डालने वाले सोने की कीमतें टीकाकरण के प्रसार के कारण गिर रही हैं।

37. पिछले कई वर्षों से भारत में निर्माण मुद्रास्फीति कम रही है – इसका जिम्मेदार कारक डब्ल्यूपीआई और सीपीआई मुद्रास्फीति के बीच व्यापक अंतर होना है। एक कारण है कि भारत एक बहुत प्रतिस्पर्धी मूल्य संवेदनशील बाजार है। निर्माण मूल्य निर्धारण शक्ति अस्थायी है और आकर्षित करनेवाली आपूर्ति की पूरी बहाली से यह बचेगा नहीं। कई फर्मों ने पिछले वर्ष की लागत को कम कर दिया है, जो उन्हें इनपुट कीमतों में कुछ वृद्धि को अवशोषित करने की क्षमता भी देता है। मार्क-अप्स प्रति-चक्रीय होते हैं, जो क्षमता उपयोग के बढ़ने पर और निश्चित लागत के फैलाव पर गिर जाते है।

38. अल्पकालिक परिवार मुद्रास्फीति की धारणाओं में गिरावट से पता चलता है कि परिवारों में खुदरा आपूर्ति में सुधार देखने को मिल रहा है – खराब होने वाले माल के लिए और अधिक। स्थिर दो अंकों की एक वर्ष आगामी मुद्रास्फीति प्रत्याशा उच्च अनिश्चितता के कारण प्रतीत होती है क्योंकि परिवार प्रत्याशा में फैलाव बढ़ गया है। मुद्रास्फीति लक्ष्यीकरण अवधि2 में अपेक्षाओं को पूरा करने में कुछ सफलता के प्रमाण हैं कि मुद्रास्फीति सहिष्णुता बैंड में वापस आ गई है यहां तक कि बहुत कठिन Covid-19 अवधि में भी इसकी विश्वसनीयता में सुधार और अनिश्चितता को कम करना चाहिए।

39. जैसा कि ऊपर उल्लिखित है वर्तमान मैक्रोइकॉनॉमिक कॉन्फ़िगरेशन और इसके अपेक्षित भविष्य के विकास का तात्पर्य यह है कि एमपीसी के लिए लक्ष्य बैंड में शेष मुद्रास्फीति के साथ अर्थव्यवस्था के पुनरुद्धार का समर्थन जारी रखने के लिए जगह है। इसलिए, मैं नीति दर और रुख में यथास्थिति बनाए रखने के लिए वोट करता हूं।

प्रो. जयंत आर. वर्मा का वक्तव्य

40. मैं मौजूदा स्तर पर नीतिगत दर को बनाए रखने का समर्थन करता हूं और मैं निभावकारी रुख का भी समर्थन करता हूं क्योंकि ये निर्णय एमपीसी द्वारा अपनी पिछली दो बैठकों (अक्टूबर और दिसंबर 2020) में दिए गए आगामी मार्गदर्शन के अनुरूप हैं। एमपीसी की अपेक्षाओं की सीमा के भीतर मुद्रास्फीति और विकास दोनों परिणाम अच्छी तरह से होने के साथ, और रेपो और रिवर्स रेपो दर द्वारा परिभाषित कॉरिडोर के भीतर अल्पकालिक ब्याज दरों के होने के कारण, कुछ भी नहीं किया जाना है और अभी कुछ कहा नहीं जा सकता है। एमपीसी को निश्चित रूप से डेटा चालित होना जारी रखना चाहिए और भविष्य के घटनाक्रम की सावधानीपूर्वक निगरानी करते रहना चाहिए।

डॉ. मृदुल के. सागर का वक्तव्य

41. वर्ष 2020 की दूसरी छमाही के दौरान मुद्रास्फीति के ऊपरी सहिष्णुता स्तर से ऊपर रहने के बावजूद नीतिगत दरों को बनाए रखने के लिए एमपीसी का कॉल इस आकलन पर आधारित था कि मुद्रास्फीति आगे चलकर रूकेगी। यह एक कठिन कॉल था जिसे मुद्रास्फीति में दृढ़ता बनाए रखने के लिए लिया गया था। इसने मौद्रिक नीति को एक महत्वपूर्ण समय में विकास के लिए एक प्रतिगामी समर्थन को वहन करने में सक्षम बनाया जो अन्यथा बड़े और छोटे व्यवसायों और सकल उत्पादन में एक बड़े हिस्टैरिसीस के व्यापक प्रकोप के परिणामस्वरूप हो सकता था। अगर ऐसा होता, तो भारत के संवृद्धि प्रक्षेपवक्र को आने वाले लंबे समय के लिए नीचे खींच दिया जाता।

42. इस कॉल को लेते समय जोखिमों की पहचान थी, विशेष रूप से कुछ सबूत थे कि उभरते लागत- दबाव प्रैशर के तत्वों के साथ मूल्य दबाव विकृत होने लगे थे। फिर भी, जब सीपीआई डेटा केवल अगस्त तक उपलब्ध था, मेरे अक्टूबर एमपीसी में वक्तव्य में मैंने कहा था कि दिसंबर की शुरुआत से सब्जी की कीमतें उचित होनी चाहिए। दिसंबर के महीने में सब्जियों की कीमतें 15.7 प्रतिशत प्रति माह घट गईं, जिससे हेडलाइन मुद्रास्फीति 6.9 प्रतिशत से घटकर 4.6 प्रतिशत हो गई -जो कि सात महीनों में पहली बार सहनशीलता बैंड के भीतर है। यह मुद्रास्फीति सुधार सावधानीपूर्वक अनुमानों और निर्णय के लिए गवाही देता है कि नीति को निभावकारी रखकर, जो कि महंगी नीतिगत गलती हो सकती है, से बचने में सक्षम है।

43. चूंकि मौद्रिक नीति अग्रगामी है, इसलिए सीख के सीमित उद्देश्य को छोड़कर पीछे मुड़कर देखने का कोई मतलब नहीं है। लंबे और चर संचरण अंतराल को देखते हुए, आगे बढ़ते हुए अब हमें ध्यान से केवल आधारभूत मुद्रास्फीति प्रक्षेपवक्र पर ही नहीं, बल्कि इसके लिए जोखिम, मुद्रास्फीति की प्रकृति और इसके आंतरिक भाग का आकलन करने की जरूरत है।

44. दो बातें उल्लेखनीय हैं। पहला, सीपीआई में खाद्य-मूल्य सुधार का बड़ा हिस्सा पहले ही बन चुका है। जनवरी तक डीसीए डेटा से यह प्रतीत होता है कि खाद्य कीमतें निम्न स्तर के करीब हैं और हालांकि वे खाद्य और गैर-खाद्य अंतर्राष्ट्रीय कमोडिटी की कीमतों से आंशिक रूप से कुछ मूल्यवृद्धि के साथ ति1: 2021-22 से मज़बूत बनेगी, पिछले वर्ष की तरह उच्च खाद्य मुद्रास्फीति के दोहराया जाने की संभावना नहीं है। हालांकि, लागत में वृद्धि उच्च कच्चे तेल की कीमतों से हो सकती है, यह लागतों में, विशेष रूप से उर्वरक की कीमतों में और जैसा कि वे एमएसपी में फैक्टर्ड हुए हैं, को पोषित करेगें।

45. दूसरा, मुद्रास्फीति के लिए कुछ अपसाइड जोखिम कोर मुद्रास्फीति स्थिरता और उच्च स्तर पर इसकी दृढ़ता से आता है जो हेडलाईन को 4 प्रतिशत के लक्ष्य पर रखने के कार्य को चुनौतीपूर्ण बना सकता है। इस बात के प्रमाण हैं कि खुदरा मूल्य बढ़ाकर फर्म लागत में वृद्धि को पारित करने में सक्षम हैं। ति3:2020-21 के लिए प्रारंभिक कॉर्पोरेट परिणाम से पता चलता है कि ऑटोमोबाइल और घटकों, धातुओं, रसायनों, पूंजीगत वस्तुओं, स्वास्थ्य देखभाल सेवाओं, दूरसंचार और अचल संपत्ति में मार्जिन तेजी से बढ़ रहा है। यह सब लागत बचत के माध्यम से नहीं है। लौह अयस्क, स्टील, ऑटोमोबाइल, सूत, वस्त्र, रसायन और रासायनिक उत्पादों, तिलहन और खाद्य तेलों के अलावा रबर उत्पादों की वस्तुओं में मूल्य वृद्धि की सूचना दी गई है, जिनमें से कुछ अगले तीन महीनों में डब्ल्यूपीआई और सीपीआई सूचकांकों में परिलक्षित हो सकते हैं। खनिज तेल की कीमतों में भी वृद्धि देखी गई है।

46. एक महत्वपूर्ण संभावना है कि वैश्विक तेल की कीमतें इस वर्ष बड़े अमेरिकी डॉलर के मूल्यह्रास की संभावना को देखते हुए मौजूदा प्रचलित कीमतों से अधिक हो सकती हैं और पिछले महीने सबसे बड़े ओपेक तेल उत्पादक द्वारा अतिरिक्त अवरोध की घोषणा करके संकेत भेजे गए थे। भले ही हाल के वर्षों में डॉलर की हलचल और तेल की कीमतों के बीच संबंध अपेक्षाकृत कमजोर हो गए हैं, वैश्विक वस्तुओं के व्यापार के बड़े डॉलर के चालान से न केवल कमोडिटी की कीमतों में बढ़ोतरी हो सकती है, बल्कि वित्तीय बाजार पर निर्भरता के माध्यम से आस्ति की कीमतों, मुद्रास्फीति और व्यापार चक्र पर प्रभाव हो सकता है। वैश्विक सांकेतिक और वास्तविक बांड प्रतिफल में परिवर्तन की इक्विटी पर प्रभाव और ईएमई के लिए वित्तीय बाजार स्पिलओवर विशेष रूप से व्यापक आर्थिक बदलाव का कारण हो सकता है। मुख्य समाधान के बिना पूंजी प्रवाह अस्थिरता के बीच ट्राईलेमा की चुनौतियों का सामना कैसे किया जाता है, यह मौद्रिक नीति और मुद्रास्फीति के परिणामों को प्रभावित करेगा, हालांकि एक कमजोर डॉलर का मतलब मजबूत रुपया भी है, जो कुछ हद तक मजबूत वैश्विक तेल की कीमतों के प्रभाव को खत्म करेगा यदि अन्य बातें पूर्ववत रहें।

47. हालांकि, कोई इस तथ्य को काफी आराम से ले सकता है कि कोर मुद्रास्फीति स्थिरता हमारे बेसलाइन अनुमानों में अंतर्निहित है और इस गति के लिए पूरी तरह से जिम्मेदार है। इसके अलावा, अनुभवजन्य अभ्यास बताते हैं कि सीपीआई कोर वस्तु मुद्रास्फीति में डब्ल्यूपीआई गैर-खाद्य विनिर्मित उत्पादों की मुद्रास्फीति में 1 प्रतिशत परिवर्तन से पासथ्रू लगभग 0.20 प्रतिशत होने की संभावना है, जबकि समग्र सीपीआई मुद्रास्फीति के लिए पासथ्रू कम और यहां तक कि हेडलाईन सीपीआई मुद्रास्फीति के लिए इससे भी कम है। हालांकि, यह पासथ्रू अलग-अलग समय पर है और आउटपुट अंतराल पर निर्भर करता है। जब आईआईपी आउटपुट अंतराल सकारात्मक होता है, तो औसतन पासथ्रू लगभग दोगुना होता है, जब यह नकारात्मक होता है। हालांकि कोर वस्तु सीपीआई में मजबूत गति ने अपनी मुद्रास्फीति को 6.9 प्रतिशत तक ले लिया है, कुछ ठोस तथ्य यह है कि स्वर्ण से इतर, पेट्रोल, डीजल और शराब, कोर वस्तु मुद्रास्फीति केवल 4.9 प्रतिशत पर है। इसके अलावा, संपर्क सेवाओं को सामान्य होने में लंबा समय लग सकता है, कोर सेवाओं की मुद्रास्फीति निकट अवधि में बढ़ने की संभावना नहीं है। इसलिए, अब हेडलाइन मुद्रास्फीति के जोखिम वापस आ रहे हैं, इसलिए, हमारे अनुमानों के अनुरूप हैं।

48. तो, मैं अब संवृद्धि की बात करता हूं। मैं सिर्फ दो प्वाइंट बताऊंगा। पहले, अपेक्षा की तुलना से तेज, अधिकांश विनिर्माण और ग्रामीण उच्च आवृत्ति संकेतक पहले से ही पूर्व-महामारी के स्तर को सामान्य कर चुके हैं। हालांकि, सेवा क्षेत्र के संकेतक जैसे वाणिज्यिक वाहन बिक्री, परिवहन वाहनों का पंजीकरण, तीन-पहिया बिक्री, घरेलू और अंतर्राष्ट्रीय हवाई यात्री यातायात, अंतर्राष्ट्रीय कार्गो, रेलवे यात्री यातायात, खुदरा और मनोरंजन और विदेशी पर्यटक आगमन उन स्तरों से काफी नीचे हैं। दूसरा, हिस्टैरिसीस कुछ सूक्ष्म उद्यमों के वास्तविक प्रमाण और अनौपचारिक अनारक्षित घरेलू उद्यमों के स्थायी उत्पादक दुकानों के बंद होने से कुछ हद तक दिखाई देता है। पद्धति की एक श्रृंखला का उपयोग करके मात्रात्मक अनुमान बताते हैं कि आगे के व्यवधानों के बिना भी, आउटपुट अंतर ति3:2021-22 से पहले बंद होने की संभावना नहीं है और केवल अगले वित्तीय वर्ष के अंत तक संभव है। जैसे कि संवृद्धि अभी भी नाजुक है, इसके लिए समर्थन को ति1: 2021-22 तक और यदि आवश्यक हो तो आगे बढ़ाने की आवश्यकता है, हालांकि कुछ परिदृश्यों में पुन: अंशांकन के जोखिम के साथ जैसे कि एक कोर मुद्रास्फीति की गति आगे बढ़ती है । चूंकि यह बेसलाईन नहीं है और विभिन्न उपायों के लिए घोषित निकास तिथियों को बहुत ही क्रमिक गति से योजनाबद्ध किया जाता है, इसलिए नीति में बदलाव की प्रक्रिया को गैर-विवादास्पद रूप से प्राप्त किया जा सकता है।

49. मेरे अक्टूबर के वक्तव्य में, मैंने कहा था कि चूंकि राजकोषीय प्राधिकरणों को गेम ऑफ चिकन में पहला अवसर प्राप्त होता है, मौद्रिक नीति को स्वाभाविक रूप से नैश संतुलन को पूरा करने के लिए यह करना होगा। बहुत बड़े सकल बाजार उधार के दूसरे क्रमिक वर्ष के साथ, यह और भी महत्वपूर्ण है। मौद्रिक नीति को ब्याज दरों को जहां तक संभव हो कम रखने के लिए प्रवृत्ति के विरुद्ध जाने की आवश्यकता होगी। यदि केंद्रीय बैंक खुला बाजार परिचालन खरीद कम है, तो यह निजी निवेश में निर्गम के जोखिम को बढ़ाता है; यदि वे बड़े हैं, तो यह मुद्रास्फीति के पुनरुत्थान के जोखिम को वहन करता है। हालांकि, वर्तमान में ति2: 2020-21 में क्षमता उपयोग की दर 63% है और वर्ष के अंत तक लगभग 70 प्रतिशत होने की संभावना है, निजी क्षेत्र की कैपेक्स फंडिंग की जरूरत वर्तमान में सीमित है और मौद्रिक-राजकोषीय समन्वय एक बड़े सार्वजनिक निवेश का समर्थन करने के लिए हो सकता है जो अधिक निजी निवेश ला सकें और जो लंबे समय तक काम कर सकता है जब तक एक मजबूत राजकोषीय समेकन के लिए एक अप्रतिष्ठित प्रतिबद्धता रहती है।

50. अंत में, आगे बढ़ते हुए, जबकि आउटपुट विस्तार को बढ़ाने और आउटपुट अंतराल को बंद करने के प्रयास जारी रखने चाहिए, मौद्रिक नीति के लिए एक आवश्यक सहगामी मूल्य स्थिरता को सुरक्षित करना है। हेडलाइन मुद्रास्फीति के पहले से ही सही होने के कारण आपूर्ति के झटके काफी हद तक हल्के पड़ गए हैं, लक्ष्य के आस-पास मुद्रास्फीति को बनाए रखना मौद्रिक नीति का सबसे अच्छा योगदान है ताकि संवृद्धि दृढ़ और निरंतर हो। अपने वक्तव्य में, मैंने बेसलाईन की तुलना में जोखिम पर अधिक ध्यान दिया। मेरे विचार में, बेसलाईन नीति अभी भी निकट अवधि में निभावकारी नीति रूख के माध्यम से संवृद्धि का समर्थन करने के अनुरूप है। इसलिए, मैं पॉलिसी रेपो दर को चलनिधि समायोजन सुविधा (एलएएफ) के तहत 4.0 प्रतिशत पर अपरिवर्तित रखने के लिए वोट देता हूं। मैं निभावकारी रुख को बनाए रखने और आगामी मार्गदर्शन के लिए भी मतदान करता हूं।

डॉ. माइकल देबब्रत पात्र का वक्तव्य

51. समष्टि आर्थिक कॉन्फ़िगरेशन शिफ्ट हो गया है और संभावनाएं आशान्वित हुई है। अनुमान / उम्मीदों से पता चलता है कि सकल घरेलू उत्पाद की वृद्धि मुख्य रूप से सरकारी व्यय में वृद्धि के आधार पर 2020-21 की दूसरी छमाही में सकारात्मक क्षेत्र प्राप्त कर सकती है, लेकिन निजी खपत व्यय में संकुचन भी कम हो रहा है और अंततः निवल निर्यात लंबे निवृत्ति से बाहर निकल रहे हैं । आपूर्ति पक्ष पर, कृषि और संबद्ध गतिविधियां स्पष्ट रूप से महामारी के सामने लचीलापन का प्रदर्शन कर रही हैं, और विनिर्माण गतिविधि धीरे-धीरे बिक्री में सुधार के आधार पर विकास को सीमित कर रही है। यह बढ़ती क्षमता के उपयोग में भी स्पष्ट है। मजबूत मांग की स्थिति और अभी भी मध्यम लागत के साथ, बोर्ड में परिचालन लाभ में सुधार हो रहा है। सूचना प्रौद्योगिकी, निर्माण, स्थावर संपदा, वित्त, घरेलू व्यापार और परिवहन जैसी सेवाओं की कुछ श्रेणियां धीरे-धीरे वायरस द्वारा किए गए नुकसान से उभर रही हैं, लेकिन कई अन्य सेवाएं अपनी संपर्क-तीव्रता के कारण गंभीर रूप से प्रभावित हैं। उपभोक्ता और व्यावसायिक विश्वास या तो सावधानी से विस्तार में लौट रहे हैं या पहले से ही इसमें हैं। ये गतिविधियां मौद्रिक नीति के रुख को स्पष्ट करते हैं।

52. हाल के शिफ्टों की सबसे प्रशंसनीय विशेषता मुद्रास्फीति में बड़ी गिरावट है, जो सहिष्णुता बैंड के बाहर बने रहने के 6 महीने बाद लक्ष्य के करीब ले जा रही है। यदि सब्जियों की कीमतों में तेज गिरावट वसंत तक चली जाती है, तो हेडलाइन मुद्रास्फीति आगे कम हो सकती है और मौद्रिक नीति के संचालन को और मजबूत कर सकती है। इस बीच, आपूर्ति श्रृंखलाओं में सुधार और गतिविधि का सामान्यीकरण चल रहा है, विशेष रूप से दोनों परिवारों और कारोबारों द्वारा खोई हुई आय की पुनरावृत्ति और यह मूल्यवृद्धि (मार्क-अप) और शारीरिक परिश्रम (ब्लू-कॉलर) मजदूरी को बढ़ाए हुए है। यह ध्यान देने योग्य है कि परिवारों ने जनवरी 2021 में प्रदत्त अपनी निकट अवधि की मुद्रास्फीति की उम्मीदों में इस परिणाम को समावेशित किया है - जबकि मौजूदा मुद्रास्फीति की धारणाएं और तीन महीने आगे की उम्मीदों में गिरावट आई है, जो एक वर्ष आगे के लिए काफी अनिश्चितता के बीच एक समान बनी हुई है।

53. मुद्रास्फीति के लिए आउटलुक पर जोखिम बरकरार है। सबसे पहले, कोर मुद्रास्फीति जिद्दी बनी हुई है जिस पर निकट निगरानी रखनी होगी क्योंकि इसमें समष्टि आर्थिक दृष्टिकोण में हाल के आकस्मिक सुधार को प्रस्तुत करने की क्षमता है। दूसरा, बढ़ती अंतर्राष्ट्रीय पण्य कीमतों को मुद्रास्फीति की वापसी के रूप में चिंता के साथ दुनिया भर में देखा जा रहा है। भारत के लिए, अंतरराष्ट्रीय स्तर पर कच्चे तेल की कीमतों में लगातार गिरावट चिंताजनक है, विशेषकर असमान रूप से अत्यधिक उत्पाद शुल्क से मुद्रास्फीति पर उनका प्रभाव बढ़ गया है। तीसरा, कच्चे तेल और अन्य वस्तुओं की कीमतें उच्च इनपुट लागतों में तब्दील हो रही हैं, विशेष रूप से ऐसे माहौल में जिसमें मांग ठीक हो रही है। मूल्य निर्धारण की शक्ति कट सकती है क्योंकि सामान्य मांग प्रवाह कर्षण को इक्कट्ठा कर रही है। चौथा, भारत सहित उभरती बाजार अर्थव्यवस्थाओं के लिए पूंजी प्रवाह का अधिक प्रवाह, परिसंपत्तियों की कीमतों में अस्थिरता और आयातित मुद्रास्फीति के जोखिमों को बढ़ा दिया है।

54. कुल मिलाकर, मुद्रास्फीति के लिए निकट-अवधि का दृष्टिकोण विकास के लिए निकट-अवधि की चुनौतियों की तुलना में कम जोखिम भरा दिखाई देता है, जो निरंतर नीति समर्थन की मांग करता है, कम से कम जब तक निवेश का मायावी इंजन शुरू होता है और खपत, जो भारत में कुल मांग का मुख्य आधार है, स्थिर हो जाता है। मौद्रिक नीति के संचालन का सामना कर रहे व्यापार-बंद, हालांकि, निकट अवधि में तेज हो सकते हैं। सबसे पहले, असाधारण महामारी उपायों के समापन से आर्थिक गतिविधि को झटकों को उनके साथ जारी रखने के प्रेरक प्रोत्साहन के सामने संतुलित होना होगा, लेकिन तरलता के जाल में डूब जाने के जोखिम के साथ। दूसरा, वित्तीय स्थिरता को लेकर चिंताएं बढ़ गई हैं। इक्विटी बाजारों में हाल की नई ऊँचाईयां अपरिमेय विपुलता द्वारा संचालित की जा सकती है; चारों ओर असाधारण रूप से कम ब्याज दरों के वातावरण में बड़े कॉर्पोरेट मुनाफे के बारे में बताना मुश्किल है, लेकिन इसके और बाजार के उच्च स्तर के उधार के बारे में लिखने के लिए अभी भी कोई कैपेक्स नहीं है। वैश्विक वित्तीय संकट की तुलना में बैंकों के पास पूंजीगत बफ़र हैं, लेकिन वित्तीय क्षेत्र की बैलेंस शीट में तनाव और गहरा हो सकता है क्यूंकि अधिस्थगन का छलावरण, स्थिर परिसंपत्ति वर्गीकरण और पुनर्गठन अलुप्त हो रहा है। पूंजी का अंतः प्रवाह और संभावित ऋण देरी से निपटने के अभिनव तरीकों को उच्चतम नीतिगत ध्यान देने की आवश्यकता है ताकि ऋण वृद्धि में अपरिपक्व वसूली को अधिक टिकाऊ प्रक्षेपवक्र में पोषण किया जा सके जो कि समष्टि आर्थिक रिकवरी को भी बढ़ावा देता है। वित्तीय और समष्टि आर्थिक स्थिरता के बीच मजबूत पूरक उभर रहे हैं। सर्वोत्तम परिणाम तब प्राप्त होंगे जब मौद्रिक नीति यह सुनिश्चित करती है कि सांकेतिक स्थिरता मज़बूती से किनारे लग गया है।

55. इस पृष्ठभूमि में, मैं पॉलिसी दर को अपरिवर्तित रखने और नीति के समायोजन संबंधी रुख को बनाए रखने के लिए वोट करता हूं।

श्री शक्तिकान्त दास का वक्तव्य

56. समष्टि आर्थिक माहौल - विकास और मुद्रास्फीति दोनों के संदर्भ में - एमपीसी की दिसंबर 2020 की बैठक के बाद प्रत्याशित रूप से बेहतर हुई है। देश में COVID-19 संक्रमण में तेज कमी और टीकाकरण कार्यक्रम के रोलआउट के साथ इन परिणामों ने कुछ अनिश्चितताओं के बने रहने के बावजूद दृष्टिकोण को उज्ज्वल किया है। केंद्रीय बजट 2021-22 ने व्यय में गुणात्मक बदलाव के माध्यम से और गति प्रदान की है जो विकास पर गुणक प्रभावों के साथ समग्र निवेश को बढ़ावा देगा। भारत में विदेशी प्रत्यक्ष निवेश और विदेशी पोर्टफोलियो निवेश हाल के महीनों में बढ़े हैं, जिससे भारतीय अर्थव्यवस्था की प्रभावशाली रिकवरी का विश्वास दिलाता है।

57. वैश्विक अर्थव्यवस्था के मोर्चे पर, अंतर्राष्ट्रीय मुद्रा कोष (आईएमएफ़) ने अपने जनवरी 2021 के अपडेट में, 2021 के लिए वैश्विक विकास के अपने प्रक्षेपण को संशोधित किया है जो हमारी बाहरी मांग और निर्यात के लिए अच्छी तरह से विकसित होता है।

58. उच्च आवृत्ति संकेतक बताते हैं कि ग्रामीण और शहरी दोनों क्षेत्रों में आर्थिक सुधार तेजी से सामान्य हो रहा है। महामारी के दौरान कृषि क्षेत्र लचीला रहा और इसकी संभावना उच्च रबी बुवाई और तुलनात्मक रूप से बेहतर जलाशय के स्तर को देखते हुए उज्ज्वल दिखाई देती है। विनिर्माण गतिविधि बढ़ रही है। यद्यपि प्रारंभिक पुनरुद्धार को पैंट-अप मांग से प्रेरित किया गया था, संकेत हैं कि अब विकास आवेगों को विनिर्माण और सेवाओं में गतिविधि में पिक-अप द्वारा संचालित किया जा रहा है। रिज़र्व बैंक द्वारा किए गए फॉरवर्ड सर्वेक्षण, उत्पादन मात्रा में विस्तार की उम्मीद के साथ विनिर्माण से अधिक आशावाद और क्यू 4: 2020-21 और उसके बाद की दो तिमाहियों में नए ओर्डर्स का संकेत देते हैं। विनिर्माण के लिए क्रय प्रबंधक सूचकांक विस्तार क्षेत्र में है और जनवरी 2021 में इसकी लंबी अवधि के औसत से ऊपर था।

59. रेलवे माल ढुलाई, टोल संग्रह, माल और सेवा कर संग्रह, ई-वे बिल और स्टील की खपत में रुझान बताता है कि सेवा क्षेत्र की गतिविधि भी ठीक हो रही है। सेवाओं के लिए क्रय प्रबंधकों का सूचकांक विस्तार क्षेत्र में है। रिज़र्व बैंक की सेवाओं और अवसंरचना सर्वेक्षण में भाग लेने वाली फर्मों द्वारा रिपोर्ट किए गए अनुसार सेवाओं और बुनियादी ढांचे के क्षेत्र में क्यू 3 में कारोबार में वृद्धि और क्यू 2: 2021-22 के दौरान और सुधार की उम्मीद है।

60. आर्थिक गतिविधि के सामान्यीकरण के कई आयाम, जैसा कि संयोग और निकटस्थ उच्च आवृत्ति संकेतक की गति में परिलक्षित होता है, यह बताता है कि 2021-22 में भारतीय अर्थव्यवस्था में 2020-21 में लगभग 10.5 प्रतिशत का विस्तार होगा। ये अनुमान मल्टीस्पीड रिकवरी के मूल्यांकन पर आधारित हैं, जो जारी है, जिसमें कुछ क्षेत्रों में स्मार्ट रिकवरी देखी जा रही है, जबकि संपर्क गहन क्षेत्रों में खपत, प्रकृति में विवेकाधीन होने के कारण, मध्यम अवधि के करीब स्थगित किया जा सकता है।

61. मुद्रास्फीति जो जून 2020 के बाद से लगातार 6 प्रतिशत की ऊपरी सहिष्णुता सीमा से ऊपर रही, दिसंबर में अनुमान से अधिक नरमी से 4.6 प्रतिशत तक की गिरावट दर्ज की गई, जो नवंबर के 6.9 प्रतिशत की दर से 2.3 प्रतिशत अंकों की गिरावट है। दिसंबर में हेडलाइन मुद्रास्फीति में इस गिरावट का लगभग 90 प्रतिशत सब्जियों के दोहरे अंकों के अपस्फीति के कारण था, क्योंकि मजबूत सर्दियों के आगमन और अनुकूल आधार प्रभाव के कारण उच्च स्तरों की कीमतों में भारी गिरावट आई। यह प्रवृत्ति, एक अपेक्षित बम्पर खरीफ की फसल और एक अच्छी रबी फसल की बढ़ती संभावनाओं से, आगे बढ़ने की संभावना है। खाद्य मुद्रास्फीति में और नरमी - पर्याप्त और टिकाऊ दोनों - हालांकि, मूल्य दबावों के उन्मूलन पर निर्भर होगी जो वर्तमान में दालों, खाद्य तेलों, मसालों और गैर-मादक पेय पदार्थों में देखी जा रही है।

62. कच्चे तेल की बढ़ती कीमतों के मुद्रास्फीति प्रभाव और पेट्रोल और डीजल पर उच्च अप्रत्यक्ष कर की दरों और विशेष रूप से परिवहन और स्वस्थ्य संवर्गों में महत्वपूर्ण वस्तुओं और सेवाओं की मुद्रास्फीति में बढ़ोतरी के कारण, खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति दिसंबर में 5.5 प्रतिशत पर बनी रही। केंद्र और राज्यों द्वारा समन्वित तरीके से - विशेष रूप से पेट्रोल और डीजल पर उच्च अप्रत्यक्ष करों की एक अंशशोधित अनवाईंडींग को सक्षम करने के लिए अग्रसक्रीय आपूर्ति पक्ष के उपाय, अर्थव्यवस्था में लागत-दबाव के आगे निर्माण में शामिल करने के लिए महत्वपूर्ण हैं।

63. सुधार को बनाए रखने में घरेलू वित्तीय स्थितियां निभावकारी बनी रही। 6 फरवरी 2020 से ₹12.9 लाख करोड़ (2019-20 के नाममात्र जीडीपी का 6.3 प्रतिशत) की तरलता प्रावधान ने तरलता समायोजन सुविधा (एलएएफ) के तहत औसत दैनिक शुद्ध अवशोषण के साथ अधिशेष मोड में प्रणालीगत तरलता को दिसंबर-जनवरी में लगभग ₹ 5.9-6.0 लाख करोड़ पर रखा है। विभिन्न तरलता प्रबंधन उपायों को दर्शाते हुए, घरेलू वित्तीय स्थितियों में काफी कमी आई है जिसे विभिन्न बाजार क्षेत्रों में मीयादी और जोखिम प्रीमिया की संकीर्णता में दर्शाया गया है। आरक्षित मुद्रा 14.5 प्रतिशत वर्ष-दर-वर्ष (29 जनवरी 2021 को) बढ़ी, जबकि मुद्रा आपूर्ति (एम 3) 15 जनवरी 2021 को केवल 12.5 प्रतिशत बढ़ी।

64. रिज़र्व बैंक की तरलता संचालन, विश्वसनीय संचार और स्पष्ट रूप से आगे के मार्गदर्शन के साथ हाल के दिनों में हमारी रणनीति के महत्वपूर्ण तत्व हैं। स्पष्ट रूप से आगे का मार्गदर्शन सुखदायक बाजार आशंकाओं में एक लंबा रास्ता तय करता है, खासकर जब अनिश्चित समय के दौरान भावनाओं को भटका दिया जाता है। जबकि "राज्य-आधारित" फॉरवर्ड मार्गदर्शन या डेटा आकस्मिक फॉरवर्ड मार्गदर्शन का उपयोग एमपीसी द्वारा पूर्व-कोविड अवधि में कभी-कभी किया जाता था, अब अक्टूबर 2020 से एमपीसी ने "समय-आधारित" फॉरवर्ड मार्गदर्शन प्रस्तुत करना शुरू कर दिया है। “चालू वित्त वर्ष के दौरान और अगले वित्तीय वर्ष में” समायोजित रुख रखने की प्रतिबद्धता एक समय-आधारित मार्गदर्शन को प्रतिबिंबित करता है; दूसरी ओर, अभिव्यक्ति "एक टिकाऊ आधार पर विकास को पुनर्जीवित करने के लिए" एक राज्य-आधारित मार्गदर्शन को चित्रित करता है; अर्थात, अर्थव्यवस्था की स्थिति पर आकस्मिक मार्गदर्शन। आगे बढ़ते हुए, बाजार के प्रतिभागियों को नकद आरक्षित अनुपात (सीआरआर) के दो-चरण के सामान्यीकरण के संबंध में आगे के मार्गदर्शन में कारक रहना चाहिए, जो अन्य के साथ, खुले बाजार के संचालन (ओएमओ) जैसे उपकरणों के माध्यम से अतिरिक्त तरलता को इंजेक्ट करने के लिए विभिन्न प्रकार के बाजार संचालन के लिए जगह बनाता है।

65. मौद्रिक नीति के आक्रामक रुख के अनुरूप, रिज़र्व बैंक कर्षण प्राप्त करने हेतु रिकवरी के लिए अनुकूल वित्तीय स्थितियों को बढ़ावा देने के लिए प्रणाली में पर्याप्त तरलता की उपलब्धता सुनिश्चित करने के लिए प्रतिबद्ध है।

66. विकास, हालांकि असमान है लेकिन ठीक हो रहा है और गति प्राप्त कर रहा है, और देश में टिकाकरण कार्यक्रम के रोलआउट के साथ दृष्टिकोण में काफी सुधार हुआ है। हालांकि, विकास की गति को अर्थव्यवस्था के निरंतर पुनरुद्धार और पूर्व-कोविड प्रक्षेपवक्र के लिए आउटपुट के स्तर की त्वरित वापसी के लिए और अधिक मजबूत करने की आवश्यकता है। खाद्य मुद्रास्फीति में तेज सुधार ने निकटवर्ती हेडलाइन मुद्रास्फीति दृष्टिकोण में सुधार किया है, हालांकि कोर मुद्रास्फीति दबाव बना हुआ है। एक स्थिर निकट अवधि के आउटलुक के साथ-साथ मुद्रास्फीति में तेज गिरावट को देखते हुए, मौद्रिक नीति को यह सुनिश्चित करने के लिए समायोजन रुख के साथ जारी रखने की आवश्यकता है कि रिकवरी अधिक से अधिक कर्षण प्राप्त करती है और व्यापक-आधारित हो जाती है। संतुलन के साथ, मैं नीतिगत रेपो दर को अपरिवर्तित रखने के लिए और जब तक आवश्यक हो- कम से कम चालू वित्त वर्ष के दौरान और अगले वित्तीय वर्ष- में निभावकारी रुख को बनाए रखने के लिए, यह सुनिश्चित करते हुए कि मुद्रास्फीति आगे लक्ष्य के भीतर बनी रहे - टिकाऊ आधार पर विकास को पुनर्जीवित करने और अर्थव्यवस्था पर COVID-19 के प्रभाव को कम करने के लिए वोट करता हूं।

(योगेश दयाल)

मुख्य महाप्रबंधक

प्रेस प्रकाशनी : 2020-2021/1134

|