7 फरवरी 2018

छठा द्विमासिक मौद्रिक नीति वक्तव्य, 2017-18 मौद्रिक नीति समिति (एमपीसी) का संकल्प

भारतीय रिज़र्व बैंक

मौद्रिक नीति समिति ने आज की अपनी बैठक में वर्तमान और उभरती समष्टिगत आर्थिक परिस्थितियों के आकलन के आधार पर यह निर्णय लिया है कि –

परिणामस्वरूप, एलएएफ के तहत रिवर्स रेपो दर 5.75 प्रतिशत पर, और सीमांत स्थायी सुविधा (एमएसएफ) दर 6.25 प्रतिशत पर बरकरार रहेगी।

एमपीसी का निर्णय मौद्रिक नीति के तटस्थ रुझान के अनुरूप है। इसका तारतम्य, वृद्धि को सहारा प्रदान करते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) आधारित मुद्रास्फीति के 4 प्रतिशत के मध्यावधिक लक्ष्य को +2/-2 प्रतिशत के दायरे में रखने रखने के उद्देश्य से भी है। इस निर्णय के समर्थन में प्रमुख विवेचनों का वर्णन नीचे दिए गए विवरण में किया गया है।

आकलन

2. दिसंबर 2017 में एमपीसी की अंतिम बैठक के समय से, सभी क्षेत्रों में वृद्धि की भावनाओं के अधिक समन्वित होने के साथ वैश्विक आर्थिक गतिविधि ने और गति प्राप्त की है। उन्नत अर्थव्यवस्थाओं (एई) में यूरो क्षेत्र में मजबूत गति पर विस्तार हुआ है जिसमें उपभोग और निवेश ने सहायता दी। कम होती बेरोजगारी और कम ब्याज दरों के साथ आर्थिक आशावाद सुधार में सहयोग कर रहा है। अमेरिकी अर्थव्यवस्था ने वर्ष 2017 की चौथी तिमाही में वृद्धि के मंदा होने के साथ कुछ गति खो दी, हालांकि विनिर्माण गतिविधि ने दिसंबर में बहुत महीनों के उच्च स्तर को छुआ। जापानी अर्थव्यवस्था का बढ़ना जारी है क्योंकि विनिर्माण गतिविधि ने मजबूत बाह्य मांग के कारण जनवरी में गति पकड़ी है जो पहले के मजबूत कारोबारी विश्वास को प्रोत्साहन प्रदान कर रही है।

3. वर्ष 2017 के अंतिम तिमाही में उभरती बाजार अर्थव्यवस्थाओं (ईएमई) में आर्थिक गतिविधि में तेजी आई। चीनी अर्थव्यवस्था अधिकारिक लक्ष्य से अधिक बढ़ी जिसका कारण मजबूत घरेलू उपभोग और सुदृढ़ निर्यात रहा। तथापि, वृद्धि के लिए कुछ डाउनसाइड जोखिम बने हुए हैं, विशेषरूप से ऐसा सहज होती स्थायी परिसंपत्ति निवेश और बढ़ते ऋण स्तरों से हो रहा है। रूस में, मजबूत निजी उपभोग, तेल की बढ़ती कीमतें और उच्च निर्यात से आर्थिक गतिविधि में सहायता मिल रही है, हालांकि कमजोर निवेश और आर्थिक मंजूरियां इसकी वृद्धि संभावनाओं पर प्रभाव डाल रही हैं। ब्राजील में, परिवार खर्च और बेरोजगारी से संबंधित आंकड़े चौथी तिमाही में सकारात्मक रहे। तथापि, राजनीतिक अनिश्चितता के चलते सुधार कमजोर बना हुआ है जिसने उपभोक्ता विश्वास को कम कर दिया है। दक्षिण अफ्रीका घरेलू और बाह्य दोनों मोर्चों पर चुनौतियां का सामना कर रहा है जिसमें उच्च बेरोजगारी और कम होती फैक्टरी गतिविधि शामिल है।

4. वैश्विक व्यापार में विस्तार जारी है जिसे मजबूत निवेश और सुदृढ़ विनिर्माण गतिविधि द्वारा सहायता प्रदान की गई है। कच्चे तेल की कीमतों ने तीन वर्ष के उच्च स्तर को छु लिया क्योंकि कम होती इन्वेंटरी के साथ ओपेक द्वारा उत्पादन कटौती ने वैश्विक मांग-आपूर्ति संतुलन पर प्रभाव डाला। बुलियन कीमतों ने कमजोर अमेरिकी डॉलर के कारण बहु-महीनों के उच्च स्तर को छु लिया। यूके को छोड़कर अधिकांश उन्नत अर्थव्यवस्थाओं (एई) में मंद मजदूरी दबावों के कारण मुद्रास्फीति नियंत्रित रही। मुद्रास्फीति देश-विशिष्ट कारकों के कारण मुख्य उभरती बाजार अर्थव्यवस्थाओं (ईएमई) में भिन्न-भिन्न रही।

5. जनवरी पे-रोल आंकड़ों की दृष्टि से यूएस फेडरल की मौद्रिक नीति के सामान्यीकरण की गति पर अनिश्चितता के कारण हाल के दिनों में वित्तीय बाजार अस्थिर हो गए हैं, इन आंकड़ों में तेजी से बढ़ती मजदूरी वृद्धि और संभावना से बेहतर रोजगार दिखाया गया है। ब्रेग्जिट के समय से अस्थिरता सूचकांक (VIX) अपने उच्चतम स्तर पर पहुंच गया है। उन्नत अर्थव्यवस्थाओं और उभरती बाजार अर्थव्यवस्थाओं के इक्विटी बाजारों ने तेज सुधार दर्शाया है। अमेरिका में बॉन्ड प्रतिफल काफी सख्त हो गया है जो जनवरी में देखे गए ऊपरी दबावों को बढ़ा रहा है, जिससे अन्य उन्नत अर्थव्यवस्थाओं और उभरती बाजार अर्थव्यवस्थाओं में बॉन्ड प्रतिफलों में सहगामी वृद्धि हुई। विदेशी बाजार भी अस्थिर हो गए हैं। हाल की अस्थिरता की इस घटना तक वैश्विक वित्तीय बाजारों में निवेशक द्वारा जोखिम उठाने की क्षमता, यूएस द्वारा कॉर्पोरेट कर में कटौती और स्थिर आर्थिक स्थिति के चलते काफी उछाल था। इक्विटी बाजारों में जनवरी में काफी उछाल आया जिसका कारण सुदृढ़ चीनी वृद्धि, पण्य-वस्तुओं की कीमतों में वृद्धि और सामान्य रूप से सकारात्मक कॉर्पोरेट भावना थी। मुद्रा बाजारों में, अमेरिकी डॉलर ने 1 फरवरी को बहु-महीनों के निम्न स्तर को छुआ जिसका कारण राजकोषीय जोखिम और अन्य उन्नत अर्थव्यवस्थाओं में वृद्धि की संभावनाओं में सुधार होना था।

6. घरेलू मोर्चे पर केंद्रीय सांख्यिकी कार्यालय (सीएसओ) द्वारा जारी पहले अग्रिम अनुमानों (एफएई) के अनुसार वास्तविक संवृद्धित सकल मूल्य (जीवीए) वृद्धि का वर्ष 2016-17 के 7.1 प्रतिशत से घटकर वर्ष 2017-18 में 6.1 प्रतिशत तक होने का अनुमान है, इसका मुख्य कारण कृषि और संबद्ध कार्यकलापों, खनन और उत्खनन, विनिर्माण तथा लोक प्रशासन तथा रक्षा (पीएडीओ) सेवाओं में कमी होना था।

7. तथापि, सीएओ द्वारा एफएई जारी करने के बाद उपलब्ध सूचना सामान्यतः सकारात्मक रही है। विनिर्माण आउटपुट ने नवंबर में औद्योगिकी उत्पादन (आईआईपी) सूचकांक की वृद्धि को बढ़ावा दिया। लंबी कमजोरी की अवधि के बाद सीमेंट उत्पादन ने नवंबर-दिसंबर में मजबूत वृद्धि दर्ज की जिसने इस्पात उत्पादन में निरंतर अच्छी वृद्धि के साथ नवंबर में इन्फ्रास्ट्रक्चर माल उत्पादन में अभिवृद्धि को बढ़ाया। नए आदेशों से जनवरी में विनिर्माण खरीद प्रबंधक सूचकांक (पीएमआई) में लगातार छठे महीने विस्तार हुआ। भारतीय विनिर्माण क्षेत्र में समग्र कारोबारी भावना के आकलन में तीसरी तिमाही में सुधार हुआ जैसाकि रिज़र्व बैंक के औद्योगिक संभावना सर्वेक्षण (आईओएस) में प्रतिलक्षित हुआ। तथापि, कोयला, कच्चे तेल, इस्पात और विद्युत के उत्पादन में संकुचन/कमी के कारण दिसंबर में कोर क्षेत्र वृद्धि में कमी आई। गेहूं, तिलहन और मोटे अनाज के मामले में रकबा पिछले वर्ष की तुलना में कम रहा। परिणामस्वरूप, रबी फसल के लिए बुआई क्षेत्र में कमी बढ़कर 2 फरवरी को (-)1.5 प्रतिशत हो गई जो 29 दिसंबर 2017 को (-)1.0 प्रतिशत थी।

8. सेवा क्षेत्र में, कुछ उच्च बारंबारता सूचकों में सुधार हुआ। वाणिज्यिक वाहन बिक्री ने दिसंबर में आठ वर्ष के उच्च स्तर को छुआ। समुद्र, रेल और वायु द्वारा लेकर जाया जाने वाले माल ने भी नवंबर में उच्चतर वृद्धि दर्ज की, किंतु दिसंबर में मिश्रित कार्यनिष्पादन दर्शाया। घरेलू और अंतरराष्ट्रीय हवाई यात्री ट्रैफिक तथा विदेशी पर्यटकों के आगमन जैसे अन्य सूचकों में नवंबर-दिसंबर में तेज गति से बढ़ोतरी हुई। सेवाओं के पीएमआई में क्रमिक रूप से दिसंबर और जनवरी में विस्तार हुआ जिसका कारण उच्चतर कारोबारी गतिविधि रही।

9. उपभोक्ता मूल्य सूचकांक (सीपीआई) में वर्ष-दर-वर्ष हुए परिवर्तन द्वारा आकलित खुदरा मुद्रास्फीति दिसंबर में लगातार छठे महीने में बढ़ी जिसका कारण मजबूत प्रतिकूल आधार प्रभाव था। नवंबर में तुरंत बढ़ने के बाद खाद्य कीमतें दिसंबर में आंशिक रूप से कम हो गई जो मुख्य रूप से मौसमी नरमी को दर्शाती हैं, हालांकि दलहन की कीमतों में निरंतर कमी के साथ सब्जियों की कीमतें नरम रही। अनाज मुद्रास्फीति दिसंबर में स्थिर कीमतों के साथ नरम रही। तथापि, खाद्य के कुछ घटकों – अंडे; माँस और फिश; तेल और वसा; तथा दूध में वृद्धि हुई। ईंधन और लाइट समूह की मुद्रास्फीति जिसने नवंबर में तेज वृद्धि दिखाई थी, दिसंबर में कुछ नरम हो गई जिसका कारण विद्युत, एलपीजी और केरोसिन मुद्रास्फीति में नरमी थी।

10. खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति नवंबर और दिसंबर में और बढ़ गई, ऐसा मुख्य रूप से 7वें केंद्रीय वेतन आयोग (सीपीसी) अवार्ड के अंतर्गत सरकारी कर्मचारियों के उच्चतर आवास किराया भत्तों (एचआरए) के लागू होने के बाद आवास मुद्रास्फीति में वृद्धि के कारण हुआ। स्वास्थ्य और व्यक्तिगत देखभाल तथा इसके सामान में मुद्रास्फीति में वृद्धि हुई। घरेलू पेट्रोलियम उत्पाद कीमतों में अपूर्ण पास-थ्रू को प्रतिलक्षित करते हुए, परिवहन और संचार में मुद्रास्फीति दिसंबर में मंद रही। वस्त्र और फुटवेयर, घर के सामान और सेवाओं, मनोरंजन तथा शिक्षा में भी मुद्रास्फीति कम हुई।

11. रिज़र्व बैंक द्वारा किए गए परिवार सर्वेक्षण से आकलित परिवार मुद्रास्फीति प्रत्याशाएं आगे के तीन महीनों और आगे के एक वर्ष के लिए उच्च बनी रही, हालांकि एक वर्ष आगे की मुद्रास्फीति प्रत्याशा में थोड़ी सी कमी आई। रिज़र्व बैंक के औद्योगिक संभावना सर्वेक्षण (आईओएस) में प्रतिक्रिया देने वाली फर्मों ने तीसरी तिमाही में इनपुट मूल्य दबावों और बिक्री मूल्यों में वृद्धि की रिपोर्ट की। इसकी पुष्टि विनिर्माण और सेवा फर्मों द्वारा भी की गई जिन्हें पीएमआई द्वारा पोल कराया गया। संगठित क्षेत्र की मजदूरी वृद्धि स्थायी रही जबकि ग्रामीण मजदूरी वृद्धि में कमी आई।

12. प्रणाली में चलनिधि अधिशेष मोड में बनी हुई है किंतु यह स्थिर रूप से तटस्थता की ओर बढ़ रही है। भारित औसत कॉल दर (डब्ल्यूएसीआर) दिसंबर-जनवरी के दौरान रेपो दर से 12 आधार अंकों के नीचे ट्रेड हुई जबकि नवंबर में यह रेपो दर से 15 आधार अंक नीचे थी। दिसंबर और जनवरी के कुछ दिनों में, सरकारी खर्च में कमी और ज्यादा कर संग्रह के कारण प्रणाली में कमी की स्थिति बनी जिसने रिज़र्व बैंक के लिए चलनिधि उपलब्ध कराना आवश्यक कर दिया। 16 दिसंबर 2017 से शुरू होने वाले दो सप्ताहों के दौरान रिज़र्व बैंक ने प्रणाली में ₹ 388 बिलियन की औसत दैनिक निवल चलनिधि उपलब्ध कराई। तथापि, पूरे दिसंबर के लिए रिज़र्व बैंक ने ₹ 316 बिलियन (निवल दैनिक औसत आधार पर) अवशोषित की। चूंकि जनवरी के चौथे सप्ताह में फिर से प्रणाली में कमी की स्थिति बन गई, तो रिज़र्व बैंक ने ₹ 145 बिलियन की औसत निवल चलनिधि उपलब्ध कराई। जनवरी के लिए, सामान्य रूप से रिज़र्व बैकं ने ₹ 353 बिलियन (निवल दैनिक औसत आधार पर) अवशोषित की।

13. व्यापारिक वस्तुओं का निर्यात में नवंबर और दिसंबर में फिर से उछाल आया। जबकि पेट्रोलियम उत्पादों, अभियांत्रिकी सामान और रसायन की इस वृद्धि में तीन-चौथाई हिस्सेदारी रही, बने बनाए कपड़ों के निर्यात में कमी आई। इसी अवधि के दौरान व्यापारिक वस्तुओं के आयात वृद्धि क्रमिक रूप से बढ़ी जिसमें एक-तिहाई से अधिक वृद्धि पेट्रोलियम (कच्चे तेल और उत्पाद) से हुई जिसका मुख्य कारण उच्च अंतरराष्ट्रीय कीमतें रहीं। पिछले तीन महीनों में गिरावट के बाद दिसंबर में सोने का आयात मूल्य और मात्रों दोनों मामलों में बढ़ गया। मोती और बहुमूल्य नगीना, इलेक्ट्रॉनिक सामान तथा कोयला गैर-तेल गैर-स्वर्ण आयात वृद्धि के प्रमुख योगदानकर्ता रहे। आयात वृद्धि के निर्यात वृद्धि से अधिक होने से दिसंबर माह का व्यापार घाटा 14.9 बिलियन अमेरिकी डॉलर रहा।

14. हालांकि क्रमिक आधार पर वर्ष 2017-18 की दूसरी तिमाही में चालू खाता घाटा तेजी से कम हुआ, फिर भी यह एक वर्ष पहले के अपने स्थर से उच्चतर था जिसका कारण व्यापार घाटे का व्यापक होना था। जबकि निवल प्रत्यक्ष विदेश निवेश (एफडीआई) अंतर्वाह में एक वर्ष पहले के इसके स्तर से अप्रैल-अक्टूबर 2017 में नरमी आई, निवल विदेशी संविभाग निवेश (एफपीआई) अंतर्वाह में वर्ष 2017-18 (1 फरवरी तक) में उछाल रहा। भारत का विदेशी मुद्रा भंडार 2 फरवरी 2018 को 421.9 बिलियन अमेरिकी डॉलर रहा।

परिदृश्य

15. दिसंबर द्विमासिक संकल्प में वर्ष 2017-18 की दूसरी छमाही में मुद्रास्फीति का 4.3-4.7 के दायरे में रहने का अनुमान लगाया गया जिसमें एचआरए में वृद्धि के प्रभाव को भी शामिल किया गया। वास्तविक परिणामों के मामले में, हेडलाइन मुद्रास्फीति तीसरी तिमाही में औसतन 4.6 प्रतिशत रही जिसका मुख्य कारण नवंबर में खाद्य कीमतों में असाधारण वृद्धि थी। यद्यपि, कीमतें दिसंबर में सहज हो गईं, सर्दियो की मौसमी खाद्य मूल्य नरमी साधारण से कम थी। पेट्रोल और डीजल की घरेलू पंप कीमतें जनवरी में तेजी से बढ़ी जिन्होंने कच्चे तेल की अंतरराष्ट्रीय कीमतों में पिछली वृद्धि के पास-थ्रू के पीछे रहना दर्शाया। इन कारकों पर विचार करते हुए, मुद्रास्फीति को अब चौथी तिमाही में 5.1 पर अनुमानित किया गया है जिसमें एचआरए प्रभावी भी शामिल है।

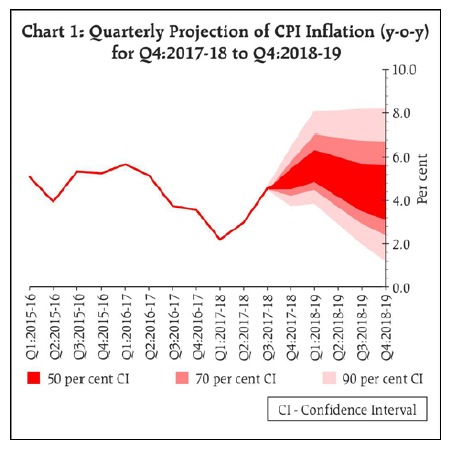

16. चालू वर्ष से परे मुद्रास्फीति परिदृश्य कई कारकों से प्रभावित रहने की संभावना है। सबसे पहला कारक, अंतरराष्ट्रीय कच्चे तेल की कीमतें अगस्त 2017 से तेजी से बढ़ी हैं, जो मांग और आपूर्ति दोनों पक्षों द्वारा संचालित होती हैं। दूसरा कारक, गैर-तेल औद्योगिक कच्चे माल की कीमतों में भी एक वैश्विक तेजी देखी गई है। रिज़र्व बैंक के आईओएस में पॉल करने वाली फर्मों ने निवेश कीमतों के चौथी तिमाही में सख्त होने की उम्मीद की है। आर्थिक गतिविधियों में सुधार के एक परिदृश्य में, बढ़ती निवेश लागत उपभोक्ताओं तक आगे बढ़ने की संभावना है। तीसरा, मुद्रास्फीति का पूर्वानुमान मानसून पर निर्भर करेगा, जिसे सामान्य माना जा रहा है। इन कारकों को ध्यान में रखते हुए, 2018-19 के लिए सीपीआई मुद्रास्फीति का अनुमान पहली छमाही में 5.1-5.6 प्रतिशत की सीमा में रहने का अनुमान है, जिसमें केंद्र सरकार के कर्मचारियों के घटते सांख्यिकीय एचआरए प्रभाव और दूसरी छमाही में 4.5-4.6 प्रतिशत की कमी और बढ़ते जोखिम शामिल है। (चार्ट 1)। सरकार द्वारा सामान्य मानसून और प्रभावी आपूर्ति प्रबंधन की धारणा को देखते हुए, सातवें सीपीसी के एचआरए प्रभाव के कम हो जाने और नरम खाद्य मुद्रास्फीति के पूर्वानुमान के साथ, दूसरी छमाही में मुद्रास्फीति में मजबूत अनुकूल आधारभूत प्रभावों के चलते सुधार अनुमानित है।

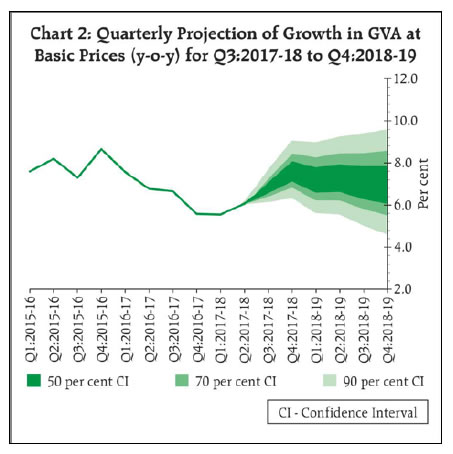

17. विकास के दृष्टिकोण की ओर बढ़ते हुए 2017-18 के लिए जीवीए विकास 6.6 प्रतिशत पर अनुमानित किया गया है। चालू वर्ष से परे, विकास का परिदृश्य कई कारकों से प्रभावित होगा। सबसे पहले, जीएसटी कार्यान्वयन स्थिर हो रहा है, जो आर्थिक गतिविधि के लिए अच्छा है। दूसरा, निवेश गतिविधि में पुनरुद्धार के शुरुआती लक्षण दिखाई दे रहे हैं, जोकि क्रेडिट की छूट में सुधार, प्राथमिक पूंजी बाजार से बड़े संसाधन जुटाने और पूंजीगत वस्तुओं के उत्पादन और आयात में सुधार के रूप में प्रतिबिंबित हो गए है। तीसरा, सार्वजनिक क्षेत्र के बैंकों के पुनर्पूंजीकरण की प्रक्रिया चल रही है। दिवाला और शोधन अक्षमता संहिता (आईबीसी) के तहत समाधान के लिए बड़े दबावग्रस्त उधारकर्ताओं को संदर्भित किया जा रहा है। इससे क्रेडिट प्रवाह और नए निवेश की मांग में सुधार होना चाहिए। चौथा, हालांकि वैश्विक विकास में सुधार के कारण निर्यात में वृद्धि की उम्मीद है, विशेष रूप से तेल की कीमतों में बढ़ोतरी, कुल मांग पर प्रभाव के रूप में कार्य कर सकती है। उपरोक्त कारकों को ध्यान में रखते हुए, 2018-19 के जीवीए विकास का कुल अनुमान समान रूप से संतुलित जोखिमों के साथ - पहली छमाही में 7.3-7.4 प्रतिशत और दूसरी छमाही में 7.1-7.2 प्रतिशत की सीमा में - 7.2 प्रतिशत है (चार्ट 2)।

18. एमपीसी नोट करती है कि मुद्रास्फीति दृष्टिकोण ऊपर की ओर की कई अनिश्चितताओं से घिरा हुआ है। सबसे पहले, विभिन्न राज्य सरकारों द्वारा एचआरए बढ़ाने का विचलनात्मक प्रभाव 2018-19 की आधार-रेखा के ऊपर प्रमुख मुद्रास्फीति को आगे बढ़ा सकता है और संभावित रूप से दूसरे दौर के प्रभाव पैदा कर सकता है। दूसरा, वैश्विक विकास में तेजी घरेलू मुद्रास्फीति के प्रभाव के साथ कच्चे तेल और कमोडिटी कीमतों पर और दबाव डाल सकता है। तीसरा, केंद्रीय बजट 2018-19 ने खरीफ फसलों के लिए न्यूनतम समर्थन मूल्य (एमएसपी) पर पहुंचने के लिए संशोधित दिशानिर्देशों का प्रस्ताव रखा है, हालांकि इस स्तर पर मुद्रास्फीति पर इसके प्रभाव का सही परिमाण पूरी तरह से मूल्यांकित नहीं किया जा सकता है। चौथा, केंद्रीय बजट में कई मदों पर सीमा शुल्क में बढ़ोतरी का भी प्रस्ताव है। पांचवीं, केंद्रीय बजट में बताई गई राजकोषीय गिरावट मुद्रास्फीति की धारणा पर असर डाल सकती है। मुद्रास्फीति पर सीधे प्रभाव के अलावा, राजकोषीय गिरावट से व्यापक समग्र-वित्तीय प्रभाव पड़ता है, विशेषकर विस्तृत अर्थव्यवस्था में उधार लेने की लागत पर जो पहले से ही बढ़ना शुरू हो जाती हैं। इससे मुद्रास्फीति का पोषण हो सकता है। छठे, प्रमुख उन्नत अर्थव्यवस्थाओं द्वारा घरेलू वित्तीय विकास और मौद्रिक नीति के सामान्यीकरण के संगम से वित्तीय स्थिति पर प्रतिकूल प्रभाव पड़ सकता है जो बाह्य निवेशकों के विश्वास को कमजोर कर सकता है। इसलिए, आने वाले महीनों में उभरते मुद्रास्फीति परिदृश्य के विषय में सतर्क रहने की आवश्यकता है।

19. गंभीरता कम करनेवाले भी कुछ कारक हैं। सबसे पहले, क्षमता के उपयोग में कमी बनी हुई है। दूसरा, तेल की कीमतें हाल की अवधि में दोनों तरफ बढी हैं और उत्पादन की प्रतिक्रिया के आधार पर मौजूदा स्तरों से संभावित रूप से नरम हो सकती है। तीसरा, ग्रामीण वास्तविक मजदूरी वृद्धि नरम है।

20. तदनुसार, एमपीसी ने नीति रेपो दर को अपरिवर्तित रखने और तटस्थ रुख को जारी रखने का फैसला किया है। एमपीसी टिकाऊ आधार पर हेडलाइन मुद्रास्फीति को चार प्रतिशत के करीब रखने की अपनी प्रतिबद्धता को दोहराती है।

21. एमपीसी नोट करती है कि अर्थव्यवस्था सुधार पथ पर है, जिसमें निवेश गतिविधि के पुनरुद्धार के प्रारंभिक संकेत शामिल हैं। वैश्विक मांग में सुधार हो रहा है, जिससे घरेलू निवेश गतिविधि को मजबूत करने में मदद होनी चाहिए। ग्रामीण और बुनियादी ढांचा क्षेत्रों पर केंद्रीय बजट का ध्यान भी एक स्वागत योग्य गतिविधि है, क्योंकि यह ग्रामीण आय और निवेश को समर्थ करेगी और बदले में कुल मांग और आर्थिक गतिविधि को वृद्धि प्रदान करेगी। नकारात्मक पक्ष में, सार्वजनिक वित्त में गिरावट से निजी वित्तपोषण और निवेश के बाहर हो जाने का जोखिम है। समिति का मानना है कि नवजात सुधार को सावधानी से संगठित करने की और अनुकूल और स्थिर समग्र-वित्तीय प्रबंधन के माध्यम से एक निरंतर उन्नत मार्ग पर वृद्धि दर्ज किए जाने की जरूरत है।

22. डॉ. चेतन घाटे, डॉ. पामी दुआ, डॉ. रविंद्र एच. ढोलकिया, डॉ. विरल वी. आचार्य और डॉ. उर्जित आर. पटेल ने मौद्रिक नीति निर्णय के पक्ष में वोट किया। डॉ. माइकल देबब्रत पात्र ने नीति दर में 25 आधार अंकों की वृद्धि के लिए वोट किया। मौद्रिक नीति समिति के कार्यवृत्त 21 फरवरी 2018 तक प्रकाशित किए जाएंगे।

23. एमपीसी की अगली बैठक 4 और 5 अप्रैल 2018 को होना निर्धारित है।

जोस जे. कट्टूर

मुख्य महाप्रबंधक

प्रेस प्रकाशनी: 2017-2018/2146 |