5 अप्रैल 2018

पहला द्विमासिक मौद्रिक नीति वक्तव्य, 2018-19

मौद्रिक नीति समिति (एमपीसी) का संकल्प

भारतीय रिज़र्व बैंक

मौद्रिक नीति समिति ने आज की अपनी बैठक में वर्तमान और उभरती समष्टिगत आर्थिक परिस्थिति1 के आकलन के आधार पर यह निर्णय लिया है कि –

परिणामस्वरूप, एलएएफ के तहत प्रतिवर्ती रेपो दर 5.75 प्रतिशत पर और सीमांत स्थायी सुविधा (एमएसएफ) दर तथा बैंक दर 6.25 प्रतिशत पर बरकरार रहेगी।

एमपीसी का निर्णय मौद्रिक नीति के तटस्थ रुझान के अनुरूप है। इसका तारतम्य, वृद्धि को सहारा प्रदान करते हुए उपभोक्ता मूल्य सूचकांक (सीपीआई) आधारित मुद्रास्फीति के 4 प्रतिशत के मध्यावधिक लक्ष्य को +2/-2 प्रतिशत के दायरे में रखने के उद्देश्य से भी है। इस निर्णय के समर्थन में प्रमुख विवेचनों का वर्णन नीचे दिए गए विवरण में किया गया है।

आकलन

2. फरवरी 2018 में एमपीसी की अंतिम बैठक के समय से, वैश्विक आर्थिक गतिविधि ने उन्नत और उभरती दोनों अर्थवयवस्थाओं में और गति प्राप्त की है, हालांकि वित्तीय बाजार अस्थिरता और संभावित व्यापार जंग इस संभावना के लिए एक खतरा है। उन्नत अर्थव्यवस्थाओं (एई) में, अमेरिकी अर्थव्यवस्था जिसमें वर्ष 2017 के अंत में थोड़ी कमजोरी थी, उसमें वर्ष 2018 की पहली तिमाही में सुधार प्रतीत हुआ है, बेरोजगारी दर कम बनी हुई है जिसमें हायरिंग बहु-माह में उच्च स्तर पर रही। यूरो क्षेत्र में, आर्थिक गतिविधि में उछाल रहा, हालांकि यूरो में सुदृढ़ीकरण के चलते उपभोक्ता खर्च और फैक्टरी गतिविधि धीमी हुई किंतु लगातार कम होती बेरोजगारी दर और उच्च उपभोक्ता विश्वास ने निरंतर रूप से अर्थव्यवस्था की ताकत को सहायता प्रदान की। जापानी अर्थव्यवस्था ने वर्ष 2017 की चौथी तिमाही तक सीधे आठ तिमाहियों में वृद्धि दर्ज की, वर्ष 2018 के लिए उपलब्ध आंकड़े वर्ष के लिए धीमी गति की ओर संकेत करते हैं जिसमें फरवरी-मार्च में मशीनरी आदेश कमजोर रहे और विनिर्माण परचेजिंग मैनेजर्स सूचकांक (पीएमआई) सहज रहा।

3. वर्ष 2018 की पहली तिमाही में उभरती बाजार अर्थव्यवस्थाओं (ईएमई) में आर्थिक गतिविधि मजबूत रही। चीनी अर्थव्यवस्था में वर्ष की शुरुआत मजबूती के साथ हुई, खुदरा बिक्रियों ने गति पकड़ी जो ठोस उपभोग की ओर संकेत कर रही है जबकि औद्योगिक उत्पादन ने भी बेहतर खनन और विनिर्माण गतिविधि के चलते वर्ष 2018 की पहली तिमाही में मजबूत वृद्धि दर्ज की। ब्राजील में, आर्थिक गतिविधि गति पकड़ रही है जिसका कारण उच्चतर पण्य-वस्तु कीमतें हैं। रूसी अर्थव्यवस्था में पहली तिमाही में भी सुधार जारी रहा, दो महीनों के संकुचन के बाद जनवरी-फरवरी में औद्योगिक उत्पादन बढ़ा जबकि निर्यात में भी मजबूत गति से वृद्धि हुई। दक्षिण अफ्रीका में अग्रणी सूचक अर्थात विनिर्माण पीएमआई और कारोबारी विश्वास में पहली तिमाही में सुधार हुआ।

4. पहली तिमाही में विश्व व्यापार की मात्रा में मजबूत वृद्धि की संभावना है जैसाकि कंटेनर ट्रेड मात्रा, हवाई मालभाड़े और निर्यात आदेशों पर आंकड़ों से अनुमान लगाया गया है। हाल की अवधि में कच्चे तेल की कीमतें अस्थिर हो गई हैं। अमेरिका में अधिक उत्पादन के कारण कई वर्षों के उच्च स्तर से फरवरी में नरमी के बाद, कच्चे तेल की कीमतों में मार्च के दूसरे पखवाड़े में वृद्धि हो गई जिसका कारण ओपेक और रूस द्वारा आपूर्ति को पुनःसंतुलित करना और अमेरिकी इन्वेंटरी में कमी आना था। धातु की कीमतें बिक्री दबाव में आई हुई हैं जिसमें तांबा ने मार्च में तीन महीने के निम्नतम स्तर को छुआ, ऐसा वैश्विक व्यापार संरक्षणवाद और अमेरिकी मौद्रिक नीति से उत्पन्न होने वाली अनिश्चितता के कारण हुआ। सोने की कीमतें जिन्होंने मार्च में सबसे कम स्तर को छुआ, उसमें व्यापार जंग के बढ़ने के डर से हाल ही में कुछ वृद्धि हुई है। मुद्रास्फीति कई मुख्य उन्नत अर्थव्यवस्थाओं और उभरती बाजार अर्थव्यवस्थाओं में लक्ष्य से कम रही है।

5. वित्तीय बाजार फरवरी-मार्च में अस्थिर हो गईं जो अमेरिकी मौद्रिक नीति के सामान्यीकरण की गति और वैश्विक व्यापार की चिंताओं के संबंध में अनिश्चितता से बढ़ गई। वैश्विक स्तर पर इक्विटी बाजारों ने पिछली तिमाही के अधिकांश लाभों को फरवरी-मार्च में भारी सेल-ऑफ में गवां दिया जिसका कारण आशावादी अमेरिकी जॉब रिपोर्टें और अमेरिका द्वारा चीनी सामान पर नए टैरिफ लागू करना था। प्रत्याशित से कम मुद्रा दबावों और फेडरल रिज़र्व द्वारा अप्रत्याशित दर बढ़ाने के चलते अमेरिका में प्रतिफलों को साइडवे ट्रेड किया गया। अन्य प्रमुख उन्नत अर्थव्यवस्थाओं में प्रतिफल घट गए जबकि उभरती बाजार अर्थव्यवस्थाओं में ये देश-विशिष्ट कारकों के चलते भिन्न-भिन्न रहे। मुद्रा बाजारों में, अमेरिकी डॉलर जिसमें अर्थव्यवस्था की आशावादी संभावना से मार्च की शुरुआत में कुछ सुधार हुआ, उसने अपना अधिकांश लाभ फेडरल रिज़र्व के कम तेजड़िया रुख और संभावित व्यापार जंग के चलते महीने के दूसरे पखवाड़े में गवां दिया। अन्य प्रमुख मुद्राओं में, क्षेत्र की सुधरते वृद्धि संभावना के कारण यूरो में निरंतर मूल्यवृद्धि हुई। अधिकांश उभरती बाजार अर्थव्यवस्थाओं की मुद्राएं हाल की बाजार अस्थिरता और अमेरिका में उन्नत होती आर्थिक संभावना के मद्देनजर अपने पिछले स्तर पर चली गई, हालांकि निवेशकों द्वारा देश-विशिष्ट कारकों पर अंतर जारी रहा।

6. घरेलू अर्थव्यवस्था में, केंद्रीय सांख्यिकी कार्यालय (सीएसओ) ने 28 फरवरी को वर्ष 2017-18 के दूसरे अग्रिम अनुमान जारी किए जिनमें भारत की सकल घरेलू उत्पाद (जीडीपी) वृद्धि को 5 जनवरी को जारी 6.5 प्रतिशत के पहले अग्रिम अनुमानों से थोड़ा बढ़ाकर 6.6 प्रतिशत कर दिया गया है। वर्ष 2017-18 में जीडीपी वृद्धि 6.6 रही जो वर्ष 20161-7 के 7.1 प्रतिशत से कम थी और गिरावट व्यापक आधारित थी किंतु प्रत्येक घटक ने वर्ष के अंदर (इंट्रा-यीयर) टर्निंग पॉइंट दर्शाए। निजी उपभोग वृद्धि जिसका वर्ष 2017-18 में जीडीपी में 68 प्रतिशत योगदान रहा, दूसरी छमाही में कम हो गई। वस्तु एवं सेवा कर (जीएसटी) के कार्यान्वयन से आउटपुट की हानि और श्रम-सघन असंगठित क्षेत्र में रोजगार के माध्यम से शहरी उपभोग पर प्रतिकूल प्रभाव पड़ा, चाहे यह क्षणिक प्रभाव ही है। सरकारी व्यय ने समग्र मांग में संधारणीय सहायता प्रदान की जिसमें दूसरी छमाही में गति बढ़ गई। सकल स्थायी पूंजी निर्माण में दूसरी तिमाही में परिवर्तन हुआ और यह दूसरी छमाही में बढ़ गया – तीसरी तिमाही में यह स्पष्ट देखा गया – जिसने पूंजीगत सामान उत्पादन में संधारणीय विस्तार तथा निर्माण गतिविधि के उदार पुनरुद्धार के प्रथम संकेत दिखाए। तीसरी तिमाही में आयात में वृद्धि और निर्यात में कमी के कारण वर्ष 2017-18 में निवल निर्यात से समग्र मांग कम हो गई, जीएसटी संबंधित कार्यशील पूंजी बाधाओं से आंशिक रूप से निर्यात पर असर पड़ा।

7. चौथी तिमाही के लिए उच्च बारंबारता सूचक मांग स्थिति के अधिक सुदृढ़ीकरण को ओर संकते कर रहे हैं। घरेलू हवाई यात्रा ट्रैफिक और विदेशी पर्यटकों के आगमन में मजबूत वृद्धि, यात्री वाहनों की बढ़ती बिक्री वृद्धि तथा उपभोक्ता टिकाऊ वस्तुओं के उत्पादन में ठोस वृद्धि के कारण निजी उपभोग में सुधार प्रतीत हो रहा है। दुपहिया और ट्रैक्टरों की बिक्री में वृद्धि ग्रामीण उपभोग में उछाल दिखा रही है। पूंजीगत सामान के उत्पादन ने जनवरी 2018 में 19 महीने में उच्च वृद्धि दर्ज की जो निवेश मांग में संभावित संकर्षण की ओर संकेत करती है। बैंकों द्वारा प्रदान किया गया आवास ऋण उल्लेखनीय रूप से बढ़ा है जो आवासीय निवेश के लिए सकारात्मक है। बाह्य मांग कमजोर लिंक रही है। सोने के आयात के कारण व्यापारिक वस्तुओं की आयात वृद्धि धीमी रही है, साथ-साथ निर्यात वृद्धि में भी कमजोरी आई है।

8. अलग-अलग क्षेत्रकीय स्तर पर आपूर्ति पक्ष पर, वर्ष 2017-18 के लिए खरीफ खाद्यान्न उत्पादन को सितंबर 2017 में जारी प्रथम अग्रिम अनुमानों की तुलना में फरवरी 2018 में जारी दूसरे अग्रिम अनुमानों में 2.8 प्रतिशत तक बढ़ाया गया है। वर्ष 2017-18 के लिए कुल खाद्यान्न उत्पादन 277.5 मिलियन अनुमानित किया गया है जो वर्ष 2016-17 के स्तर से 0.9 प्रतिशत अधिक है जिसमें चावल, दलहन और मोटे अनाज का उत्पादन उच्च रिकार्ड पर अनुमानित किया गया है। रकबे में कमी और मिट्टी की कम आर्द्रता के चलते गेहूं का उत्पादन का पिछले वर्ष की तुलना में कम अनुमान लगाया गया है किंतु 1.6 मिलियन टन के आयात और सुविधाजनक बफर स्टॉक से संभावित प्रतिकूल प्रभावों में सहायता मिलनी चाहिए। बागवानी उत्पादन ने वर्ष 2017-18 में 305.4 मिलियन टन की नई ऊँचाई को छुआ जो पिछले वर्ष से 1.6 प्रतिशत तक अधिक है।

9. पूरे 2017-18 वर्ष के लिए, सीएसओ के अनुमान जो उद्योग में संवृद्धित मूल्य है, पिछले वर्ष की तुलना में कम हो गया, तथापि तिमाही कार्यनिष्पादन के मामले में दूसरी तिमाही तक विस्तार शुरू हो गया था और तीसरी तिमाही और चौथी तिमाही में इसमें निर्माण हुआ। ऐसा मुख्य रूप से विनिर्माण में सुधार से हुआ। विनिर्माण पीएमआई मार्च में आठवें लगातार महीने के लिए विस्तारकारी मोड में रहा, यद्यपि चौथी तिमाही में कुछ नरमी आई। विनिर्माण के लिए समग्र कारोबारी भावना के आकलन में भी चौथी तिमाही में सुधार हुआ जैसाकि रिज़र्व बैंक के औद्योगिक संभावना सर्वेक्षण में प्रतिलक्षित हुआ है, ऐसा बढ़ते आउटपुट और नए आदेशों के कारण हुआ। वर्ष के दौरान सेवा क्षेत्र में संवृद्धित मूल्य में तेजी आई ऐसा व्यापार, होटल, परिवहन और संचार तथा निर्माण गतिविधि में उल्लेखनीय वृद्धि से हुआ। घरेलू हवाई यात्रा ट्रैफिक, अंतरराष्ट्रीय मालभाड़ा ट्रैफिक, बंदरगाह ट्रैफिक जैसे सेवा क्षेत्र की गतिविधि के अन्य उच्च बारंबारता सूचक और वाणिज्यिक वाहन बिक्री भी उचित गति से बढ़ी। सेवा पीएमआई संकुचन से बाहर हो गया और नए कारोबार में वृद्धि तथा मजबूत प्रत्याशाओं के कारण मार्च में स्थापित हुआ।

10. खुदरा मुद्रास्फीति जिसकी माप सीपीआई में वर्ष-दर-वर्ष परिवर्तन द्वारा की गई, जनवरी के 5.1 प्रतिशत से घटकर फरवरी में 4.4 प्रतिशत हो गई, ऐसा खाद्य और ईंधन मुद्रास्फीति में गिरावट के कारण हुआ। 7वें केंद्रीय वेतन आयोग (सीपीसी) के अंतर्गत केंद्रीय सरकार के कर्मचारियों के आवास किराया भत्तों (एचआरए) में वृद्धि के अनुमानित प्रभाव को छोड़कर फरवरी के लिए हेडलाइन मुद्रास्फीति 4.1 प्रतिशत थी। खाद्य मुद्रास्फीति फरवरी में 120 आधार अंकों तक कम हुई, ऐसा दलहन में लगातार अवस्फीति के साथ विशेषकर प्याज और टमाटर जैसी सब्जियों की कीमतों में तेज गिरावट से हुआ। अंडे, चीनी, माँस और फिश, तेल, मसालों, अनाज और दूध जैसे अन्य खाद्य घटकों की कीमतों में भी कमी देखी गई।

11. ईंधन और रोशनी समूह में तल पेट्रोलियम गैस के संबंध में मुद्रास्फीति में अंतरराष्ट्रीय मूल्य हलचल के अनुरूप कमी आई। इसके अलावा, जलाई जाने वाली लकड़ी और चिप्स तथा उपलों की कीमतों की वृद्धि दर में नरमी आई।

12. खाद्य और ईंधन को छोड़कर सीपीआई मुद्रास्फीति जून 2017 में इसके स्तर से बढ़ने के बाद फरवरी में लगातार तीसरे महीने 5.2 प्रतिशत पर अपरिवर्तित बनी रही। इसके घटकों के बीच आवास समूह मुद्रास्फीति उल्लेखनीय रूप से बढ़ी जिसमें केंद्रीय सरकार के कर्मचारियों के लिए एचआरए वृद्धि प्रतिलक्षित हुई। एचआरए प्रभाव को छोड़कर, इस समूह में मुद्रास्फीति उल्लेखनीय रूप से 4.4 प्रतिशत पर अनुमानित की गई। परिवहन और संचार समूह की मुद्रास्फीति पेट्रोलियम उत्पाद की कीमतों और परिवहन किरायों के कारण फरवरी में बढ़ गई। घरेलू वस्तुओं और सेवाओं, मनोरंजन, शिक्षा तथा व्यक्तिगत देखभाल और इनके प्रभावों जैसे अन्य मुख्य उप-समूहों में फरवरी में मुद्रास्फीति सहज रही या कम स्तर पर रही।

13. रिज़र्व बैंक द्वारा किए जाने वाले हाउसहोल्ड सर्वेक्षण के मार्च 2018 के दौर में मापी गई हाउसहोल्ड मुद्रास्फीति संभावनाओं में आगामी तीन महीने और एक वर्ष –दोनों अवधियों में वृद्धि हुई। रिज़र्व बैंक के औद्योगिक संभावना सर्वेक्षण में कवर की गई विनिर्माण फर्मों ने निविष्टि मूल्यों में वृद्धि के दबाव और 2017-18 की चौथी तिमाही (ति4) में बिक्री मूल्यों में वृद्धि की रिपोर्ट की है, जिसके 2018-19 की पहली तिमाही (ति1) में जारी रहने की संभावना है। पीएमआई के मतानुसार विनिर्माण एवं सेवा फर्मों ने भी चौथी तिमाही (ति4) में निविष्टि एवं बिक्री मूल्यों में वृद्धि को दर्शाया है।

14. फरवरी-मार्च 2018 के दौरान, प्रणाली में चलनिधि में परिवर्तन अधिशेष और कमी के रूप में देखा गया। 1-11 फरवरी, 2018 के दौरान चलनिधि ₹ 272 बिलियन के दैनिक निवल औसत अधिशेष के स्तर से परिवर्तित होकर 12 फरवरी-01 मार्च के दौरान घाटे में चली गई, जिससे सरकारी व्यय और बड़े कर संग्रहों में मंदी परिलक्षित हुई। 2-15 मार्च के दौरान अधिशेष में परिवर्तित होने के बाद, प्रणाली के अंतर्गत चलनिधि में 16-22 मार्च के दौरान पुन: कमी हो गई, इसका मुख्य कारण तिमाही अग्रिम करों का बहिर्वाह रहा। मार्च के अंत में चलनिधि में मौसमी कमी के पूर्वानुमान के साथ, रिज़र्व बैंक ने रिपो के अंतर्गत परिवर्तनशील दरों पर अपेक्षाकृत लंबी अवधि (24-31 दिन) वाली 04 अतिरिक्त खरीद किया, जिसका कुल मूल्य नियमित रिपो बिक्री के अलावा ₹ 1 ट्रिलियन रहा। अप्रैल और मई 2017 में बाजार स्थिरीकरण योजना (एमएसएस) के तहत जारी खजाना बिलों के मोचन के माध्यम से प्रणाली में मार्च के मध्य में ₹ 1 ट्रिलियन मूल्य की अतिरिक्त चलनिधि का समावेश हुआ। समग्र रूप से, रिज़र्व बैंक ने फरवरी और मार्च महीनों में निवल दैनिक औसत आधार पर ₹ 60 बिलियन और ₹ 213 बिलियन की राशि का अंतर्वेशन किया। भारित औसत मांग दर (डब्लूएसीआर) नीतिगत रिपो दर के करीब पहुंच गई। यह दर जनवरी में नीतिगत दर से 12 आधारभूत अंक कम थी जो घटकर फरवरी में 7 आधारभूत अंक और मार्च में 5 आधारभूत अंक नीचे रह गई।

15. जनवरी और फरवरी 2018 में व्यापारिक पण्यों की निर्यात संवृद्धि में कमी आई। यह कमी जवाहरातों और आभूषणों, सिलेसिलाए वस्त्रों तथा अभियांत्रिकीय वस्तुओं के निर्यात में गिरावट के कारण आई। फरवरी में आयात वृद्धि में भी कमी आई, जिसके कारण स्वर्ण आयात में कमी होना, गैर-तेल गैर-स्वर्ण आयातों में अपेक्षाकृत कम वृद्धि होना, और परिवहन उपस्कर, वनस्पति तेलों तथा दालों के निर्यातों में कमी आना रहे। जनवरी-फरवरी में आयात वृद्धि के निर्यात वृद्धि से अधिक होना जारी रहने के कारण व्यापार घाटा बढ़ा। 2017-18 की तीसरी तिमाही (ति3) में चालू खाता घाटा बढ़ा, जिसका प्राथमिक कारण व्यापार घाटा अपेक्षाकृत अधिक होना रहा। अप्रैल-जनवरी 2017-18 में एक वर्ष पहले के स्तर की तुलना में निवल प्रत्यक्ष विदेशी निवेश में कमी आई। फरवरी में वैश्विक बिक्री के चलते निवल बिक्री के बावजूद 2017-18 में विदेशी संविभाग निवेशकों ने निवल खरीद को अंजाम दिया। 30 मार्च 2018 की स्थिति के अनुसार भारत की विदेशी मुद्रा आरक्षित निधि 424.4 बिलियन अमेरिकी डॉलर के स्तर पर रही।

संभावना

16. फरवरी 2017-18 के छठे द्विमासिक संकल्प में उपभोक्ता मूल्य सूचकांक (सीपीआई) आधारित मुद्रास्फीति के - 2017-18 की चौथी तिमाही (ति4) में 5.1 प्रतिशत; 2018-19 की पहली छमाही (छ1) में 5.1-5.6 प्रतिशत की सीमा में और दूसरी छमाही (छ2) में 4.5-4.6 प्रतिशत रहने की संभावना व्यक्त की गई थी। इन संभावनाओं मे मकान किराय भत्ता (एचआरए) के प्रभावों को समाहित किया गया था, जिनके अंतर्गत जोखिमों को वृद्धिशील बताया गया था। जनवरी-फरवरी में मुद्रास्फीति के वास्तविक परिणामों का औसत 4.8 प्रतिशत रहा, जो व्यापक रूप से तरकारियों की कीमतों में आई तीव्र कमी और ईंधन समूह की स्फीति में आई महत्वपूर्ण कमी को दर्शाता है। उपलब्ध सूचना से पता चलता है कि तरकारियों की कीमत में कमी मार्च में भी जारी रही। तदनुसार, 2017-18 की चौथी तिमाही (ति4) से संबंधित मुद्रास्फीति संभावना अब 4.5 प्रतिशत दर्शाई गई है।

17. मुद्रास्फीति दृष्टिकोण पर कई कारकों का असर पड़ने की संभावना है। पहला कारक, पहली छमाही में खाद्य मूल्यों में कमी होने के बावजूद, फरवरी-मार्च में खाद्य मूल्यों में तीव्र सुधार आने से 2018-19 की पहली छमाही (छ1) में मुद्रास्फीति का दायरा फरवरी वक्तव्य में दिए गए अनुमानों से कम रहने की संभावना है। सामान्य मानसून के अनुमान और सरकार द्वारा प्रभावी आपूर्ति प्रबंधन के कारण समग्र खाद्य मुद्रास्फीति को नियंत्रित रहना चाहिए। दूसरा कारक, कच्चे तेल की अंतरराष्ट्रीय कीमतों में मार्च के उत्तरार्द्ध में हाल की अवधि इसमें उतार-चढ़ाव आया, जिसके तहत भूसी (शेल) उत्पादन के संभापना से अधिक रहने के बावजूद मार्च के उत्तरार्द्ध में विशिष्ट प्रकार की कठोरता का रुझान रहा। इसने कच्चे तेल के मूल्यों परिदृश्य पर प्रतिकूल प्रभाव डाला है। तीसरा कारक, वर्तमान आकलन के आधार पर, वर्ष के दौरान भारत में घरेलू मांग के मजबूत होने की संभावना है। चौथा कारक, 7वें वेतन आयोग के तहत केंद सरकार के कर्मचारियों के लिए मकान किराया भत्ता (एचआरए) में हुई बढ़ोतरी का सांख्यिकीय प्रभाव 2018 के मध्य तक जारी रहेगा और उसके बाद इसमें क्रमिक रूप से कमी आएगी।

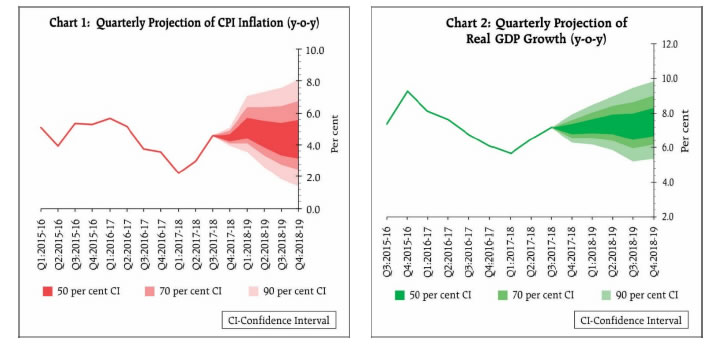

18. इन कारकों पर विचार करते हुए, 2018-19 की उपभोक्ता मूल्य सूचकांक (सीपीआई) आधारित मुद्रास्फीति अनुमानों को संशोधित करते हुए 2018-19 की पहली छमाही (छ1) में 4.7-5.1 प्रतिशत और दूसरी छमाही (छ2) में 4.4 प्रतिशत रहने की संभावना जताई गई है। इन संभावनाओं मे केंद्र सरकार के कर्मचारियों से संबंधित मकान किराय भत्ता (एचआरए) के प्रभावों को समाहित किया गया था, जिनके अंतर्गत जोखिमों को वृद्धिशील बताया गया था। (चार्ट 1)। एचआरए संशोधनों के प्रभाव को छोड़ते हुए सीपीआई मुद्रास्फीति 2018-19 की पहली छमाही (छ1) में 4.4-4.7 प्रतिशत और दूसरी छमाही (छ2) में 4.4 प्रतिशत रहने का अनुमान है।

19. वृद्धि परिदृश्य की बात करें तो, ऐसे कई कारक हैं जिनसे 2018-19 में आर्थिक गतिविधि की रफ्तार में तेजी आने की संभावना है। पहला कारक, निवेश गतिविधि में बहाली के स्पष्ट लक्षण हैं, क्योंकि पूंजीगत वस्तुओं के उत्पादन में निरंतर विस्तार हुआ है और आयात अभी भी बढ़ रहा है, यद्यपि, जनवरी की तुलना में इसकी गति कुछ धीमी रही। दूसरा कारक, वैश्विक मांग में सुधार होना रहा है जो निर्यातों को प्रोत्साहित करेगा और नए निवेश को बढ़ावा देगा। समग्र रूप से, जीडीपी वृद्धि 2017-18 के 6.6 प्रतिशत से बढ़कर 2018-19 में 7.4 प्रतिशत रहने का अनुमान है – जिसके पहली छमाही (छ1) में 7.3-7.4 प्रतिशत के बीच और दूसरी छमाही (छ2) में 7.3-7.6 प्रतिशत के बीच रहने की संभावना है- जिसके अंतर्गत जोखिम समान रूप से संतुलित है (चार्ट 2)2।

20. मौद्रिक नीति समिति (एमपीसी) यह नोट करती है कि आधारभूत मुद्रास्फीति पथ बहुत सी अनिश्चितताओं से घिरा हुआ है। पहली अनिश्चितता, खरीफ फसलों के न्यूनतम समर्थन मूल्य (एमपीएस) के संशोधित सूत्र, जैसा कि 2018-19 के संघीय बजट में घोषणा की गई है, से संबंधित है जिसका प्रभाव मुद्रास्फीति पर पड़ सकता है। हालांकि, इसका वास्तविक प्रभाव आगामी महीनों में ही पता चलेगा। दूसरा कारक, विभिन्न राज्य सरकारों द्वारा एचआरए में किए गए संशोधनों का अत्यधिक प्रभाव है, जो मुख्य मुद्रास्फीति को बढ़ा सकता है। हालांकि, एचआरए संशोधनों के सांख्यिकीय प्रभावों को देखा जाएगा, किंतु दूसरे दौर के किसी तरह के प्रभावों पर नजर रखने की जरूरत है। तीसरा कारक, 2018-19 से संबंधित संघीय बजट अनुमानों या मध्यावधिक पथ से और अधिक राजकोषीय विचलन होना है, क्योंकि यह मुद्रास्फीति की संभावनाओं पर विपरीत असर डाल सकता है। मुद्रास्फीति को राज्यों के स्तर पर अपेक्षाकृत अधिक राजस्व प्रतिबद्धता व्यय के कारण राजकोषीय विचलनों से भी जोखिम है। चौथा कारक, मानसून के सामयिक रूप से और/या स्थान की दृष्टि से कमजोर होना है, जिसका खाद्य स्फीति पर महत्वपूर्ण प्रभाव हो सकता है। पांचवा कारक, रिज़र्व बैंक के औद्योगिक संभावना सर्वेक्षण में मत देने वाली फर्मों की आगे चलकर निविष्टि और बिक्री मूल्यों के बढ़ने की अपेक्षा है। छठा कारक, कच्चे तेल मूल्यों में उतार-चढ़ाव है जिसने अल्पावधिक संभावनाओं में काफी अनिश्चितता उत्पन्न कर दी है।

21. उक्त पृष्ठभूमि के मद्देनजर, मौद्रिक नीति समिति ने नीतिगत रिपो दर को अपरिवर्तित रखते हुए तटस्थ रुझान को जारी रखने का निर्णय लिया है। मौद्रिक नीति समिति मुख्य मुद्रास्फीति के मध्यावधिक लक्ष्य को, टिकाऊ आधार पर, 4 प्रतिशत के स्तर परबनाए रखने की अपनी प्रतिबद्धता को पुन: दोहराती है।

22. मौद्रिक नीति समिति यह नोट करती है कि वृद्धि बहाल हो रही है और उत्पादन अंतराल समाप्त हो रहा है। हाल के महीनों में ऋण उठाव में हुई वृद्धि से भी यह परिलक्षित हुआ है। प्राथमिक पूंजी बाजार से बड़े संसाधन जुटाए जाने से निवेश संबंधी गतिविधियों को और सहारा मिलना चाहिए। घरेलू चक्रीय बहाली प्रगतिशील है, किंतु दीर्घावधिक संभाव्य वृद्धि को हाल ही में किए गए विभिन्न संरचनागत सुधारों से भी संबल प्राप्त होने की अपेक्षा है। कमजोर पक्ष को देखा जाए तो, सार्वजनिक वित्त में कमी होने से निजी वित्तपोषण और निवेश के बाहर निकलने का जोखिम है। इसके अलावा, वैश्विक वृद्धि और और व्यापार के मजबूत होते रहने के बावजूद बढ़ते व्यापर संरक्षणवाद ओर वित्तीय बाजार के उतार-चढ़ाव के कारण जारी वैश्विक बहाली की प्रक्रिया बाधित हो सकती है। इस अस्थिरताकारी वैश्विक परिवेश में, यह विशेष रूप से महत्वपूर्ण है कि घरेलू समष्टिगत आर्थिक मूलभूत कारकों को मजबूत किया जाए, दबावग्रस्त कॉर्पोरेटों को डिलिवरेज किया जाए और बैंकों के तुलन-पत्रों का मजबूती पूर्वक पुनर्निर्माण किया जाए और जोखिम साझा करने वाले बाजारों को गहन बनाया जाए।

23. डॉ. चेतन घाटे, डॉ. पामी दुआ, डॉ. रवींद्र एच. ढोलकिया, डॉ. विरल वी. आचार्य और डॉ. उर्जित आर. पटेल ने मौद्रिक नीतिगत निर्णय के पक्ष में मत दिया। डॉ. माइकल देबब्रत पात्र ने नीतिगत दर में 25 आधारभूत अंकों की वृद्धि करने के पक्ष में मत दिया। मौद्रिक नीति समिति की बैठक के कार्यवृत्त का प्रकाशन 19 अप्रैल 2018 तक प्रकाशित कर दिया जाएगा।

24. मौद्रिक नीति समिति की अगली बैठक 5 और 6 जून 2018 को होना तय किया गया है।

जोस जे. कट्टूर

मुख्य महाप्रबंधक

प्रेस प्रकाशनी: 2017-2018/2641

|