|

मिन्ट स्ट्रीट मेमो सं. 9

बैंकों की क्रेडिट गैर-मध्यस्थता – क्या कॉर्पोरेट बॉन्ड बाजार परिपक्व हो गया है?

1आर. अय्यप्पन नायर, एम. वी. मोघे और यसवंत बित्रा

सारांश

म्यूचुअल फंडों में निवेश में महत्वपूर्ण वृद्धि और बाद में जिस प्रकार से उस निवेश का इस्तेमाल किया जा रहा है, उससे भारत में मध्यस्थहीनता की संभावना बदलती जा रही है। हम इस विकासशील परिवेश और इसके प्रभाव को बैंक मध्यस्थता के लिए सामान्य रूप से और बैंकों के क्रेडिट पोर्टफोलियो में विशेष रूप से देखते हैं । यहाँ हम यह पाते हैं कि (i) कोरपोरेट्स उधार लेने के लिए धीरे-धीरे बैंकों से म्यूचुअल फंडों की ओर बढ़ रहे हैं जो कि निकट-निवेश ग्रेड के लिए कॉर्पोरेट स्प्रेड के संकुचन में परिलक्षित होता है; और (ii) जोखिम मुक्त दर और बैंकों के लिए बेंचमार्क उधार दर के बीच अत्यधिक अंतर पैदा हो गया है, जो कि निधि आधारित उधार दर (एमसीएलआर) की सीमांत लागत, जिसने गुणवत्तापूर्ण कॉर्पोरेट के लिए बैंक ऋण की मध्यस्थहीनता को बढ़ावा दिया है ।

प्रस्तावना

ऐतिहासिक रूप से, बैंकिंग क्षेत्र ने भारत में वाणिज्यिक क्षेत्र के लिए संसाधनों के प्रवाह को सुविधाजनक बनाने में प्रमुख भूमिका निभाई है (चार्ट 1 देखें)। हालांकि, बैंकिंग चैनलों को दरकिनार करते हुए ऋण मध्यस्थहीनता ने अत्यधिक व्यापकता प्राप्त कर लिया है जो कि वर्तमान में एक चुनौती है । वर्ष 2011 में, वाणिज्यिक क्षेत्र के क्रेडिट में बैंक ऋण का हिस्सा 56% था और उसमें से गैर-बैंक स्रोतों के क्रेडिट (वाणिज्यिक पत्र, कॉरपोरेट बॉन्ड और बाहरी वाणिज्यिक उधार) 44%2 हैं। 2017 तक यह स्थिति उलट चुकी है - बैंक का हिस्सा करीब 38% तक गिरा है और गैर-बैंक स्रोतों का हिस्सा बढ़ कर 62% हो गया है। हमारे संक्षिप्त अध्ययन में बैंकों के क्रेडिट पोर्टफोलियो पर इस उभरते वातावरण और इसके प्रभाव को देखा गया है।

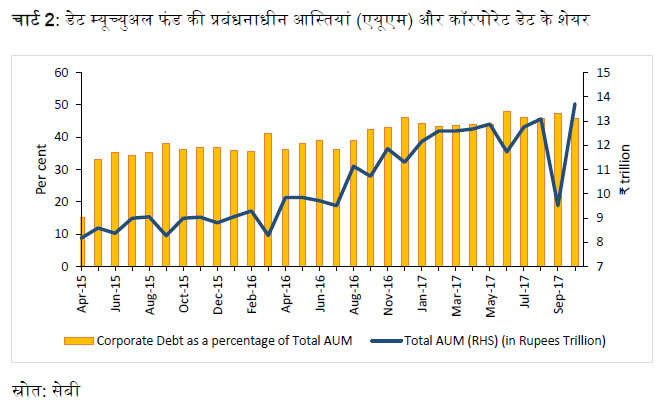

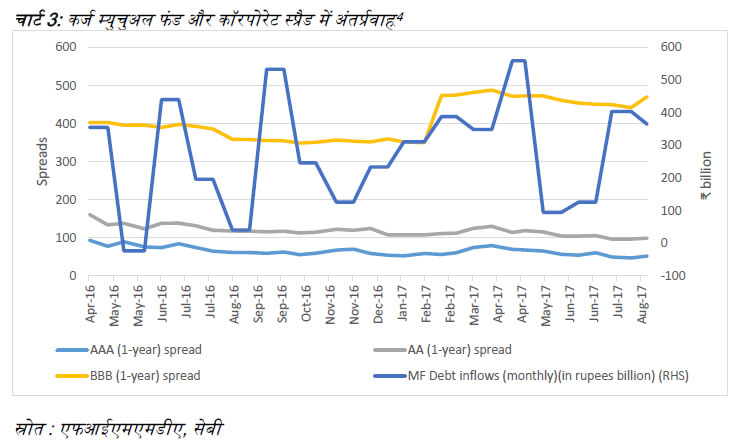

अमध्यस्थीकरण: म्यूच्युअल फंड (एमएफ)

म्यूच्युअल फंडों (एमएफ) में प्रवाहित हो रहे संसाधनों में नाटकीय वृद्धि यह दर्शाती है कि भारत में वित्तीय बचत के विनियोजन की पद्धति में प्रत्यक्ष बदलाव आया है। कर्ज-उन्मुख म्यूच्युअल फंड में चलनिधि के प्रवाह ने मुद्रा बाजार म्यूच्युअल फंड (एमएमएमएफ) से संबंधित आधारभूत निधि में भारी बढ़ोतरी की है जिसे चार्ट 2 में दर्शाया गया है। इक्विटी मूल्यांकन के संदर्भ में बड़े म्यूच्युअल फंडों की आधारभूत निधि के अनुमान को सही से संधारित किया गया है। तथापि, कर्ज मूल्यांकन के लिए इसका कोई खास प्रभाव नहीं दिखाई देता है।म्यूच्युअल फंड के प्रवाह में होने वाले उतार-चढ़ाव का एक बड़ा परिणाम अत्यधिक भिन्नता के रूप में है जो संभवत: कॉरपोरेट स्प्रेड में दिखाई देता है एवं जिसे भारतीय नियत आय मुद्रा बाज़ार और व्युत्पन्नी संघ (एफआईएमएमडीए)3 मूल्यांकन से लिया गया है (चार्ट 3) क्योंकि म्यूच्युअल फंड ऋण-पात्र आस्तियों का अनुसरण करते हैं। जबकि एफआईएमएमडीए स्प्रेड आवश्यक रूप से पूरे किए गए लेनदेन पर आधारित नहीं हैं जिनका प्रयोग कॉरपोरेट बॉन्ड पोर्टफोलियो के मूल्यांकन के लिए किया जा रहा है, उनका द्वितीयक बाज़ार के साथ-साथ प्राथमिक बाज़ार के ट्रेड पर भी प्रभाव है।

निधियों की लागत और ऋण-मूल्य निर्धारण बेंचमार्क (एसबीआई 1-वर्ष एमसीएलआर5) में गत वर्ष हुए उतार-चढ़ाव की तुलना चार्ट 4 में दिखाई गई है। ग्राफ, नीति दर और टी-बिल प्रतिफल के बीच एक सह-संबंध दर्शाता है जबकि उसी समय जोखिम मुक्त और जोखिमपूर्ण अप्रतिभूत दरों (एमसीएलआर) के बीच महत्वपूर्ण कारीडोर को इंगित करता है।

विश्लेषण

इस कॉरीडोर में जो स्प्रेड है वह उधारकर्ताओं को बैंकों से म्यूचुअल फंडों की ओर जाने का बहुत अधिक अवसर प्रदान करता है। हम उच्च श्रेणी के कॉरपोरेटों के अमध्यस्थायीकरण की सीमा का विश्लेषण करते हैं जिन्हें इस कॉरीडोर में शामिल किया जा सकता है। यह विश्लेषण उधार की अवधि (1-वर्षीय) को स्थिर रखते हुए एवं प्रारंभिक रेटिंग ग्रेड जिसके ऊपर इस कॉरीडोर में उधार दिया जा सके, की जांच कर; तथा रेटिंग ग्रेड को स्थिर रखते हुए एवं रेटिंग ग्रेड को बनाए रखने की अवधि की जांच कर की जाती है।6

और स्पष्ट रूप में, पहले मामले में, विभिन्न रेटिंग के कॉरपोरेट बॉन्डों, जिसमें प्रत्येक की क्रय-विक्रय दरों का अंतर जोखिम-रहित दर के ऊपर है, की तुलना 1-वर्षीय टी बिल दर के ऊपर एसबीआई की 1-वर्षीय एमसीएलआर दर के स्प्रेड से की गई है। वैकल्पिक स्रोतों से वित्तपोषण के लिए कौन सी रेटिंग कॉरपोरेटों के लिए फायदेमंद है, को आँकने के लिए यह मूल्यांकन अवधि को स्थिर 1-वर्षीय रखकर किया जाता है। दूसरे मामले में, निश्चित रेटिंग लेकिन अलग-अलग अवधि के कॉरपोरेट बॉन्डों (जैसे, 3-वर्षीय, 5-वर्षीय AAA रेटिंग के बॉन्ड आदि) की जांच की जाती है। इसका उद्देश्य यह है कि गैर-बैंकिंग स्रोतों के ऋणों से संसाधन जुटाने हेतु किसी निश्चित रेटिंग वाले कॉरपोरेट के लिए कौन सी अवधि अनुकूल होगी।

हमारा विश्लेषण यह दर्शाता है कि 1-वर्षीय निवेश सम-स्तर पर ‘ए’ ग्रेड तक की रेटिंग को इस कॉरीडोर में रखा जा सकता है (चार्ट 5.I)। दूसरी ओर, लंबी अवधि के लिए, 'एए' तक की रेटिंग ग्रेड को 3 वर्षों और 5 वर्षों के एक मध्यम निवेश समस्तर पर (चार्ट 5.II a b देखें) रखा जा सकता है।

संयोगवश, पर्याप्त पूंजीवाले कुछ बैंक हमारे अवलोकन7 से सहमत हो सकते हैं।

यदि बेस रेट के एमसीएलआर दर में शिफ्ट होने में व्यापारयोग्य बॉन्ड के मूल्य निर्धारण के लिए कोई निहितार्थ था या नहीं, इसकी हमने आगे जांच की है। सारणी 1, अप्रैल 2016 तक की विभिन्न अवधियों के साथ कॉरपोरेट बॉन्ड के विभिन्न ग्रेड के संबंधित मूल्य निर्धारण को दर्शाती है, जब एमसीएलआर के दिशानिर्देश प्रभावी8 हो जाते हैं। चार्ट 5.1 (अप्रैल 2016 डेटा पॉइंट) के साथ-साथ सारणी यह भी दर्शाती है कि बेस रेट व्यवस्था के तहत नीचे दी गई रेटिंग ग्रेड में कौनसे बैंक ‘ए-’ (एमसीएलआर के तहत) से ‘ए’ (बेस रेट के तहत) की ओर प्रतिस्पर्धी हुए हैं। हालांकि, जैसा कि सारणी 2 से स्पष्ट है कि हाल ही की अवधि में एमसीएलआर के तहत 1 वर्ष की अवधि में ‘ए-’ से ‘एए-’ तक थ्रेशहोल्ड रेटिंग में सुधार हुआ है। यह विमुद्रीकरण के बाद म्यूचुअल फंड में निवेशित कुल राशि में तेजी से हुई वृद्धि के बावजूद है। यह संभवतः आर्थिक अनिश्चितता के कारण निम्न रेटिंग ग्रेड के लिए स्प्रैड में वृद्धि के कारण हो सकता है। इसके बावजूद कर्ज निधि में निवेशित राशि में (अप्रैल 2016 में ₹ 9.05 ट्रिलियन से अगस्त 2017 में ₹ 13.09 ट्रिलियन) की भारी वृद्धि हुई, म्यूचुअल फंडों द्वारा वित्तपोषित किए जा रहे उच्च श्रेणी वाले कॉरपोरेट की संभावना बहुत अधिक है।

| सारणी 1: विभिन्न अवधि के ग्रेडबद्ध कॉरपोरेट बॉन्डों का प्रतिफल (अप्रैल 2016 के अनुसार) |

| |

|

प्रतिफल |

|

अवधि

(वर्ष) |

जोखिम रहित दर |

एएए |

एए+ |

एए |

एए - |

ए+ |

ए |

ए- |

एसबीआई बेस रेट (वार्षिक) |

| 1 |

7.11 |

7.89 |

8.04 |

8.45 |

8.83 |

9.24 |

9.61 |

10.01 |

9.63 |

| 2 |

7.29 |

8.01 |

8.22 |

8.65 |

9.01 |

9.41 |

9.79 |

10.19 |

9.63 |

| 3 |

7.38 |

8.10 |

8.36 |

8.81 |

9.15 |

9.55 |

9.93 |

10.33 |

9.63 |

| 4 |

7.50 |

8.17 |

8.47 |

8.92 |

9.27 |

9.66 |

10.05 |

10.44 |

9.63 |

| 5 |

7.57 |

8.23 |

8.56 |

9.01 |

9.35 |

9.74 |

10.14 |

10.54 |

9.63 |

| स्रोत: एफ़आईएमएमडीए, एसबीआई |

| सारणी 2: परिपक्वता अवधि में वर्गीकृत कारपोरेट बॉण्डों के प्रतिफल (अगस्त 2017 तक) |

| |

|

प्रतिफल |

|

परिपक्वता अवधि

(वर्ष) |

जोखिम रहित रेट |

एएए |

एए+ |

एए |

एए- |

ए+ |

ए |

ए - |

एसबीआई एमसीएलआर (वार्षिक) |

| 1 |

6.29 |

6.81 |

7.05 |

7.28 |

7.50 |

8.25 |

9.50 |

10.00 |

8.24 |

| 2 |

6.38 |

6.97 |

7.20 |

7.44 |

7.69 |

8.44 |

9.69 |

10.19 |

8.24 |

| 3 |

6.48 |

7.13 |

7.35 |

7.61 |

7.87 |

8.62 |

9.87 |

10.37 |

8.24 |

| 4 |

6.52 |

7.22 |

7.43 |

7.40 |

8.00 |

8.75 |

10.00 |

10.50 |

8.24 |

| 5 |

6.56 |

7.30 |

7.52 |

7.75 |

8.13 |

8.88 |

10.13 |

10.63 |

8.24 |

| स्त्रोत: एफ़आईएमएमडीए, एसबीआई |

निष्कर्ष

कॉरपोरेट क्रेडिट में बैंक की का अमध्यस्थता का उदय जोखिमों को आबंटित करने में हमारी वित्तीय प्रणाली को मजबूत और अधिक कुशल बनाने में सक्षम बनाता है। इस प्रक्रिया के अवांछित परिणाम से संभवतः ऐसे बैंकों पर जो उच्च रेटिंग वाले उधारकर्ताओं के म्युच्युअल फंड की ओर शिफ्ट होने पर चिंतित थे, या तो अपने क्रेडिट मानक को कम करने या फिर मूल्य निर्धारण प्रक्रिया को अपनाने का दबाव पड़ सकता है जो कि पूरी तरह से उनकी निधि की लागत को परिलक्षित नहीं करता है। अगर बैंक अपने क्रेडिट मानकों को कम करते हैं, तो इस तरह के "प्रतिकूल चयन" का असर, इससे आगे अमध्यस्थता और बैंकों के क्रेडिट पोर्टफोलियो के अनुमानित नुकसान में वृद्धि हो सकती है। दूसरी ओर, मूल्य निर्धारण दबाव भी बैंकों को ऋण देने पर नियंत्रण रखने और अनुचित मूल्य पर केवल उच्च रेटिंग वाले उधारकर्ताओं को ही उधार देने के लिए मजबूर कर सकता है (Stiglitz,1981)। दोनों स्थितियाँ संभवतः ऋण बाजार में निधियों को ठीक से आबंटित करने में असफल हो सकती हैं। एक अच्छी पूंजीकृत बैंकिंग प्रणाली की अनुपस्थिति में, बैंकों की मध्यवर्ती लागत में कमी के माध्यम से म्यूचुअल फंड और अन्य बाजार मध्यस्थों के साथ प्रतिस्पर्धा करने की क्षमता सीमित हैं। यह न केवल क्रेडिट वृद्धि में बाधा डाल सकता है, बल्कि बैंकों में भी जोखिम संस्कृति को और कमजोर कर सकता है। अतः, एक स्वस्थ बैंकिंग क्षेत्र को पुनर्स्थापित करने के लिए आवश्यक संरचनात्मक सुधार करना अत्यंत महत्वपूर्ण है (पटेल 2017), (आचार्य, 2017)। इसके साथ ही, ऐसे संरचनात्मक सुधार जो कॉर्पोरेट बॉण्ड बाजार जैसे दिवालिया और शोधन अक्षमता संहिता (आईबीसी) का समर्थन करते हैं, उनसे भारतीय उधारकर्ताओं के लिए गैर-बैंक वित्त को और बढ़ावा मिलेगा।

References

1. Stiglitz, J. E. and Weiss, “Credit Rationing in Markets with Imperfect Information”, American Economic Review Vol. 71, No. 3 (Jun., 1981), pp. 393-410 (Available at URL http://socsci2.ucsd.edu/~aronatas/project/academic/Stiglitz%20credit.pdf)

2. Patel, U. R. “Resolution of Stressed Assets: Towards the Endgame” - Inaugural speech of the program “National Conference on Insolvency and Bankruptcy: Changing Paradigm”, Mumbai, August 19, 2017. (Available at URL https://rbi.org.in/Scripts/BS_SpeechesView.aspx?Id=1044)

3. Acharya, V. V. “The Unfinished Agenda: Restoring Public Sector Bank Health in India” - speech delivered at the 8th R K Talwar Memorial Lecture organised by the Indian Institute of Banking and Finance at Hotel Trident, Mumbai (Available at URL https://rbi.org.in/Scripts/BS_SpeechesView.aspx?Id=1046)

|